Die Schweizer Finanzdienstleistungs- branche im Jahr 2030

Die Zukunft des Retail BankingErfolgreiche Transformationsstrategien für ein Jahrzehnt bedeutender Veränderungen

Wir befinden uns aktuell in einer Ära der beispiellosen, technologiebasierten Veränderung. Daher ist es für Schweizer Retail Banken unerlässlich, die künftigen Anforderungen ihrer Kunden zu verstehen und ihre Geschäfts- strategien und Prioritäten entsprechend anzupassen. Die Banken werden sich gezwungen sehen, ein komplett neues Geschäftsmodell einzuführen. Nur so werden sie das Potential von innovativen Technologien und neuen Talenten zukünftig voll ausschöpfen können.

Jüngste Beobachtungen in Hinblick auf verschiedene Schweizer Retail Banken sowie wichtige Akteure anderer Bereiche des Einzelhandelssektors haben die folgenden Kernkompetenzen als Eckpfeiler eines zukünftig erfolgreichen Geschäftsmodells für Retail Banken identifiziert:

- Die Fähigkeit, Kunden datenbasierte sowie massgeschneiderte - auf den persönlichen Bedarf abgestimmte - Dienstleistungen und Produkte anzubieten.

- Die Fähigkeit, auf sich stets ändernde Kundenbedürfnisse, technologischen Fortschritt und laufende Veränderungen in der Branche schnell zu re- agieren und die erforderlichen Anpassungen vorzunehmen.

- Die Fähigkeit, Kundenbindungen zu fördern indem finanzielle Daten in Echtzeit ausgewertet, latente Bedürfnisse der Kunden vorweggenommen und Finanzverhalten vollumfänglich verstanden und proaktiv darauf eingeganegen wird.

- Die Fähigkeit, Mehrwert zu schaffen und diesen den Kunden über ein integriertes Ökosystem aus Anbietern und Partnern bereitzustellen, anstatt für sich isolierte Einzellösungen anzubieten.

Hierauf basierend, haben wir vier Szenarien für die Schweizer Retail Banking Branche entworfen, welche nach unserem Dafürhalten und unter Berück- sichtigung der wichtigsten Einflussfaktoren bis 2030 eintreten könnten. Zudem haben wir sieben wichtige, so genannte «No-Regret» Massnahmen und Transformationsstrategien formuliert, mit Hilfe derer Schweizer Retail Banken im Jahr 2030 und darüber hinaus Mehrwert schaffen können – unabhängig davon, welches der vier definierten Szenarien letztlich eintritt.

Aktuelle Lage des Retail Banking in Europa und der Schweiz

Im internationalen Vergleich sind Schweizer Retail Banken in einem attraktiven Marktumfeld tätig. Neuerungen werden nur zögerlich übernommen und technologische Innovationen haben eine lange Vorlaufzeit. Traditionelle Akteure stehen jedoch nun vor einer ganzen Reihe von Herausforderungen - zu welchen seit dem vergangenen Jahr ernsthafte geopolitische Konflikte globaler Reichweite, drohende Engpässe bei der Energieversorgung und weitreichende Inflationsrisiken hinzuzufügen sind - während sich gleichzeitig eine neue Ära der Digitalisierung abzeichnet.

Ein von schwierigen Marktbedingungen gekennzeichneter europäischer Retail Banking Sektor

In den letzten Jahren war das europäische Retail Banking mit schwierigen Marktbedingungen konfrontiert. Das von der Pandemie geprägte Konjunkturumfeld, zunehmende regulatorische Belastungen, digitale Neuerungen und die historisch niedrigen Zinssätze belasteten die Profitabilität des Sektors stark. Unsere Analyse zeigt, dass sich hierduch die Eigenkapitalrenditen Europäischer Banken zwischen 2018 und 2020 mehr als halbierten. Aufgrund der - durch die expansive Geldpolitik der EZB bedingten - historisch niedrigen Zinsspannen und hohen Geschäftsvolumen wurden operative Ineffizienzen, begrenzte Skalierbarkeit und hohen Betriebskostenniveaus der Banken aufgezeigt. Gleichzeitig verschärfte sich der Wettbewerb, da kostengünstigere Neo- und Challenger Banken die traditionellen Filialbanken Europas unter Druck zu setzen vermochten.

…und dann kam die Trendwende

Doch im Zuge der gesamtwirtschaftlichen Erholung nach dem Abflachen der Pandemie, welche vor allem auf die beispiellosen staatlichen Interventionen in den Jahren 2020 und 2021 zurückzuführen war, stiegen die durchschnittlichen Eigenkapitalrenditen der Banken wieder auf das Niveau von 2018 und darüber hinaus an. Somit ist also alles wieder in Ordnung für Europas Retail Banken? Unseren jüngsten Beobachtungen nach keineswegs: die global aufkeimenden geopolitischen Konflikte haben die gesamtwirtschaftliche Erholung in Folge der Pandemie ausgebremst und eine Vielzahl drohender wirtschaftlicher Probleme verschärft. Bereits vorhandene inflationäre Spannungen bei Energie- und Rohstoffpreisen sind mittlerweile in sämtlichen Bereichen der Realwirtschaft messbar und verstärken die Besorgnis über eine sich hartnäckig haltende Stagflation.

Angesichts einer schnellen wie starken globalen Zinswende, sehen sich Banken aktuell steigenden Finanzierungskosten sowei sinkenden Realrenditen ausgesetzt, welche sich negativ auf die Erfolgsrechnung als auch auf die Bilanzen der Banken auswirken. Zudem sind Banken nun mit erhöhten Risikocharakteristika in ihren Kreditportfolios konfrontiert, welche auf eine Verschlechterung der Kreditqualität in der Realwirtschaft zurückzuführen sind. Auf Basis zuvor genannter Gründe gehen wir davon aus, dass Banken in naher Zukunft wiederum verstärkt unter Druck geraten werden. Die Folge wird unserer Ansicht nach ein erneut starker Rückgang der Eigenkapitalrenditen im Europäischen Bankenumfeld sein. Die Bankenausfälle der neueren Vergangenheit in den USA, der forcierte Zusammenschluss von UBS und Credit Suisse hier in der Schweiz sowie die darauf folgenden Turbulenzen an den globalen Aktienmärkten haben eindrücklich gezeigt, dass eine globale Bankenkrise zumindest wieder im Raume steht.

Schweizer Retail Banken operieren in einem soliden und weniger volatilen Heimmarkt

Trotz der massiven Verwerfungen am Schweizer Bankenmarkt um die Credit Suisse der letzten Wochen, haben Schweizer Universal- und Retail Banken die Krisen und Verwerfungen der vergangenen Jahre weitaus besser gemeistert als Ihre Europäischen Pendants. Die Rentabilität von Schweizer Banken ging zwischen 2018 und 2020 zwar im Durchschnitt ebenfalls zurück, dies aber in deutlich geringerem Masse als in anderen Europäischen Ländern. Gleichzeitig fiel aber auch die Erholung der Jahre 2021 und 2022 deutlich geringerer aus als im Europäischen Vergleich. Unseres Erachtens nach sind diese unterschiedlichen, weniger volatilen Ergebnisse der Schweizer Retail Banken auf drei Kernfaktoren zurückzuführen, welche wir im Folgenden genauer ausführen wollen.

Ausgewiesene Eigenkapitalrenditen ausgewählter Universal- und Retail Banken in der Schweiz

Unseres Erachtens sind die unterschiedlichen Ergebnisse auf dem Schweizer und dem europäischen Retail Banking-Markt auf drei Faktoren zurückzuführen.

1. Wohlhabende Kundenbasis ermöglicht Schweizer Retail Banken hohen Betriebsgewinn je Kunde zu erzielen.

2. Boom am Schweizer Hypothekarmarkt der letzten zwei Jahrzehnte stärkte Ertragsbasis Schweizer Retail Banken

3. Schweizer Retail Banken haben bisher von einer erstaunlich hohen Markentreue ihrer Kunden profitiert

Zukünftige Herausforderungen von Schweizer Retail Banken

Für Schweizer Retail Banken wird es unseres Erachtens nach in naher Zukunft schwieriger werden, bisherige Profitabilitäts- und Wachstumsraten aufrecht- zuerhalten. Die Gründe dafür liegen primär in der Umstellung von Gesellschaft und Wirtschaft auf «Netto Null», der zunehmenden Sättigung des Heimmarktes, weiterer demografischer Veränderungen der Kundenbasis sowie in der wachsenden Nachfrage der Kunden nach hochmodernen und digitalen «End-to-End» Bankdienstleistungen. Wir erwarten einen starken Wettbewerb mit neuen Marktteilnehmern, angetrieben durch regulatorische Änderungen hinsichtlich «Open Banking» sowie durch den technologischen Fortschritt in den Bereichen Maschinelles Lernen (ML), Künstliche Intelligenz (KI), Cloud und Distributed Ledger Technologien (DLT).

Neue Akteure finden am Schweizer Heimmarkt vorteilhafte Rahmenbedingungen sowie ein überdurchschnittliches Ertragspotenzial vor und werden etablierte Retail Banken auf verschiedene Weise herausfordern.

1. Neue Ökosysteme bieten Kunden ein umfassendes Dienstleistungsangebot, welches bisher separierte Dienste von Banken und Nichtbanken kombiniert.

2. Digital ausgerichtete Bankbetriebsmodelle von Neo- und Challenger Banken bieten ein besseres Kundenerlebnis bei geringeren Kosten.

3. Kapitalstarke «Nichtbanken» (NBFI) werden im Bereich der Kernbankendienstleistungen zu ernsthaften Wettbewerbern.

Erfolgreiche Transformationsstrategien für ein Jahrzehnt bedeutender Veränderungen

Die traditionelle Geschäftstätigkeit Schweizer Retail Banken unterliegt aktuell einem starken Wandel. Angesichts der sich laufend verändernden Bedürfnisse und Erwartungen der Endkunden, neuer Interaktionsmodelle, der zunehmenden Fragmentierung der Wertschöpfungsketten und des technologischen Fortschritts müssen Retail Banken neue Strategien entwickeln, um sich einen Wettbewerbsvorteil zu verschaffen und diesen im laufenden Jahrzehnt auch aufrechterhalten zu können.

In dieser Zeit des stetigen Wandels stehen CEOs und CIOs in Hinblick auf ihre strategische Planung für die kommenden Jahre vor beinahe unüberwindbaren Herausforderungen.

Szenarioplanung als Grundlage für die fundierte strategische Entscheidungsfindung

Es ist unmöglich, die Zukunft genau vorherzusagen. Doch die Ausarbeitung verschiedener Szenarien in Hinblick auf künftige Entwicklungen sind ein veritables Hilfsmittel zur Definition nachhaltiger Strategien als auch der strategischen Entscheidungsfinsung. Wir haben im Zuge unserer Analysen vier mögliche Szenarien für die Schweizer Retail Banking Branche im Jahre 2030 ausgearbeitet, welche die Transformation der Wertschöpfungsketten, das Verhalten und die Bedürfnisse der Endkunden sowie zukünftige Modelle der Kundeninteraktion berücksichtigen.

Die heutige Wertschöpfungskette des Retail-Banking wird weitgehend ganzheitlich bleiben. Die Banken werden die Kontrolle über die wichtigsten Berührungspunkte mit dem Kunden behalten und weiterhin der wichtigste Anbieter von Finanzprodukten sein. Die digitalen Kanäle der Retail-Banken stellen die Hauptinteraktionspunkte dar, aber Kunden nutzen auch weiterhin punktuell die Offline-Kanäle der Banken. Im Vergleich zu den heutigen Geschäftsmodellen gibt es keine grundlegende Änderung, und die schrittweisen (digitalen) Anstrengungen der Banken reichen aus, um die Wettbewerbsfähigkeit aufrechtzuerhalten.

Die Wertschöpfungskette im Retail-Banking «zerfällt», und wird in breiteren Wertschöpfungsketten eingegliedert. Kerndienstleistungen des RetailBanking als alleinstehende Lösung verlieren weitgehend an Bedeutung – alles geschieht im Kontext von Anwendungsfällen, digitale Ökosysteme werden zur «neuen Normalität». Banken haben vielleicht das «Recht» und verfügen auch über die erforderlichen Kompetenzen, die Kundenbeziehung zu steuern und damit das gesamte Ökosystem zu gestalten. Wahrscheinlicher ist jedoch, dass Retail-Banken in den meisten Ökosystemen nur noch reine Teilnehmer sein werden und lediglich als Anbieter von Produkten (Commodities) auftreten.

Grosse Plattformanbieter werden die Kundenbeziehung zunehmend dominieren, da sie sich von ihrer ursprünglichen und derzeitigen Rolle als reine Vergleichsdienstleister14 zu digitalen Plattformen entwickeln, die zu den Standardverkaufs-, Vertriebs- und Beratungskanälen für RetailBanken werden. Die Retail-Banken werden sich darauf konzentrieren, die wettbewerbsfähigsten Produkte und Verarbeitungsmaschinen als Massenware anzubieten, wobei der Kostendruck ständig zunimmt, da eine Differenzierung ohne die Kontrolle über die Kundenbeziehung nahezu unmöglich wird.

Die Wertschöpfungskette und die Kundenbeziehungen im Retail-Banking sind fließend und weitgehend von «Disintermediation» geprägt. Das Retail-Banking wird vollständig digitalisiert; der grösste Wert wird auf Kundenfreundlichkeit und Hyper-Personalisierung gelegt. Die Entscheidungen der Kunden beruhen auf Erkenntnissen, die auf der Grundlage von künstlicher Intelligenz und prädiktiver Analytik unter Verwendung von Finanzdaten in Echtzeit gewonnen werden, wobei die finanziellen Bedürfnisse und Verhaltensweisen der Kunden vollständig verstanden werden und sogar in ihrem Namen gehandelt wird. Filialen werden überwiegend geschlossen, «digital» wird zum Standardkanal für alles und Berührungspunkte nehmen ab, da viele Dienstleistungen für die Privatkunden zunehmend «unsichtbar» werden.

Die heutige Wertschöpfungskette des Retail-Banking wird weitgehend ganzheitlich bleiben. Die Banken werden die Kontrolle über die wichtigsten Berührungspunkte mit dem Kunden behalten und weiterhin der wichtigste Anbieter von Finanzprodukten sein. Die digitalen Kanäle der Retail-Banken stellen die Hauptinteraktionspunkte dar, aber Kunden nutzen auch weiterhin punktuell die Offline-Kanäle der Banken. Im Vergleich zu den heutigen Geschäftsmodellen gibt es keine grundlegende Änderung, und die schrittweisen (digitalen) Anstrengungen der Banken reichen aus, um die Wettbewerbsfähigkeit aufrechtzuerhalten.

Die Wertschöpfungskette im Retail-Banking «zerfällt», und wird in breiteren Wertschöpfungsketten eingegliedert. Kerndienstleistungen des RetailBanking als alleinstehende Lösung verlieren weitgehend an Bedeutung – alles geschieht im Kontext von Anwendungsfällen, digitale Ökosysteme werden zur «neuen Normalität». Banken haben vielleicht das «Recht» und verfügen auch über die erforderlichen Kompetenzen, die Kundenbeziehung zu steuern und damit das gesamte Ökosystem zu gestalten. Wahrscheinlicher ist jedoch, dass Retail-Banken in den meisten Ökosystemen nur noch reine Teilnehmer sein werden und lediglich als Anbieter von Produkten (Commodities) auftreten.

Grosse Plattformanbieter werden die Kundenbeziehung zunehmend dominieren, da sie sich von ihrer ursprünglichen und derzeitigen Rolle als reine Vergleichsdienstleister14 zu digitalen Plattformen entwickeln, die zu den Standardverkaufs-, Vertriebs- und Beratungskanälen für RetailBanken werden. Die Retail-Banken werden sich darauf konzentrieren, die wettbewerbsfähigsten Produkte und Verarbeitungsmaschinen als Massenware anzubieten, wobei der Kostendruck ständig zunimmt, da eine Differenzierung ohne die Kontrolle über die Kundenbeziehung nahezu unmöglich wird.

Die Wertschöpfungskette und die Kundenbeziehungen im Retail-Banking sind fließend und weitgehend von «Disintermediation» geprägt. Das Retail-Banking wird vollständig digitalisiert; der grösste Wert wird auf Kundenfreundlichkeit und Hyper-Personalisierung gelegt. Die Entscheidungen der Kunden beruhen auf Erkenntnissen, die auf der Grundlage von künstlicher Intelligenz und prädiktiver Analytik unter Verwendung von Finanzdaten in Echtzeit gewonnen werden, wobei die finanziellen Bedürfnisse und Verhaltensweisen der Kunden vollständig verstanden werden und sogar in ihrem Namen gehandelt wird. Filialen werden überwiegend geschlossen, «digital» wird zum Standardkanal für alles und Berührungspunkte nehmen ab, da viele Dienstleistungen für die Privatkunden zunehmend «unsichtbar» werden.

Es erfordert schwerwiegende Entscheidungen von Banken, eine aktuelle Strategie anzupassen oder eine neue Strategie zu entwickeln, um auf das sich abzeichnende, zukünftige Szenario einzugehen. Banken müssen sich vor allen Dingen entscheiden, in welchen Bereichen der Wertschöpfungskette sie konkurrieren und wie sie ihr künftiges Geschäftsmodell gestalten wollen.

Schweizer Retail Banken müssen die Auswirkungen der oben erwähnten Szenarien auf ihre aktuellen Geschäfts- und Betriebsmodelle prüfen, wenn sie im laufenden Jahrzehnt erfolgreich sein wollen. Durch eine Neuausrichtung der eigenen Organisationsstrukturen zur Erzielung einer höheren Agilität wie Flexibilität können Institute zuversichtlich in die Zukunft blicken und für neue Möglichkeiten offen bleiben. Der grösste Vorteil der Szenarioplanung ist sicherlich, dass sie Organisationen eine gewisse Vorbereitung und daher auch eine gewisse Kontrolle über eine unsichere Zukunft bietet.

Strategische Optionen und wichtige «No Regret» Massnahmen» für zukunftsorientierte Schweizer Retail Banken

Schweizer Retail Banken müssen hinsichtlich der dargestellten Szenarien und ihrer zukünftigen Rolle weitreichende strategische Entscheidungen treffen. Sie können ihren Fokus darauf legen, neue Produkte zu entwickeln oder die Vertriebskanäle und Endkundenbeziehungen zu halten, beziehungsweise sich für eine Mischung hieraus entscheiden. Zudem müssen sich Schweizer Retail Banken innerhalb eines breiteren Ökosystems positionieren. Daher sollten sie sich die Frage stellen, ob sie in das Konzept des «Open Banking» investieren, die Modelle «Banking as a Service (BaaS)» und «Banking as a Platform (BaaP)» umsetzen oder eine duale Plattformstrategie verfolgen wollen. Des Weiteren müssen sich Schweizer Retail Banken damit auseinander setzen, wie sie Elemente des traditionellen Banking mit dem breiteren Ökosystem vereinen können. Sollten sie eine neue Plattform einführen oder ihre bestehende Plattform anpassen und modernisieren?

Unabhängig der strategischen Entscheidungen, welche letztlich getroffen werden - wir legen im Folgenden sieben wichtige, so gennante «No Regret» Massnahmen für Schweizer Retail Banken dar, welche dazu geeignet sind, «agiler» zu werden und sich als eine «Bank der Zukunft» positionieren zu können.

Die sieben wichtigen «No-Regret» Massnahmen

Die Digitalisierung wird im laufenden Jahrzehnt ein entscheidender Erfolgsfaktor sein. Dabei erfodert sie von Seiten der Banken mehr, als nur mit den aktuellen technologischen Trends Schritt zu halten - eine digitale Unternehmenskultur und Arbeitsweise wird Innovation und Agilität fördern. Durch die Erhöhung des digitalen Reifegrades einer Bank wird die Qualität der Interaktion mit ihren Endkunden deutlich verbessert. So kann eine Bank ihre Verbindung zum Endkunden an jedem Berührungspunkt der Customer Journey vertiefen und schneller auf veränderte Präferenzen eingehen. Dadurch eröffnet sich weiteres Potenzial für den Ausbau des Geschäftsvolumens und die Steigerung der Rentabilität.

Die neueste Digital Banking Maturity Studie von Deloitte zeigt, dass «Digitale Champions» bei wesentlichen Leistungskennzahlen kontinuierlich besser abschneiden als ihre Mitbewerber. Sie erzielen höhere RoEs als auch RoAs [plus 1.5 Prozentpunkte bzw. plus 0.1 Prozentpunkte] sowie eine niedrigeres Aufwands-Ertrags-Verhältnis [minus 4.0 Prozentpunkte] im Vergleich zu ihren Mitbewerbern.

Dies bedeutet, dass auf Seiten der Banken ein «digitaler Gesinnungswandel» erforderlich ist in Richtung einer Start-Up Kultur, welche auf allen Ebenen durch Unternehmertum, «Design Thinking», Innovationsfokus und Kundenzentrierung geprägt ist, um in einem dynamischen, völlig digitalisierten Umfeld auch zukünftig erfolgreich zu sein.

Banken können ihre grundsätzliche Ausrichtung oft nicht schnell genug an sich rasch verändernde Endkundenpräferenzen, technologischen Fortschritt und neue regulatorische Anforderungen anpassen. Die erfolgreiche Retail Bank der Zukunft ersetzt künftig ihre starre, gewinnorientierte zehn Jahres Strategie durch eine auf zehn Jahre ausgerichtete zweckorientierte Vision. Anstatt die Abteilungen zu beauftragen, die Unternehmensstrategie in separate Teilpläne für ihre jeweiligen Silos umzuformulieren, befähigen anpassungsfähige Organisationen ihre Mehrwert schaffenden «Cluster» – flexible Netzwerke von Teams und talentierten Mitarbeitenden – Entscheidungen im Einklang mit der übergeordneten Vision des Unternehmens zu treffen. Organisationen, die Entscheidungen möglichst auf der untersten Ebene in Übereinstimmung mit der Geschäftsstrategie treffen, sorgen für Klarheit und weisen gegenüber ihren Konkurrenten eine deutliche Outperformance aus. Um dies zu erreichen, ist eine organisatorische Veränderung erforderlich, welche an der Spitze beginnt - Führungskräfte übertragen sukzessive mehr und mehr Verantwortung auf die Mitarbeitenden des Unternehmens. Eine solche stärkere Dezentralisierung der Entscheidungsfindung setzt ein solides Talentmanagementsystem voraus, welches eine individualisierte Karriereförderung ermöglicht und die kontinuierliche Weiterbildung in den Mittelpunkt stellt. Führende Unternehmen schaffen eine Arbeitsumgebung mit hohen Leistungsstandards, aber psychologischer Sicherheit. Anstelle von detaillierten Regeln und Verfahren verfügen sie über einfache Leitlinien, die ihre Standards untermauern. Führungskräfte müssen ihre Aufmerksamkeit entsprechend verlagern - weg vom Workload Management hin auf die übergeordneten organisatorischen Herausforderungen für eine grössere Anpassungsfähigkeit. Für Retail Banken ist es wichtig, ein ausgewogenes Verhältnis zwischen Flexibilität und Opportunismus sowie Struktur und Compliance zu finden. In einem stark regulierten Markt müssen sie sicherstellen, dass regulatorische Bestimmungen trotz der Verlagerung der Entscheidungsfindung auf verschiedene Teams eingehalten werden. Die Bankenlandschaft im Jahr 2030 wird mitunter davon abhängen, wie Banken dieses Problem lösen.

Bestehende Bankensysteme können nicht mit BigTech- und Fintech Unternehmen mithalten, wenn es um die rasche Einführung neuer Produkte oder besserer Leistungsmerkmale geht. Unseres Erachtens ist daher zukünftig die Nutzung der Cloud unumgänglich für Retail Banken. Dies bedeutet zum Einen eine Verlagerung des Schwerpunkts weg von Investitionsausgaben (CapEx) hin zu operativen Ausgaben (OpEx). Zum Anderen bereitet es aber auch den Weg zur Nutzung neuer Technologien, welche eine umfassende Transformation der Geschäftsmodelle ermöglichen. Durch die Migration zur Cloud Infrastruktur erhalten Banken Zugang zu leistungsstärkeren und agileren technologischen Kapazitäten.

Zudem können kontinuierlich neue Banklösungen mit kürzeren Markteinführungszeiten platziert werden. In den letzten Jahren hat sich die Zahl der Unternehmen, die Cloud Technologien eingeführt haben, verdreifacht. Viele Schweizer Retail Banken und andere Institute der Finanzdienstleistungsbranche weltweit haben in den letzten drei bis fünf Jahren auf die Cloud umgestellt und in den letzten zwölf bis 18 Monaten hat sich diese Entwicklung noch einmal stark beschleunigt. In der folgenden Abbildung sind verschiedene Anwendungsmöglichkeiten für Banken aufgeführt. Sie heben das Potenzial der Cloud hervor, grundlegende Geschäftstätigkeiten wie auch die technologische Ausstattung von Retail Banken tiefgreifend zu verändern.

Nachdem die Cloud in der Vergangenheit vor allem als eine kostengünstigere, schnellere wie flexiblere Alternative zur Datenspeicherung «On-Prem» angesehen wurde, eruieren Führungskräfte heutzutage, wie sie die Cloud in drei «Kernertragsbereichen» nutzen können, um neue Geschäftsmöglichkeiten zu erschliessen.

Zudem prüfen sie die Nutzung der Cloud entlang dreier «Kernkostenblöcke» zur weiteren Prozessoptimierung und Kostensenkung. Wie im Folgenden dargestellt, erachten auch wir die Anwendung der Cloud in diesen sechs Bereichen als ein veritables Mittel, um Geschäftsentwicklung wie Renditen nachhaltig zu verbessern.

Kunden erwarten heute von etablierten Retail Banken Identitätsgebung, Vertrauenswürdigkeit und Support. Ein exzellentes Kundenerlebnis allein, sei es physisch oder digital, reicht ihnen nicht mehr aus. Vielmehr erwarten Endkunden das Beste beider Welten - eine exzellente persönliche Interaktion und Beratung sowie die Vorteile eines digitalen Kundenerlebnisses.

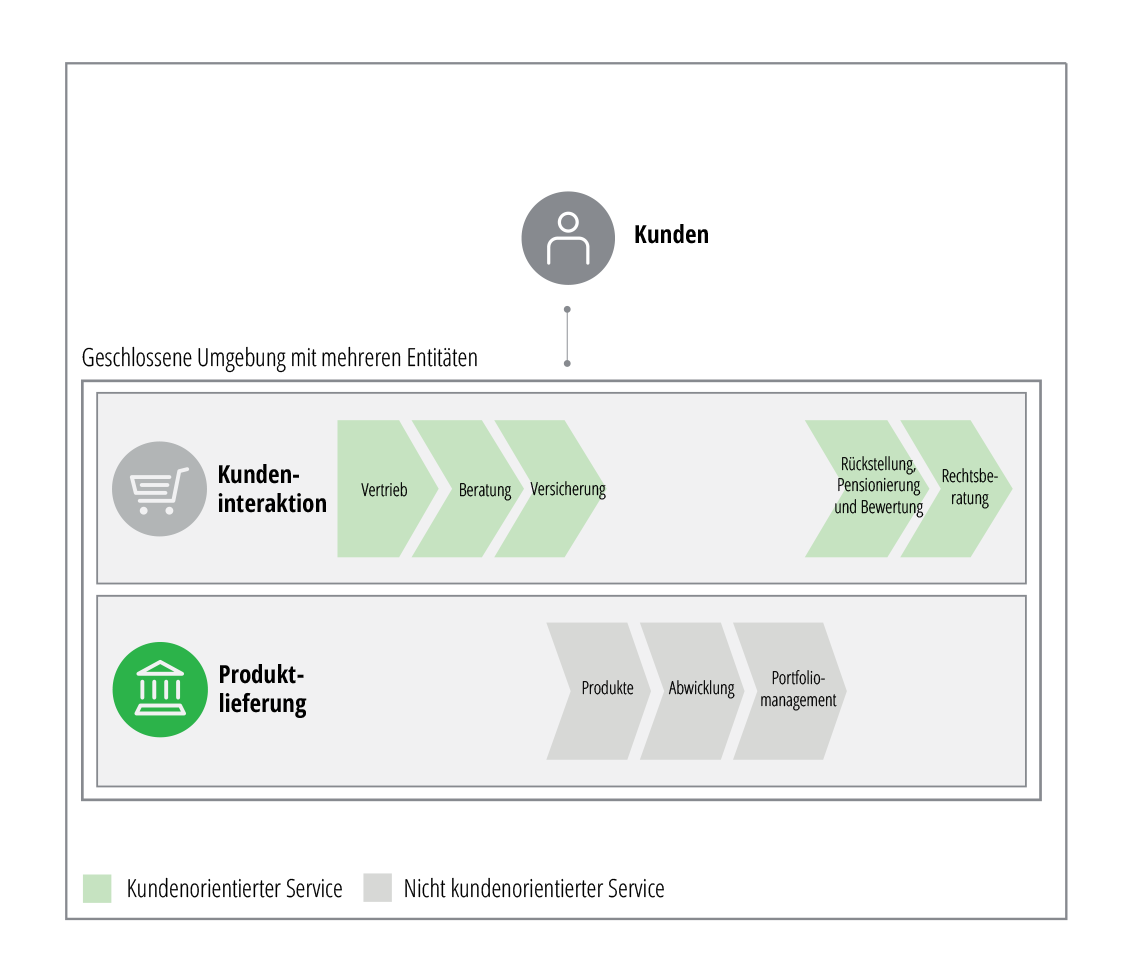

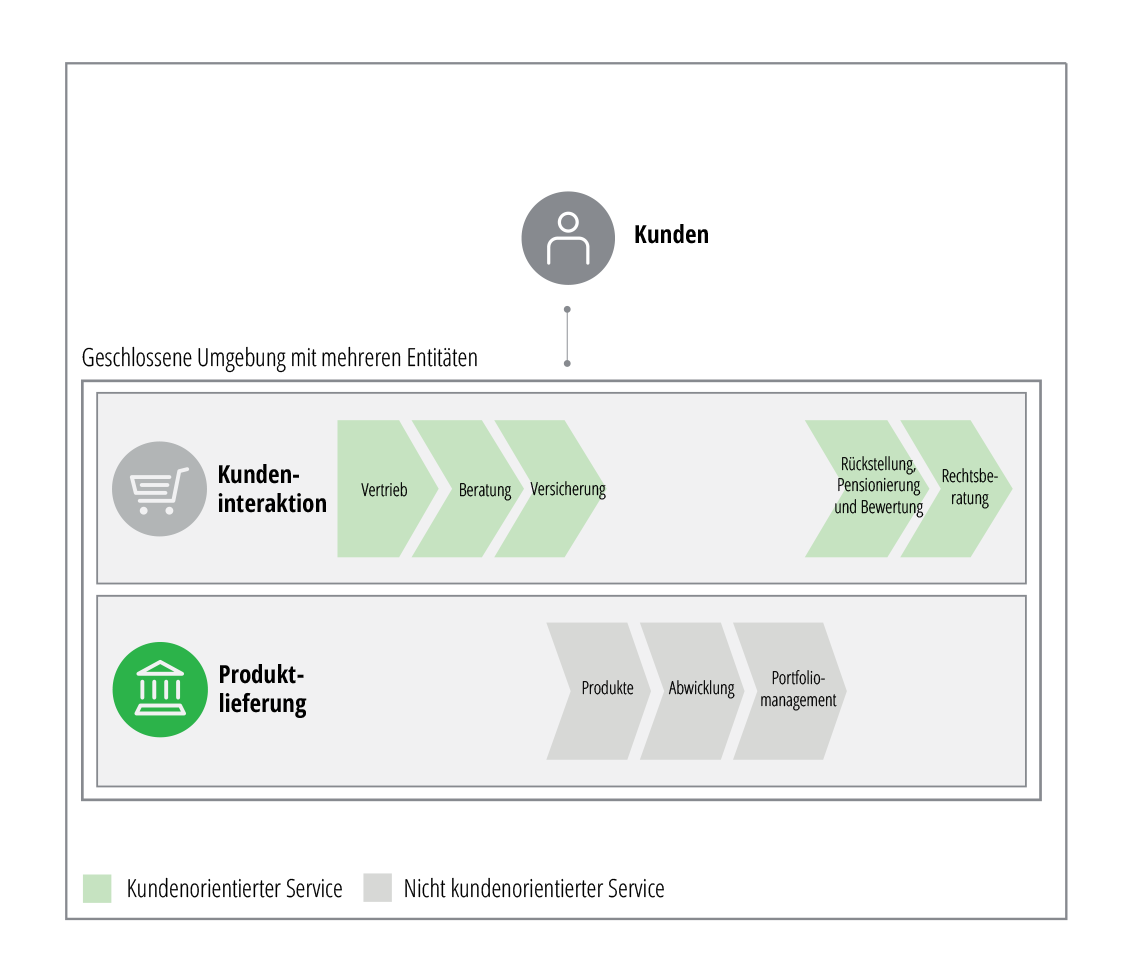

Institute, die kundenzentriert denken, verfügen daher über ein wichtiges Unterscheidungsmerkmal im Retail Banking Markt. Dies erfordert jedoch eine grundsätzliche Veränderung des Betriebsmodells - von der Arbeit in organisatorischen Silos, die oft nach Systemen oder Funktionen gegliedert sind, hin zu horizontalen Wert-strömen, welche «End-to-End» die gesamte Customer Journey abdecken können.

Dies wiederum hat Konsequenzen bezüglich Strukturen, Prozesse, Arbeitsweisen, technologische Infrastruktur und den Talentpool der Unternehmen. Nur durch das Aufbrechen systemischer wie funktionaler Silos können Banken den Endkunden in den Mittelpunkt ihrer Geschäftstätigkeiten stellen und völlig neue Wege in Hinblick auf die kundenzentrierte Wertschöpfung einschlagen.

Im zunehmend bargeldlosen, Daten- und Plattform gestützten Retail Banking Sektor interagieren die Kunden nunmehr eher digital mit den jeweiligen Bankdienstleistern. Im Laufe der letzten Jahre ist die Zahl der Endkunden, welche in der Filiale Dienstleistungen in Anspruch nehmen, um etwa ein Drittel zurückgegangen. Dieser Trend wurde durch die Pandemie der vergangenen Jahre weiters verstärkt. Somit überrascht es nicht, dass die Nutzung digitaler und mobiler Bankdienstleistungen mit einer starken Gewinnsteigerug einhergeht: Über digitale und mobile Kanäle getätigte Transaktionen bieten Banken einen Kostenvorteil von bis zu 95% gegenüber Transaktionen, welche in Filialen getätigt werden.

Es stellen sich jedoch auch weiterhin zwei wichtige Fragen für Banken - was bedeutet dies für die Qualität und Stärke der Endkundenbeziehung und was soll mit dem bestehenden Filialnetz geschehen?

Für etablierte Retail Banken, welche über ein dichtes Filialnetz in der Schweiz verfügen ist es ratsam, angesichts der neuen Gegebenheiten in Folge der Pandemie künftige Investitionen in ihr Filialnetzwerk genau zu hinterfragen. Derartige Investitionen sollten unserer Ansicht nach anhand der nachstehend aufgeführten vier Kriterien beurteilt werden.

Unsere Erwartungen für das Umfeld nach der Pandemie:

- «Interaktion und Engagement» – Passen Sie sich neuen soziale Normen und Verhaltensweisen an

Diese werden auf Dauer bestimmen, wie und warum wir persönlich interagieren. Das Service Design der Banken muss daher auf die neuen Erwartungen der Endkunden abgestimmt sein. Dies betrifft unter anderem Dienstleistungsstandards und -protokolle, die laufende digitale Interaktion als auch Hygienekonzepte. - «Zweck und Kundensupport» – Unterstützen Sie Ihre Kunden auch weiterhin persönlich

Der persönliche Austausch wir auch zukünftig grundlegende Auswirkungen auf das finanzielle Wohlergehen der Endkunden haben. Die Filiale der Zukunft muss einen geeigneten Kundenservice bieten, der über die «End-to-End» Bankerfahrung hinausgeht. Das Personal muss mit den entsprechenden Tools ausgestattet sein, um auf das breite Spektrum der Bedürfnisse eingehen zu können. - «Technologie und Ausrüstung» – Nutzen Sie intelligente Technologien und digitale Lösungen

Die Akzeptanz neuer Technologien als auch die Nutzung Daten basierter Analysen und das Internet der Dinge (IoT) wird zunehmen. Im Zuge einer «Digital First» Entwicklung von Filialen ist es unumgänglich, die Anwendung neuer Technologien in Betracht zu ziehen, um den Mehrwert für den Endkunden während des Filialbesuchs zu optimieren. - «Menschen und Geschichte» – Zeigen Sie, dass Sie stolz sind auf Ihre Geschichte

Zu ihrem eigenen Vorteil sollten etablierte Retail Banken den Kon-takt mit ihren aktuellen Kunden aktiv fördern. Sie haben die Chance, ihre «Kundengemeinschaft» durch eine physische Präsenz vor Ort und den persönlichen Kontakt laufend neu zu gestalten. Neo- und Challenger Banken können da nicht mithalten.

Angesichts der zunehmenden digitalen Ausrichtung des Retail Banking und der allgemeinen Veränderungen im Zuge der Pandemie erachten wir es als wahrscheinlich, dass die Filiale der Zukunft jeweils eine der folgenden Formen annimmt. Grundsätzlich gehen wir davon aus, dass Bankfilialen zukünftig (unabhängig der spezifischen Form) nur dann erfolgreich sein werden, sofern sie den Kunden beim Filialbesuch, ein massgeschneidertes Dienstleistungsangebot bieten und gleichzeitig eine schlanke und effiziente Betriebskostenbasis für die etablierte Retail Bank aufweisen.

Etablierte Schweizer Retail Banken müssen sich unseres Erachtens nach einem grundlegenden Wandel unterziehen, um die Agilität ihres Geschäftsmodells zu erhöhen sowie Innovation und Wachstum zu fördern.

Sie müssen den Blick verstärkt von innen nach aussen richten - externe Partnerschaften und Kooperationen sollten Priorität sein, nicht aber interne Praktiken, Regeln und Verfahren. Derartige Ökosysteme und Plattformen, zu denen auch Banken gehören, bestehen bereits heute. Sie dürften sich in den kommenden Jahren rasch entwickeln und ausweiten.

Autoren und Teilnehmer einer jüngst von der Universität St. Gallen und Deloitte durchgeführten Umfrage gehen davon aus, dass Kooperationen und Partnerschaften zwischen Nichtfinanzdienstleistern und Banken zunehmend an Bedeutung gewinnen werden - der direkte Zugang der Banken zu einer grossen Anzahl von Endkunden, ihre Marken sowie ihre umfangreichen Datensätze können im Rahmen von Ökosystemen und Plattformen zielführend genutzt werden.

Daher sollten Schweizer Retail Banken Partnerschaften mit Unternehmen in den Bereichen Fintech, BigTech und Regulierungstechnologie (RegTech) sowie mit Unternehmen anderer Branchen aufbauen und pflegen. Dies wird im laufenden Jahrzehnt ausschlaggebend sein für den künftigen Erfolg der Institute.

Hierzu erforderlich ist eine grundlegende Anpassung der aktuell geführten Betriebsmodelle - denn Plattformgesellschaften schaffen nicht nur Mehrwert für sich selbst, sondern unterstützen auch die Wertschöpfung Aussenstehender. Diese Netzwerkeffekte führen letztlich zu einer «Inversion» bei den Instituten, bei der die interne Wertschöpfung nach aussen verlagert wird.

Eine interne Skalierung ist weitaus schwieriger zu erreichen als eine Externe, da es weit mehr Kunden als Mitarbeitende gibt. Wenn Kunden (das heisst Nutzer einer Plattform) Mehrwert für andere Kunden schaffen sollen, müssen sie unterstützt und dafür belohnt werden. Dies wiederum bedeutet, dass Institute von einer vertikalen Integration zu einer offenen Orchestrierung übergehen müssen.

Die Themen Umwelt, Soziales und Governance (ESG) sind für globale, Europäische und Schweizer Finanzdienstleister heute wichtiger denn je. Die komplexe Umstellung auf eine zukünftige Wirtschaftsform mit «Netto-Null» Emissionen erfordert eine gross angelegte und langfristige Transformation, bei der sich in allen Bereichen der Wirtschaft neue Ökosysteme entwickeln können.

Aufsichtsbehörden werden strengere und stärker standardisierte Vorschriften hinsichtlich ESG Transparenz einführen, um Unternehmen für Verstösse gegen weltweite und lokale Nachhaltigkeitsnormen in die Pflicht nehmen zu können.

So hat bspw. vor Kurzem die Europäische Bankaufsichtsbehörde (EBA) der Europäischen Kommission geraten, verbindliche Kenngrössen festzulegen, damit die «Nachhaltigkeitsinitiativen Europäischer Banken und die Kompatibilität von Finanzaktivitäten mit dem Pariser Abkommen» transparenter werden.

Das Europäische Regel- und Rahmenwerk wird es Aktionären und anderen Marktteilnehmern ermöglichen, (langfristige) Nachhaltigkeitsrisiken in Bezug auf Institute und Betriebsmodelle besser zu beurteilen. Im Mittelpunkt dieses Regelund Rahmenwerks steht die in der «Non-Financial Reporting Directive» (NFRD) definierte neue Leistungskennzahl «Green Asset Ratio» (GAR) - diese Kennzahl wird den Gesamtanteil nachhaltiger, klimafreundlicher Vermögenswerte und Geschäfte Europäischer Banken messen.

Bei der Berechnung der GAR ist die «EU-Nachhaltigkeitstaxonomie» als Benchmark für die Klassifizierung der Vermögenswerte hinzuzuziehen.

Download des Berichts

Die Schweizer Finanzdienstleistungsbranche im Jahr 2030

Was können wir für Sie tun?

Kontaktieren Sie uns

Kontakte

Cyrill Kiefer

Banking Leader Deloitte Consulting Switzerland

Jean-François Lagassé

Financial Services Industry Leader

Florian Munz

Head Strategy & Business Development FSI Switzerland

Antoine Oliveau

Banking Leader Deloitte Consulting Swiss Romandie

Mehr entdecken

The Deloitte International Wealth Management Centre Ranking 2021

Proving its worth in today’s turbulent world

Wealth and Asset Management 4.0

How digital, social, and economic trends will transform the investment industry

Die Zukunft der Vermögensverwaltung in der Schweiz

Strategie in Zeiten der Unsicherheit