过去多年,中国的资本市场都不断在经历改革与健康成长,除了去年下半年市场期待多时的科创板终于正式开板,并且试行注册制这一创新突破发展之外,最近的《中华人民共和国证券法》(简称《证券法》)修订也令更多来自不同行业的企业都有机会踏上利用资本市场募集资金的道路,并且意味着企业能够成功上市发行的时间表能够比从前提早,协助它们加速造大、造强,同时令到资本市场变得更多样化、协助企业融资与辅助经济发展的功能进一步强化,以及为投资者提供更多不同的投资机遇与选择。

新的《证券法》历经多次审议及论证,终于在2019年12月28日通过第十三届全国人大常委会表决通过,并于2020年3月1日正式生效。

本次新修订的《证券法》强化了10点包括信息披露要求,完善投资者保护制度,大幅提高违法成本等内容,是中国资本市场迈向市场化、法制化道路上的重要里程碑。

德勤中国全国上市业务组A股资本市场团队将从会计师事务所的角度,分别就新《证券法》的发行条件、对中介机构的影响,以及投资者保护、违法成本等重大修订进行解读,并对相关规定的修订后版本与原来的版本进行对比与说明。这些范畴都会对计划上市的公司在评估其上市的准备度、准备财务报表工作、与中介机构进行繁复的上市筹备工作,以至成功上市后对监管机构申报与披露的工作造成直接影响,潜在发行人、上市申请人与上市企业务必要多加注意,并且一一细读当中的变化。

本期我们首先从发行制度及发行条件方面出发。

内容 |

相关法条 |

主要修订 |

发行方式与其法定人数 |

原《证券法》第十条 |

|

新《证券法》第九条 |

|

|

发行条件

|

原《证券法》第十三条 |

公司首次公开发行新股条件:

|

新《证券法》第十二条

|

|

|

发行审核委员会 |

原《证券法》第二十二条 |

国务院证券监督管理机构设发行审核委员会,依法审核股票发行申请 |

新《证券法》 |

已取消相关条文 |

|

发行流程 |

原《证券法》第二十三条 |

|

新《证券法》第二十一条 |

|

|

规范了披露要求 |

原《证券法》第六十七条 |

|

新《证券法》第八十条

|

|

上述修订中可以一再看到有关上市发行注册制方面的变化: 从过去只由中国证券监督管理委员会负责的核准,到现在新引入国务院授权的部门负责发行新股与存托凭证的注册,便利了上市程序与步伐,对有意上市的企业来说实在是一大喜讯。

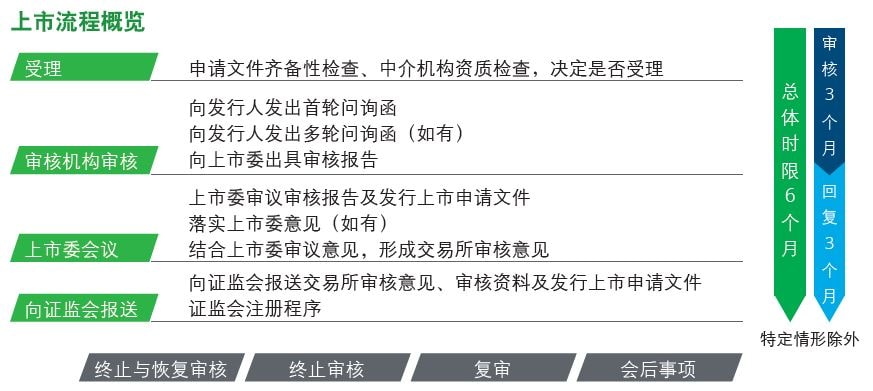

目前全面实行注册制无法一步到位,除创业板以外的A股其他板块尚未明确如何实行,相关细则仍待国务院及相关部门的进一步发布,但是目前我们可以参考科创板相关流程:

而另一主要修订将原先的“持续盈利能力”,改为“持续经营能力”,这也代表能够符合上市条件的企业数量会增加。而随着更多高新科技企业推动经济发展,拥有优秀“经营能力”的企业将在市场中扮演更重要的角色。对于除科创板和创业板的其他板块来说,发行条件还需要证监会进一步细化。从科创板的实践经验来看,其上市标准中也仅有一条盈利要求。

对于上市企业在股份控制权或业务面临较大变化时可能对股价带来较大影响,新《证券法》的规定为市场与投资者提升了透明度,随着市场的层次增加,可供选择的上市公司股票变得更多样化,这种优化有助市场与投资者进一步迈向成熟与理性化。其实在目前首发上市条件中,科创板对于同业竞争的规定为与控股股东、实际控制人及其控制的其他企业间不存在对发行人构成重大不利影响的同业竞争。上海证券交易所《科创板股票发行上市审核问答》第四条对重大不利影响给出操作指引,规定在判断是否构成重大不利影响时,保荐机构及发行人律师应结合竞争方与发行人的经营地域、产品或服务的定位,同业竞争是否会导致发行人与竞争方之间的非公平竞争、是否会导致发行人与竞争方之间存在利益输送、是否会导致发行人与竞争方之间相互或者单方让渡商业机会情形,对未来发展的潜在影响等方面,以及竞争方的同类收入或毛利占发行人该类业务收入或毛利的比例是否达30%以上等方面进行核查。

根据新《证券法》规定,企业完成发行上市之后,当发生可能对股票交易价格产生较大影响的重大事件(包括同业竞争情况发生较大变化),且投资者尚未得知时,上市企业应进行立即向证监会和相关证券交易所报送临时报告与披露。该法律条款细化也体现出对同业竞争的持续信息披露监督,且监管重点从事前审核转移至事中、事后监管的政策体现。

本次《证券法》的修订对中国资本市场具有里程碑式的意义,随着相关细则的不断推出及完善,全国上市业务组也将持续分享德勤中国的专业见解。