文章

【数据治理实践】

第五期:基础数据标准 – 从制定到落实

前言

在前几篇文章中,我们从战略制定、顶层设计、建章立制、绩效考核等维度,进行了高屋建瓴式、体系化阐述。本期开始,系列文章将深入数据治理实操领域,带来更多实践经验分享。我们知道数据治理很重要一个目的,是通过提升数据质量驱动科学决策和业务发展。在此过程中,数据标准的制定,是提升数据质量最关键的前提。本着“质量提升,标准先行”的理念,本期我们先从数据标准的概念和落地进行介绍。

监管要求

在《银行业金融机构数据治理指引》(下称《指引》)第三章的数据管理部分对数据标准有明确的要求:

第二十条 银行业金融机构应当建立覆盖全部数据的标准化规划,遵循统一的业务规范和技术标准。数据标准应当符合国家标准化政策及监管规定,并确保被有效执行。 第二十三条 银行业金融机构应当加强数据采集的统一管理,明确系统间数据交换流程和标准,实现各类数据有效共享。 ——《银行业金融机构数据治理指引》 |

《指引》在数据标准方面要求银行开展整体的标准化规划,不仅要制定标准,还要确保被有效执行,这对于一般的银行来讲是一个巨大的挑战。此外《指引》还要求制定明确数据交换过程中的标准,这些内容可能在银行实际应用过程中确有开展,但是并未体系化的规范管理。

什么是数据标准?

标准,是旨在一定范围内维护最佳秩序,经协商一致制定并公开颁布认定、共同遵循的一种规范性要求。

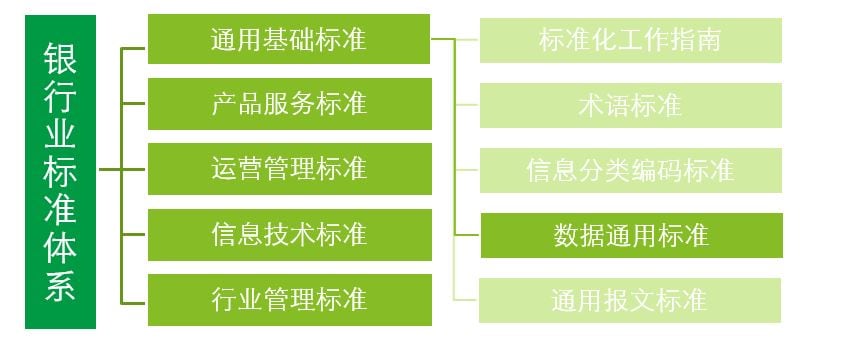

根据中国人民银行定义的银行业标准体系,将数据标准归入银行的通用基础标准。作为银行通用性、全局性、基础性的规范,指导银行业务的开展和系统建设。

在《JR/T0105-2014 银行数据标准定义规范》中,数据标准是指:对数据的表达、格式及定义的一致约定,包括数据业务属性、技术属性和管理属性的统一定义。

数据标准实现了银行对数据统一理解的定义规范。数据标准通过对业务属性、技术属性、管理属性的规范化,可统一银行在业务过程中的业务术语定义、报表口径规范、数据交互标准;同时标准还可作为数据质量控制的准则、数据模型设计以及信息系统设计的参考依据。

在实践过程中,数据标准可分为基础类数据标准以及指标类数据标准。基础数据标准是针对业务开展过程中直接产生的数据制定的标准化规范;指标数据标准是针对为满足内部分析管理需要以及外部监管需求对基础类数据加工产生的数据制定的标准化规范。

在本期文章中,我们将着重介绍基础数据标准在银行中的实践经验。

基础数据标准内涵

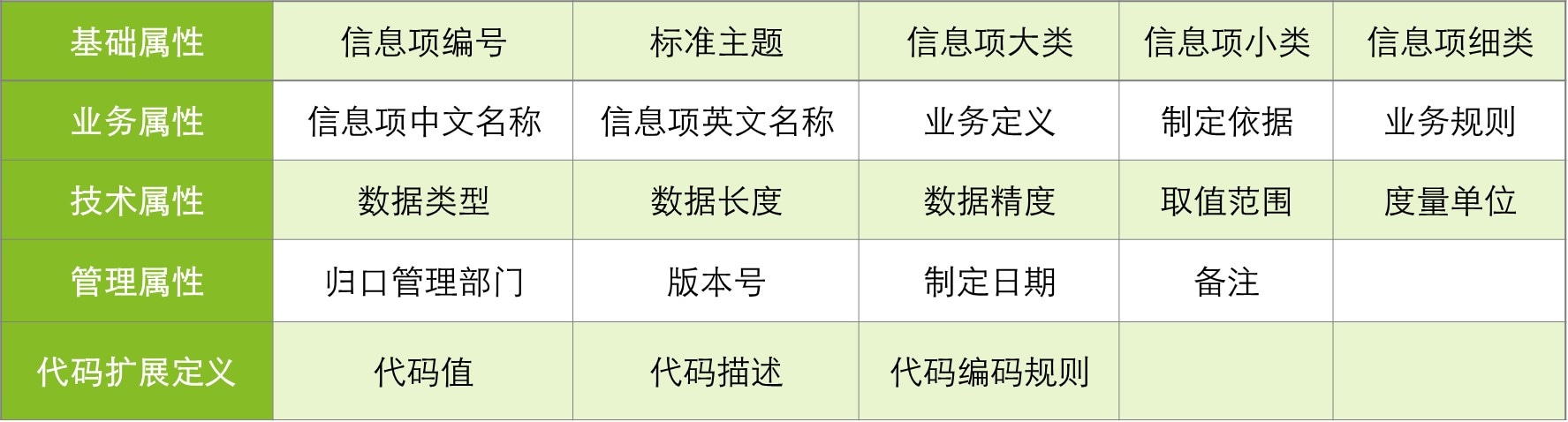

基础类数据标准通过业务属性(含代码信息)、技术属性来描述数据规范化要求。例如在业务属性中需要定义标准中文名、业务定义;在技术属性中明确数据类型、长度、精度等。为确保数据标准使用,我们形成了一整套基础数据标准的信息项属性架构:

以客户类型标准化为例:银行不同系统的客户类型定义参差不齐是常事。例如信贷系统划分客户为个人客户、个体工商户、小微客户、公司客户,核心系统划分为个人客户、公司客户、同业客户。划分维度不一致,导致在整合时存在问题。

而从数据标准化的角度来看,对于客户类型,首先需要定义其业务含义,用以明确其定位和用途,同时通过技术属性明确其数据类型以及系统实现时的参数要求。此外,客户类型的具体划分方式,也将由列示代码值得到权威说明。这样,在整个银行层面,统一了“客户类型”的含义和代码值,最终确立了其使用规范。

由此可见,数据标准确立的是全行层级统一用数的规范,为不同系统间交互、内外部数据交换提供指导性要求。

谁来制定基础数据标准?

从银行层面来说,全行层级统一的数据标准是必须要做的,而且是要做到能够长期有效和可落地执行的。由谁来牵头、谁来管理、谁来执行?——各个银行均有不同实践,但是实践效果来看,不同的职责分工带来的问题也是五花八门的。例如由信息技术部门牵头制定的数据标准,在业务使用时存在诸多不便:标准名称不符合业务日常使用习惯、定义内容部分缺少专业输入等等;同时业务部门通常认为数据标准属于基础性的技术工作,自己负责的业务范围有限而拒绝制定。也有一些银行业金融机构由财务部门或风险部门牵头制定,但往往也容易部门职能导向,只关注了各自领域的数据标准化需求,而全行层面的统一化标准,做不深,也做不全。

我们认为,在整体的数据治理工作中,如我们之前系列文章中所提及的组织架构方面,需要有一个归口管理部门来统筹安排数据治理工作,包括牵头数据标准的制定工作。但是,无论牵头部门是计划财务部、信息技术部门、业务部门还是独立的数据管理部门,数据标准的制定过程,都离不开业务部门与技术部门的共同探讨、共同商榷,这个时候,我们需要的是一个机制,而不是任何一个部门的“单打独斗”。

因此,我们建议在数据标准制定过程中,将角色划分为三类:

归口管理部门:在第二期文章《顶层设计之数据战略、组织架构》中,我们已经从实践角度提出,银行可能将数据治理归口管理部门设置在风险管理部门、财务部门、信息科技部门或独立数据治理部门,甚至是业务+技术双牵头的形式。对于数据标准管理工作而言,数据治理归口管理部门是作为牵头者的角色,需要做到组织数据治理小组,将技术管理与业务管理的相关人员协同起来,完成数据标准制定工作。为数据标准制定提供资源协调、统筹安排等便利。

业务管理部门:业务管理部门在此处的含义,包括前台业部门以及中台管理部门。业务管理部门在数据标准制定中承担着业务规范者的角色。这些部门在数据标准制定过程中承担着提供权威业务定义和数据标准业务含义管理的多重职责。如果银行将数据治理归口管理部门确定在某一业务管理部门,则该部门需要同时承担起工作牵头和规范定义双重责任。业务管理部门不仅能够提出业务规范的要求,同时对技术属性,也可以提出初步的建议方案,与信息技术部门协同商榷。

信息技术部门:信息技术部门包括信息技术管理部门及部分银行已成立的专门的数据管理部门。信息技术部门作为数据标准的技术规范执行者,其职责不仅在于制定过程中确认技术属性具有可落地性,符合已建信息系统现状,还在于将确认后的数据标准实际落实在信息系统中,确保数据标准能够得到有效落地执行。

怎么制定基础数据标准?

在早期银行制定数据标准的过程中,往往带有一定的探索性质,数据标准制定部门往往对于如何梳理数据?如何确立分类?怎样确保数据标准契合实际需求等等存在疑惑。这一现象既体现出对于数据标准理解不够充分,同时也存在基础保障不够到位的情况。

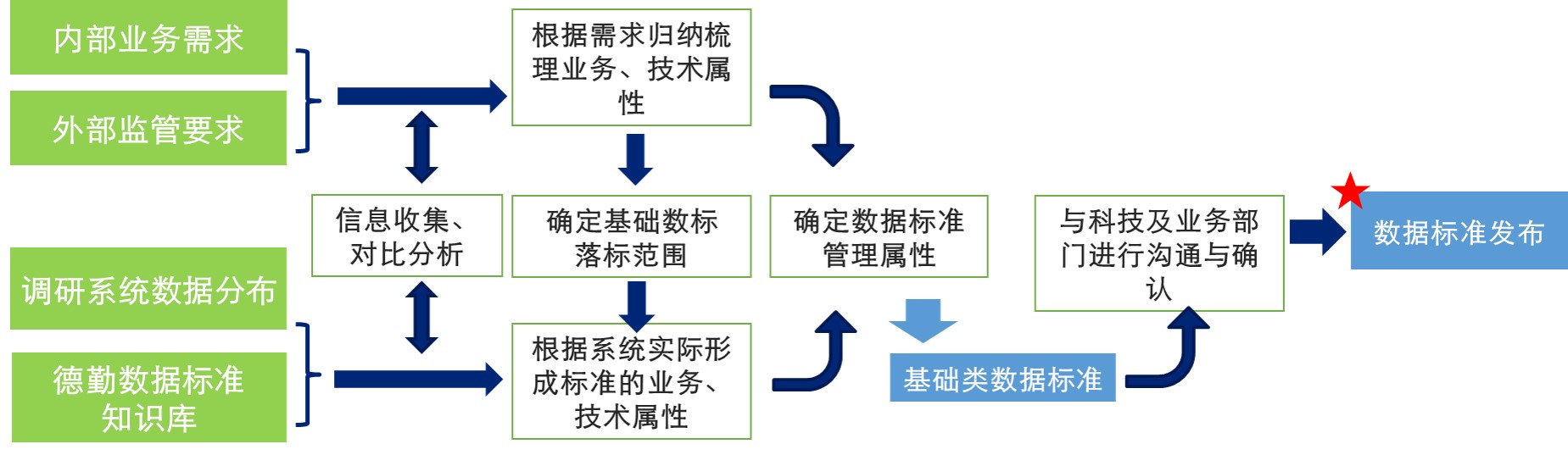

我们在大量实践经验中,已然总结出一套数据标准编制的有效方法:

1. 制度保障先行:在前期文章中,提到构建层次分明的制度体系,形成从章程、专项管理办法到工作细则三个梯次的制度层级。在数据标准管理中,针对数据标准的专项管理办法和具体工作细则必须首先予以明确。在制度中明确各个角色以及定义相应的分工界面,通过工作细则和相关的模板细化管理方式,固化管理流程,为制定数据标准、管理数据标准提供指导性意见。

2. 归口部门发挥牵头作用:归口管理部门需要积极发挥带头作用,推动和监督流程执行,为数据标准制定工作,提供人力、技术、资金等关键资源,并获得管理层的行政支持和充分授权,通过激励和问责考核体系,推进数据标准工作的制定与执行落地。

3. 自下而上归纳与由上而下演绎相结合:数据标准梳理需要首先梳理内外部需求,细化形成对业务属性、技术属性的要求;一方面需要自下而上整理信息系统中的数据情况,同时也需要自上而下定义数据主题、细化分类,两者结合才能够实现全面整体的数据视图,形成有效的数据规范要求。

4. 以银行实际需求为根本:而在数据标准制定过程中,需要明确以银行实践及银行需求为根本,避免制定出的标准虽能表面上形成规范化要求,但却是“空中楼阁”,难以在银行中落地执行。以客户类型为例,如果仅仅参考外部监管要求,在行内实践过程中,认为客户类型划分为基础的个人客户、公司客户、同业客户能够满足在全行层级的标准化,盲目要求各系统均按照删繁就简的规范化要求来修改“客户类型”字段,而忽略了各个系统可能需要针对不同业务情形细化或个性化客户类型这一事实,就失去了标准化的意义(例如:人行针对个人经营性贷款管理,需要划分个人客户为个体工商户、小微企业主等,就是差异化的标准需求)。

怎样使用基础数据标准?

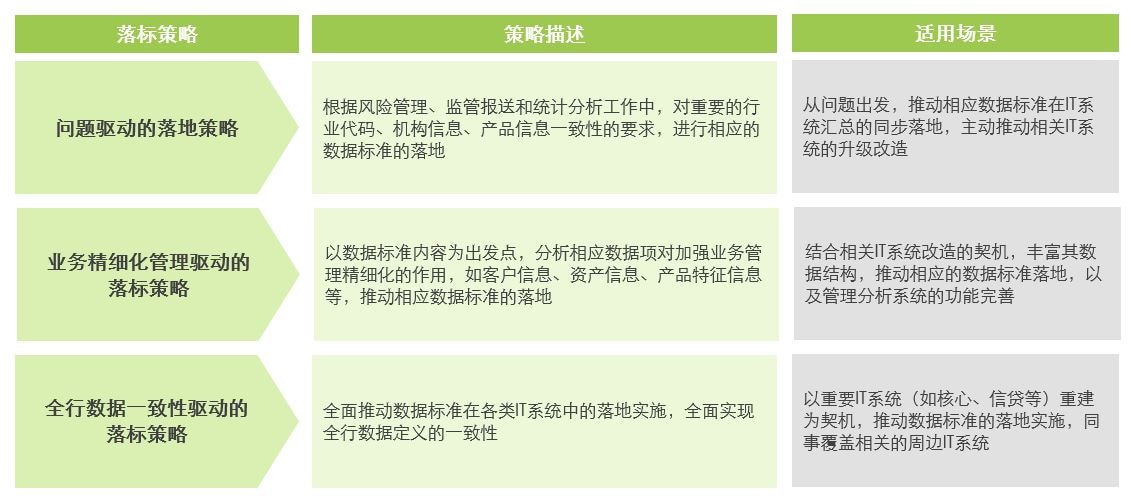

银行不仅需要制定标准还需要确保数据标准被有效执行,具体的执行一般为在信息系统中根据数据标准规范进行开发,具体的代码类数据标准的码值含义与数据标准保持一致,这个过程也称之为“落标”。数据标准落标根据不同的策略分别对应银行不同的场景,银行可以根据自己相适应的场景来匹配不同的策略。

具体落标方案我们将在后续文章中逐步铺陈。

结语

“书同文、车同轨”的要求古已有之,而数字化时代的标准规范中,数据标准化无疑是重要根基之一。因此,银行在数据治理过程中也需要对数据标准保持高度重视,制定标准化规范、进行标准化考核、落实标准化要求 。在本期数据治理实践中,我们分享了基础数据标准化的流程、要求以及作用。后续我们还将继续为大家分享指标数据标准化在银行业中的重要意义。