文章

【并购交易危机管理系列】第二期:企业价值管理策略在后疫情时代的新思辨

新冠疫情的全面爆发已过去2年,随着疫情防控的常态化布局和我国宏观经济的持续恢复,国内A股市场逐渐回暖。与此同时,后疫情时代营商环境的变化、生活消费方式的转变等亦给企业价值管理带来了前所未有的机遇和挑战。

回顾2019年至2021年,资本市场上“几家欢乐几家愁”。在过去两年里,哪些行业获得关注?哪些企业乘风而起?这些企业的成功要因又是什么?为探清这些问题,近日,德勤管理咨询筛选了2019年12月31日至2021年12月31日(以下简称“分析时间段”)在A股市场表现突出的企业,从外部环境因素出发,结合数据调查分析,深度剖析企业价值提升的内在要因,总结市值增长驱动类型,并揭示后疫情时代企业价值提升的核心动力。

面对愈加多变且充满不确定性的中国后疫情时代,我们希望这篇精心制作的报告能帮助各企业管理者把握机遇、平抑风险、赋能提升。

一、后疫情时代的中国资本市场新格局

随着疫情防控的常态化,中国宏观经济持续复苏,中国资本市场也正朝着稳中向好的方向不断发展。A股市场的市值从2019年12月31日的64.15兆亿元增长至2021年12月31日的98.45兆亿元,涨幅超过50%。A股市场的表现一定程度上依赖于国家政策、国内外疫情波动等外部因素的影响;同时,部分企业也通过运营提升和战略调整精准抓住后疫情时代释放出的巨大商机,在资本市场的角逐中逐渐拔得头筹。

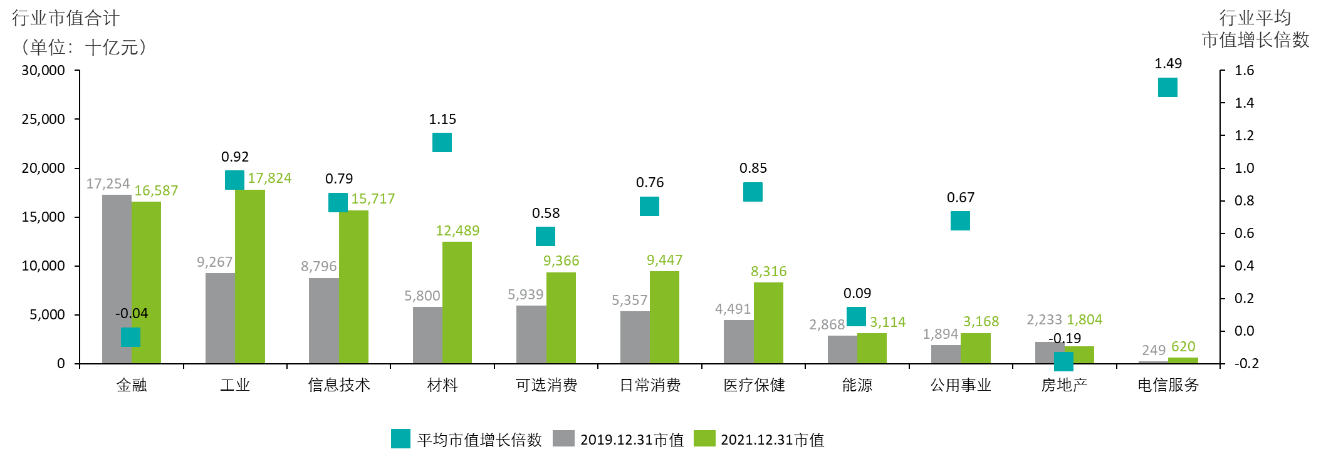

分析时间段内A股所有上市公司所在的11个行业领域中,除金融和房地产行业,其他板块均呈现正增长趋势,平均增长倍数达到0.64

数据来源:Wind,德勤分析

二、价值管理在后疫情时代的新定义

为了辨明究竟是什么样的企业在国内资本市场上受到追捧,并进一步挖掘企业市值变化的核心成因,德勤管理咨询从A股上市企业中选取了在分析时间段内市值增长3倍以上的企业(合计142家)作为样本进行了分析。

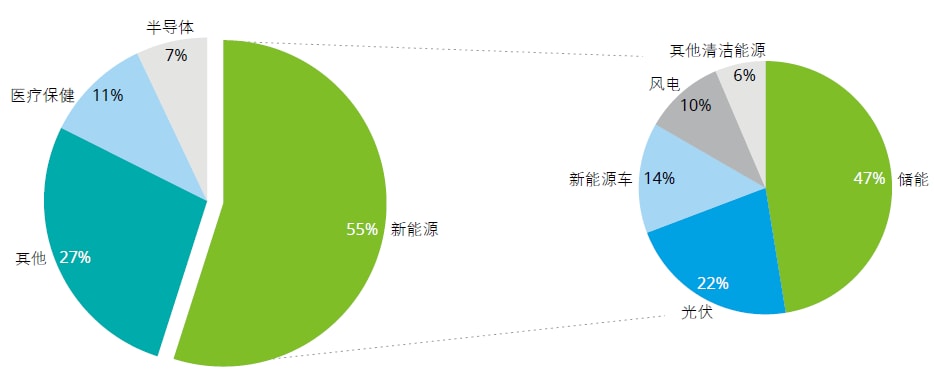

结果显示,142家企业主要分布在材料、工业、信息技术、可选消费及医疗保健领域。进一步观察各家企业所处的细分赛道和主营业务,德勤管理咨询发现,为抵御风险快速扩张,不少企业通过不同方式开展了跨界经营,并在新业态转型实现精准跨界后,进一步加强运营管理夯实核心竞争力以提振业绩。例如,在上述样本企业里,主营业务涉足新能源相关的企业占样本企业总数的55%(合计78家)。

分析时间段内新能源各赛道的企业领跑A股市场

数据来源:Wind,德勤分析

以下是我们对市值高增长企业内外驱动因素的具体分析。

1. 外部驱动因素

支撑政策频现,新能源市场快速发展

作为样本企业中表现一枝独秀的新能源板块,受到资本的追逐离不开近年来国家政策的大力支持。随着国际社会在气候治理、节能减排方面逐渐达成共识,截至2021年初,全球共有121个国家超过800个城市承诺在2050年实现碳中和,中国政府吹响向“碳达峰”、“碳中和”的进军号角。在此背景下,新能源各相关子赛道充分受益,赛道上的头部企业领跑A股市场。

生活方式转变,数字技术赋能传统产业

受新冠疫情影响,线下消费、医疗、生产制造等多个行业面临诸多挑战,各企业不断创新以快速适应疫情下复杂多变的市场需求,从而促生了基于互联网、物联网、大数据、云计算、人工智能、区块链等技术的线上经济飞速发展,远程办公、线上网课、互联网医疗、无接触购物等已成为后疫情时代居民的常态生活方式。

2. 内部驱动因素

多维度驱动并驾齐驱,实现市值增长

当外部政策与市场环境具备时,如果企业自身实力无法支持其抓住行业机遇,如果没有实现市值增长的强劲内生动力,则仍无法保证其在竞争激烈的资本市场上脱颖而出。通过对样本企业的分析,德勤管理咨询总结出四大提升企业价值的内部“催化剂”。

- 运营管理驱动:在传统产业发展变革的背景下,持续提升运营管理水平、不断降本增效仍是企业发展的关键。企业宜聚焦营收端运营改善、加强成本端运营控制、提升运营资本效率等内功的修炼

- 技术创新驱动:国内外经济环境瞬息万变,企业积极顺应行业变化,前瞻布局新兴技术领域,利用技术创新不断夯实护城河、提升价值创造能力,进而获得行业内的话语掌控权;

- 资产统筹驱动:为业务注入优良资产实现增效降本,扩大市场份额,获得先入者红利;

- 资本运作驱动:通过投资并购扩大业务经营范围和业务板块数量,或通过合资、合作,资产剥离、重组等资本运作的方式以提升自身经济效益,获得市场认可。

企业内部驱动因素

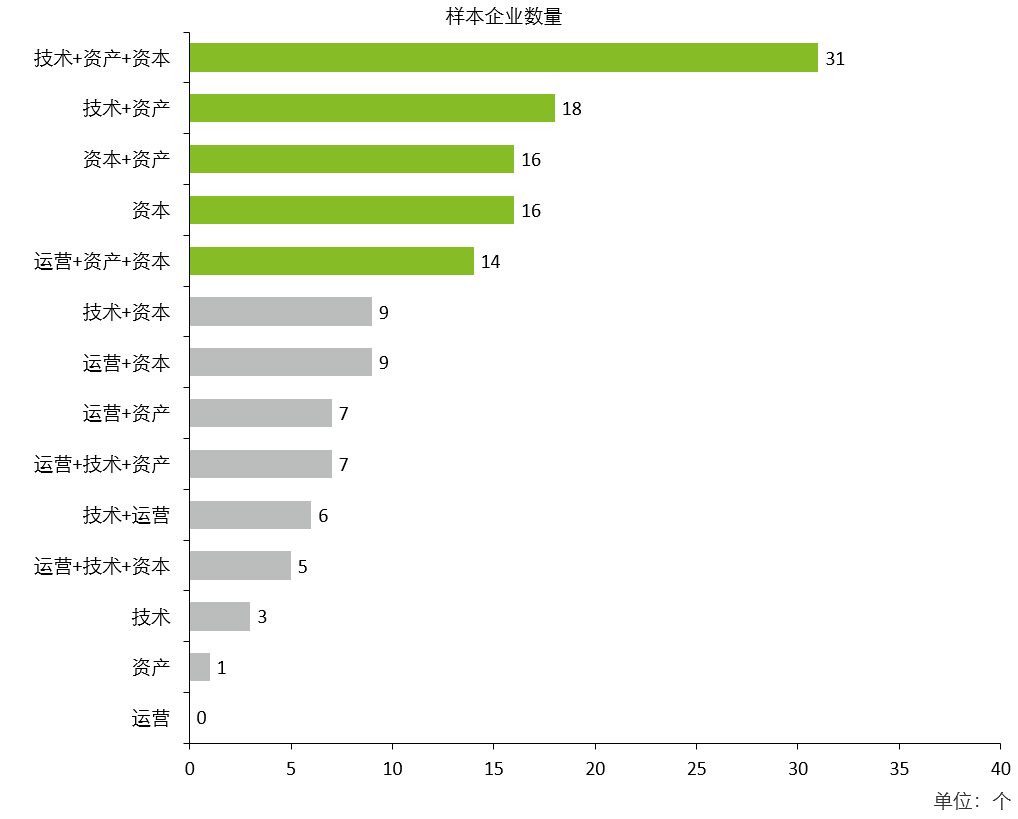

上述四大驱动因素彼此之间息息相关,有效利用可使效果倍增。通过对样本企业的市值成长驱动力的拆解和分析后,我们观察到:

- 86%的样本企业市值增长属于综合驱动,以技术创新结合资本运作以及资产统筹为主流趋势(约占样本企业总数的22%);

- 技术创新+资产统筹(约占总样本的13%)以及资产统筹+资本运作(约占总样本的12%)的双效驱动共同支持样本企业高速增长;

- 运营管理+资产统筹+资本运作(约占总样本的10%)也是市值增长的重要驱动;资源依赖型企业通过投资上游企业把控资源、横向扩大产能增产降本、加强下游客户基础来占据市场制高点;

- 仅少数企业为技术或资产的单一因素驱动。

样本企业的市值驱动类型分析

数据来源:Wind,德勤分析

三、三大趋势解读价值提升核心动力

通过梳理样本企业所在行业特征及其发展历程,德勤管理咨询认为,分析时间段内领跑A股市场的样本企业未来在市值提升上存在三大趋势。

趋势1:以技术为主要驱动因素的企业基于“研发⇆融(投)资扩产”,产业和资本并驾齐驱的良性增长循环态势日渐明显。从内生发展到加速外延发展,沿着产业价值链树状延伸整合资源,不断扩展自身核心业务及商业组合,实现战略转型升级

某醋酸制造企业,以下简称“A公司”就是典型代表。

A公司主要从事化工原料及产品制造、销售,拥有煤化工、精细化工、基础化工三条化工产业链,为我国醋酸制造龙头企业之一。分析时间段内A股上市企业中基础化工子赛道的企业平均市值增长倍数为0.97,而A公司通过以下举措市值增长达6倍,远超行业均值。

A公司2019年底-2021年底市值变化及相关大事记

数据来源:Wind,德勤分析

德勤管理咨询认为,A公司在分析时间段内[meguo1] 的关键增长因素主要包括清晰明确的战略定位,以及适时合理的资产重组决策和产业链的延伸。

- 战略定位:明确主营醋酸及衍生品作为核心产品的战略定位,弱化减少其它非核心产品的投入,在醋酸行业价格上行之际抓住机遇实现营收和利润的快速增长;

- 技术创新:坚持技术驱动的理念,不断加大技术创新方面的投入,建立和完善了以自主研发和产学研相结合的技术创新机制,持续练就基本功,促成并反哺其它优势;

- 资本运作:灵活运用多种资本运作方式,包括适时合理的资产重组决策剥离非主营业务和引入优质资产,通过合资、收购、投后整合价值提升等途径完善自身产业链布局,提高整体竞争力;

- 运营提升:开源亦注重节流,坚持推进管理变革提升,2018年到2020年实现了营业成本占营业收入比重连年下降,实现精益管理。

趋势2:以资源类资产为禀赋的企业通过入股产业链上游把控资源、横向扩大产能增产降本、并加强下游客户基础来占据市场制高点

此趋势的典型代表是国内某锂行业龙头,以下简称“B公司”。

B公司前身以纤维板和林木业务为主,近年来积极布局新能源材料业务,并逐渐聚焦锂矿开采以及锂盐加工,现为我国锂行业龙头企业之一。分析时间段内A股上市企业中有色金属子赛道的企业平均市值增长倍数为1.1,而B公司通过以下举措市值增长高达9倍,领先行业竞争对手。

B公司2019年底-2021年底市值变化及相关大事记

数据来源:Wind,德勤分析

作为国内锂行业领航企业之一,B公司通过一系列上游资源端布局、生产端扩容、运营端管理实现了短时间内快速市值增长。

- 资源整合:通过收购国内外锂矿/盐湖资源,在保证原材料供给的同时亦有望实现生产协同效应;

- 规模优势:通过横向产能有序扩张达到锂盐产量行业领先,从而更好地借力行业东风实现业务增长;

- 运营提升:加强采购、生产、销售三个环节的协同联动,通过与上游供应商签订长期采购协议、稳固下游客户销售渠道等提升企业运营管理。

趋势3:步入发展瓶颈期的企业应势而为,通过合作、合资、并购、重组等资本运作作为支点实现赛道转换、产业升级

C公司为该趋势典型代表。C公司原为大型零售企业,受新零售业态兴起和疫情的双重冲击,业绩持续低迷。近年来战略决策转换,切入新能源产业,逐步转型为一家立足于光伏、风电领域的综合清洁能源服务商。分析时间段内A股上市企业中商贸零售子赛道的企业平均市值增长倍数仅为0.3,而C公司通过以下举措增长了6.63倍,成功扭转了一度濒临A股退市的局面。

C公司2019年底-2021年底市值波动及相关大事记

数据来源:Wind,德勤分析

C公司实现市值快速增长的关键原因在于:原来所处的日常消费业大环境式微,在多次尝试主营业务升级但并未能从根本上改变经营困境之后,决定跨界转型,顺势而为切入盈利能力较强、行业天花板较高的新能源行业。

- 战略定位:审时度势,及时果断转换赛道,并基于明确的转型战略目标开展一系列资本运作;

- 资本运作:通过高频的收购、投资快速完善公司转型后的产业布局和产能布局。

后疫情时代,在新的政策经济环境下,企业该如何抓住机遇、扭转逆境持续获得发展动力,需要从自身出发进行更加审慎的思考。技术、资源、资产或资本驱动互为因果,需要企业基于所处环境和行业特性,在适当的时机选择合适的组合迎击挑战。内生和外延式发展相互赋能形成正循环,方可在快速变化的商业角逐中立于不败之地。

【德勤管理咨询与企业价值管理】

德勤管理咨询是全球领先的管理咨询服务机构,提供从战略到业务到技术到运营、端到端的咨询服务。

作为企业并购、运营价值提升领域的领导者,德勤管理咨询通过多年来在不同行业积累的丰富经验,发展出一系列独到的理论和实操工具,可为企业量身打造从战略规划、运营模式、流程设计、组织和系统优化、到落地实施等贯穿企业发展各阶段的一体化解决方案,助力客户提升运营管理能力、加速技术创新实践、优化资产统筹安排、赋能资本运作体系,以实现企业价值的持续提升。其中包含:

- 企业价值地图(Enterprise Value Map):从费用、成本、资产效率等维度揭示企业日常经营活动如何影响股东价值,从而发掘营业收入与利润增长突破点

- 企业价值提升服务(Value Creation Services):通过对企业各业务板块的变革和重组,对企业营收端、成本端、运营资本的持续优化,以及业务运营的数字化来实现企业价值的持续提升

- 全生命周期并购整合服务(Full Life Cycle M&A Services):以投资并购为核心手段,梳理包括从并购战略制定、目标筛选与洽谈、交易执行、并购后整合、到事业退出等并购生命周期各阶段的工作重点,明确成功因素,从而达到产业间突破与联通,实现价值裂变

如前分析所示,在日趋激烈的市场竞争下企业市值增长往往不是受单一因素驱动、而是多管齐下的结果,对于企业而言上述工具的运用亦需有的放矢、融会贯通。