新闻

税务快讯

股权激励个税优惠政策延至2027年底

发布日期:2023年8月25日

2023年8月22日,财政部、国家税务总局发布《关于延续实施上市公司股权激励有关个人所得税政策的公告》(财政部税务总局公告2023年第25号,以下简称“25号公告”),明确上市公司股权激励单独计税优惠政策延续执行至2027年12月31日。

政策摘要

优惠对象 |

居民个人 |

优惠内容 |

取得股票期权、股票增值权、限制性股票、股权奖励等股权激励(以下简称股权激励),符合有关文件规定的相关条件的,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。 计算公式为: 应纳税额=股权激励收入×适用税率-速算扣除数 一个纳税年度内取得两次以上(含两次)股权激励的,应合并后按上述公式计算纳税。 |

政策期限 |

执行至2027年12月31日 |

观察与建议

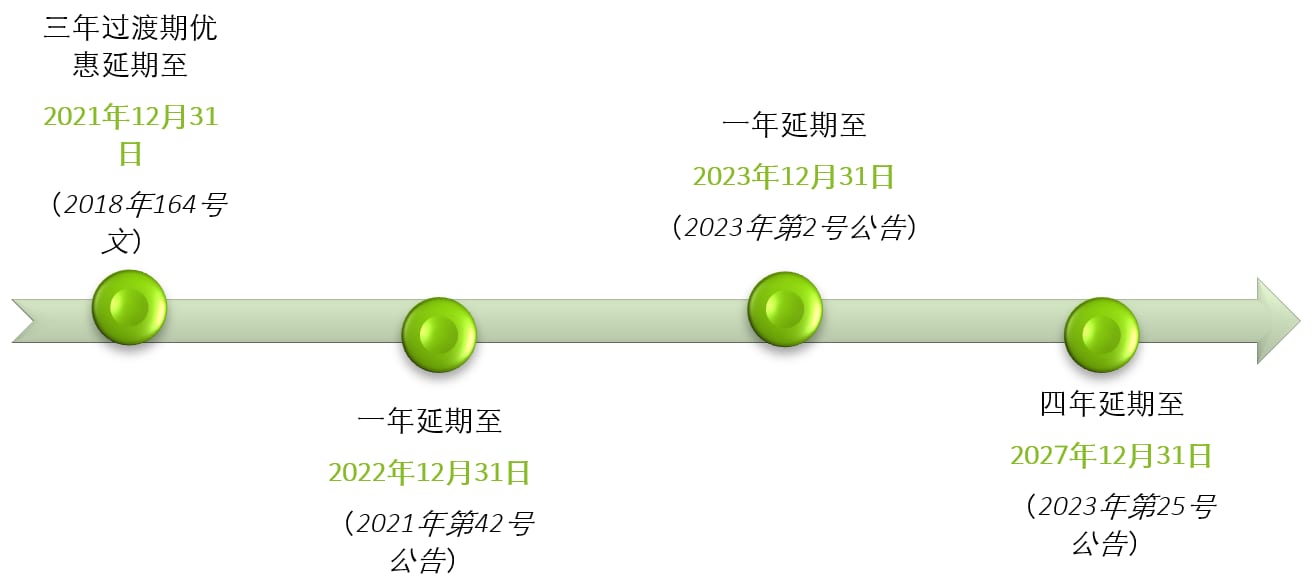

自2019年个税改革实施以来,上市公司股权激励个税单独计税优惠政策已多次获得延续:

25号公告将上市公司股权激励个税优惠政策直接延续四年时间到2027年末,长期稳定的税收优惠政策有助于降低员工个人股权激励所得的实际税负,有效实现股权激励效果,使得企业可以更好地利用股权激励工具吸引和保留优秀人才。

需持续关注合规要求

此次优惠政策再获延续的同时,相应的资料报送合规要求亦持续有效。目前,实施股权激励计划的企业需按要求向主管税务机关进行资料报送,例如:

- 实施股权激励计划的境内企业应在计划实施前,向主管税务机关报送相关资料,且应在代扣代缴税款时,在规定期限内向主管税务机关报送激励人员名单、激励种类、数量、价格等详细信息(财税[2005]35号、国税函[2009]461号)。

- 实施股权激励的企业在决定实施股权激励的次月15日内向主管税务机关报送《股权激励情况报告表》(税总征科发[2021]69号)。

上述资料报送是长期、持续的税务合规要求。股权激励个税征管一直是税收监管的重点领域之一,实施股权激励计划的企业应及时履行相关义务,以确保员工取得股权激励时可以合法享受国家有关个税优惠政策。值得关注的是,各地税务机关在实务中对于资料的具体报送要求,如报送频率以及内部查核口径等可能存在一定的差异。因此,实施股权激励计划的企业,特别是在多地设立实体的企业,应及时了解各地方主管税务机关的要求,建立或者完善合规管理流程,必要时可以寻求专业人士的协助。

此外,由于市场上股权激励工具及其实施方式非常丰富,相关涉税事项较为复杂。因此,我们建议计划实施股权激励的企业在计划设计阶段,就应充分了解、考虑与之相关的税务处理,对于复杂的情形,可以考虑寻求专业意见;在实施阶段,企业则应持续追踪最新税收政策以及实践,确保各项合规义务(如个人所得税的扣缴义务)得以正确履行。

作者

俞萌

合伙人

+86 21 6141 1277

iryu@deloitte.com.cn

李春菲

总监

+86 21 6141 1335

tiffli@deloitte.com.cn

如您有任何问题,请联系德勤团队:

雇主人力资源全球服务

全国领导人

梁晴

合伙人

+86 21 6141 1059

mliang@deloitte.com.cn

华北区

王欢

合伙人

+86 10 8520 7510

huawang@deloitte.com.cn

华东区

俞萌

合伙人

+86 21 6141 1277

iryu@deloitte.com.cn

华南区

麦婉群

合伙人

+852 2852 1051

monmak@deloitte.com.hk

华南区(内地)

李菲菲

合伙人

+86 755 3353 8160

ffli@deloitte.com.cn

华西区

汤卫东

合伙人

+86 23 8823 1208

ftang@deloitte.com.cn