文章

德勤会计聚焦 — 财政部发布新金融工具会计准则

2017年3月31日,财政部修订发布金融工具相关企业会计准则,包括《企业会计准则第22号——金融工具确认和计量》(CAS 22)、《企业会计准则第23号——金融资产转移》(CAS 23)和《企业会计准则第24号——套期会计》(CAS 24)(以下简称“新金融工具准则”)。该等新金融工具准则与《国际财务报告准则第9号—金融工具》(IFRS 9)趋同,堪称中国版的IFRS 9。

新金融工具准则主要有哪些变化?

新金融工具准则的修订内容主要包括:一是金融资产分类由现行“四分类”改为“三分类”;二是金融资产减值会计由“已发生损失法”改为“预期损失法”;三是修订套期会计相关规定,使套期会计更加如实地反映企业的风险管理活动。

一、金融工具的分类与计量

- 企业根据其管理金融资产的业务模式和金融资产合同现金流量特征,将金融资产划分为以下三类:

- 以摊余成本计量的金融资产:业务模式为收取合同现金流量,且其合同现金流量仅为本金和利息的支付(即符合SPPI特征)

- 以公允价值计量且其变动计入其他综合收益的金融资产(FVTOCI):业务模式为既收取合同现金流量又出售,且其合同现金流量符合SPPI特征

- 以公允价值计量且其变动计入当期损益的金融资产(FVTPL):其他业务模式,或其合同现金流量不符合SPPI特征

- 所谓业务模式,是指企业如何管理其金融资产以产生现金流量,业务模式决定企业所管理金融资产现金流量的来源是收取合同现金流量、出售金融资产还是两者兼有;而现金流量特征则指其合同现金流是否仅为本金和利息的支付(即符合SPPI特征)。

- 简化嵌入衍生工具的处理:混合合同包含的主合同属于金融资产的,应当将混合合同视为一个整体,基于分类标准进行分类与计量,不再分拆嵌入衍生工具。

- 调整非交易性权益工具投资的会计处理:修订的CAS 22允许企业将非交易性权益工具投资指定为以公允价值计量且其变动计入其他综合收益进行处理,但该指定不可撤销,且在处置时不得将原计入其他综合收益的累计公允价值变动额结转计入当期损益。

- 新金融工具准则可能会使某些原以成本或摊余成本计量的金融工具按新的分类要求采用公允价值计量,一定程度上扩大了公允价值计量范围。

二、引入预期信用损失减值模型

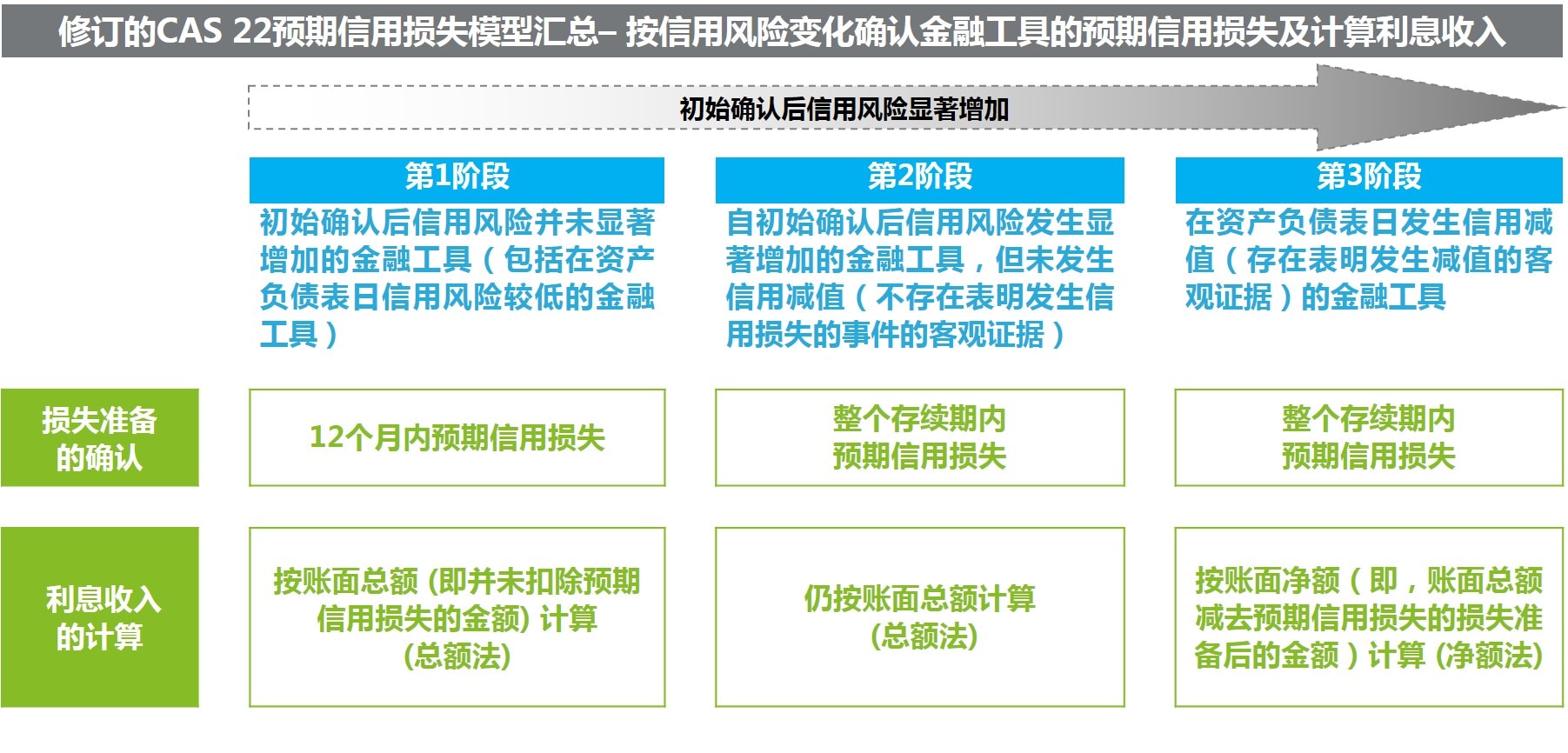

新准则引入新的金融资产减值模型,从已发生损失模型转变为预期损失模型,要求采用三阶段模型计提减值,即基于自金融工具初始确认后其信用风险是否显著增加,分别采用12个月内的预期信用损失或整个存续期内的预期信用损失,同时对于预期信用损失的计量要求采用前瞻性信息。

修订的CAS 22将金融资产按照信用风险区分为不同的阶段,并分别计提预期信用损失准备:

- 如果自初始确认后金融工具的信用风险并未显著增加(第1阶段),预期信用损失应按照相当于该金融工具未来12个月内预期信用损失的金额计量。

- 如果信用风险显著增加(第2阶段或第3阶段),则须针对该金融工具整个存续期的预期信用损失计提损失准备。

- 如果金融资产后续发生信用减值(第3阶段),其利息收入应通过将实际利率乘以摊余成本账面净额(扣除损失准备)来计算,而非前两阶段所采用的不扣除损失准备的账面总额。

三、套期会计更加如实地反映企业的风险管理活动

修订的CAS 24的主要变化包括:扩大了符合条件的被套期项目和套期工具范围 ;取消了80-125%有效性测试的量化标准和回顾性测试要求,代之以关注经济关系的定性测试 ;引入套期关系“再平衡”机制 ;增加期权时间价值的会计处理方法;增加信用风险敞口的公允价值选择权。使套期会计更加如实地反映企业的风险管理活动。

新金融工具准则什么时候开始实施?

按照财政部的要求,新金融工具准则采用不同类型企业分阶段实施的方法:

- 自2018年1月1日起在境内外同时上市的企业,以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报告的企业施行(即A+H股或H股上市企业);

- 自2019年1月1日起在其他境内上市企业施行;

- 自2021年1月1日起在执行企业会计准则的非上市企业施行。

鼓励企业提前施行。保险公司执行新金融工具准则的过渡办法财政部将另行规定。

新金融工具准则对实务有什么影响?

根据德勤对部分全球金融行业企业的调研,自2014年国际会计准则理事会发布IFRS 9以来,很多银行等金融企业已全面启动采用IFRS 9的准则实施工作,并需较长时间完成这一工作。而中国新金融工具准则,作为中国版的IFRS 9,无论是金融工具分类和计量,还是金融资产减值的相关要求,都与目前的准则迥然不同。我们建议企业提早了解这些准则的主要内容,评估其影响,并着手开始实施工作。

未来一段期间内,对金融工具涉入程度较高的企业预期将需要为新金融工具会计准则的实施投入大量资源。例如,引入新的金融资产分类和计量模型很可能导致许多情况下对现行核算方法的重大变更,而金融资产减值项目重点强调了一系列操作上的问题,新的预期信用损失模型的采用可能将对银行等金融行业企业产生重大挑战,其不仅仅影响财务部门,也将要求风险管理、信贷业务、投资业务、公司报告、投资者关系等部门的参与和整合。金融行业企业需要建立针对金融工具的会计政策、内部控制和计量模型,以对金融资产的信用风险变化进行追踪,适当分类为各个阶段,并确保持续复核对预期信用损失的估计。同时也需要对其内部信息系统进行升级或重建,以确保提供相关的原始数据以支持对预期信用损失的估计,并提供所须披露的信息。

对于金融工具涉入程度较高的企业,特别是金融企业,实施新金融工具会计准则将是一个巨大的系统工程,需进行的工作主要包括:

- 充分理解新准则的要求;

- 预先评估新准则要求对企业财务报表、关键业绩指标及资本监管的影响;

- 了解境内外同行业公司做法;

- 设定采用新准则的时间以及推进各具体项目的计划,包括时间表,任务安排以及资源配置;

- 评估现有数据、内部控制以及信息系统与实施新准则的差距;

- 根据新准则的要求梳理业务模式和现金流量特征,设定分类标准、判断流程,改进估值系统等;

- 减值模型的开发和测试;

- 修订会计核算制度和信息披露制度;

- 更新业务流程、信息系统与内部控制系统等。

在实施过程中,保持与利益相关方的良好沟通,包括股东、分析师、监管机构等。

在本期《德勤会计聚焦》中,我们对新金融工具会计准则进行了介绍和解读,并提出了我们的专业建议。

按此下载本期《德勤会计聚焦——财政部发布新金融工具会计准则》。

推荐阅读

德勤 CAS Plus 网站

提供有关中国会计的广泛资源