Eigentlich sollte 2022 das Jahr der Normalisierung nach der Corona-Pandemie werden. Die Vorzeichen schienen günstig, die Konsumentenstimmung war gut, die Unternehmen standen Investitionen positiv gegenüber, und selbst der Druck auf die Lieferketten ließ Anfang des Jahres nach. Konjunkturell wurde erwartet, dass die Wirtschaft mit dem Abflauen der Omikron-Welle einen kräftigen Aufschwung erleben würde. Der Krieg in der Ukraine hat diese Situation und den Ausblick auf das Jahr 2022 allerdings grundlegend verändert.

In diesem Kontext zeigt der aktuelle Deloitte CFO Survey Frühjahr 2022 einen tiefen Stimmungsabschwung unter den deutschen Unternehmen. An der Umfrage, die zwischen dem 25. März und dem 15. April durchgeführt wurde, nahmen 140 Finanzvorstände deutscher Großunternehmen teil. Die Konjunktur- und Geschäftsaussichten mit hohen Werten im letzten Herbst brechen ein, während die Inflationserwartungen der Finanzvorstände zugleich sehr deutlich ansteigen. Damit geht einher, dass die Investitions- und Beschäftigungsabsichten sinken, während die CFOs erwarten, dass die operativen Margen leiden werden.

Ein Lichtblick dabei ist immerhin, dass die Investitions- und Beschäftigungspläne der Unternehmen noch knapp im positiven Bereich verbleiben. Der Krieg in der Ukraine ändert auch die Risikolandschaft für Unternehmen fundamental: Die neuen geopolitischen Risiken sowie ihre Folgen – beispielsweise im Energiebereich – werden jetzt von den CFOs als am relevantesten angesehen.

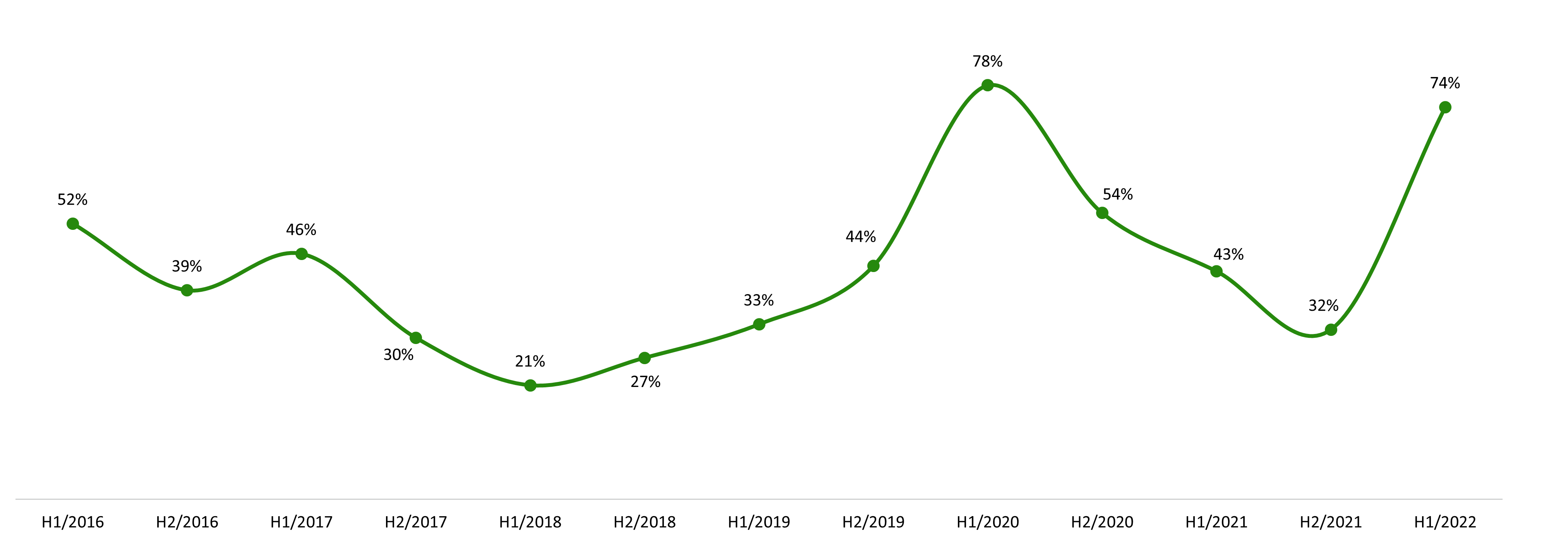

Der Krieg in der Ukraine ist damit zum konjunkturell wichtigsten Einflussfaktor geworden. Inwieweit der Stimmungsabschwung in den Unternehmen anhält, wird entscheidend vom Kriegsverlauf und dessen Ergebnis abhängen. Dabei sind mehrere Szenarien denkbar, von einer Konjunkturdelle bis hin zu Stagflation (siehe Briefing #24). Klar ist allerdings, dass die Unsicherheit unter den Finanzvorständen fast so hoch ist wie unmittelbar nach dem Ausbruch der Corona-Pandemie und somit überall Planungen beeinflusst und Vorsicht wachsen lässt.

Konjunktur- und Geschäftserwartungen im Sinkflug

Während die derzeitige wirtschaftliche Lage noch positiv gesehen wird, verschlechtert sich der Ausblick für die Zukunft. Für Deutschland sehen 44 Prozent der CFOs momentan eine positive Situation, 38 Prozent immerhin eine neutrale. Aus einer Industrieperspektive ist die Konsumgüterindustrie am zufriedensten mit der aktuellen Situation. International wird die Lage für die Eurozone und China schlechter als für Deutschland gesehen, die für die USA hingegen deutlich besser.

Bei den Aussichten für die nächsten zwölf Monate gehen die Werte für Deutschland und die Eurozone steil nach unten. Die Mehrzahl der CFOs (51 bzw. 50 Prozent) erwartet eine Verschlechterung der konjunkturellen Lage, ungefähr ein Viertel erwartet eine Verbesserung. Relativ optimistisch bleiben die CFOs hingegen für die USA, während die Aussichten für China neutral sind, aber auch zurückgehen.

Damit einher ist ein starker Rückgang bei den Geschäftsaussichten für das jeweils eigene Unternehmen zu beobachten. Der Indexwert sinkt von +23 auf -38, der größte Rückgang seit Beginn des CFO Survey 2012. Allerdings war in der Corona-Krise das Ausgangsniveau sehr viel niedriger. Damit haben sich für über die Hälfte der befragten Unternehmen die Geschäftsaussichten in den vergangenen 3 Monaten verschlechtert. Der Einbruch ist besonders ausgeprägt in der Autoindustrie, in der 83 Prozent der Unternehmen eine Verschlechterung der Geschäftsaussichten wahrnehmen.

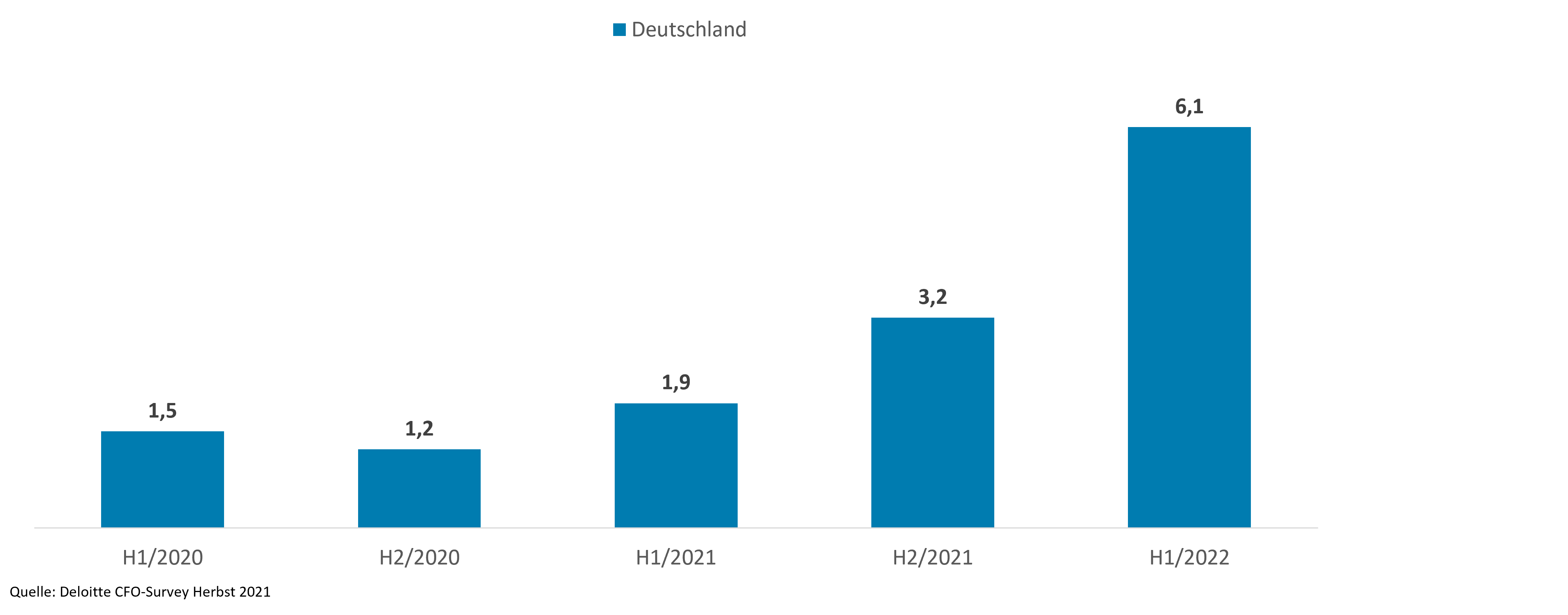

Inflationserwartungen steigen

Ebenfalls keine guten Nachrichten gibt es für die Inflationserwartungen, die deutlich steigen. Während die CFOs im Herbst noch eine durchschnittliche Inflation von 3,2 Prozent für die nächsten 12 Monate erwartet haben, verdoppelt sich dieser Wert im aktuellen Survey fast auf 6,1 Prozent und liegt damit sehr deutlich über dem Inflationsziel der Europäischen Zentralbank. Auch in der Perspektive bis Ende 2023 erwarten die meisten CFOs keine Rückkehr zur Normalität. Nur sechs Prozent der Finanzvorstände erwarten bis dahin einen Rückgang auf den Zielwert von nahe zwei Prozent. Gut die Hälfte (52 Prozent) geht davon aus, dass die Inflation bis Ende 2023 zwischen drei und vier Prozent liegt, während 42 Prozent einen Wert von deutlich über vier Prozent sehen. Die Inflationsentwicklung erweist sich damit in der Perspektive der Mehrzahl der CFOs keineswegs als schnell vorübergehende Erscheinung.

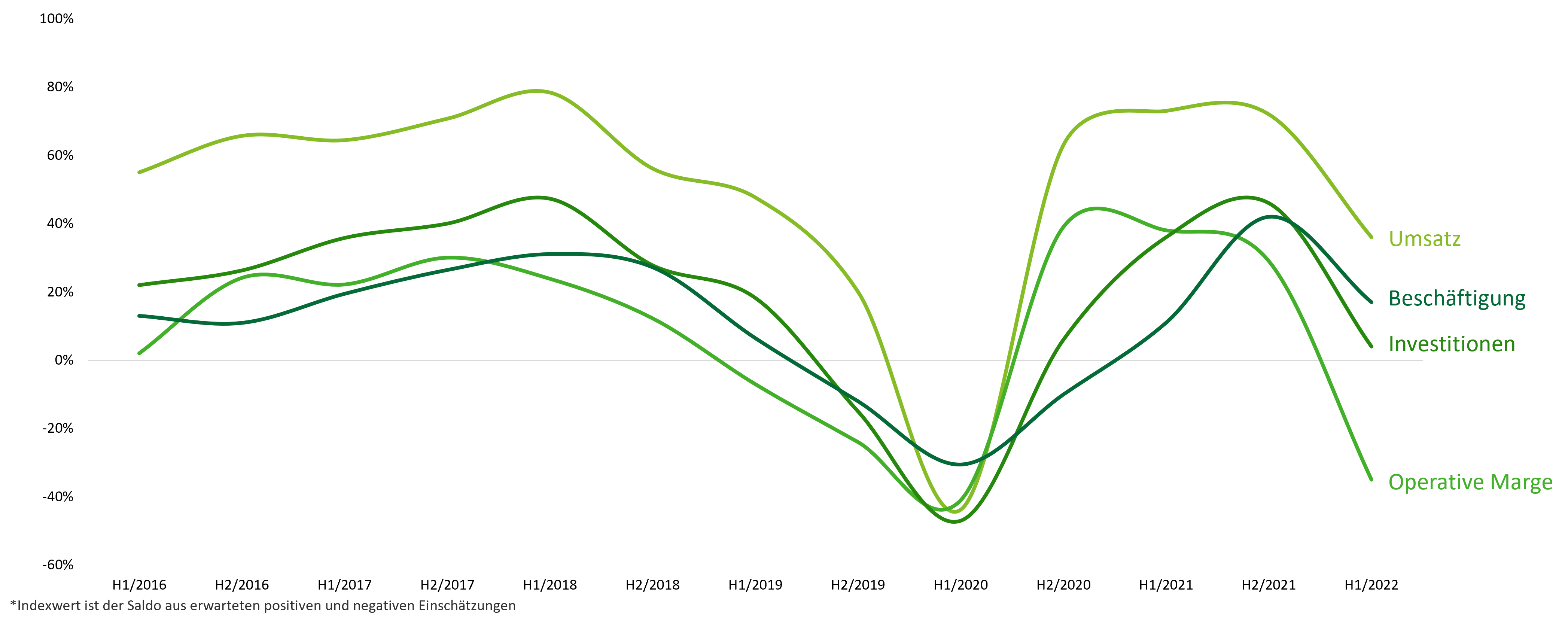

Pläne für Investitionen und Beschäftigung gehen zurück

Nach dem starken Rückgang zu Beginn der Corona-Krise konnten sich die Investitions- und Beschäftigungspläne überraschend schnell erholen und kamen im letzten Herbst sehr nahe an ihre Höchststände heran. Dies hat sich geändert. Aktuell liegen die Investitionspläne zwar noch knapp und die Beschäftigungspläne deutlich im positiven Bereich, aber ein starker Rückgang ist unverkennbar. Der Indexwert für Investitionen geht von 46 auf 4 zurück, der für Beschäftigung von 42 auf 17. Sprich: Die Unternehmen werden sehr viel vorsichtiger. Dies gilt besonders für die Automobilindustrie, wo die Zahl der Unternehmen, die ihre Investitionen und Beschäftigung senken wollen, sehr viel höher liegt als die Zahl derer, die sie steigern wollen. Der Indexwert liegt entsprechend bei -58.

Dazu kommt noch, dass ein Großteil der Unternehmen einen Rückgang ihrer operativen Margen erwarten und somit Investitionen schwerer finanziert werden können. Die Furcht vor einem Margenrückgang in den nächsten 12 Monaten ist im Immobilien- und Autosektor sowie im Maschinenbausektor am stärksten ausgeprägt.

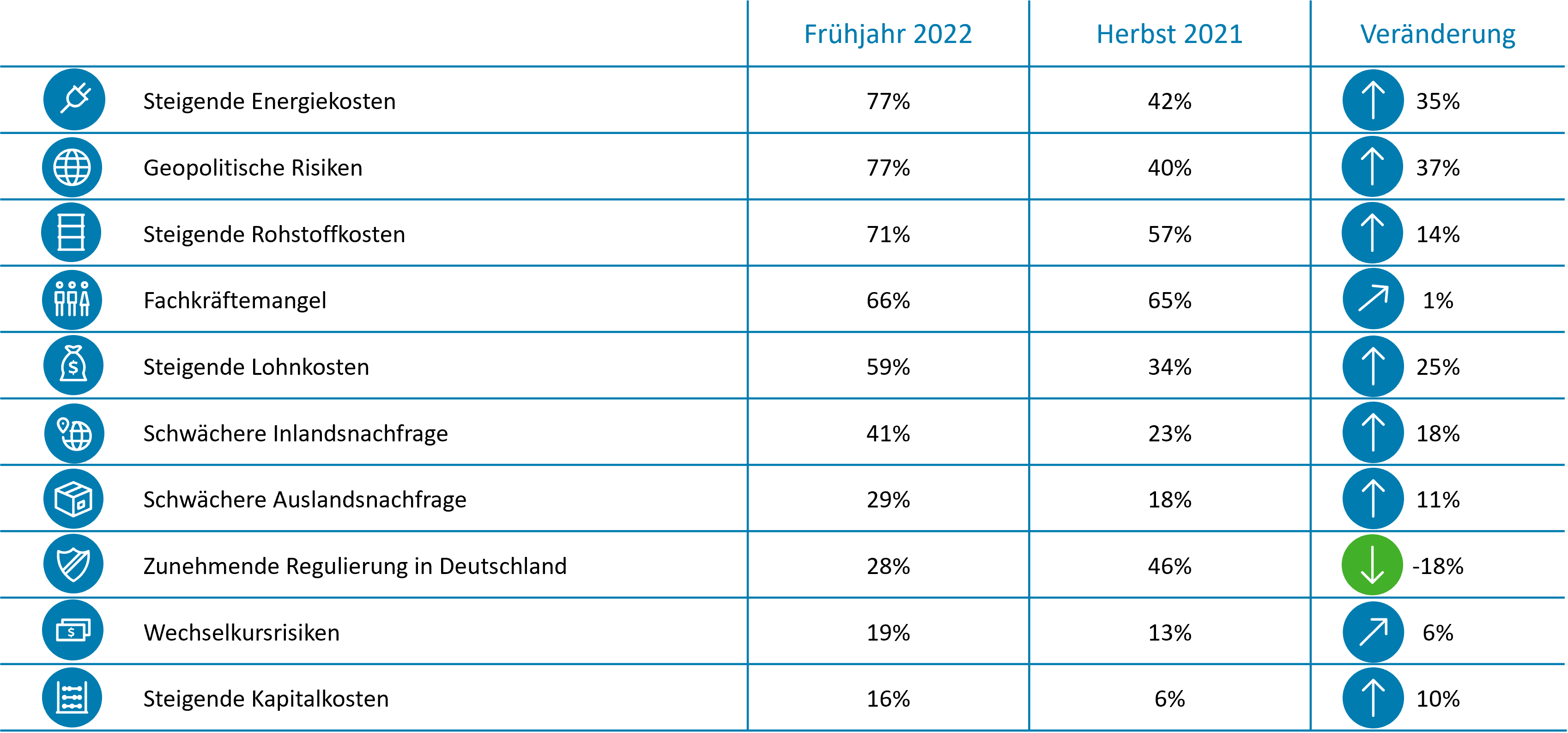

Risiken Reloaded: Energie, Rohstoffe, Geopolitik

Der Krieg in der Ukraine führt zu einer Neubewertung der wichtigsten Risiken für deutsche Unternehmen. Geopolitische Risiken tauchten 2014 nach der russischen Krim-Invasion erstmals unter den Top-Risiken der CFOs auf und erreichten jeweils neue Höchststände im Zuge des Brexit-Referendums und der Handelskonflikte zwischen den USA und China, gehörten aber in den letzten Jahren nicht mehr zu den stärksten Risiken.

Aktuell hingegen führen geopolitische Risiken wieder die Liste an und sind für 77 Prozent der befragten CFOs ein hohes Risiko in den kommenden zwölf Monaten. Steigende Energiekosten gehören für genauso viele CFOs zu den wichtigsten Risikofaktoren, nur knapp dahinter liegen steigende Rohstoffkosten. Damit entpuppen sich – wenig überraschend – der Krieg und seine wirtschaftlichen Folgen für Energie und Rohstoffe aktuell mit Abstand als die größten Bedrohungen in der CFO-Perspektive.

Allerdings wurden damit die vor dem Krieg bestehenden Risiken nicht unwichtig. Vor allem der Fachkräftemangel bleibt zentral und ist für zwei Drittel der Unternehmen ein großes Risiko.

Die neuen Rahmenbedingungen zeigen sich auch in der Unsicherheit, die die CFOs momentan im ökonomischen Umfeld sehen. Der Anteil, der die Unsicherheit als hoch oder sehr hoch einschätzt, nähert sich stark dem bisherigen Rekordwert aus der ersten Corona-Welle an.

Insgesamt zeigen die Ergebnisse des CFO Surveys Frühjahr 2022 zu Konjunktur und Unternehmensumfeld, dass der Krieg und seine geopolitischen Folgen sehr viele Dimensionen betreffen und die Konjunktur stark bremsen. Der erwartete Aufschwung ist zumindest erst einmal vertagt; wie lange, hängt vor allem vom Kriegsverlauf ab (siehe dazu das Economic Trend Briefing „Konjunkturelle Implikationen des Ukraine-Krieges für Deutschland: Drei Szenarien"). In jedem Fall ist das Unternehmensumfeld sehr viel volatiler geworden mit unsicheren langfristigen Konsequenzen. Weitere Ergebnisse des CFO Survey veröffentlicht Deloitte Ende Mai.

Ihr Ansprechpartner

Dr. Alexander Börsch

Alexander Boersch is chief economist and a director (research) at Deloitte Germany. In his research, he focuses on European and German economics, the development of the digital economy as well as on demographic and globalization trends.