Nach der leichten Rezession 2023 und dem schwachen Auftakt 2024 zeigen sich erste Anzeichen einer konjunkturellen Erholung. Die Ergebnisse des aktuellen CFO-Survey für das Frühjahr 2024 deuten darauf hin, dass der Tiefpunkt überwunden ist und die Unternehmen sich vorsichtig erholen. Es nahmen 199 Finanzvorstände an der Umfrage teil, die vom 20. März bis 10. April durchgeführt wurde.

Die Geschäftsaussichten konnten sich im Vergleich zur letzten Umfrage im Herbst 2023 deutlich erholen. Zurückgehende Inflation und absehbare Zinssenkungen lassen vor allem die Aussichten für Binnenmarkt orientierte Industrien wie Handel und Immobilien steigen. Das exportorientierte verarbeitende Gewerbe dagegen leidet nach wie vor unter schwer abzuschätzenden geopolitischen Risiken, die zu den schon länger bestehenden Risiken wie dem Fachkräftemangel hinzukommen. Entsprechend bleiben die Unternehmensstrategien im Durchschnitt defensiv, Beschäftigung und Investitionen dürften stagnieren.

Geschäftsaussichten erholen sich, mit großen Branchenunterschieden

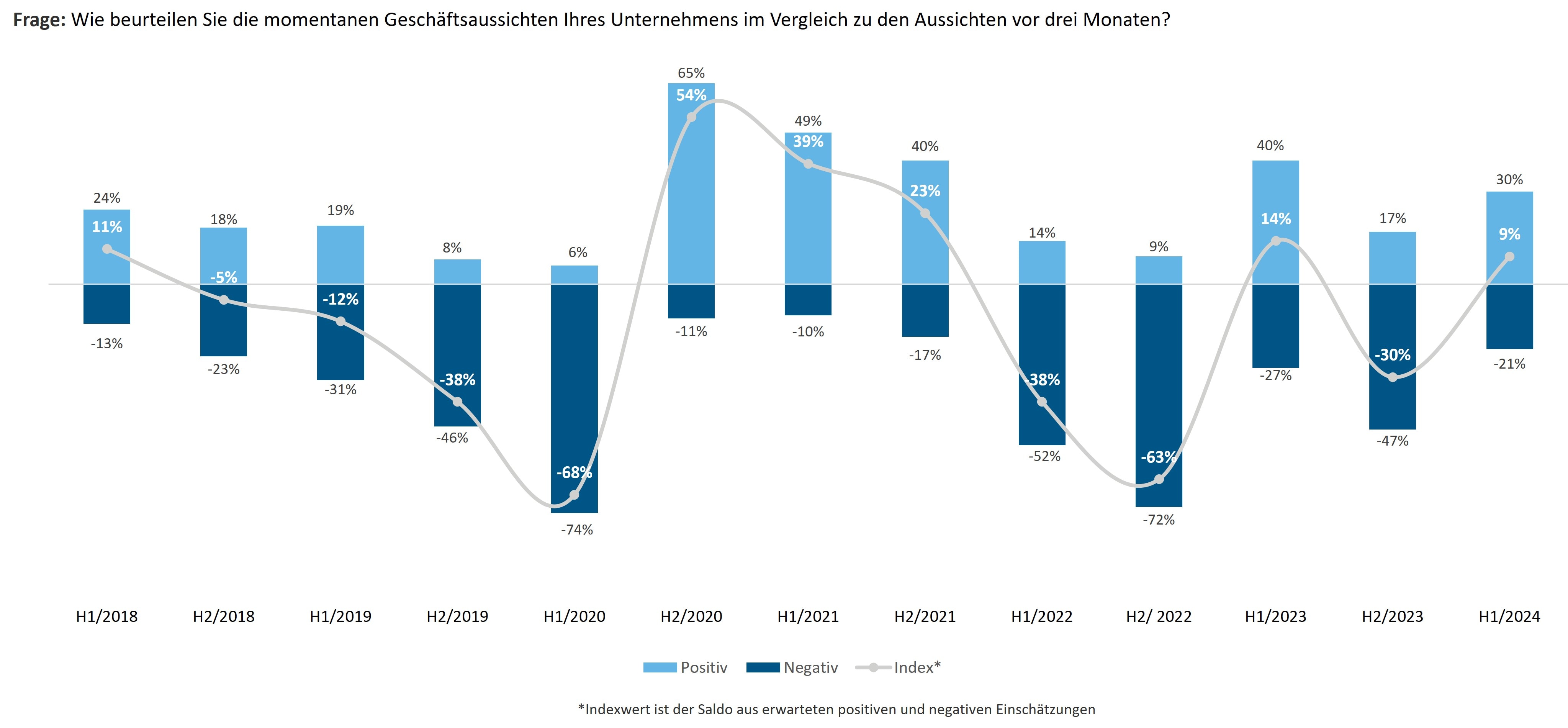

Nach dem deutlichen Abschwung letzten Herbst zeigen die aktuellen Geschäftsaussichten im Frühjahr eine wesentliche Verbesserung. Der Indexwert – die Differenz der positiven und negativen Einschätzungen – stieg deutlich von -30 auf aktuell +9 Prozent. Damit schätzen mittlerweile wieder fast ein Drittel der Befragten Finanzvorstände die Geschäftsaussichten besser ein als noch drei Monate zuvor (siehe Abb. 1).

Die Erholung ist dabei stark branchenabhängig. Vor allem der Immobiliensektor (Index: +27) und der Handel (Index: +30) sehen ihre Entwicklung nach einer längeren Zeit des Abschwungs wieder positiver.

Für exportorientierte Branchen wie das verarbeitende Gewerbe sind die Aussichten allerdings deutlich schlechter. Das Schlusslicht bildet die Automobilindustrie (Index: -62). Fast zwei Drittel der Befragten aus der Industrie sehen eine Verschlechterung der Geschäftsaussichten. Überraschend positiv zeigt sich dagegen die Chemieindustrie: Entgegen dem allgemeinen Trend des verarbeitenden Gewerbes entwickeln sich die Geschäftsaussichten dort sehr positiv (Index: +31).

Unternehmen planen noch zurückhaltend

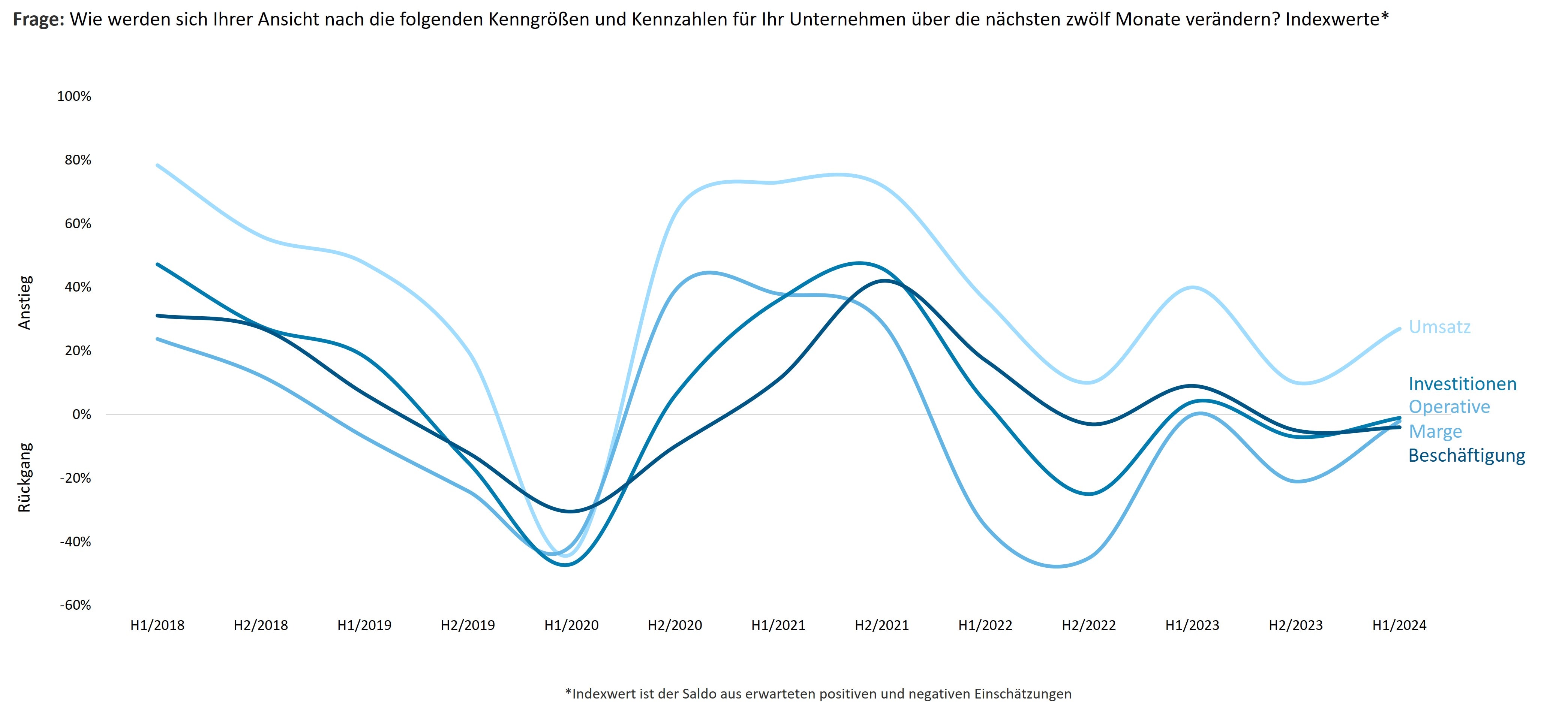

Trotz der Erholung der Geschäftsaussichten planen die Unternehmen aber zurückhaltend. Auch wenn die Umsätze wieder stärker steigen sollen (Index: +27%), erwarten die Finanzvorstände nur stagnierende Margen (Index: -2%), die sich aber leicht erholen. Die Investitions- und Beschäftigungspläne stagnieren mit Indexwerten von -1 Prozent bzw. -4 Prozent (siehe Abb. 2).

Im Vergleich zum Durchschnitt ist die Lage im Dienstleistungssektor wesentlich positiver. Hier sollen Beschäftigung und Investitionen mit Indexwerten von +14 Prozent, bzw. +11 Prozent steigen. Vor allem die Technologie- und die Logistikbranche wollen neue Mitarbeitende gewinnen. Im Automobilsektor ist die Strategie dagegen entsprechend der schlechten Geschäftsaussichten wesentlich defensiver: Über die Hälfte der Befragten will weniger investieren und 77 Prozent wollen die Beschäftigtenzahl verringern.

Auch die Unternehmensgröße spielt eine Rolle bei den Aussichten und Planungen. Großunternehmen (Umsatz > 1 Mrd. Euro) sind deutlich expansiver orientiert; sowohl die Investitionen als auch die Beschäftigung sollen in diesen Unternehmen stark steigen, mit Indices von +10 und +13 Prozentpunkten. Der Mittelstand dagegen bleibt noch eher defensiv mit zurückgehenden Plänen für Investition und Beschäftigung.

Risiken: Nachfrage, Arbeitsmarkt, Geopolitik

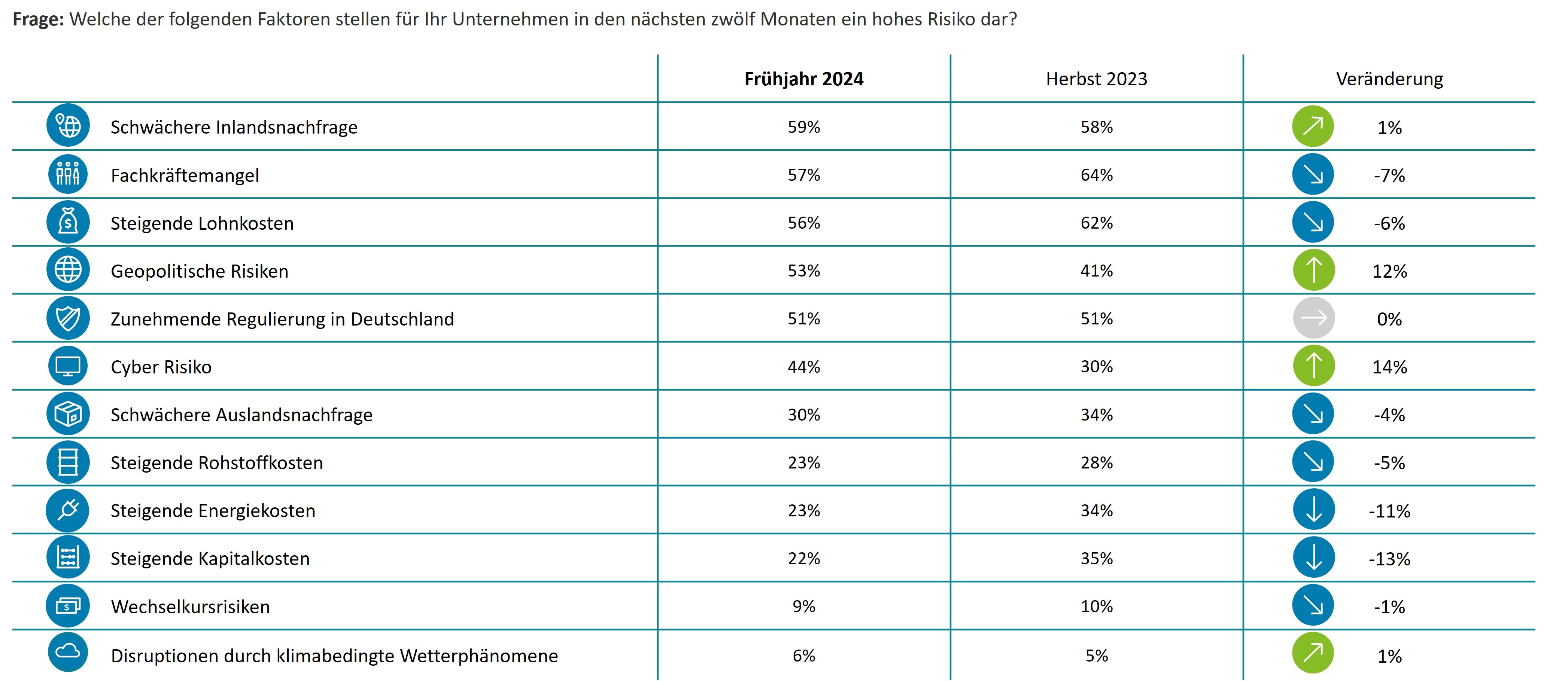

Die volatile wirtschaftliche und geopolitische Lage spiegelt sich in der Risikolandschaft wider, der sich die CFOs gegenübersehen. Im Durchschnitt schätzen sie die schwächere Inlandsnachfrage als wichtigstes Risiko ein, gefolgt vom anhaltenden Fachkräftemangel und gestiegenen Lohnkosten (siehe Abb. 3).

Im Vergleich zum Herbst 2023 wesentlich wichtiger geworden sind aktuell geopolitische Risken und das Cyber-Risiko. Unter Großunternehmen sowie exportorientierten Unternehmen sind geopolitische Risiken sogar der wichtigste Risikofaktor. Über 60 Prozent der Teilnehmenden aus diesen Gruppen schätzt Geopolitik im kommenden Jahr als hohes Risiko für ihr Unternehmen ein. Im verarbeitenden Gewerbe sind geopolitische Risiken mittlerweile ebenfalls der wichtigste Faktor. Im Dienstleistungsgewerbe hingegen sind weiterhin der Fachkräftemangel und steigende Lohnkosten die gravierendsten Risiken.

Auch die Inflation bleibt ein Faktor für die Unternehmen. Die Finanzvorstände erwarten im Durchschnitt Preissteigerungen von 3,1 Prozent in den kommenden zwölf Monaten. Damit liegen die Erwartungen der Finanzvorständen sehr deutlich über den aktuellen Inflationsprognosen.

Leichte Erholung, aber keine Aufbruchsstimmung

Auch wenn sich die wirtschaftliche Lage im Vergleich zum Herbst verbessern konnte, macht sich dennoch keine Aufbruchsstimmung breit. Die konjunkturelle Talfahrt scheint gestoppt, aber ein dynamischer Aufschwung ist noch nicht in Sicht. Schwierig abzuschätzende geopolitische Risiken lassen die Unternehmen vorsichtig bleiben.

Die Entwicklung der geopolitischen Risikolage wird damit auch entscheidend für die wirtschaftliche Entwicklung im Rest des Jahres sein. Die grundsätzliche Ausgangssituation mit zurückgehender Inflation und Aussicht auf sinkende Zinsen ist sowohl in Europa als auch den USA positiv. Geopolitische Risiken, wie zum Beispiel eine Eskalation des Konflikts im Nahen Osten oder Handelskriege, haben aber das Potenzial, die wirtschaftliche Erholung zu unterbrechen.

Ihr Ansprechpartner

Dr. Alexander Börsch

Alexander Boersch is chief economist and a director (research) at Deloitte Germany. In his research, he focuses on European and German economics, the development of the digital economy as well as on demographic and globalization trends.