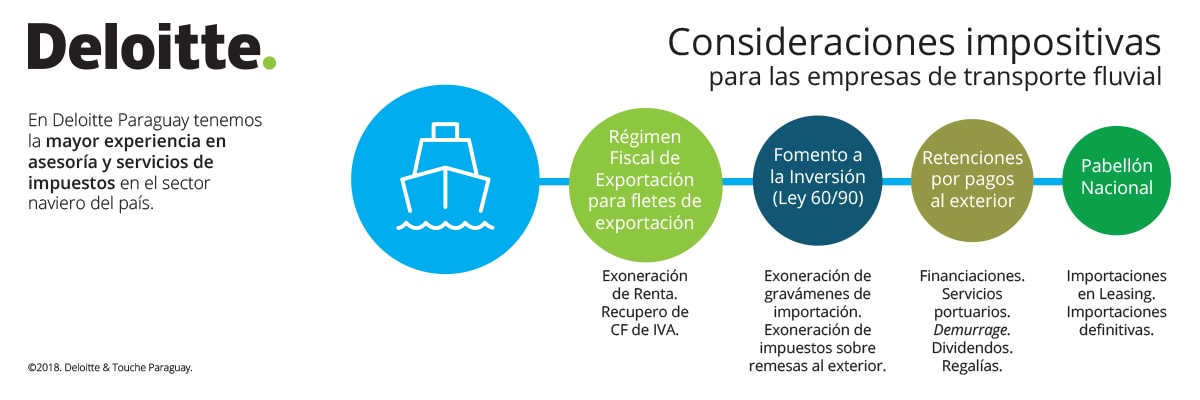

Consideraciones impositivas para empresas de transporte fluvial

El negocio del transporte fluvial tiene sus particularidades debido a la gran variedad de operaciones desarrolladas por numerosos actores del sector público y privado. Es preciso responder a las exigencias con solvencia, experiencia y amplio conocimiento del sector. Aquí compartimos algunos puntos que afectan el aspecto impositivo de esta relevante industria en la economía paraguaya.

IVA Crédito Fiscal afectado a exportaciones

Los servicios de flete internacional de exportación son servicios que por la propia norma tributaria son asimilables a operaciones de exportación. En consecuencia, todos los créditos fiscales de IVA, directos o indirectos, afectados a dichos servicios dan lugar a recupero del IVA de la SET.

IVA Crédito Fiscal Financiero

Hoy día, gran parte de la masa de contribuyentes administrados por la SET son Agentes de Retención, ya sea que fueron designados como tales o recuperaron crédito fiscal por operaciones de exportación. Es por ello que, las ventas gravadas a estos contribuyentes, son objeto de retención del IVA. Este IVA retenido se denomina IVA crédito fiscal saldo financiero. Este saldo puede ser solicitado en devolución a la SET. Estos créditos tienen un período de caducidad legal para solicitar su devolución de 4 años.

Ley N° 60/90 De Fomento a la Inversión Nacional o Extranjera

La importación de Bienes de Capital (para este sector, barcazas, remolcadores o empujadores) amparados bajo esta Ley tienen distintos beneficios fiscales, como ser:

- Se exoneran los gravámenes aduaneros y el IVA en la importación.

- Si se toman financiaciones del exterior por montos iguales o superiores a USD 5.000.000, se exoneran los tributos que gravan las remesas en concepto de intereses, comisiones y capital de los mismos.

- Se exonera por el término de 10 años, los tributos que gravan las remesas en concepto de dividendos y utilidades provenientes del proyecto de inversión cuando dicho proyecto sea de por lo menos USD 5.000.000.-

Importación de barcazas bajo la modalidad de Leasing

En la importación de barcazas para su posterior entrega en locación, arrendamiento o Leasing financiero o mercantil, el IVA de la importación se encuentra en suspenso, para lo cual, el importador deberá afianzar el importe del IVA sujeto a dicha importación, a satisfacción de la DNA.

Obtención de Pabellón Nacional en embarcaciones

Para la obtención del Pabellón Nacional de embarcaciones, se debe presentar la solicitud a la Prefectura Naval con los siguientes recaudos:

a. Documento de dominio de la embarcación.

b. Planos sobre las características generales y de construcción de la embarcación.

c. Certificado o licencia de construcción, expedido por el astillero u órgano competente.

d. Certificado de navegabilidad, seguridad y de máquinas.

e. Pasavante de navegación o matrícula provisoria (quedan exceptuadas embarcaciones construidas por astilleros del país de la matrícula).

En el caso de embarcaciones usadas, además los siguientes:

a. Certificado de cese de bandera en el registro anterior.

b. Certificado de inexistencia de gravámenes e hipotecas.

Pagos al exterior en concepto de Leasing

Las cuotas netas devengadas (comprende el capital, los intereses e importes cargados al tomador del Leasing) determinan la base imponible para la aplicación de retenciones. En cuotas de Leasing corresponde retener el IRACIS 6% (tasa efectiva) e IVA 10%.

Tratamiento demurrage

Una duda habitual suele ser qué tratamiento impositivo darle a los demurrage (demora en la descarga). Estos servicios, siempre que sean prestados en jurisdicción paraguaya deberán estar sujetos a imposición paraguaya, es decir, gravados por el IVA (10%) y por el IRACIS.

Tratamiento servicios portuarios

Los servicios que son prestados en puertos pertenecientes a la jurisdicción paraguaya, que sean utilizados o aprovechados en territorio paraguayo, están sujetos a imposición en Paraguay. Gravados por el IVA a la tasa del 10% y por el IRACIS a la misma tasa.

Tratamiento utilidades o dividendos

Las utilidades netas generadas por empresas radicadas en territorio paraguayo están sujetas a imposición del IRACIS a la tasa general del 10%. En caso de distribución de utilidades, aplica la tasa adicional del IRACIS del 5%, en cabeza de la empresa pagadora de esas utilidades. Si son remesadas al exterior, aplica una retención en concepto de IRACIS del 15%, en cabeza del accionista del exterior.

Financiaciones del exterior

Las financiaciones tomadas de entidades del exterior se encuentran sujetas a retenciones de IVA e IRACIS sobre los pagos en concepto de intereses o comisiones pagados o remesados al exterior. En el caso del IVA, gravados a la tasa del 10% en todos los casos. Para el caso del IRACIS, depende de la entidad financiadora del exterior, pudiendo aplicarse las siguientes tasas efectivas:

- Entidades bancarias o financieras de reconocida trayectoria: 6%

- Entidades comerciales (que no sea la matriz de la paraguaya): 15%

- Entidad controlante o matriz de la paraguaya: 30%