Artículo

Digital Banking Maturity 2020

¿Cómo están respondiendo los bancos a la (r)evolución digital?

Noviembre 2020

DBM 2020 es la cuarta edición y la mayor evaluación de madurez de los canales digitales para la banca minorista, respondiendo a que están haciendo los líderes para ganar la carrera de la digitalización.

Digital Banking Maturity es un acelerador global que ayuda a los bancos a responder al cambio

Digital Banking Maturity es el estudio de banca digital más grande a nivel mundial que proporciona una evaluación integral, llevada a cabo por "mystery shoppers", quienes analizaron los diversos canales digitales de los bancos minoristas, promoviendo y detectando oportunidades de mejora y la necesidad de desarrollos futuros.

Conclusiones Clave

Covid-19 ha cambiado la banca y ha acelerado el desarrollo de los canales digitales.

El 60% de los bancos han cerrado o acortado el horario de apertura de las sucursales, pero muchos también han implementado nuevas características digitales, como procesos totalmente digitales, como, por ejemplo, apertura de cuentas (34%), identificación y verificación remotas (23%) y pagos sin contacto (18%).

Los Digital Champions superan a sus pares en indicadores como el costo/ingreso y el ROE.

Los Digital Champions no solo lideran a sus pares en número de funcionalidades digitales a lo largo del customer journey. También cuentan con mejores indicadores en promedio en su país, por ejemplo, C/I (-4.0 %) y en ROE (+1.9 %).

Los bancos todavía necesitan cerrar brechas en los procesos de ventas digitales E2E para servir mejor a los clientes en línea.

Los Digital Champions están invirtiendo en procesos de ventas digitales E2E y han ampliado su liderazgo respecto de los Digital Latecomers en productos clave, como, por ejemplo, en cuentas corrientes 51% vs 23%, en tarjetas de crédito 85% vs 34%, y en préstamos en efectivo 84% vs 30%.

Los bancos disruptores tienden a ser más rápidos en adoptar nuevas tendencias e innovaciones que los bancos tradicionales.

Las nuevas funcionalidades suelen ser adoptadas más rápidamente en los bancos disruptores que en los bancos tradicionales, por ejemplo, en división de facturas 27% vs 2%, en tarjeta de débito virtual 26% vs 2%, en chatbots con casos de uso avanzados 15% vs 4%, en chatbots que permiten transaccionalidad 12% vs 2%.

Los Digital Champions saben que la experiencia del usuario es un diferenciador clave que impulsa la satisfacción del cliente

El 65% de los Digital Champions se ubicaron en el top 10% para escenarios de experiencia de usuario analizados. Las mayores brechas entre Champions y Latecomers son: abrir una cuenta 71% vs 23%, comprar un producto de seguro 44% vs 7% y relación más allá del servicio bancario 48% vs 11%.

El canal móvil es tan importante como el canal de internet para los Digital Champions en la apertura de cuentas

El 55% de los Digital Champions cuenta con la opción de abrir una cuenta corriente E2E en el canal móvil vs 5% de los Digital Latecomers. Mientas que en el canal internet el 58% de los Digital Champions tiene la funcionalidad de abrir una cuenta E2E vs 20% de los Digital Latecomers.Acerca del estudio.

Acerca del estudio

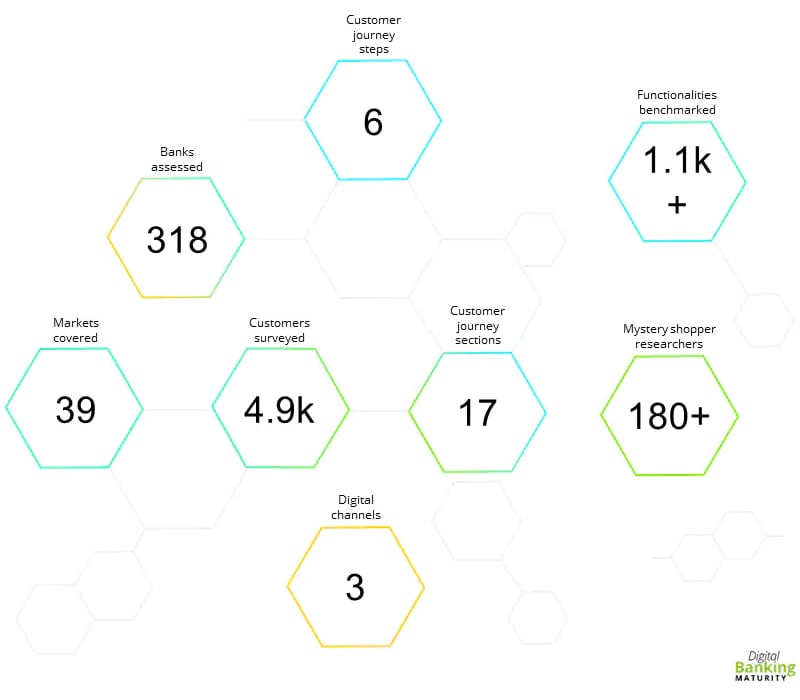

DBM analiza los canales de banca minorista digital de 318 bancos de 39 países y específicamente en America Latina se evaluaron 29 bancos de 5 países. Para comparar la madurez digital entre bancos, evaluando tres componentes:

1. Benchmarking sobre las funcionalidades digitales:

Análisis de 1108 funcionalidades digitales a través del enfoque de un "mystery shopper” con cuenta corriente en la banca minorista.

- Evaluación de 6 pasos en el costumer journey

- Análisis de la digitalización de los 13 principales productos bancarios

- Biblioteca de funcionalidades con las prácticas líderes en el mundo

2. Investigación de las necesidades del cliente

La investigación basada en encuestas se centró en identificar 26 actividades bancarias relevantes y los canales preferidos para llevar a cabo las mismas (sucursal, Internet, móvil).

- Preferencias de los clientes a la hora de seleccionar un canal, considerando las actividades bancarias más comunes

3. Experiencia como usuario (UX)

Complementar el análisis de la percepción de los clientes con la experiencia del usuario.

- 19 UX escenarios que reflejan 10 áreas de actividad del cliente en las diversas etapas de la relación con el banco

- Encuesta del tipo UEQ que cubre una impresión completa de UX de aplicaciones móviles

Si está interesado en conocer los hallazgos en profundidad sobre su institución financiera, comuníquese con nuestros expertos (los datos de contacto están disponibles a continuación).