Tax Update 2022 Ha sido salvado

Noticias

Tax Update 2022

Del 02 al 15 de septiembre de 2022

Síntesis de las novedades más relevantes en materia impositiva.

NOVEDADES PROVINCIALES

Ciudad de Buenos Aires

Resolución (AGIP Bs. As. cdad.) 262/2022- Régimen de regularización transitorio respecto de las obligaciones tributarias en mora (BO 15/09/2022)

Por medio de la presente, se establece un régimen de regularización transitorio respecto de las obligaciones tributarias en mora, correspondientes al impuesto de sellos e impuesto sobre los ingresos brutos, cualquiera fuere la categoría del contribuyente y/o responsable, impuesto inmobiliario y tasa retributiva de los servicios de alumbrado, barrido y limpieza, mantenimiento y conservación de sumideros, patentes sobre vehículos en general; embarcaciones deportivas o de recreación, contribución por publicidad; gravámenes por uso, ocupación y trabajos en el espacio público.

Se establece que podrán regularizarse mediante el presente régimen las siguientes obligaciones:

- Obligaciones tributarias en mora cuyos vencimientos se hubieren producido con anterioridad al día 1 de agosto de 2022.

- Deudas incluidas en planes de facilidades que hubieren devenido nulos o caducos con anterioridad al día 1 de agosto de 2022.

- Deudas incluidas en acogimientos al presente régimen de regularización, que hubieren devenido nulos.

El monto nominal a regularizar no podrá exceder, por cada gravamen, la suma $320.550.

La adhesión al régimen se podrá realizar desde el 15 de setiembre hasta el 15 de diciembre del 2022.

Mendoza

Resolución Normativa N° 42. Planes de facilidades de pago (ATM) (BO 12/09/2022) Mediante la presente se otorga a la Administración Tributaria Mendoza la facultad de conceder Planes de facilidades de pago no mayor de 48 meses, y a extender dicho plazo a 60 meses en condiciones especiales.

La cantidad de cuotas que se soliciten deberán otorgarse conforme a: Deudas vencidas al 31 de diciembre del año anterior a aquel que se otorgue el plan; Deuda vencida en el ejercicio corriente; Agentes de Retención y/o percepción.

Así mismo podrán incluirse en los planes de facilidades de pago las deudas: Exteriorizadas o no; provenientes de liquidaciones o determinaciones de tributos; por retenciones y percepciones; sean que hubiesen o no sido practicadas; anticipos; cuotas o pagos a cuenta.

Decreto N° 1.542-Planes de Facilidades de pago (ATM). Agentes de Retención y/o Percepción. (BO 09/09/2022)

Mediante la presente se otorga a la Administración Tributaria Mendoza la facultad de conceder planes de facilidades de pago a los agentes de retención y percepción y a establecer su reglamentación. Se efectuará la reglamentación para el otorgamiento de planes de facilidades de pago no mayor a 3 cuotas, con tasas de financiación de hasta el 6% mensual para planes de pago por los importes retenidos y/o percibidos.

Resolución Normativa N° 38 (A.T.M.) Procedimiento Tributario (BO 06/09/22)

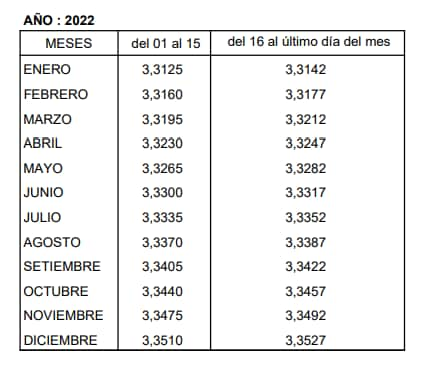

Mediante la presente se establecen los índices de interés aplicables a los montos por los que correspondiere devolución, repetición, compensación o acreditación en su Anexo para el año 2022:

Resolución Normativa N° 187 (Ministerio de Hacienda y Finanzas) Intereses (BO 05/09/22)

Mediante la presente se establece en 5,30% mensual, la tasa de intereses resarcitorios y en 6,30% mensual, la tasa de intereses punitorios, previstas por los arts. 60 y 133 del Código fiscal de Mendoza Ley 4.362, respectivamente.

Tucumán

Resolución General (Dir. Gral. Rentas Tucumán) N° 74/2022. (BO 02/09/22)

Por medio de la presente se establece un régimen de recaudación del Impuesto sobre los Ingresos Brutos, a los contribuyentes de la Prov. de Tucumán o comprendidos en el Régimen del Convenio Multilateral, aplicable a los importes en pesos, moneda extranjera o equivalentes, acreditados a cuentas de pago abiertas en las entidades “Proveedores de Servicios de Pago que ofrecen cuentas de pago” (PSPOCP).

Decreto (Poder Ejecutivo Tucumán) N° 2790-3/2022. (B.O 07/09/22)

Por medio de la presente se reemplaza la alícuota del 0% en el Impuesto Sobre los Ingresos Brutos y para la Salud Pública, por una escala de reducción de alícuotas en función a la cantidad de empleados en relación de dependencia por tiempo indeterminado con residencia en la Provincia de Tucumán, respecto de la actividad industrial manufacturera de “fabricación de hilados y tejidos, acabado de productos textiles” y “fabricación de calzado y de sus partes”.

Dicha reducción de alícuotas deberán aplicarla los contribuyentes que posean establecimientos productivos dentro del territorio de la Provincia de Tucumán tributarán los impuestos sobre los ingresos brutos y para la salud pública conforme al siguiente detalle:

Cantidad de empleados - % de Reducción de alícuota:

- Mayor a 799 – 100%

- entre 799 y 400 – 75%

- entre 399 y 200 – 50%

- entre 199 y 30 – 25%

En caso de un incremento en la cantidad de empleados que exceda la cantidad máxima se permite gozar de la reducción porcentual relativa a la nueva cantidad de empleados.

Lo establecido en el presente Decreto tendrá vigencia a partir del anticipo mensual -inclusive- cuyo vencimiento general opere en el mes de octubre.

Decreto (Poder Ejecutivo Tucumán) N° 2746-3/2022. (BO 07/09/22)

Por medio de la presente se prorroga hasta el 30 de septiembre de 2022 el Régimen de Regularización de Deudas Fiscales establecido por Decreto 1243/2021.

Resolución General (Dir. Gral. Rentas Tucumán) N° 77/2022. (BO 08/09/22)

En el marco de la prórroga establecida en el decreto 2746/2022, se aprueba la versión 13.0 del programa aplicativo “RÉGIMEN DE REGULARIZACIÓN DE DEUDAS FISCALES DCTO. N° 1243/3 (ME)-2021”, a los fines de regularizar las deudas fiscales hasta el 30 de Septiembre de 2022, abarcando deudas vencidas hasta el 30 de Abril de 2022.

Decreto (Poder Ejecutivo Tucumán) N° 2790-3/2022 (BO 07/09/2022)

Se sustituye la alícuota 0% en los impuestos sobre los ingresos brutos y para la salud pública, por una escala de reducción de alícuotas en función a la cantidad de empleados en relación de dependencia, respecto de la actividad industrial manufacturera correspondiente a determinados códigos de actividades componentes de los rubros “Fabricación de hilados y tejidos, acabado de productos textiles” y “Fabricación de calzado y de sus partes”.

Decreto (Poder Ejecutivo Tucumán) N° 2746-3/2022 (BO 07/09/2022)

Se prorroga hasta el día 30 de septiembre de 2022 inclusive la vigencia del Régimen de Regularización de Deudas Fiscales -D. (Tucumán) 1243-3/2021-

Santa Cruz

Resolución N° 194/2022. Impuesto sobre los ingresos brutos. Régimen simplificado provincial (BO 06/09/2022).

Por medio de la presente, se modifica el Anexo I de la resolución 150/2022, que establece los importes fijos mensuales correspondientes al Régimen Simplificado Provincial aplicables a partir del 1 de octubre de 2022.

Río Negro

Resolución N° 01/2022. Valuación Fiscal del Impuesto del Automotor (BO 12/09/2022)

Se resuelve codificar y establecer la Valuación Fiscal a los efectos de la liquidación del Impuesto a los Automotores para el período fiscal 2022 conforme Anexo 1, hojas 1 a 4. Las valuaciones establecidas surgen de los montos incluidos en las tablas publicadas por la Dirección Nacional de los Registros Nacionales de la Propiedad del Automotor (DNRPA), la Asociación de Concesionarios de Automotores de la República Argentina (ACARA), Administración Federal de Ingresos Públicos (AFIP), InfoAuto (INFO), InfoMotos, Concesionarias y Organismos Oficiales y otros entes relacionados con el parque automotor.

Entre Ríos

Decreto N° 1943 MEHF. (BO 08-09-2022). Código Fiscal y Ley Impositiva N° 9622. Modificaciones.

Mediante la presente, se aprueba el texto ordenado 2022 del Código Fiscal el cual contiene las modificatorias introducidas por las Leyes N°s. 10677; 10687; 10781; 10782; 10856; 10857; 10887; 10949; realizando así un reordenamiento normativo.

Asimismo, se aprueba el texto ordenado 2022 de la Ley Impositiva N° 9622, que contiene las modificaciones de las leyes mencionadas anteriormente y de los Decretos N°s. 4650/18 MEHF; 4651/18 MEHF; 4652/18 MEHF; 301/19 MEHF; 570/19 MEHF; 2688/19 MEHF; 75/20 MEHF; 265/20 MEHF; 266/20 MEHF; 267/20 MEHF; 520/20 MEHF; 661/20 MEHF; 20/21 MEHF; 175/21 MEHF; 473/21 MEHF; 1142/21 MEHF; 4044/21 MEHF; 4058/21 MEHF; 4170/21 MEHF; 4227/21 MEHF; 45/22 MEHF; 193/22 MEHF; 346/22 MEHF.

Además, se mantiene incorporado al ordenamiento, el Convenio Multilateral para evitar la Doble Imposición.

Decreto N° 2841 MEHF. (BO 13-9-2D022). Código Fiscal y Ley Impositiva. Modificación del Decreto 1943/2022

A través de la presente, se rectifica el Decreto 1943/2022, texto ordenado 2022 de la Ley Impositiva, modificando el “Título V”, Capítulo VII – Dirección de Catastro – Artículo 26°, incisos e), l) y z) que hace referencia a las Tasas Retributivas de la Dirección de Catastro.

Asimismo, se modifica el “Título VI”, Artículo N°32 y el inciso b) del Artículo N°284 del Código Fiscal, que hace referencia a las exenciones del Impuesto a los Automotores.

NOVEDADES JURISPRUDENCIALES

“Sicopro SRL c/DGI s/recurso directo de organismo externo” 23.08.2022

CORTE SUPREMA DE JUSTICIA DE LA NACIÓN

En el presente, el Fisco Nacional interpuso Recurso Extraordinario Federal contra la sentencia de la Cámara Nacional de Apelaciones en lo Contencioso Administrativo Federal dado que confirmó la sentencia del Tribunal Fiscal de la Nación que había aplicado la liberación prevista en el art. 9º de la ley de Exteriorización Voluntaria de la tenencia en el país y en el exterior Nro. 26.860 respecto de los tributos reclamados en las resoluciones de la Dirección General Impositiva mediante las cuales se determinación de oficio el impuesto al valor agregado y al Impuesto a las Ganancias – Salidas No documentadas y se aplicó multa en los términos del artículo 46 de la ley 11.683.

Para así decidir, la Cámara señaló, en primer término, que la ley 26.860 no se hace referencia alguna a los motivos que pudieran dar lugar a la falta de ingreso oportuno de los tributos alcanzados por sus disposiciones, razón por la cual entendió que su aplicación debía extenderse a todas las situaciones fácticas y jurídicas que derivan de la mecánica del gravamen de que se trate, lo que naturalmente involucra tanto el crédito fiscal de operaciones gravadas por el IVA cuanto el impuesto a las ganancias - salidas no documentadas-. Asimismo, sostuvo que el criterio fundado en el art. 32 de la ley 26.476, relativo a que no resultan aplicables los beneficios allí previstos al crédito fiscal del IVA respecto de operaciones respaldadas con facturación apócrifa expresado por la AFIP en su página web e invocado en la resolución aquí discutida, no resultaba vinculante en el presente caso.

Frente a ello, el Fisco interpuso Recurso Extraordinario Federal el cual fue concedido toda vez que se debate el alcance y aplicación de normas de carácter federal. Con dicha interposición afirma que dicha norma no admite otra hermenéutica posible que no sea aquella que admite la exteriorización únicamente en los casos en los cuales la operación permitió obtener un capital a partir de la verificación del hecho gravado que no se declaró (ventas omitidas), lo cual, en el caso del IVA, únicamente puede verificarse en el débito fiscal. Como contracara de ello, señala que su alcance no puede extenderse al saneamiento de un crédito fiscal falso -basado en facturas tachadas de apócrifas por un acto administrativo del organismo recaudador- toda vez que no es posible obtener, por esta vía, un capital no declarado susceptible de encuadrar en las previsiones de la ley 26.680.

Por otro lado, en cuanto al Impuesto a las Ganancias, el Fisco reconoce que el ente recaudador admitió la regularización, mediante el empleo del “Certificado de Depósito para Inversión” del ajuste practicado en dicho tributo, pero denegó la extensión de tal beneficio a las “salidas no documentadas” por cuanto es el propio contribuyente quien sostuvo, sin probarlo, la veracidad de dichas erogaciones, consecuencia de operaciones efectivamente realizadas.

En este sentido, manifiesta que la ley 26.680 apunta a supuestos de adquisiciones monetarias cuyo ingreso al patrimonio del contribuyente no hubiera sido informado al Fisco Nacional y haya originado el nacimiento de hechos imponibles en los respectivos. No en vano, agrega, el título de la ley es “Exteriorización voluntaria de la tenencia de moneda extranjera en el país y en el exterior”, refiriéndose a “tenencia” en el sentido de dinero que se mantiene en el patrimonio, que lo ha engrosado, que constituye un aumento de ese capital y no una erogación carente de sustento como es el caso de autos.

Así las cosas, la Corte Suprema de Justicia declara formalmente admisible el recurso extraordinario impetrado por el Fisco Nacional y confirma la sentencia apelada de conformidad con lo dictaminado por la señora Procuradora Fiscal.

En dicho dictamen en lo referido a la inclusión del impuesto al valor agregado aquí discutido en los beneficios establecidos por la ley 26.860, la Procuradora Fiscal sostiene que la cuestión resulta sustancialmente análoga a la ya examinada en el dictamen del 19 de septiembre de 2018, en autos “Copparoni S.A. c/ Dirección General Impositiva s/ recurso directo de organismo externo”.

Por lo cual, procede a expedirse respecto de los agravios del Fisco Nacional contra la decisión de las instancias anteriores de considerar procedente el beneficio de la liberación establecido en el art. 9° de la ley 26.860 también respecto del impuesto las -salidas no documentadas.

En este sentido, la Dra. Laura Monti señala que de la letra de la ley se desprende que los sujetos que efectuaran la exteriorización “Quedan eximidos del pago de los que hubieran omitido declarar (…)” (artículo 9 inciso c. de la Ley Nro. 26.860). Por consiguiente, la Procuradora Fiscal teniendo en consideración que la primera fuente de exégesis de la ley es su letra y que cuando ésta es clara y no exige mayor esfuerzo interpretativo, cabe su directa aplicación. Tal es así que, bajo dicha premisa, concluye que la ley exime del pago del “impuesto a las ganancias” que oportunamente se omitió declarar, sin distinguir si se trata del impuesto originado en “salidas no documentadas” o en otro concepto.

Del 02 al 15 de septiembre de 2022

Recomendaciones

Tax Update Historial 2022

Historial 2022 de las novedades más relevantes en materia impositiva