Tax Update 2022 Ha sido salvado

Noticias

Tax Update 2022

Síntesis de las novedades más relevantes en materia impositiva.

NOVEDADES NACIONALES

Riesgos Del Trabajo

Decreto 79/2022 (B.O. 18/02/2022)

Se establecen que las Aseguradoras de Riesgos del Trabajo deberán ceder los respectivos derechos de percepción derivados de la suma fija destinada al Fondo Fiduciario De Enfermedades Profesionales (FFEP), necesarios para instrumentar el acceso al financiamiento mediante la constitución de fideicomisos.

Los términos del contrato de constitución del fideicomiso serán propuestos por el conjunto de las Aseguradoras de Riesgos del Trabajo y deberán contar, previo a su suscripción, con la intervención de la SUPERINTENDENCIA DE SEGUROS DE LA NACIÓN y de la SUPERINTENDENCIA DE RIESGOS DEL TRABAJO, en orden a sus respectivas competencias.

La presente medida entrará en vigencia a partir de su publicación en el BOLETÍN OFICIAL.

Procedimiento. Sector Salud. Suspensión de iniciación de juicios de ejecución fiscal y traba de medidas cautelares.

Resolución General 5154/2022 (B.O. 21/02/2022)

Mediante la presente, se suspenden hasta el 31 de diciembre de 2022, la iniciación de los juicios de ejecución fiscal y la traba de medidas cautelares, para los contribuyentes pertenecientes al sector de la salud. Asimismo, los contribuyentes alcanzados por la presente serán caracterizados en el “Sistema Registral” con el código “533 - Protección transitoria y Alivio Fiscal para el Sector Salud”, en función de la información proporcionada por el Ministerio de Salud de la Nación.

Ministerio de Trabajo, Empleo y Seguridad Social Secretaria de Seguridad Social

Resolución 01/2022 (B.O. 21/02/2022)

Se establece el índice combinado para la actualización de las remuneraciones mensuales percibidas por los trabajadores en relación de dependencia que cesen desde el 28 de febrero de 2022 o soliciten su beneficio desde el 1 de marzo de 2022, de conformidad con la metodología establecida en el ANEXO que integra la presente novedad.

La presente medida entrará en vigor a partir de su publicación en el Boletín Oficial.

Administración Nacional de la seguridad social

Resolución 26/2022 (B.O. 21/02/2022)

Se establece que el valor de la movilidad prevista en el artículo 32 de la Ley N° 24.241 y sus modificatorias, correspondiente al mes de marzo de 2022, es de 12,28%.

Ministerio de Trabajo Empleo y Seguridad Social Secretaria de Seguridad Social.

Resolución 2/2022 (B.O. 24/02/2022)

Se modifica el artículo 4 de la Resolución (SSS) 21/2021 por el siguiente:

“No se computarán servicios bajo declaración jurada, ni servicios fictos, o por cualquier otra modalidad que no implique la prestación efectiva de servicios con aportes al Sistema de Seguridad Social, a excepción de los períodos de licencia por maternidad establecidos por las leyes de alcance nacional y Convenios Colectivos de Trabajo y aquellos durante los cuales se haya percibido una Prestación por Desempleo”.

Tampoco se computarán servicios amparados en esquemas de regularización de deudas previsionales.

La presente Resolución entrará en vigencia a partir de su publicación en el Boletín Oficial.

Administración Federal de Ingresos Públicos

Resolución General 5156/2022 (B.O. 25/02/2022)

Por medio de la presente, se han actualizado los importes consignados en el primer y quinto párrafo del artículo 42 de la Resolución General, respecto del monto no sujeto a retención y de su importe mínimo a ingresar, en relación al Régimen de Retención del Impuesto a las Ganancias por Operaciones de Compraventa de Materiales a Reciclar

Administración Federal de Ingresos Públicos

Resolución General 5157/2022 (B.O. 25/02/2022)

La AFIP extiende hasta el 16 de marzo el plazo para que los contribuyentes puedan realizar la solicitud para acceder a la condonación de deudas vencidas al 31/08/2021.

También se extiende hasta el 31 de marzo el plazo de adhesión de la moratoria y para acceder a los beneficios dispuestos para contribuyentes cumplidores.

Los contribuyentes y/o responsables que consideren que cumplen los requisitos para ser caracterizados como “pequeños contribuyentes”, podrán acreditar su condición hasta el 10 de marzo de 2022, a través del servicio “Presentaciones Digitales” seleccionando el trámite “Pequeños Contribuyentes - Caracterización Ley 27.653”.

Las disposiciones de esta resolución general entrarán en vigencia el día de su dictado.

Administración Federal de Ingresos Públicos

Resolución General 5158/2022 (B.O. 25/02/2022)

Para los contribuyentes afectados por los incendios forestales acaecidos en las Provincias de Corrientes y Misiones, se establecen plazos especiales para la presentación y/o el pago de los saldos resultantes de las declaraciones juradas y -en su caso- anticipos de los Impuestos a las Ganancias, sobre los Bienes Personales, IVA, del Fondo para la Educación y Promoción Cooperativa, así como para las obligaciones correspondientes a las Contribuciones de la Seguridad Social, al Régimen Previsional de Trabajadores Autónomos y al Régimen Simplificado para Pequeños Contribuyentes (RS), a cargo de los contribuyentes que desarrollen su actividad principal en las localidades, departamentos, distritos o parajes que se indican en el micrositio “Emergencia – Incendios Forestales” (https://www.afip.gob.ar/emergencia-incendios-forestales/).

Disposición MDP N° 4/2022 – Registro Único de la Matriz Productiva (R.U.M.P) – Reinscripción. (BO 25/02/22)

Mediante la presente se prorroga hasta el 1° de junio de 2022 inclusive, el plazo para la renovación de la inscripción en el Registro Único de la Matriz Productiva establecido en el artículo 10° de la Resolución N° 328 de fecha 30 de junio de 2021 del Ministerio de Desarrollo Productivo.

Resolución General AFIP N° 5157/2021 – Condonación de deudas. Alivio Fiscal para el sostenimiento económico. (BO 25/02/22)

Mediante la presente se modifica la Resolución General N° 5101/2021 AFIP, referente al beneficio de condonación de deudas tributarias, aduaneras y de la seguridad social, incluidos los intereses resarcitorios y/o punitorios, multas y demás sanciones. Beneficios a contribuyentes cumplidores.

Administración Nacional de la Seguridad Social

Resolución 32/2022 (B.O. 25/02/2022)

Se fijan los importes mínimo y máximo de la remuneración imponible, como así también los montos mínimo y máximo de los haberes mensuales de las prestaciones pertenecientes al SIPA, con vigencia a partir de marzo de 2022.

El haber mínimo garantizado vigente a partir del mes de marzo 2022, será de $32.630,40 y el haber máximo será de $219.571,69.

Las bases imponibles mínima y máxima, quedan establecidas en la suma de $10.989,91 y $357.166,98 respectivamente, a partir del periodo devengado marzo de 2022.

Del 18 de febrero al 3 de marzo

NOVEDADES PROVINCIALES

Buenos Aires

Disposición Delegada SERYC N° 1061/2022. Falta de pago. Tasa de interés. (BO 03/03/2022).

Se determinan las tasas de liquidación para los períodos de abril, mayo y junio de 2022, siendo del 4% mensual no acumulativo para los casos de falta de pago de determinadas obligaciones fiscales en estado prejudicial, y del cinco por ciento (5%) mensual no acumulativo para los casos de falta de pago de obligaciones fiscales en estado de ejecución judicial.

En ambos casos, el cálculo operará conforme lo establecido por la Resolución Normativa (ARBA) 61/12 y modificatorias.

Ciudad de Buenos Aires

Resolución General N° 46/2022. Ingresos Brutos. Reglamentación para la regularización de las obligaciones tributarias adeudadas por los sujetos alcanzados por el impuesto sobre los combustibles líquidos. (BO 21/02/2022)

Por medio de la presente, se establece que los contribuyentes y/o responsables que desarrollen las actividades detalladas en el inciso 22 del artículo 18 de la ley tarifaria del año 2022, podrán regularizar sus obligaciones tributarias adeudadas conforme los términos y condiciones de la presente.

Por otro lado, la regularización de las obligaciones tributarias adeudadas por parte de los contribuyentes y/o responsables debe ser solicitada mediante la presentación de una nota dirigida a la Subdirección General de Evaluación y Control Especial Tributario dependiente de la Dirección General de Rentas, mediante el uso de la Plataforma de Tramitación a Distancia (TAD) del Sistema de Administración de Documentos Electrónicos (SADE). Asimismo, en el supuesto que los contribuyentes y/o responsables se hallen bajo un procedimiento de verificación fiscal, la regularización debe ser solicitada mediante la presentación de una nota dirigida a la Subdirección General de Fiscalización dependiente de la Dirección General de Rentas, mediante el uso de la Plataforma de Tramitación a Distancia (TAD) del Sistema de Administración de Documentos Electrónicos (SADE).

Cuando los contribuyentes y/o responsables se hallen bajo un procedimiento de determinación de oficio, la regularización debe ser solicitada mediante la presentación de una nota dirigida a la Subdirección General de Técnica Tributaria de la Dirección General de Rentas, mediante el uso de la Plataforma de Tramitación a Distancia (TAD) del Sistema de Administración de Documentos Electrónicos (SADE).

Los contribuyentes y/o responsables del Impuesto sobre los Ingresos Brutos comprendidos en el artículo 1° de la presente Resolución deben interponer la presentación hasta el día 4 de octubre de 2022 mediante la emisión de un informe técnico. Por otro lado, cuando los peticionantes no se hallaren bajo un procedimiento de verificación fiscal o de determinación de oficio, sólo se procede al registro de la solicitud de regularización interpuesta, el cual debe comunicarse preferentemente mediante el envío de una comunicación informática dirigida al Domicilio Fiscal Electrónico del contribuyente y/o responsable del tributo.

Los contribuyentes y/o responsables del tributo, una vez recibida la comunicación del registro de su solicitud o notificados del acto administrativo, según corresponda, deben presentar las correspondientes Declaraciones Juradas y efectuar el pago, según la metodología de liquidación prevista en la Cláusula Transitoria Séptima, mediante el aplicativo e-SICOL o SIFERE.

Se establece como plazo para la cancelación del tributo hasta el día 30 de noviembre de 2022 como fecha de vencimiento para la liquidación y el pago de las obligaciones fiscales vencidas. Por otra parte, la regularización de las obligaciones tributarias adeudadas conforme los términos de la Cláusula Transitoria Séptima del Código Fiscal vigente, requiere el desistimiento de la acción y del derecho respecto de las acciones judiciales iniciadas por el contribuyente y/o responsable del tributo, exclusivamente respecto de las deudas comprendidas en la regularización. Por otro lado, el contribuyente y/o responsable del tributo que regularice las obligaciones tributarias deudas en los términos de la Cláusula Séptima del Código Fiscal vigente debe afrontar los honorarios y costas.

Catamarca

Disposición General 13/2022. Régimen Simplificado del Impuesto sobre los Ingresos Brutos. Categorías. Importe Fijo Mensual. (BO 21/02/2022)

Por medio de la presente, se establecen los nuevos Importes Fijos Mensuales de Impuesto a ingresar según las Categorías del Régimen Simplificado Provincial, dispuesto por el Artículo N°17 - La Ley Provincial 5734/2022 – Decreto N°3103 “Régimen Simplificado del Impuesto Sobre los Ingresos Brutos.”

Corrientes

Decreto N° 343. (BO 22/02/2022).

Mediante el presente se exime del pago del Impuesto Sobre los Ingresos Brutos, del Impuesto Inmobiliario Rural y del Impuesto de Sellos y Marcas y Señales y Prorrogas, por el ejercicio fiscal correspondiente al año 2022 a aquellos contribuyentes cuyos bienes inmuebles estuvieren afectados a explotaciones agropecuarias e inmuebles rurales arrendados respectivamente, ubicados dentro de la zona de desastre y afectados por la situación extraordinaria, siempre que la totalidad de la unidad de bienes de propiedad o arrendados sean inferiores a 2.000 hectáreas y que desarrollen su principal actividad industrial, comercial, agropecuaria, forestal y/o de servicios, en zonas declaradas de desastre en el marco de la Ley N° 5.978.

No se exime la obligación de pago de las cuotas correspondientes a planes de facilidades de pago y moratorias.

Se establece un plazo de gracia excepcional de seis (6) meses, para el pago de las cuotas vencidas o no entre el 01 de enero de 2022 y el 31 de marzo de 2022 de los Regímenes de Facilidades de Pagos de Tributos Provinciales.

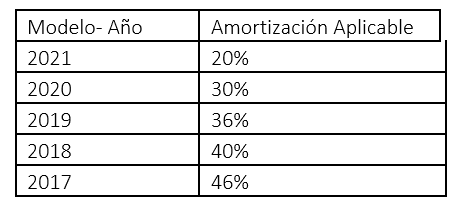

Entre Ríos Resolución General N° 12 (ATER). (Anticipo). Impuesto Automotor.

A través de la presente se aprueban los valores de Aforo que se especifican en las tablas Anexas que forman parte esta Resolución, aplicables para la liquidación y cobro del Impuesto Automotor 2022.

Además, se dispone que la valuación fiscal para el año 2022 se determinará aplicando un porcentaje de amortización respecto del valor de la unidad 0 km, según la tabla que se detalla a continuación:

Modelo- Año Amortización Aplicable

Por medio de la presente, se modifican los artículos 22, 23 y 24 de la Resolución General 326/2021 (ATER) en lo ateniente a los descuentos del Anticipo Único, 1° Anticipo y del Pago Único del impuesto a los automotores, Período Fiscal 2022; según los siguientes detalles: En los casos en los que no se cuente con la valuación de la unidad, se aplicará un incremento de hasta el 40% respecto de la valuación fiscal 2021.

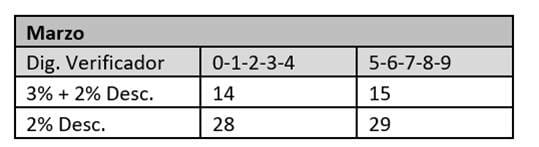

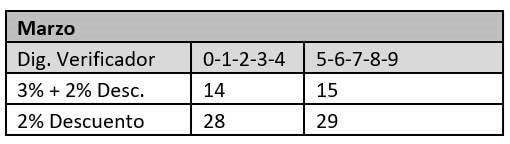

Resolución General N° 15 (ATER). (Anticipo). Impuesto Automotor.

Por medio de la presente, se modifican los artículos 22, 23 y 24 de la Resolución General 326/2021 (ATER) en lo ateniente a los descuentos del Anticipo Único, 1° Anticipo y del Pago Único del impuesto a los automotores, Período Fiscal 2022; según los siguientes detalles:

- Opción Anticipo Único:

Opción 1° Anticipo:

Opción Pago Único:

Formosa

Resolución Nro. 03/2022

Se prorroga la entrada en vigencia de la Resolución General 35/2021, hasta el 01 de abril de 2022.

Mendoza

Resolución Normativa N° 5/2022 (ATM) Sistema de Recaudación y Control de Agentes de Recaudación (BO 24/02/22)

Mediante la presente se establece la adhesión de la Provincia de Mendoza al Sistema de Recaudación y Control de Agentes de Recaudación (SIRCAR), aprobado oportunamente por Resolución General C.A. N° 84/02 de la Comisión Arbitral y sus modificatorias y complementarias. Los Agentes de Retención y/o Percepción del Impuesto sobre los Ingresos deberán utilizar el SIRCAR, a partir de los vencimientos que se produzcan en el mes de mayo de 2022, para dar cumplimiento con su obligación de presentación de la declaración jurada y pago. Así mismo los Agentes de Retención de Impuesto de Sellos, deberán utilizar para declarar e ingresar mensualmente las retenciones pertinentes, el Sistema Web de Agentes de Retención y Percepción de Impuestos (SAREPE).

Santa Cruz

Resolución 31/2022 (ASIP). Impuesto de Sellos. (BO 22/02/2022)

Por medio de la presente, se reglamenta la exención del Impuesto de sellos dispuesta por el inciso 45 del art. 252 del Código Fiscal -Ley 3486, referida a los actos y contratos vinculados a líneas de financiamiento otorgadas a través del Ministerio de la Producción Comercio e Industria y/o el Consejo Federal de Inversiones u otros organismos provinciales o municipales.

Santa Fe

Resolución General N° 14/2022. Reglamentación Régimen de Promoción de Economía del Conocimiento. BO: 24-02-2022.

Por medio de la presente, se establecen precisiones respecto al Régimen de promoción de Economía del Conocimiento, dispuesto por la Ley 14.025. A tal efecto mencionamos:

Los contribuyentes considerados "Pymes Santafesinas" que accedieron a la promoción de la economía del conocimiento mantendrán los beneficios en los periodos fiscales subsiguientes, en la medida que los ingresos brutos totales devengados, no superen los montos máximos para cada sector de actividad, definidos en la pertinente Resolución (SEyPYME).

Los mencionados beneficios se otorgarán por el plazo de 2 años, debiendo los contribuyentes o responsables solicitar la renovación de los beneficios una vez vencido dicho plazo. A los fines de los nuevos emprendimientos, deberán considerarse los ingresos brutos anuales devengados o determinados

por la Administración Provincial de Impuestos y anualizados en función de

la totalidad de los meses en los que efectivamente hayan desarrollado

actividades.

Los contribuyentes inscriptos en el Registro Provincial de Beneficiarios de la

Economía del Conocimiento, que acceden al beneficio de exención establecido en el inciso a) del artículo 54 de la Ley 14.025, no serán objeto de retenciones

y/o percepciones del Impuesto sobre los Ingresos Brutos como también quedarán excluidos del Sistema de Recaudación y Control de Acreditaciones Bancarias - SIRCREB por las actividades alcanzadas por la promoción de la economía del conocimiento.

NOVEDADES JURISPRUDENCIALES

“UNIVERSAL ASSISTANCE c/DGI s/RECURSO DIRECTO DE ORGANISMO EXTERNO”, 23.12.2021

CÁMARA NACIONAL CONTENCIOSO ADMINISTRATITVO FEDERAL, SALA V.

En el presente fallo, Universal Assistance S.A, promovió la presente acción de amparo por mora ante el Tribunal Fiscal de la Nación a fin de que se ordenasen las diligencias necesarias para el pago del reintegro del Impuesto al Valor Agregado por exportación de servicios correspondientes a distintos períodos. La parte actora expresó que había dado cumplimiento con la totalidad de los requisitos establecidos por la Resolución General nº 2000/06 (AFIP) y señaló que las devoluciones reclamadas oportunamente en sede administrativa fueron aprobadas por el organismo recaudado - quien emitió las respectivas comunicaciones de pago - quedando como único trámite pendiente el pago. Asimismo, informo presentó un pedido de pronto despacho dado que se encontraban vencidos los plazos establecidos en el artículo 27 de la mentada Resolución General nº 2000/06 (AFIP) para que el organismo recaudador realice la devolución de las sumas adeudadas, sin que se hayan acreditado los montos pretendidos y reconocidos por la propia demandada.

Frente a ello, el Tribunal Fiscal de la Nación resolvió admitir el amparo por mora, ordenándole al Fisco que en el término de 15 días acreditase en forma efectiva el reintegro de las sumas correspondientes por el período de IVA, con costas a la vencida. Del mismo modo, el Tribunal señaló que, si bien, el Fisco Nacional contestó el pedido de pronto despacho informando el reintegro objeto del reclamo instaurado se encontraban liquidados y en proceso de pago, el ente fiscal se había limitado a brindar una respuesta meramente formal y dilatoria debido a que aún no había efectivizado la devolución mediante el correspondiente depósito.

Así las cosas, el Fisco interpuso recurso de apelación contra el pronunciamiento del Tribunal Fiscal de la Nación agraviándose en que dicho tribunal incurrió en una arbitrariedad al admitir el amparo por mora promovida por Universal Assistance. Del mismo modo, señalo que se encuentra comprobado en autos que los actos administrativos que pusieron fin al trámite iniciado por la demandante -reconociendo la procedencia de la devolución del IVA-, se dictaron con anterioridad al inicio del presente amparo, no existiendo trámite pendiente de resolver y restando, únicamente, efectivizar la devolución del tributo.

Por lo tanto, la Cámara Nacional Contenciosa Administrativa Federal resuelve rechazar el recurso de apelación interpuesto por la parte demandada confirmando el pronunciamiento dictado por el Tribunal Fiscal de la Nación con costas a la demandada vencida. Asimismo, recuerda que el instituto del amparo por mora es una orden judicial de “pronto despacho” de las actuaciones administrativas que posibilita que, quien fuera parte en un expediente administrativo, acuda a la vía judicial cuando una autoridad administrativa hubiera dejado vencer los plazos fijados en la norma sin expedirse en forma expresa respecto de lo solicitado.