Tax Update Historial 2019 - 2021 Ha sido salvado

Noticias

Tax Update Historial 2019 - 2021

Historial de las novedades más relevantes en materia impositiva.

Años 2021, 2020, 2019

Novedades 2021

Novedades Nacionales

MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL. Resolución N° 671/2021. (BO 01/11/2021)

Se incorpora al Programa Nacional de Inclusión Socio-Productiva y Desarrollo Local “Potenciar Trabajo” en la nómina de programas y políticas incluidas en el beneficio de la reducción de contribuciones patronales por contratación de trabajadores dispuesto por el decreto 493/2021.

La presente medida entrará en vigencia el día de su publicación en el Boletín Oficial de la República Argentina.

Comunicación A BCRA N° 7385/2021 – Exterior y cambios. Adecuaciones. (BO 01/11/21)

Mediante la presente se modifica el texto ordenado de “Exterior y cambios” añadiendo el punto 10.11.11, referente al pago a la vista o de deudas comerciales sin registro de ingreso aduanero. Asimismo, se extiende la vigencia del punto 10.11.7 hasta el 30.11.21. Por último, se establece que la adquisición en el país con liquidación en pesos de títulos valores externos queda comprendida entre las operaciones alcanzadas por lo dispuesto en los puntos 3.16.3.1, 3.16.3.2 y 4.3.2.

Resolución SIECyGCE N° 699/2021 – Régimen de Exportación Simplificada. Procedimiento para la inscripción y utilización. (BO 02/11/21)

Mediante la presente se aprueba el procedimiento para la inscripción y utilización del Régimen de Exportación Simplificada denominado “Exporta Simple”, establecido por la Resolución General Conjunta N° 4458/2019, que como Anexo forma parte integrante de la presente resolución.

MINISTERIO DE TRABAJO EMPLEO Y SEGURIDAD SOCIAL. Resolución N° 698/2021. (BO 09/11/2021)

Se definen los parámetros y condiciones de preselección para los programas REPRO II y Asistencia de Emergencia a Trabajadores y Trabajadoras Independientes en Sectores Críticos, correspondientes al período octubre de 2021.

Para acceder al beneficio del Programa REPRO II, las empleadoras y los empleadores deberán cumplir con las siguientes condiciones, de acuerdo al sector de actividad al que pertenezcan:

Sectores críticos y afectados no críticos: cumplimiento de, al menos, CUATRO (4) de los SEIS (6) indicadores establecidos, de los cuales, serán de cumplimiento obligatorio, los siguientes DOS (2) indicadores:

- Variación del IVA Compras.

- Variación de la relación entre el costo laboral y la facturación.

Sector salud: cumplimiento de, al menos, CUATRO (4) de los SEIS (6) indicadores establecidos, de los cuales, será de cumplimiento obligatorio, el siguiente indicador:

- Variación de la relación entre el costo laboral y la facturación.

Las empresas con más de QUINCE (15) trabajadoras y trabajadores dependientes deberán presentar obligatoriamente la información requerida sobre los montos de activos y pasivos y patrimonio neto.

La presente resolución general entrará en vigencia el día de su publicación en

el Boletín Oficial.

Alivio fiscal para fortalecer la salida económica y social a la pandemia generada

con el Covid-19.

Decreto 777/2021 - Promúlgase la Ley Nº 27.653. (BO 11/11/2021)

El Senado y Cámara de Diputados de la Nación Argentina reunidos en Congreso,

sancionan con fuerza de Ley: Alivio fiscal para fortalecer la salida económica y social a la pandemia generada por el Covid-19.

La misma contiene 5 aspectos principales:

CONDONACIÓN DE DEUDAS

Se condonan las deudas tributarias, aduaneras y de la seguridad social vencidas al 31/08/2021 para las entidades sin fines de lucro. En el caso de las micro y pequeñas empresas, personas humanas y sucesiones indivisas consideradas pequeños contribuyentes, y los monotributistas, se condonan deudas inferiores a $100.000.

REHABILITACION DE MORATIORIAS CADUCAS

Rehabilitación de planes caducos formulados en el marco de la moratoria aprobada por la Ley de solidaridad social y reactivación productiva, cuya caducidad hubiera operado hasta el 31/08/2021.

AMPLIACIÓN MORATORIA

Se amplía la moratoria, incluyendo deudas tributarias, aduaneras y de la

seguridad social vencidas hasta el 31/08/2021 inclusive.

Las deudas se podrán financiar según el siguiente detalle:

- Micro y pequeñas empresas y entidades sin fines de lucro y personas humanas y sucesiones indivisas consideradas pequeños contribuyentes: en hasta 120 cuotas con una tasa de interés fija, de hasta 1,5 % mensual, durante las 12 primeras cuotas, luego tasa BADLAR en moneda nacional de bancos privados.

- Medianas empresas, tramos 1 y 2: en hasta 60 cuotas con una tasa de interés fija, de hasta 2 % mensual, durante las 6 primeras cuotas, luego tasa BADLAR en moneda nacional de bancos privados.

- Resto de los contribuyentes: en hasta 36 cuotas con una tasa de interés fija, de hasta 3% mensual, durante las 6 primeras cuotas, luego tasa BADLAR en moneda nacional de bancos privados.

REGULARIZACIÓN DE DEUDAS PROVENIENTES DE FISCALIZACIONES

Se podrá incluir en la moratoria deudas detectadas en la actividad fiscalizadora

de la AFIP, en planes de 48 y 120 cuotas según el tipo de contribuyente.

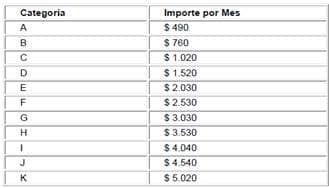

BENEFICIOS PARA CONTRIBUYENTES CUMPLIDORES

- Monotributistas: se los exime del componente impositivo por 6 a 2 meses según la categoría, siempre que la dispensa no supere los $25.000.

- Personas humanas y sucesiones indivisas inscriptas en ganancias: podrán deducir, por un período fiscal, de sus ganancias netas un importe adicional equivalente al 50% del monto del mínimo no imponible. No alcanza a los trabajadores en relación de dependencia, jubilados y pensionados.

- Micro y pequeñas empresas inscriptas en ganancias podrán optar por practicar la amortización acelerada para las inversiones efectivizadas hasta el 31/12/2022 en bienes muebles amortizables y en obras de infraestructuras.

El Poder Ejecutivo nacional, a través de la Administración Federal de Ingresos

Públicos, reglamentará la presente ley dentro de los 15 días corridos y dictará la normativa complementaria e interpretativa necesaria para implementar las condiciones previstas en la misma.

La presente ley comenzará a regir a partir del día de su publicación en el

Boletín Oficial de la República.

Decreto PEN N° 783/2021 – Exportación Simplificada. Derecho de Exportación. (BO 12/11/21)

Mediante la presente se fija en 0% la alícuota del Derecho de Exportación (D.E.) para las operaciones de exportación que se tramiten bajo el Régimen de Exportación Simplificada denominado “Exporta Simple”, establecido en los términos de la Resolución Conjunta N° 4458/2019 del ex Ministerio de Producción y Trabajo y de la Administración Federal de Ingresos Públicos, entidad autárquica entonces actuando en el ámbito del ex Ministerio de Hacienda.

Ley N° 27.642/2021 – Promoción de la Alimentación Saludable. (BO 12/11/21)

Mediante la presente se establece que las personas humanas o jurídicas, que fabriquen, produzcan, elaboren, fraccionen, envasen, encomienden envasar o fabricar, distribuyan, comercialicen, importen, que hayan puesto su marca o integren la cadena de comercialización de alimentos y bebidas analcohólicas de consumo humano, en todo el territorio de la República Argentina, quedan sujetos a las obligaciones establecidas en la presente ley.

Novedades Provinciales

Buenos Aires

Resolución Normativa (ARBA) N° 36/2021. Impuesto sobre los Ingresos Brutos, de Sellos, Inmobiliario y Automotores. Regímenes de facilidades de pago. Extensión de plazos (BO 29/10/2021)

Mediante la presente se prorroga hasta el 31 de diciembre de 2021 el plazo para el acogimiento a los siguientes regímenes de facilidades de pago:

- Regularización de deudas de los agentes de recaudación y sus responsables solidarios por retenciones y percepciones no efectuadas, efectuadas y no ingresadas o ingresadas fuera de término, con relación a los Impuestos sobre los Ingresos Brutos y de Sellos (incluyendo sus intereses, recargos y multas), informado en nuestro Tax News - Novedades Provinciales del 14/05/2021. La extensión incluye al beneficio de condonación establecido en la normativa.

- Regularización de deudas vencidas o devengadas entre el 1 de enero de 2021 y el 31 de agosto de 2021 inclusive de los Impuestos sobre los Ingresos Brutos, Inmobiliario Básico (urbano edificado o rural) y Automotores, que no se encuentren en instancia de fiscalización, determinación, discusión administrativa ni en proceso de ejecución judicial, informado en nuestro Tax News - Novedades Provinciales del 04/06/2021.

- Regularización de deudas provenientes de los Impuestos Inmobiliario –en sus componentes básico y complementario– y a los Automotores –respecto de vehículos automotores y embarcaciones deportivas o de recreación–, vencidas durante el año 2020, informado en nuestro Tax News – Novedades Provinciales del 11/06/2021 –. La extensión incluye al beneficio por segmento establecido en la normativa.

Ley N° 15.307. Impuesto Inmobiliario. Extinción de deudas (BO 04/11/2021)

Se dispone la extinción de ciertas deudas correspondientes al impuesto inmobiliario, sus intereses y multas hasta el 30/09/2021, a los sujetos que brinden, entre otros, servicios de hospedaje.

El alcance estará dado por los siguientes códigos NAIIB: 551022, 551023, 552000, 591300, 681010, 931050, 93900 y/o 939030, en las condiciones y con los requisitos establecidos por la normativa.

Destacamos que, dependiendo de si se trata de planta urbana edificado, urbana baldío, rural y subrural, se podrá llegar a gozar el beneficio hasta por las cuotas 2 a 5 del 2020, así como también de las cuotas 1 a 4 del 2021 en su componente básico. En cuanto al componente complementario, el beneficio aplicará únicamente a las cuotas de 2021, en la proporción señalada para el componente básico.

Para acceder al beneficio será necesario haber declarado, en al menos uno de los anticipos del impuesto sobre los ingresos brutos comprendidos entre los meses de marzo de 2019 y febrero de 2020, ambos inclusive, ingresos por el desarrollo de alguna/s de las actividades mencionadas.

Por último, quienes ya hubieran realizado el pago por las deudas alcanzadas por la extinción de pleno derecho en la presente, gozarán de un crédito fiscal para disponer de esos recursos que podrá ser compensado con otras obligaciones, imputado o repetido según lo establecido en el Código Fiscal.

Resolución Normativa (ARBA) N° 38/2021. Impuesto Inmobiliario. Reglamentación Extinción de Deudas (BO 11/11/2021)

Se reglamenta el beneficio de extinción de deudas correspondientes al Impuesto Inmobiliario, sus intereses y multas hasta el 30/09/2021 dispuesto por la Ley N° 15.307, informada en nuestro Tax News - Novedades Provinciales del 29/10/2021 al 04/11/2021.

ARBA registrará de oficio el beneficio en su base de datos, cuando disponga en la misma de todos los requisitos e información necesaria dispuestos por la mencionada ley, sin necesidad de solicitud de la parte interesada.

Los sujetos que no se encuentren en la base de datos del párrafo anterior podrán solicitar el beneficio de extinción mediante la aplicación “Sistema

Integral de Exenciones” (SIE) disponible en www.arba.gob.ar e ingresar en la aplicación “Sistema Integral de Reclamos y Consultas” (SIRYC) la documentación requerida por la presente resolución a fin de que la Agencia de Recaudación resuelva reconociendo o denegando la registración del beneficio solicitado.

Por último, respecto de los pagos por deudas extintas en virtud de esta ley, se procederá a la compensación o repetición de acuerdo lo establecido por la normativa aplicable.

Chaco

Ley N° 3450/2021. Régimen de regularización excepcional de obligaciones tributarias provinciales vencidas al 31 de agosto de 2021. (BO 10/11/2021).

Mediante la presente, se establece un régimen de regularización excepcional de

obligaciones tributarias provinciales por obligaciones cuyo vencimiento hubiera operado hasta el 31 de agosto de 2021.

Resolución General N° 2099/2021. Régimen de regularización excepcional de obligaciones tributarias provinciales vencidas al 31 de agosto de 2021. (BO 10/11/2021).

Por medio de la presente, la Administración Tributaria de la Provincia de Chaco procede a reglamentar Régimen de Regularización Excepcional de Obligaciones Tributarias Provinciales, dispuesto por la Ley Provincial N°3450.

Entre los principales puntos, se indica que resultarán comprendidas en el citado régimen las obligaciones fiscales provinciales que recauda esta Administración Tributaria cuyo vencimiento hubiera operado al 31 de Agosto de 2021 y que se enuncian, para las situaciones, por los períodos y con los alcances que para cada caso se indican en el Art. 1 de esta Resolución.

Asimismo, considera excluidos del presente régimen a los contribuyentes y/o responsables de los tributos provinciales enumerados en el Art. 84 de la Ley Nacional N° 27.260, quienes se hallen en alguna de las situaciones mencionadas en el Art. 2 de la presente Resolución.

El acogimiento al presente plan podrá realizarse hasta el 31 de marzo de 2022, será formalizado vía web y con el cumplimiento de los requisitos del Art. 3 de la presente Resolución.

Chubut

Decreto N° 978/2021 Poder Ejecutivo. (BO 08/11/2021)

Se prorroga hasta el 31 de Diciembre de 2021 el plazo para formalizar la adhesión al Régimen Especial de Regularización Tributaria, establecido por la Ley XXIV-96, para deudas tributarias determinadas o no, con vencimiento hasta el 28 de febrero de 2021, reduciéndose los beneficios previstos en un 80%.

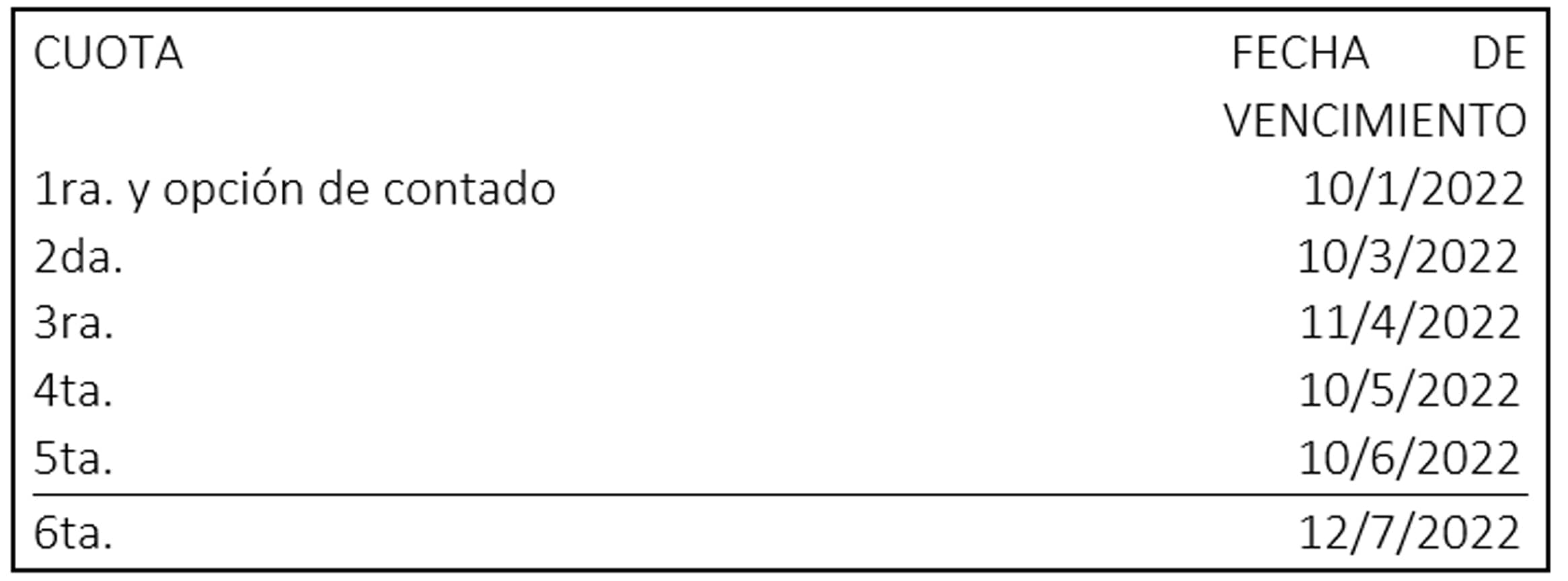

Misiones Resolución N° 41 Agencia Tributaria Misiones - Impuesto Provincial al Automotor (BO 08/11/21)

Mediante la presente se establece el calendario de vencimientos correspondiente al Año Fiscal 2022 del Impuesto Provincial al Automotor, correspondiente a las cuotas y la opción de contado:

La presente entrará en vigor desde la fecha de su publicación en el Boletín Oficial.

Tierra del Fuego

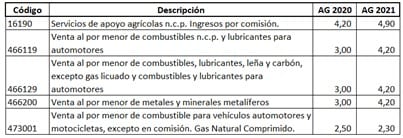

Resolución General AREF N° 735/21. Impuesto sobre los Ingresos Brutos. Modificación al régimen de retención. (BO 04/11/2021)

Por medio de la presente la agencia modifica el régimen general de retención del impuesto sobre los ingresos brutos RG AREF N°616/2021. Estableciendo, entre otras, las siguientes modificaciones:

- Se incrementa a $40.000 el monto mínimo sujeto a retención.

- Cuando los Agentes de Retención del Impuesto sobre los Ingresos Brutos designados por este Organismo, adquieran bienes o servicios de sujetos no inscriptos en la jurisdicción de Tierra del Fuego y no cuenten con el Certificado de No Inscripción expedido por la Agencia, deberán retener el doble de las alícuotas correspondientes, con más la retención de la/s alícuota/s adicional/es, vigente/s al momento del pago.

- Los Agentes de Retención e Información, deberán informar en la Declaración Jurada Informativa DJR-199 y no corresponderá la aplicación de retención alguna Cuando el importe total de pago fuese igual o superior a $10.000,00 y menor a $40.000,00.

- Se modifica el monto mínimo sujeto a retención en el caso de alícuotas adicionales para el Fondo de financiamiento de servicios sociales y el Fondo de financiamiento para el sistema previsional, el cual se establece en $40.000.

Las presentes disposiciones tienen vigencia a partir del 5 de noviembre de 2021.

Tucumán

Decreto (Poder Ejecutivo Tucumán) N° 2755-3/2021. (BO 01/11/2021)

Se prorroga hasta el día 30/11/2021 inclusive la vigencia del Régimen de Regularización de Deudas Fiscales -D. (Tucumán) 1243-3/2021-.

Ley (Poder Legislativo Tucumán) N°9421. (BO 12/11/2021)

Se introducen modificaciones al Código Fiscal y a la ley impositiva.

Novedades Jurisprudenciales

CAM. NAC. CONT. ADM. FED.

Turismo Doss SA c/EN - AFIP-DGI - R. 1/2011 (NGDE) s/proceso de conocimiento. 21/10/2021

La AFIP desestimó la solicitud de encuadrar el proceso de reorganización empresaria por medio del cual se había transferido el fondo de comercio de Inversora El Huerto S.A. a Turismo Doss S.A. como libre de impuestos, en los términos del art. 77 de la L. 20.628 (t.o. 1997) -art. 80 según t.o. 2019-. El rechazo se basó en que el fisco sostiene que para poder acceder a los beneficios impositivos pretendidos era necesario que las sociedades, fuesen las que se reorganizasen, para favorecer a estas y no para provecho directo de sus socios que, en el caso, eran quienes habían recibido el precio de la transferencia. Y que la reorganización se debe realizar con el fin exclusivo de promover la eficiencia en la organización empresarial.

Ante recurso interpuesto por la actora se confirmó tanto en primera como en

segunda instancia el criterio del fisco.

Con lo cual, interpuesto el recurso extraordinario ante la Corte Suprema de Justicia de la Nación, esta indicó que se trata de una decisión arbitraria con este sustento pues no surge de la citada norma “el propósito exclusivo de promover la eficiencia en la organización empresarial de la que se trata”, careciendo de respaldo normativo.

En conclusión, se declara admisible el recurso extraordinario y se deja sin efecto la sentencia apelada.

Cámara Nacional de Apelaciones en lo Contencioso administrativo Federal, sala IV.

WEATHERFORD INTERNATIONAL DE ARGENTINA SA c. EN - AFIP – DGI s/DIRECCION GENERAL IMPOSITIVA 12/08/2021

La sentencia que declaró inaplicable el art. 39 de la ley 24.073, de los arts. 7 y 10 de la ley 23.928 (con las modificaciones introducidas por el art. 4 de la ley 25.561) y de toda otra norma que tornara inaplicables los mecanismos de ajuste por inflación previstos por el título VI, y los arts. 52, 83 y 84 de la ley de Impuesto a las Ganancias debe confirmarse, pues la AFIP demandada no logró demostrar el error grave de dicha decisión. Máxime si la cuestión sobre la actualización referida a las amortizaciones de bienes de uso no resulta significativa en el especial supuesto bajo examen, dado que aplicando exclusivamente el título VI de la Ley del Impuesto a las Ganancias la tasa efectiva del impuesto asciende a un porcentaje que excede significativamente la tasa legal del tributo, y ello a todas luces produce un resultado confiscatorio por absorber una parte importe de la renta.

El mecanismo de ajuste por inflación del título VI y los artículos sobre actualizaciones previstos en la Ley del Impuesto a las Ganancias, tienen por objeto reflejar la real capacidad contributiva del contribuyente sujeto a impuesto. Ello así, a fin de analizar la confiscatoriedad planteada, se advierte que las previsiones de la Ley de Impuesto a las Ganancias deben ser interpretadas en forma sistémica.

Corte Sup. Just. Nac.

ADM Argentina SA c/DGI s/recurso directo de organismo externo 28/10/2021

AFIP había determinado de oficio la obligación tributaria de la actora en el impuesto a las ganancias del periodo fiscal 2005 con más sus intereses resarcitorios, mientras que la segunda le había aplicado una multa por omisión, con fundamento en el art. 45 de la ley 11.683, respecto de ese impuesto y período.

El Fisco constató que tales compañías pactaron, en casi la totalidad de sus operaciones, precios superiores a los FOB fijados por la SAGPyA correspondientes a los valores vigentes a fecha de embarque. Esta situación se comparó con la forma de operar de la actora con sus firmas vinculadas y se comprobó que la responsable facturaba sus exportaciones de commodities a precios vigentes a la fecha de concertación de la operación de venta, anterior al momento del embarque.

En virtud de ello, asevera, una vez constatada la condición de venta en que las firmas comparables pactaban sus operaciones, esto es, a precios compatibles con el publicado por la SAGPyA a la fecha de embarque para cada clase de

producto, el Fisco dedujo que ADM Argentina S.A. debía haber fijado los precios de sus operaciones de exportación con partes relacionadas bajo idénticas condiciones, es decir, por lo menos a precios no inferiores a los informados por dicha entidad a la fecha de embarque.

En tales condiciones, es claro que los agravios del Fisco, enderezados a defender su ajuste practicado sobre la base de precios comparables cuyo empleo fue desechado tanto por el Tribunal Fiscal cuanto por la Cámara, sólo traducen una mera discrepancia con la valoración del material probatorio utilizado por los jueces de la causa, no cubierta por la tacha de arbitrariedad que sostiene el remedio federal (Fallos: 280:320; 295:165; 297:333), cuyo carácter excepcional no tiende a sustituir a los magistrados cuando deciden cuestiones que le son privativas (Fallos: 394:394: 295:356; 297:173), aun cuando se invoque error en la solución del caso (Fallos: 296:82, 445; 302:1030), razones por las cuales pienso que el recurso extraordinario interpuesto ha sido bien denegado.

Del 29 de octubre al 11 de noviembre de 2021

Novedades Nacionales

ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

Circular 4/2021

La Administración Federal de Ingresos Públicos, aclara que:

- Las indemnizaciones o gratificaciones abonadas con motivo de la desvinculación laboral, a empleados que no se desempeñen en cargos directivos y ejecutivos de empresas públicas y privadas, se encuentran al margen del objeto del impuesto a las ganancias y excluidas del régimen de retención.

- Las indemnizaciones o gratificaciones abonadas con motivo de la desvinculación laboral, a empleados que se desempeñen en cargos directivos y ejecutivos de empresas públicas y privadas, se encuentran gravadas por el tributo en el monto que exceda los importes indemnizatorios previstos en el artículo 245 de la ley de contrato de trabajo y sujetas al régimen de retención.

- Las sumas abonadas por el empleador en ocasión de la desvinculación laboral por conceptos devengados con motivo de la relación laboral (vacaciones no gozadas, sueldo anual complementario, bonificaciones convencionales, indemnización por preaviso, sueldos atrasados, entre otros) se encuentran alcanzadas por el gravamen.

MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL

Resolución 643/2021

Se establece que el plazo para la inscripción al “Programa REPRO II”, para el período correspondiente a los salarios devengados durante el mes de octubre de 2021, estará comprendido desde el 25 al 31 de octubre inclusive.

Las pautas a considerar para aplicar los criterios de preselección, respecto a las fechas de facturación y nómina de las empresas que quieran acceder al beneficio del Programa REPRO II, serán las siguientes:

- Meses seleccionados para el cálculo de la variación interanual de la facturación requerida por la Administración Federal De Ingresos Públicos (AFIP): Septiembre de 2019 y Septiembre de 2021.

- Altas empresas: No se deberá considerar la facturación para las empresas iniciadas a partir del 1º de enero de 2019.

- Mes seleccionado para determinar la nómina de personal y los salarios de referencia: Septiembre 2021.

- Corte de actualización de bajas de nómina: 23 de Octubre inclusive.

- Corte de actualización CBU: 23 de Octubre inclusive.

Además, se extiende al mes de octubre de 2021 el Programa de Asistencia de Emergencia a Trabajadoras y Trabajadores Independientes en sectores críticos.

La presente medida entrará en vigencia el día de su publicación en el Boletín Oficial de la República Argentina.

Estado de emergencia hídrica en la región de cuenca del Río Paraná. Se extiende el plazo para solicitar la adhesión a los beneficios.

RG AFIP N° 5093/2021 (B.O. 28/10/2021)

Se extiende hasta el 17/12/2021 el plazo establecido por la RG 5474 para la presentación de la solicitud de acceso a los beneficios otorgados en el marco de la declaración del estado de emergencia hídrica en la región de Cuenca del Río Paraná D.482/2021.

Promoción industrial en la Provincia de Tierra del Fuego, Antártida e Islas del Atlántico Sur.

Decreto 727/2021 (B.O. 23/10/2021)

Se establece, hasta el 31/12/2038, el plazo de vigencia de los derechos y obligaciones acordados en el marco de la Ley 19.640 y de los Decretos 479/95, 490/2003 y 1234/2007, concedidos a favor de las empresas industriales regularmente constituidas con arreglo a las leyes de la República Argentina, radicadas en la Provincia de Tierra del Fuego, Antártida e Islas del Atlántico Sur, con proyectos vigentes a la fecha de publicación del presente, en la medida en que cumplimenten los requisitos y exigencias y con los alcances y limitaciones previstos.

Transcurridos los 12 años de la vigencia del presente decreto, se prorrogarán los referidos derechos y obligaciones por 15 años adicionales, contados a partir del 01/01/2039.

Además, hasta el 31/12/2023 se podrá presentar nuevos proyectos industriales y/o la readecuación de los existentes, para la producción de productos electrónicos, componentes, y tecnologías conexas, siempre que se cumpla con determinados requisitos.

Por ultimo, se establece el cese de los beneficios para aquellos proyectos que fueron aprobados pero que no iniciaron su actividad en la Provincia de Tierra del Fuego, Antártida e Islas del Atlántico Sur al 24/10/2021.

Novedades Provinciales

Jujuy

RESOLUCION GENERAL Nº 1606-DPR/2021.

(BO 25/10/2021)

Mediante la presente se establece la entrada en vigor de la aplicación denominada “DDJJ ANUAL ENTIDADES de SEGUROS”, para la presentación de la Declaración Jurada Anual de Ingresos Brutos para compañías aseguradoras.

Asimismo, se aprueban los formularios F-0234 “Declaración Jurada Anual. Impuesto sobre los Ingresos Brutos. Entidades de Seguros y Reaseguros” y F-0235 “Acuse de Presentación DDJJ Anual. Entidades de Seguros y Reaseguros”, con el fin de facilitar y simplificar a los contribuyentes el cumplimiento de sus obligaciones fiscales.

La presente resolución tendrá vigencia para las presentaciones que se realicen a partir del 01 de noviembre de 2021.

Formosa

Resolución 56-2021

Se consideran presentadas y pagadas en termino hasta el día 18/10/2021 las

declaraciones juradas correspondientes al anticipo de septiembre del periodo fiscal 2021 del Impuesto Sobre los Ingresos Brutos Régimen Convenio Multilateral, con terminación digito 0 a 2.

Córdoba

Resolución Normativa (D.G.R. Cba) N° 85/2021 – Creación de la “Billetera CiDI” (BO 22/10/2021)

Por medio de la presente, la Dirección General de Rentas de la provincia de Córdoba crea la aplicación web denominada “Billetera CiDI”, que podrá ser utilizada opcionalmente por los contribuyentes y/o responsables para efectuar la cancelación de obligaciones con el Estado provincial a través de la aplicación digital de los créditos o fondos registrados en la misma, los cuales serán los provenientes de:

- Ingresos de dinero por parte del contribuyente por los medios que habilite la Dirección General de Rentas.

- Créditos fiscales por pagos no imputados, por pagos doble de obligaciones o créditos verificados por la Dirección General de Rentas.

- Créditos fiscales por beneficios que otorgue la Provincia de Córdoba a través de la norma correspondiente que permita su incorporación a la billetera y su utilización respectiva.

Dicha aplicación se encontrará disponible en la plataforma electrónica habilitada al efecto por la Dirección General de Rentas, a la que se accederá con Clave Fiscal AFIP o CiDI.

Resolución (S.I.P. Cba) N° 5/2021 – Letra: D – Exclusión del Régimen de Recaudación del Impuesto sobre los Ingresos Brutos (BO 26/10/2021)

Por medio de la presente, la Secretaría de Ingresos Públicos de la provincia de Córdoba excluye del régimen de recaudación del Impuesto sobre los Ingresos Brutos previsto en el Título II del Libro III del Decreto N° 320/21, a las acreditaciones que las Jurisdicciones Provinciales y la Ciudad Autónoma de Buenos Aires efectúen en entidades financieras como consecuencia de la devolución de impuestos.

Chaco

RESOLUCIÓN GENERAL 2097/2021. Constitución obligatoria del domicilio fiscal electrónico a toda persona que comparezca ante la ATP. (BO 15/10/2021).

Por medio de la presente se establece la constitución obligatoria del domicilio fiscal electrónico en todas las presentaciones de reclamos, impugnaciones y recursos administrativos que se realicen ante la Administradora Tributaria Provincial.

Tucumán

RESOLUCIÓN GENERAL (Dir. Gral. Rentas Tucumán) 89/2021

A fin de posibilitar el acogimiento al régimen de regularización de deudas fiscales -D. (ME) 1243-3/2021-, se consideran cumplidas en tiempo y forma en sus respectivos vencimientos las obligaciones tributarias que se abonen como plazo límite hasta el día 29/10/2021 inclusive, cuyos vencimientos operaron durante los meses de junio, julio, agosto y septiembre de 2021, según la obligación de la que se trate.

Novedades Jurisprudenciales

Tribunal: CORTE SUPREMA DE JUSTICIA DE LA NACIÓN

Fecha: 30/09/2021

Partes: BAIMA, GABRIEL LUIS C/AFIP S/CONTENCIOSO ADMINISTRATIVO

En el presente fallo, la Corte Suprema de Justicia de la Nación, con remisión al dictamen de la Procuración, revocó lo decidido por la Cámara Contenciosa, la cual había rechazado el pedido de condonación por considerar que los planes de facilidades suscriptos por la actora no se encontraban vigentes al momento de allanarse en la causa, dado que los mismos habían sido reformulados en los términos del artículo 61 de la ley 27260 y del artículo 35 de la resolución general (AFIP) 3920.

El Máximo Tribunal destacó que para que proceda el beneficio de la condonación, las obligaciones principales debían estar en estado “canceladas” el día de entrada en vigencia de la ley 27.260 o bien las mismas debían estar “incluidas en planes de facilidades de pago” vigentes en idéntica fecha (23/7/2016).

En tal sentido, la Corte entendió que la interpretación de exigir que los mentados planes se encontraran vigentes al momento de presentación del allanamiento en el expediente no resultaba correcta. Al contrario, la reformulación de los planes de facilidades de pago por la actora había sido posible porque ellos se encontraban vigentes a la fecha de puesta en vigor de la norma.

Del 22 al 28 de octubre de 2021

Novedades Nacionales

Exterior y Cambios – Adecuaciones. Comunicación “A” 7374 BCRA. (BO 01/10/21)

Mediante la presente se establecen ciertas modificaciones al texto ordenado de Exterior y cambios. En primer lugar, se incorpora el punto 3.20 a la sección referida a las disposiciones específicas para los egresos por el mercado de cambios, detallando las condiciones que se deben cumplir para que las entidades financieras locales puedan acceder al MULC para hacer frente a sus obligaciones con no residentes por garantías financieras a partir del 01/10/21.

En segundo lugar, se amplía a 30 días corridos, el plazo para ingresar y liquidar las divisas correspondientes a exportaciones de las NCM 1003.90.10, 1003.90.80 y 1007.90.00. Por último, se añade la posibilidad de que, si existe indeterminación del precio definitivo en exportaciones bajo los regímenes de precios revisables o concentrado de minerales, se podrá conceder una extensión en el plazo de ingreso y liquidación, hasta 120 días corridos a contar desde el cumplido de embarque del permiso provisorio.

Exterior y Cambios – Adecuaciones. Comunicación “A” 7375 BCRA. (BO 06/10/21)

Mediante la presente se realizaron modificaciones al texto ordenado de “Exterior y cambios”, respecto de los lineamientos a seguir para efectuar pagos de importaciones de bienes a través del MULC, con vigencia hasta el 31 de octubre de 2021. Asimismo, se estableció que el régimen informativo de anticipo de operaciones cambiarias previsto en el punto 3.16.1 de las normas sobre “Exterior y cambios” deberá ser reportado para las aquellas a partir del 06/10/21 cuando las operaciones de egresos comprendidas impliquen un acceso al mercado de cambios por un monto diario que sea igual o superior al equivalente a USD 10.000.

Carne Bovina – Exportación de carne de animal de la especie bovina fresca o refrigerada y congelada.

Decreto PEN N° 700/2021. (BO 12/10/21)

Mediante la presente se modifica el Decreto N° 408/21 sobre la suspensión hasta el 31 de diciembre de 2021 inclusive, de la exportación definitiva o suspensiva, con destino al exterior del país, de determinados cortes de carne bovina.

Novedades Provinciales

Ciudad de Buenos Aires

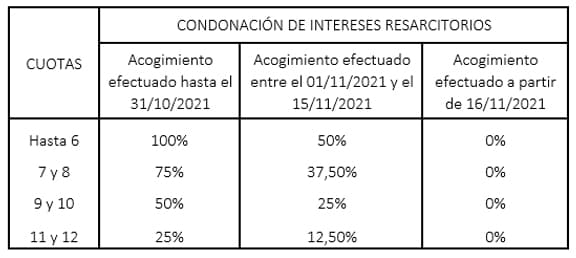

Resolución Normativa N°224/2021. Plan de facilidades de pago de las obligaciones tributarias en mora de la Contribución por Publicidad (BO 04/10/2021)

Establécese un plan de facilidades de pago respecto de las obligaciones tributarias en mora de la Contribución por Publicidad, cuyos vencimientos originales hubieran operado en el período comprendido entre el día 1° de enero de 2019 y el día 30 de octubre de 2020, ambas fechas inclusive.

Para el acogimiento al régimen se debe cumplir con los siguientes requisitos:

a) Se produzca la presentación con el reconocimiento de las obligaciones fiscales adeudadas por el contribuyente, para el gravamen y con vencimiento en el período comprendido entre el día 1° de enero de 2019 y el día 30 de octubre de 2020, ambas fechas inclusive.

b) Se abone la primera cuota del plan de facilidades a su vencimiento, sin mora.

c) Se denuncie la Clave Bancaria Uniforme (C.B.U.) de la Cuenta Corriente o de la Caja de Ahorro en Pesos de la que se debitarán los importes correspondientes para la cancelación de cada una de las cuotas.

El monto nominal a regularizar no podrá exceder la suma de pesos dieciocho

millones ($18.000.000) por anuncio publicitario.

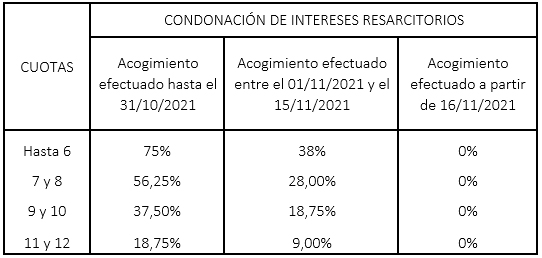

En el supuesto de las obligaciones tributarias adeudadas que no superen el monto de pesos un millón quinientos mil ($1.500.000.-), la deuda total regularizada podrá ingresarse en hasta doce (12) cuotas iguales, mensuales y consecutivas, aplicándose los beneficios que se detallan a continuación en función de la fecha de acogimiento y la cantidad de cuotas seleccionadas:

Asimismo, la deuda total podrá ser cancelada al contado durante la vigencia del presente régimen, condonándose la totalidad de los intereses resarcitorios devengados hasta el momento del pago.

En el supuesto de las obligaciones tributarias adeudadas que superen el importe de pesos un millón quinientos mil ($1.500.000) y hasta la suma de pesos dieciocho millones ($18.000.000), la deuda total regularizada podrá

ingresarse en hasta doce (12) cuotas iguales, mensuales y consecutivas, aplicándose los beneficios que se detallan a continuación en función de la fecha de acogimiento y la cantidad de cuotas seleccionadas:

Asimismo, la deuda total podrá ser cancelada al contado durante la vigencia del

presente régimen, condonándose el setenta y cinco por ciento (75%) de los intereses resarcitorios devengados hasta el momento del pago.

El monto mínimo de la cuota no podrá ser inferior al importe de Pesos mil

($1.000).

El vencimiento de las cuotas del plan de facilidades establecido por la presente Resolución opera el día diez (10) de cada mes a partir del mes inmediato siguiente al de haber efectuado la presentación del acogimiento.

Chaco

Resolución General N° 2096/2021 (A.T.P. Chaco). Procedimiento tributario. Régimen sancionatorio. Escala de Multas por incumplimiento de los deberes formales. (BO 01/10/2021)

Por medio de la presente, se actualiza, a partir del 28/9/2021, la escala de multas aplicable para aquellos contribuyentes y responsables que cometan infracciones a los deberes formales -RG (ATP Chaco) 1552/2008-.

Asimismo, se establece que cuando el infractor pague voluntariamente la multa y presente la declaración jurada omitida o regularice la infracción cometida dentro de los 15 días a partir de la notificación de la sanción, las multas se reducirán de pleno derecho a la mitad y la falta no se considerará como antecedente en su contra.

Formosa

Resolución 54-2021

Por medio de la RG 54-2021, se otorga la alta como Agente de Percepción del Impuesto Sobre los Ingresos Brutos a los contribuyentes indicados en dicha resolución a partir de la fecha citada en la misma.

Resolución 55-2021

Por medio de la RG 55-2021, se modifica la fecha en la que empieza a actuar como Agente de Percepción del Impuesto Sobre los Ingresos Brutos al contribuyente indicado en la RG 02-2021

Neuquén

Decreto 1637. (BO 07/10/21)

Mediante el presente, se reduce en un 50% el importe mínimo mensual a computar por actividad en el impuesto sobre los ingresos brutos a contribuyentes directos para los anticipos 9, 10, 11 y 12/2021.

Además, se reduce en un 50% para todas las categorías el pago de los importes mensuales que corresponden al Régimen Simplificado del impuesto sobre los ingresos brutos para los mismos períodos fiscales, se fija de manera excepcional la alícuota del 1,5% para las actividades relacionadas con la comercialización directa de vehículos automotores nuevos por los períodos fiscales 9, 10, 11 y 12/2021, y se establece un régimen excepcional de regularización para obligaciones fiscales de los agentes de retención, recaudación y/o percepción de tributos al que se podrá incluir deuda contraída con anterioridad a la vigencia de este decreto.

Santiago del Estero

Resolución 5493/2021. Actividades exceptuadas del Impuesto sobre los Ingresos Brutos. (Adelanto)

Mediante la presente se dispone incluir a las actividades sanatoriales como actividad alcanzada por la exención en el impuesto sobre los ingresos brutos (Ley N° 7307), por los períodos octubre a diciembre de 2021 y por el 100% de la obligación de pago dicho impuesto por la pandemia por Covid-19.

LEY 7.324 – Modificaciones en el Código Fiscal. (BO 06/10/2021)

Mediante la presente se dispone la modificación de los artículos 48, 108 y 356 del Código Fiscal (Ley 6.792), correspondientes al procedimiento de la determinación de oficio, sanciones y exenciones, respectivamente.

Tierra del Fuego

Resolución General AREF N° 635/21. Régimen especial de facilidades de pago. (BO 01/10/2021)

Por medio de la presente se establece un régimen especial de facilidades de pago para la cancelación de las obligaciones fiscales vencidas hasta el 30/09/2021, al cual los contribuyentes se podrán adherir hasta el 31/12/2021.

Los mismos podrán acogerse por deudas en concepto del impuesto sobre los ingresos brutos (Régimen simplificado, general y convenio multilateral) y alícuotas adicionales al impuesto sobre los ingresos brutos (Fondo de Financiamiento de Servicios Sociales y Fondo para el Financiamiento del Sistema Previsional), como así también por las sanciones formales y materiales configuradas durante el período de tiempo establecido en el presente régimen.

Tucumán

Decreto (Min. Economía Tucumán) 2394-3/2021

Se adecua y se prorroga hasta el día 29/10/2021 inclusive, la vigencia del Régimen de Regularización de Deudas Fiscales -D. (Tucumán) 1243-3/2021-.

Novedades Jurisprudenciales

CÁM. NAC. CONT. ADM. FED. - SALA II

ABELSON SA (TF 37.167-I) C/DGI S/RECURSO DIRECTO DE ORGANISMO EXTERNO 17/09/2021

Mediante el presente fallo, el Fisco apeló la sentencia del Tribunal Fiscal de la Nación, la cual, no valoró la pericia producida en tanto demostraba que existe un problema de valuación de mercadería, motivo de apelación del Fisco.

El costo utilizado en los dos tipos de acopio de donde surge que los indeterminados no se ajustan a la normativa del impuesto a las ganancias y además incrementan el costo por una valuación mayor a lo que corresponde, precisamente, porque la contribuyente valoriza al precio de reposición, cuando el cliente le ha congelado el precio en atención a que ya le ha pagado y facturado la venta por acopio.

La Cámara Nacional Contencioso Administrativa Federal destacó que la cuestión no concierne al mecanismo contable de exposición de la deducción, sino a su procedencia y modo de determinación del costo, a cuyo respecto asiste razón al Fisco. En consecuencia, revocó la sentencia.

En este sentido, consideró que por aplicación de lo dispuesto en los artículos 52, 64 y 65 de la ley de impuesto a las ganancias, así como en los artículos 74 y 75 de su decreto reglamentario (t.o. 1997 y modif.), asiste razón al Fisco en que

-respecto de las mercancías determinadas- los acopios no deberían encontrarse incluidos en la existencia final de bienes de cambio (mediante el método de diferencia de inventario) por pertenecer a terceros, pues sea que se encontraban presentes al comienzo del ejercicio o fueron adquiridos durante el mismo, su costo ya se encuentra incluido dentro de aquel correspondiente a la mercadería vendida. Y en cuanto a los acopios sin determinación de bienes (por no encontrarse identificados o no existir en el stock), no correspondería computar su costo por no haber sido adquiridos en el ejercicio de que se trate.

Del 1 al 14 de octubre de 2021

Novedades Nacionales

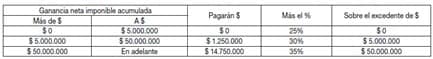

Decreto N° 620/2021 – LEY DE IMPUESTO A LAS GANANCIAS (BO 23/09/21)

Mediante la presente se incrementa a $175.000 el monto mensual a partir del cual los trabajadores en relación de dependencia, jubilados y pensionados comienzan a tributar el impuesto a las ganancias.

A su vez, se eleva la deducción especial incrementada aplicable sobre las remuneraciones y/o haberes brutos mayores a $175.000 y hasta $203.000.

Por último, se exime del pago del SAC a los trabajadores cuya remuneración promedio del segundo semestre no supere los $175.000. En lo que hace a la segunda cuota del SAC de 2021, se deberá considerar el importe establecido en el primer párrafo y el promedio del segundo semestre calendario de la remuneración y/o haber bruto.

Las disposiciones del presente decreto entrarán en vigencia el día de su publicación en el Boletín Oficial y resultarán de aplicación para las remuneraciones y/o haberes brutos mensuales devengados a partir del 1° de septiembre de 2021, inclusive.

Decreto N° 621/2021 – LEY DE IMPUESTO A LAS GANANCIAS (BO 23/09/21)

Mediante la presente se reglamentan las pautas y requisitos que deben cumplir los intereses o la denominación que tuviere el rendimiento producto de la colocación de capital en los instrumentos emitidos en moneda nacional destinados a fomentar la inversión productiva a efectos de la exención en el Impuesto a las Ganancias dispuesta en el segundo párrafo del inciso h) del Artículo 26 de la Ley 20628 y sus modificaciones.

Por otro lado, se reglamentan las pautas y requisitos que deben cumplir los instrumentos emitidos en moneda nacional destinados a fomentar la inversión productiva a los efectos de la exención en el Impuesto sobre los Bienes Personales dispuesta en el inciso j) de la Ley N° 23.966 y sus modificaciones

Asimismo, se reglamenta la exención en el Impuesto sobre los Bienes Personales dispuesta en el inciso k) de la Ley N° 23.966 y sus modificaciones de las cuotapartes de fondos comunes de inversión y los certificados de participación y valores representativos de deuda fiduciaria de fideicomisos financieros que hubiesen sido colocados por oferta pública con autorización de la CNV, indicando que se considerará que existe un activo subyacente principal cuando una misma clase de depósitos o bienes, o el conjunto de estos, representen, como mínimo, un SETENTA Y CINCO POR CIENTO (75 %) del total de las inversiones del fondo común de inversión o del fideicomiso financiero.

Resolución General Conjunta N° 5070/2021 – SIMI – Organismos integrantes del Régimen Nacional de VUCEA. (BO 17/09/21)

Mediante la presente se modifica la Resolución General N° 4185/18, en su art. 4° referente a la información registrada en el SIMI puesta a disposición de los organismos integrantes del Régimen Nacional de Ventanilla Única de Comercio Exterior Argentino a efectos de intervención en el ámbito de sus respectivas

competencias. Los organismos intervinientes deberán pronunciarse en un lapso no mayor a 60 días, contados desde el registro en el SIMI.

Resolución General Conjunta N° 5083/2021 (BO 30/09/2021)

Las empleadoras y los empleadores del sector privado que contraten nuevas trabajadoras y trabajadores a través de las modalidades contractuales establecidas en el artículo 1° de la Resolución Conjunta N° 9 del 14 de septiembre de 2021, a partir del 1 de septiembre de 2021 y durante los 12 meses siguientes, podrán acceder al beneficio de reducción dispuesto en el artículo 1° del Decreto N° 493, en el pago de contribuciones patronales vigentes con destino al INSSJYP, FNE, SIPA y RNAF, siempre que las y los contratados hubieran participado durante los últimos 12 meses, o se encuentren participando al momento de inicio de la relación laboral, en programas y/o políticas educativas, de formación y empleo y de intermediación laboral, incluidos en el anexo I del Decreto N° 493/21.

Aquellas empleadores y empleadores alcanzados podrán:

a. En relación con la contratación de una persona mujer, travesti, transexual, transgénero o una persona con discapacidad acreditada, inscripta en el portal de empleo: Obtener una reducción del 95% de las contribuciones patronales correspondientes a los primeros 12 meses contados a partir del mes de inicio de la nueva relación laboral.

b. En relación con la contratación de una persona varón, inscripta en el portal de empleo: Obtener una reducción del 90% de las contribuciones patronales correspondientes a los primeros 12 meses contados a partir del mes de inicio de la nueva relación laboral.

Quienes deseen acceder al beneficio, deberán estar inscriptos en el “Portal Empleo” (www.portalempleo.gob.ar) previo a que la contratación se haga efectiva, y manifestar su voluntad de realizarla a través del mencionado Portal.

La AFIP procederá a caracterizar a los empleadores y las empleadoras incluidos e incluidas con el código “514 - Beneficio reducción de contribuciones de seguridad social Decreto 493/2021” en el “Sistema Registral”.

Las disposiciones de esta resolución general conjunta entrarán en vigencia el día siguiente al de su publicación en el Boletín Oficial y resultarán de aplicación para la generación de las declaraciones juradas (F.931) correspondientes al período devengado septiembre de 2021 y siguientes.

Resolución Conjunta N° 4/2021 – Régimen de fomento de inversión para las exportaciones. (BO 22/09/21)

Mediante la presente se aprueban las normas complementarias del Régimen de Fomento de Inversión para las Exportaciones creado por el Decreto N° 234/21 detalladas en el anexo que forman parte de la presente resolución.

Resolución General AFIP N° 5071/2021 - IVA – Inversiones en bienes de uso – Régimen de devolución. (BO 17/09/21)

Mediante la presente se modifica la Resolución General N° 4937/21(A.F.I.P.), norma por la cual se estableció que las solicitudes de devolución de los crédito fiscales originados en la compra, construcción, fabricación, elaboración o importación definitiva de bienes de uso – excepto automóviles-, en el marco del régimen establecido en la Ley de Impuesto al Valor Agregado, correspondientes al año 2020, tramitarán de acuerdo con lo dispuesto por la Resolución General N° 4581/19.Se sustituye el punto 2 del artículo 1° disponiendo que la remisión del formulario de DDJJ web y del informe especial extendido por contador público independiente (art. 9), deberá realizarse hasta el día 31 de octubre de 2021, en sustitución del plazo indicado en el primer párrafo del art. 12.

Resolución General AFIP N° 5073/2021 (BO 21/09/21)

Mediante la presente se establece un plazo especial para el pago de los saldos resultantes de las declaraciones juradas y anticipos, de los impuestos a las ganancias y sobre los bienes personales, del fondo para la educación y promoción cooperativa, así como del aporte mensual correspondiente al Régimen Simplificado para Pequeños Contribuyentes, a cargo de los contribuyentes alcanzados por la declaración de zona de desastre y emergencia dispuesta por la Ley N° 27.616, siempre que su actividad económica principal se desarrolle en la zona afectada y la fuente de sus rentas haya sido comprometida con motivo de la aludida situación.

El pago de las obligaciones a que se refiere el artículo anterior, cuyos vencimientos generales hayan operado u operen entre los días 30 de abril y 26 de octubre de 2021, ambas fechas inclusive, se considerará cumplido en término, siempre que se efectúe hasta el 20 de enero de 2022, inclusive.

Asimismo, se suspende hasta el 27 de octubre de 2021, inclusive, la iniciación de los juicios de ejecución fiscal y la traba de medidas cautelares, respecto de los

contribuyentes comprendidos en la Ley N° 27.616. Cuando se trate de ejecuciones fiscales en curso, las mismas serán paralizadas durante el plazo mencionado anteriormente.

A los fines de gozar de los beneficios previstos los responsables deberán realizar la correspondiente solicitud mediante el servicio con Clave Fiscal denominado “Presentaciones Digitales”, en los términos de la Resolución General N° 4.503 y su complementaria, seleccionando el trámite “Zona de Emergencia - Acreditación”, hasta el día 15 de octubre de 2021, inclusive.

Resolución General AFIP N° 5074/2021 (BO 21/09/21)

Mediante la presente se establece un plazo especial para la presentación y/o pago de los saldos resultantes de las declaraciones juradas y anticipos de los impuestos a las ganancias, sobre los bienes personales y al valor agregado, del fondo para la educación y promoción cooperativa, así como para las obligaciones correspondientes a las contribuciones de la seguridad social, al régimen previsional de trabajadores autónomos y al Régimen Simplificado para Pequeños Contribuyentes , a cargo de los contribuyentes alcanzados por el Decreto N° 482 del 24 de julio de 2021, que desarrollen su actividad principal en

aquellos sectores del territorio abarcado por la región de la Cuenca del río Paraná -compuesta por las Provincias de Formosa, Chaco, Corrientes, Santa Fe, Entre Ríos, Misiones y Buenos Aires, sobre los márgenes de los ríos Paraná, Paraguay e Iguazú-, conforme a lo que determine el Consejo Nacional para la Gestión Integral del Riesgo y la Protección Civil.

Quedan excluidas del plazo especial aludido en el primer párrafo las cuotas correspondientes a planes de facilidades de pago vigentes y las retenciones y/o percepciones impositivas y de los recursos de la seguridad social.

La presentación de las declaraciones juradas y/o el pago de las obligaciones a que se refiere el artículo anterior con vencimientos generales fijados entre los días 27 de julio de 2021 y 31 de enero de 2022, ambos inclusive, vencerán entre el 24 de enero al 24 de junio de 2022 según corresponda.

Asimismo, se suspende hasta el 1 de febrero de 2022, inclusive, las intimaciones por falta de presentación de declaraciones juradas y/o pago de obligaciones, así como la iniciación de los juicios de ejecución fiscal y la traba de medidas

cautelares, para los contribuyentes que desarrollen su actividad principal en la zona afectada conforme a lo indicado en el artículo 1° de la presente. Cuando se trate de ejecuciones fiscales en curso, las mismas serán paralizadas por el plazo mencionado anteriormente.

A los fines de acceder a los beneficios que se instrumentan por la presente resolución general, los sujetos alcanzados deberán realizar una presentación a través del servicio con Clave Fiscal denominado “Presentaciones Digitales” en los términos de la Resolución General Nº 4.503 y su complementaria, seleccionando el trámite “Zona de Emergencia-Acreditación”.

Resolución General AFIP N° 5075/2021 (BO 23/09/21)

Mediante la presente se sustituyen artículos de la Resolución General Nº 4.468 la cual dispone la forma, plazo y demás condiciones que deben observar las personas humanas y las sucesiones indivisas a fin de cumplir con las obligaciones de determinación anual e ingreso del impuesto cedular, como consecuencia de la derogación del gravamen sobre los intereses, o el rendimiento producto de la colocación de capital en valores, o de intereses por depósitos a plazo en instituciones financieras.

Resolución General AFIP N° 5076/2021 – Ley de Impuesto a las Ganancias. Reglamentación Montos Mínimos (BO 27/09/21)

Se reglamentan los incrementos de montos mínimos a partir de los que los trabajadores en relación de dependencia, jubilados y pensionados comienzan a tributar el Impuesto a las Ganancias por sus rentas, incluyendo el sueldo anual

complementario (SAC).

De este modo, se fija en $ 175.000 el citado monto como límite para la exención del pago de la segunda cuota del SAC, resultante del promedio mensual de la remuneración y/o haber bruto del segundo semestre.

Asimismo, se establece que no aplicará la retención del impuesto cuando el menor de los siguientes importes sea inferior a $ 175.000:

- Remuneración y/o haber bruto del mes que se liquida entre el 01/09/2021 y el 31/12/2021, o

- El promedio de dicha remuneración y/o haber bruto entre el 01/09/2021 y el 31/12/2021.

El cómputo se efectuará de modo que la ganancia neta sujeta a impuesto sea igual a cero.

Si la remuneración y/o haber bruto mensual o promedio superara en ese período los $175.000 y fuera inferior o igual a $ 203.000, se computará una deducción especial incrementada conforme el tramo correspondiente del Anexo publicado.

Por último, para liquidaciones de 09/2021 ya efectuadas, se deberá generar una liquidación adicional a efectos de determinar las diferencias generadas a favor de los sujetos pasibles, las que se reintegrarán en el primer pago posterior.

Resolución General AFIP N° 5078/2021. Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y otras Operatorias. Extensión de plazo. (BO 29/09/21)

Se extiende hasta el 31/10/2021 inclusive el plazo establecido para la nueva inscripción de las cuentas incluidas en el “Registro de Beneficios Fiscales en el Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y otras Operatorias”, conforme al artículo 3 de la Resolución General N° 5031 –informada en el Tax News Nacional del día 26/07/2021–.

La exención tendrá efecto en la medida en que dichas cuentas encuadren en alguno de los beneficios del Decreto 301/2021.

Resolución General AFIP N° 5079/2021 - Programa de Fortalecimiento y Alivio Fiscal para Pequeños Contribuyentes. Extensión de determinados plazos. (BO 30/09/21)

Mediante la presente se extienden ciertos plazos para el cumplimiento y regularización de las obligaciones tributarias del Programa de Fortalecimiento y Alivio Fiscal para Pequeños contribuyentes:

- Hasta el 30/11/2021 inclusive para las siguientes situaciones:

- Ejercer la opción de permanencia en el Régimen Simplificado para Pequeños Contribuyentes –Monotributo– para quienes cumplan con las condiciones del artículo 3 de la Ley N° 27.618 e ingresar las sumas indicadas en el mismo.

- Optar por ejercer los beneficios del artículo 4 de la ley N° 27.618 para el Monotributo o Impuesto al Valor Agregado, para quienes entre el 1/10/2019 y el 30/12/2020 hubieren comunicado su exclusión y/o renunciado al Monotributo y hayan solicitado el alta en el Régimen General.

- Ejercer la opción del Procedimiento Transitorio de acceso al Régimen General, a fin de gozar con los beneficios de los artículos 6 y 7 de la Ley N° 27.168.

- Ejercer la opción de reingresar al Régimen Simplificado para aquellos contribuyentes que entre el 1/01/2021 y el 21/4/2021 hubieran comunicado su exclusión y/o renunciado al Monotributo, y hayan solicitado el alta en el Régimen General en la medida que cumplan con los requisitos del artículo 14 del Decreto N° 337/21.

- Ejercer la opción de permanencia en el Régimen Simplificado para aquellos sujetos inscriptos en el mismo al 30/06/2021 que a dicha fecha hayan incurrido en causales de exclusión, siempre que reúnan todas las condiciones del artículo 1 de la RG (AFIP) 5034.

- Abonar la cuota especial de monotributo prevista en el artículo 11 de la Ley N° 27.639, dependiendo de la categoría que revista.

- Manifestar la voluntad de reingresar al Régimen Simplificado para aquellos sujetos que hubieran sido excluidos de oficio de este, siempre y cuando cumplan con los requisitos del artículo 1 de la RG (AFIP) 5034.

- Solicitar la adhesión al Régimen de Regularización de deudas para pequeños contribuyentes –aplicable a componentes impositivo, de aportes previsionales y de obra social, así infracciones, entre otros del Monotributo– establecido por la Ley N° 27.639.

- Hasta el 20/12/2021 inclusive para las situaciones que se indican a continuación:

- Realizar las presentaciones de las declaraciones juradas de Impuesto al Valor Agregado –IVA– de los períodos fiscales vencidos hasta el mes de mayo de 2021, a fin de determinar e ingresar el IVA y el Impuesto a las Ganancias considerando el crédito fiscal presunto y las deducciones del artículo 6 de la Ley N° 27.618.

- Realizar las presentaciones de las declaraciones juradas de IVA de los períodos de enero a julio de 2021, a fin de determinar e ingresar el IVA y el Impuesto a las Ganancias considerando los beneficios fiscales del artículo 7 de la Ley N° 27.618.

- Por último, cuando corresponda presentar Declaraciones Juradas Rectificativas a fin de gozar de los beneficios de la Ley N° 27.618 se podrán presentar hasta dicho plazo.

Resolución General AFIP N° 5080/2021 – Impuesto a las Ganancias y sobre los Bienes Personales. Régimen de Regularización de deudas - Extensión de plazo (BO 30/09/21)

Se extiende hasta el 30/11/2021 inclusive el plazo para que los contribuyentes puedan regularizar sus obligaciones del Impuesto a las Ganancias y del Impuesto sobre los Bienes Personales.

Se recuerda que la citada regularización se podrá efectuar en hasta 3 cuotas, con un pago a cuenta del 25% y a una tasa de financiación que dependerá del momento de la consolidación del plan, así como con las restantes condiciones y requisitos habituales señalados por el Plan de Facilidades de Pago de la Resolución General (AFIP) 4057-E.

Resolución MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL N° 568/2021 (BO 21/09/21)

El plazo para la inscripción al “Programa REPRO II” para el período correspondiente a los salarios devengados durante el mes de septiembre de 2021, estará comprendido entre el 24 de septiembre y el 30 de septiembre inclusive.

Las pautas a considerar para aplicar los criterios de preselección, respecto a las fechas de facturación y nómina de las empresas que quieran acceder al beneficio, serán las siguientes:

a. Meses seleccionados para el cálculo de la variación interanual de la facturación requerida por la AFIP: agosto de 2019 y agosto de 2021.

b. Altas empresas: No se deberá considerar la facturación para las empresas iniciadas a partir del 1º de enero de 2019.

c. Mes seleccionado para determinar la nómina de personal y los salarios de referencia: agosto 2021.

d. Corte de actualización de bajas de nómina: 23 de septiembre inclusive.

e. Corte de actualización CBU: 23 de septiembre inclusive

Además, se extiende al mes de setiembre de 2021 el Programa de Asistencia de Emergencia a Trabajadoras y Trabajadores Independientes en sectores críticos. El plazo para la inscripción para el período correspondiente al mes de septiembre de 2021 estará comprendido entre el 24 de septiembre al 30 de septiembre de 2021 inclusive.

Las pautas a considerar para aplicar a los criterios de preselección serán las siguientes:

a. Presentar una reducción de la facturación superior al 20% en términos reales, para el periodo comprendido entre agosto 2021 y agosto 2019.

b. Periodo de referencia de pagos a acreditar:

- Autónomos: de 01/2021 hasta 07/2021

- Monotributo: de 2/2021 hasta 8/2021

c. Corte de pago Monotributistas: Pagos hasta el 23 de septiembre de 2021 inclusive.

La presente medida entrará en vigencia el día de su publicación en el Boletín Oficial de la República Argentina.

Resolución MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL CONSEJO NACIONAL DEL EMPLEO, LA PRODUCTIVIDAD Y EL SALARIO MÍNIMO, VITAL Y MÓVIL 11/2021 (BO 27/09/21)

Se fijan los incrementos del salario mínimo vital y móvil de la siguiente manera:

- A partir del 1° de septiembre de 2021, $31.104,00 para todos los trabajadores mensualizados, y $155,52 por hora para los trabajadores jornalizados.

- A partir del 1° de octubre de 2021, $32.000,00 para todos los trabajadores mensualizados, y $160,00 por hora para los trabajadores jornalizados.

- A partir del 1° de febrero de 2022, $33.000,00 para todos los trabajadores mensualizados, y $165,00 por hora para los trabajadores jornalizados.

Además, se establecen los montos mínimo y máximo de la prestación por desempleo, siendo:

- A partir del 1° de septiembre de 2021, $8.640 y $14.400, respectivamente.

- A partir del 1° de octubre de 2021, $8.889 y $14.815, respectivamente.

- A partir del 1° de febrero de 2022, $9.167 y $15.278, respectivamente.

Resolución Ministerio de Trabajo, Empleo y Seguridad Social Secretaría de Empleo N° 996/2021. Programa Crédito Fiscal 2021 (BO 28/09/21)

Se establece el ‘Programa Crédito Fiscal 2021’, mediante el cual se dispone la posibilidad de emitir certificados de crédito fiscal a favor de los siguientes sujetos, a cambio de realizar las propuestas de formación profesional del personal y de certificación de calidad en las condiciones descriptas en la normativa:

- Micro, pequeñas y medianas empresas que posean CUATRO (4) o más empleados, en los términos de la Resolución (SEPyME) 220/2019 y sus complementarias y modificatorias.

- Grandes empresas que posean CUATRO (4) o más empleados, no contempladas en el punto anterior.

- Cooperativas de trabajo, constituidas en los términos de la Ley N° 20.337 y la Resolución (INAC) 324/1994, y sus complementarias y modificatorias.

La financiación alcanza a las propuestas de hasta $3.000.000, ampliable al doble de ese importe, calculados conforme las disposiciones señaladas por el Anexo.

Destacamos que los certificados mencionados anteriormente serán destinados a la cancelación de los tributos nacionales a cargo de la Administración Federal de Ingresos Públicos.

Resolución Tribunal Fiscal de la Nación N° 74/2021 – Levantamiento de feria extraordinaria. (BO 28/09/21)

Mediante la presente se levanta la feria extraordinaria y, en consecuencia, se deja sin efecto a partir del día 4 de octubre de 2021 la suspensión de los plazos dispuesta oportunamente respecto de los expedientes en soporte papel, quedando a criterio de cada vocal la posibilidad de suspender los plazos procesales cuando cuestiones relacionadas con la pandemia COVID-19 así lo ameriten, de oficio y/o petición de parte. Asimismo, la atención al público para tomar vista y retiro de expedientes por Mesa de Entradas se efectuará mediante el otorgamiento de turnos, que las partes deberán solicitar.

Resolución MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL N° 589/2021 (BO 29/09/21)

Se mantiene la suspensión de la liquidación de las sumas dinerarias de carácter adicional y complementarias al beneficio previsto en el Programa REPRO II establecidas mediante la Resolución Conjunta del MINISTERIO DE TURISMO Y DEPORTES Y MINISTERIO DE DESARROLLO PRODUCTIVO Y MINISTERIO DE TRABAJO, EMPLEO Y SEGURIDAD SOCIAL Nº 1 del 15 de marzo de 2021, hasta el 31 de diciembre de 2021.

La suspensión establecida será de aplicación a la liquidación de aquellas sumas adicionales destinadas a cuenta del pago de remuneraciones a cargo de los empleadores y empleadoras incluidos en los sectores establecidos como críticos en el marco del Programa REPRO II.

La presente medida entrará en vigencia a partir del día de su dictado.

Decisión Administrativa N° 927/2021. MEDIDAS GENERALES DE PREVENCIÓN (BO 20/09/2021)

Mediante la presente se establece que a partir del día 2 de octubre de 2021 resultará de aplicación la excepción de realizar la cuarentena de 14 días a los argentinos y a los residentes en territorio nacional que hubieran viajado al exterior por razones laborales o comerciales, al solo efecto de la reanudación de dichas actividades en el país.

La presente medida entrará en vigencia en el día de su publicación en el Boletín Oficial.

Novedades Provinciales

Ciudad de Buenos Aires

Ley N° 6.447. Creación del Distrito del Vino (BO 21/09/2021)

Por medio de la presente ley se crea el Distrito del Vino de la Ciudad Autónoma

de Buenos Aires que tiene por objeto promover el desarrollo económico de un área geográfica de la Ciudad mediante el otorgamiento de beneficios impositivos a quienes realicen inversiones destinadas al desarrollo de espacios para llevar adelante actividades relacionadas al campo de la industria vitivinícola.

Los sujetos beneficiarios son las personas humanas, las personas jurídicas y uniones transitorias de empresas que realicen desarrollos de espacios dentro del Distrito los cuales sean destinados exclusivamente a la realización de actividades relacionadas a la industria vitivinícola.

Quedan excluidos como beneficiarios del presente régimen las entidades financieras y aseguradoras.

Para el otorgamiento de los beneficios es condición la inscripción y permanencia en el Registro Único de Distritos Económicos, o el que en el futuro lo reemplace.

Los beneficiarios inscriptos al Registro podrán computar como pago a cuenta del Impuesto sobre los Ingresos Brutos un porcentaje del monto invertido en un proyecto de desarrollo de espacios dentro del Distrito, respecto de la

totalidad de las actividades económicas que desarrollen en la Ciudad Autónoma de Buenos Aires, conforme a su ingreso y de acuerdo con la siguiente tabla:

| Proyecto de desarrollo |

Porcentaje de la inversión |

| 1° al 15° | 70% |

| 16° en adelante |

50% |

Chaco

Resolución General N° 2094/2021 (A.T.P. Chaco). Procedimiento tributario. Sustitución del sistema de pagos a cuenta del Impuesto sobre los Ingresos Brutos. (BO 29/09/2021)

Por medio de la presente, se remplaza el régimen de pagos a cuenta del impuesto sobre los ingresos brutos y adicional del 10%, aplicable a contribuyentes con sede en otras provincias, que ingresen mercaderías para su comercialización en la Provincia de Chaco.

Asimismo, se modifican las alícuotas aplicables para realizar la liquidación del pago a cuenta del impuesto sobre los ingresos brutos y adicional del 10%, de acuerdo con la actividad que se trate:

- Comercialización de productos en general: 3%;

- Comercialización de carnes: 1%;

- Comercialización de productos primarios: 0,75%.

Por último, señalamos que las presente Resolución General entrará en vigor a

partir del 27/09/2021.

Córdoba

Resolución (Min. Finanzas) N° 43/2021 – Letra: D – Prórroga exenciones del Impuesto de Sellos (BO 30/09/2021)

Se extiende hasta el 30 de noviembre de 2021, la fecha límite de vigencia de las exenciones al impuesto de sellos contenidas en los Decretos N°217/2020

- actos, contratos y/o instrumentos celebrados en la Provincia de Córdoba destinados o afectados al desarrollo, cumplimiento y ejecución de los distintos programas que instrumente el Poder Ejecutivo, en el marco de la emergencia sanitaria- y N°252/2020 - actos, contratos y/o instrumentos que realicen las instituciones financieras, en la Provincia de Córdoba, con motivo del otorgamiento, renovación, cancelación y refinanciación de préstamos destinados a empresas MiPymes, en el marco de los programas que se instrumenten, por la emergencia sanitaria dispuesta por el COVID-19 -.

Formosa

Resolución N° 53-2021

Por medio de la presente, se otorga la alta como Agente de Recaudación del Impuesto de Sellos al contribuyente indicado en dicha resolución a partir de la fecha citada en la misma.

Jujuy

Resolución General N° 1602/2021 (D.P.R.)

Impuestos sobre los ingresos brutos (B.O 20/09/2021)

Mediante la presente se establece un Régimen de Recaudación del Impuesto sobre los Ingresos Brutos adecuado al Sistema de Recaudación y Control de Acreditaciones Bancarias “SIRCREB”, para quienes revistan o asuman la calidad de contribuyentes de la provincia de Jujuy.

Santiago del Estero

Resolución 5010/2021. Prórroga Moratoria. (Adelanto)

Mediante la presente se prorroga el vencimiento del plazo para la adhesión al Régimen de Regularización Tributaria establecido por la Ley N° 7.302, hasta el

10/12/2021.

Resolución 28/2021. Prórroga Contribuyente Cumplidor. (Adelanto)

Mediante la presente se prorroga el plazo para solicitar el beneficio de contribuyente cumplidor, establecido en el artículo 4° de la Resolución 24/2021, hasta el día 29/10/2021, a los efectos de posibilitar que los contribuyentes titulares de inmuebles y automotores puedan acceder a dicho beneficio.

Tierra del Fuego

Resolución General AREF N° 616/21. Impuesto sobre los Ingresos Brutos. Agentes de Retención e Información. (BO 20/09/2021)

Por medio de la presente la agencia establece agrupar en un sólo instrumento el marco normativo del sistema de ingreso en la fuente del impuesto sobre los ingresos brutos mediante los agentes de retención/información, de forma tal que resulte comprensible para los responsables designados.

Tucumán

Resolución General (Dir. Gral. Rentas Tucumán) N° 81/2021.

A fin de posibilitar el acogimiento al régimen de regularización de deudas fiscales -D. (ME) 1243-3/2021-, se consideran cumplidas en tiempo y forma en sus respectivos vencimientos las obligaciones tributarias que se abonen como plazo límite hasta el día 30/9/2021 inclusive, cuyos vencimientos operaron durante los meses de mayo, junio, julio y agosto de 2021, según la obligación de la que se trate.

Novedades Jurisprudenciales

CORTE SUPREMA DE JUSTICIA NACIONAL

MOLINOS RÍO DE LA PLATA SA C/DGI S/RECURSO DIRECTO DE ORGANISMO EXTERNO 02/09/2021

El presente fallo refiere a las impugnaciones que la firma Molinos Río de la Plata SA venía efectuando contra las determinaciones de oficio del impuesto a las ganancias períodos 2004 a 2009. Frente a la interposición del recurso de apelación por parte de la empresa el Tribunal Fiscal de la Nación confirmó las resoluciones apeladas, con costas y, apelado ante la Cámara en lo Contencioso

Administrativo Federal, fue confirmado lo resuelto, si bien se revocó la imposición de costas.

Ahora bien, la Corte estableció que el principio de la "realidad económica" faculta al Organismo Recaudador a desconocer las formas y estructuras asignadas por los contribuyentes a sus actos o negocios, y le permite recalificarlos a fin de considerar la situación económica real como encuadrada en las formas o estructuras que el derecho privado les aplicaría con independencia de las escogidas por los contribuyentes o que les permitiría aplicar como las más adecuadas a la intención real de los mismos.

Esta Facultad que menciona la Corte respecto de AFIP, solo puede ser válidamente ejercida por la administración tributaria cuando resulta manifiesta la discordancia entre la sustancia económica del acto o negocio y la forma o estructura que los contribuyentes le han asignado pues, como principio, salvo que se presente esa ostensible discordancia, debe darse prioridad a las estructuras jurídicas utilizadas por los particulares.

Del 17 al 30 de septiembre de 2021

Novedades Nacionales

IVA – Inversiones en bienes de uso – Régimen de devolución.

Resolución General N° 5071/21 (A.F.I.P.) (BO 17-09-21)

Mediante la presente se extiende el plazo el plazo para la remisión sistémica del formulario de declaración jurada “web” F. 8117 y del informe especial extendido por contador público independiente, previsto en la Resolución General N° 4937/21(A.F.I.P), para las solicitudes de devolución de los crédito fiscales originados en la compra, construcción, fabricación, elaboración o importación definitiva de bienes de uso – excepto automóviles-, en el marco del régimen establecido en la Ley de Impuesto al Valor Agregado, correspondientes al año 2020, hasta el 31 de octubre de 2021.

Ministerio de Trabajo, Empleo y Seguridad Social y Ministerio de Desarrollo Productivo. Resolución Conjunta N° 9/2021 (BO 15-09-21)

Se establece que la reducción de las contribuciones patronales establecido en el artículo 2º del Decreto Nº 493/21, con destino a los distintos subsistemas de la seguridad social, para aquellos empleadores del sector privado que contraten nuevos trabajadores que participen o hayan participado en los últimos 12 meses en programas educativos, de formación profesional o de intermediación laboral, será aplicable respecto de las siguientes modalidades de contratación:

- Contratos de trabajo por plazo indeterminado

- Contratos de trabajo a tiempo parcial

- Contratos de trabajo agrario permanentes, tanto de prestación continua como discontinua

- Contratos de trabajo comprendidos en el estatuto de la construcción.

Regímenes Especiales. Deuda Pública. Bono del Tesoro Nacional vinculado al Dólar Estadounidense 0,30% Vencimiento 28 de abril de 2023 Resolución Conjunta N° 39/2021 (BO 13-09-21)

Por medio de la presente, se dispone la emisión del "Bono del Tesoro Nacional vinculado al dólar estadounidense 0,30% vencimiento 28 de abril de 2023", emitida conforme a las presentes disposiciones, goza de todas las exenciones impositivas dispuestas en las leyes y reglamentaciones vigentes en la materia.

Declaraciones Juradas de Venta al Exterior – Prórroga Automática Excepcional.

Resolución MAGP N° 173/2021 (BO 10-09-21)

Mediante la presente se otorga una prórroga automática excepcional de ciento veinte (120) días corridos, los que se deberán comenzar a contar a partir del día de la vigencia de la presente medida, a las Declaraciones Juradas de Venta al Exterior (DJVE) registradas y vigentes dentro del régimen creado por la Ley N° 21.453 y su similar aclaratoria N° 26.351, que involucren a productos que no se exporten a granel (bolsas, bultos, etcétera) o en contenedores

Convenio Internacional – Argentina y Estado de Israel Ley N° 27641 (BO 09-09-21)

El Senado y Cámara de Diputados de la Nación Argentina reunidos en Congreso, sancionan con fuerza de Ley el Convenio entre la República Argentina y el Estado de Israel sobre Seguridad Social.

Mediante el presente, las partes se comprometen a un trato igualitario y recíproco, de acuerdo con la legislación propia de cada país.

El mencionado entra en vigencia a partir de su publicación en el Boletín Oficial y será aplicable desde el 18 de septiembre de 2021.

Mercosur – Tratados y Convenios Internacionales – Ministerio de Relaciones Exteriores, Comercio Internacional y Culto. (BO 09-09-21)

Mediante la presente se publica la fecha de entrada en vigor para la República Argentina de Instrumentos Multilaterales. AAP.CE/18 189° Protocolo Adicional Apéndice 1. Mercaderías originarias de un Estado Parte o de un tercer país que cuente con las mismas reglas de origen en todos los Estados Partes, en virtud de los acuerdos comerciales suscriptos por el Mercosur, no perderán el carácter de originarias cuando en el curso de su transporte y/o almacenamiento, utilicen un área aduanera especial, una zona de procesamiento de exportaciones o una zona franca, siempre que las zonas mencionadas se encuentren bajo control aduanero del Estado Parte correspondiente.

Secretaria de la pequeña y mediana empresa y los emprendedores Resolución N° 84/2021 (BO 03-09-21)

Por medio de la presente la Secretaría dispone que, a los efectos de su categorización como MIPYME, se considera que una empresa estará vinculada a otra empresa o grupo económico cuando participen en el 20% o más del capital de la misma. Los requisitos deberán analizarse de forma individual, separada e independiente en relación con cada una de ellas.

Quedan exceptuadas de este requisito las relaciones de vinculación con organismos del Consejo Interinstitucional de Ciencias y Tecnología.

Novedades Provinciales

Buenos Aires

Resolución (MPCEITGP) N° 633/2021. Sostenimiento Económico para actividades afectadas por la pandemia. Reglamentación. Modificación (BO 06/09/2021)

Se extiende hasta el 10/11/2021 el plazo para solicitar la incorporación al Programa Sostenimiento Económico para actividades afectadas por la pandemia de la Resolución (MPCEITGP) N° 422/2021, informada oportunamente en nuestro Tax News provincial del 13/07/2021.

Respecto al requisito de presentación de la totalidad de las Declaraciones Juradas del Impuesto sobre los Ingresos Brutos mensuales, exigido para la aplicación al programa, se exceptúa del cumplimiento del mismo a las unidades económicas que se encuentren eximidas de su presentación mensual. Adicionalmente, se establece un importe de entre $50.000 y $100.000 que este tipo de sujetos deberá percibir, dependiendo de su categoría.

Resolución Normativa (ARBA) N° 30/2021. Impuesto sobre los Ingresos Brutos. Derogación Regímenes de Información (BO 06/09/2021)

Se deroga, a partir del 06/09/2021, el régimen de información para los contribuyentes del Impuesto sobre los Ingresos Brutos por las actividades de venta al por menor de aberturas, de artículos para plomería e instalación de gas y actividades de construcción de determinados códigos NAIIB –523610, 523650, 523690, 452100, 452200 y 454900–.

Asimismo, se deroga el régimen de información para los mercados de compra y/o venta de productos frutihortícolas y para las empresas de servicios de transporte aéreo internacional de personas.

Chubut

Resolución N° 974. Dirección General de Rentas (BO 16/09/2021)

Mediante la presente, se establece que las solicitudes de acogimiento al Régimen Especial de Regularización Tributaria, establecido por la Ley XXIV-96, efectuadas hasta el 31/08/2021, se consideraran realizadas dentro de los términos establecidos, con una reducción del 30% de beneficios, si el contribuyente confirma la adhesión suscribiendo el plan de pagos correspondiente en un plazo límite de 5 días contados desde la notificación de la puesta a disposición del estado de deuda por parte de la Dirección General de Rentes en su domicilio fiscal electrónico.

Formosa

Resolución N° 51-2021

Por medio de la RG 51-2021, se otorga la alta como Agente de Recaudación del Impuesto Sobre los Ingresos Brutos al contribuyente indicado en dicha resolución a partir de la fecha citada en la misma.

Resolución N° 52-2021