文章

德勤发布ESG并购投资白皮书

发布日期:2023年9月5日

《ESG并购投资白皮书》由英格兰及威尔士特许会计师协会(ICAEW)与德勤联合编写。白皮书通过对ESG的重要性出发,展开介绍了ESG在并购战略中不同形式以及如何评估并购交易中的ESG的重要性,对并购投资中更好的融入ESG提供有价值的建议和方案。该白皮书首次出版并刊登于ICAEW.com,出版名为《企业金融最佳商业行为指南第69期—ESG并购投资》。德勤中国气候变化与可持续发展事业群引入该白皮书并增加本地及能源行业洞察助力企业在并购中迅速践行ESG理念,以实现在快速变化的市场中实现可持续的发展。

虽然ESG是一个自2004年才有的名词,但是ESG的相关思想在中国已经有了数千年的历史。

在中国古代就提起过早期可持续发展的思想,并有进一步的以法律条文的形式来规范民众行为,保护自然环境;而除了保护自然环境以外,中国的先人们还很早就有了保护社会弱势群体的理念,从而形成了“ESG”在中国古代的历史积淀。

过去的几年,ESG在中国发展迅速。2017年中国加入全球最具影响力的责任投资者网络——负责任投资原则(Principles for Responsible Investment,简称 PRI)的投资机构只有6家,而截至2022年8月份,中国加入该组织的投资机构已经达到了109家。

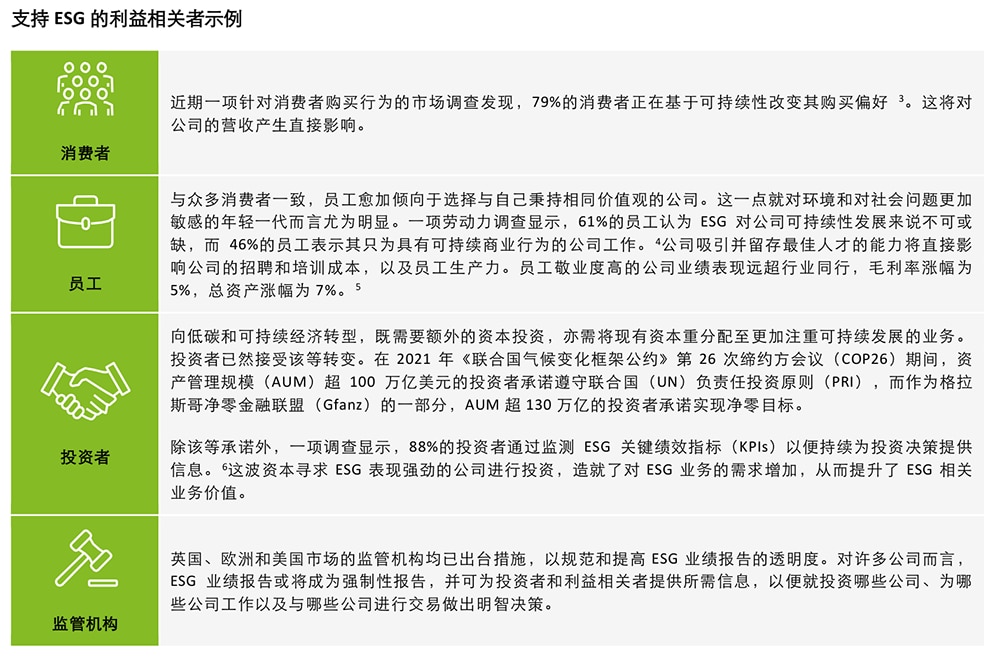

ESG已跃升为利益相关者的关键考虑因素,因此投资者和公司的价值观不得不与利益相关者保持一致。

ESG在企业环境中的重要性大幅提升。很多企业制定的涵盖ESG因素的可持续发展战略,股东亦可从中获益。

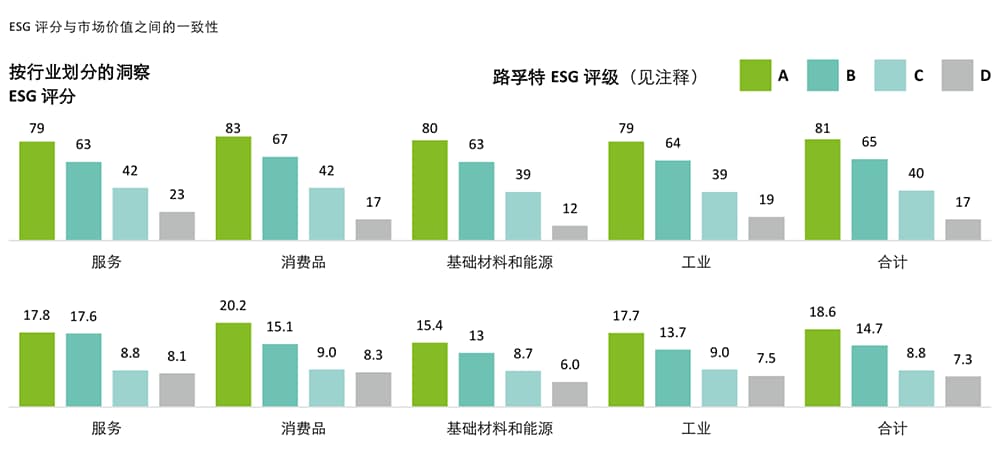

ESG绩效是运营价值和投资者估值的驱动因素

多年来,强有力的轶事证据表明,ESG因素既有助于创造价值,亦会破坏价值。随着公司层面ESG数据收集的日益增多,ESG和企业价值数据的分析愈发佐证了此类轶事案例。2022年德勤的一份行业报告显示,公司的ESG评级和估值倍数之间存在明显相关性,且其相关性在所有被估行业中表现一致。

ESG是并购战略的一大因素

ESG已成为企业创立和并购中向利益相关者提供长期价值的主要方面之一,它既是并购交易的驱动因素,也是非ESG交易的核心考量因素。

防御型和积极型并购战略通常适用于企业并购,由此产生的收购或处置可被描述为“ESG驱动型”交易。寻求收购能够或有潜力产生重大积极社会和环境影响的企业的私募股权投资者也是ESG驱动型。如上所述,ESG驱动型交易包括公司利用并购作为催化剂来推进其ESG优先事项,并快速响应转型市场。这可能包括收购新技术、技能或资产,以加强ESG定位,或在市场变化时重新平衡投资组合,从而在增长领域变现并避免出现闲置资产。同样,它还包括ESG推动对从事可持续发展活动公司的需求。

能源行业ESG并购战略

在长期可持续发展理念的指导下,绿色低碳转型成为能源行业企业未来发展共识,ESG投资并购作为企业实现快速战略转型的有效手段受到能源企业青睐。

一方面,能源行业企业通过防御型并购战略在已有收购中融入ESG理念以及剥离不符合长期ESG转型增长资产,以整体提高ESG表现,同时从企业生产日常经营出发创建支持ESG承诺的运营模式;另一方面,能源行业企业采用积极型并购战略,扩大新兴赛道新技术产业布局,以及通过上下游ESG并购延伸企业价值链。

并购交易中的ESG评估

潜在投资者经常关注的一个问题是“企业的重大ESG风险是什么?”。对交易中的ESG考虑因素进行有效的尽职调查、评估和管理,有助于降低风险、提高财务业绩并加速增长。然而,确定ESG因素对目标公司的影响并不简单。并购交易中所面临的某些挑战如下:缺乏ESG意识、缺少数据和数据质量差、量化风险和机遇、设定不切实际的目标、整合业务的能力。

鉴于尽职调查过程中有限时间及资源,无法对所有ESG主题开展全面实质的评估。基于此,需要制定一种方法,以有效识别潜在重大问题。

标准ESG尽职调查旨在应对上述挑战,通常采用与其他尽职调查工作流程类似的方法。

ESG因素的影响范围各不相同,从通过性别和种族多样性来降低合规风险,到新的商业模式机会。其他ESG因素可能体现在利润率和增长中,或客户忠诚度和留存率中,这些因素的识别和量化取决于是否有数据和基准。随着数据可用性的提高,其价值与EBITDA表现和估值倍数的联系更加明确,ESG可能影响的财务杠杆也同步得以确定,并可通过分析师或代理人来量化影响程度。

交易后,投资者需要确保管理层提供可持续和有价值的ESG绩效。同样,参与交易的公司需要设法实现成功的整合,特别是在ESG战略和优化价值的承诺方面。建立健全的治理体系,将内部审计和董事会整合到这种体系中,并获得外部鉴证(即三条防线),可以增强公众信任,并提高公司满足利益相关者对披露准确可靠信息的期望的能力。它还可以降低与误导或遗漏披露相关的风险。实施这三道防线将促进高质量、相关和有意义的非财务信息披露,增强投资者对报告信息的依赖,使其得以更好地分析这些信息,并促进ESG投资。

总结

ESG及其影响下的投资考量正在重塑商业模式。在未来的几年里,随着利益相关者对ESG的关注度提高,他们将成为并购的内在组成部分。交易过程中所采用的方法应该反映相关框架,以强有力的尽职调查为支撑,并在不断变化的预期环境中予以实施。经过ESG评估的并购将是创造增长和竞争优势以及获得可负担资本的重要手段。

如果没有将 ESG 贯穿整个战略过程,即使是采取并购增长战略,企业也几乎不可能建立长期稳定高效发展的未来。归根结底,ESG 目标的承诺对于领导层充满挑战,要求企业领导人需要做出艰难的选择,以实现在与利益相关者建立信任和股东价值创造之间的平衡。在变革中取得领先的企业正在迈向由目标导向的成功之路,并将快速实现未来的成功转型。