文章

从北交所设立看新三板企业价值管理

北交所面世,定位于服务“专精特新”型“小巨人”企业

为继续支持中小企业创新发展,深化新三板改革,北京证券交易所(简称:北交所)于2021年9月设立。随后,相关基础制度陆续出台,北交所于今日正式开市,新三板精选层71家公司,以及前期公告的10家创新层公司,总计81家,成为首批北交所上市公司。

整体看,北交所将平移新三板精选层相应各项标准,同时试点注册制。作为服务创新型中小企业的主阵地,北交所将与科创板、创业板和主板形成错位、互补发展模式,聚焦服务“专精特新”中小企业,共同构建国内资本市场新格局。从上市和交易制度来看,北交所降低中小企业融资门槛,增加定价灵活度及短期投机资金限制,为私募股权转让退出提供有效渠道。资本市场对北交所概念的投资关注度亦在逐步扩大,公募市场上有北交所主题基金9支,专精特新主体基金6支,新三板概念基金19支。

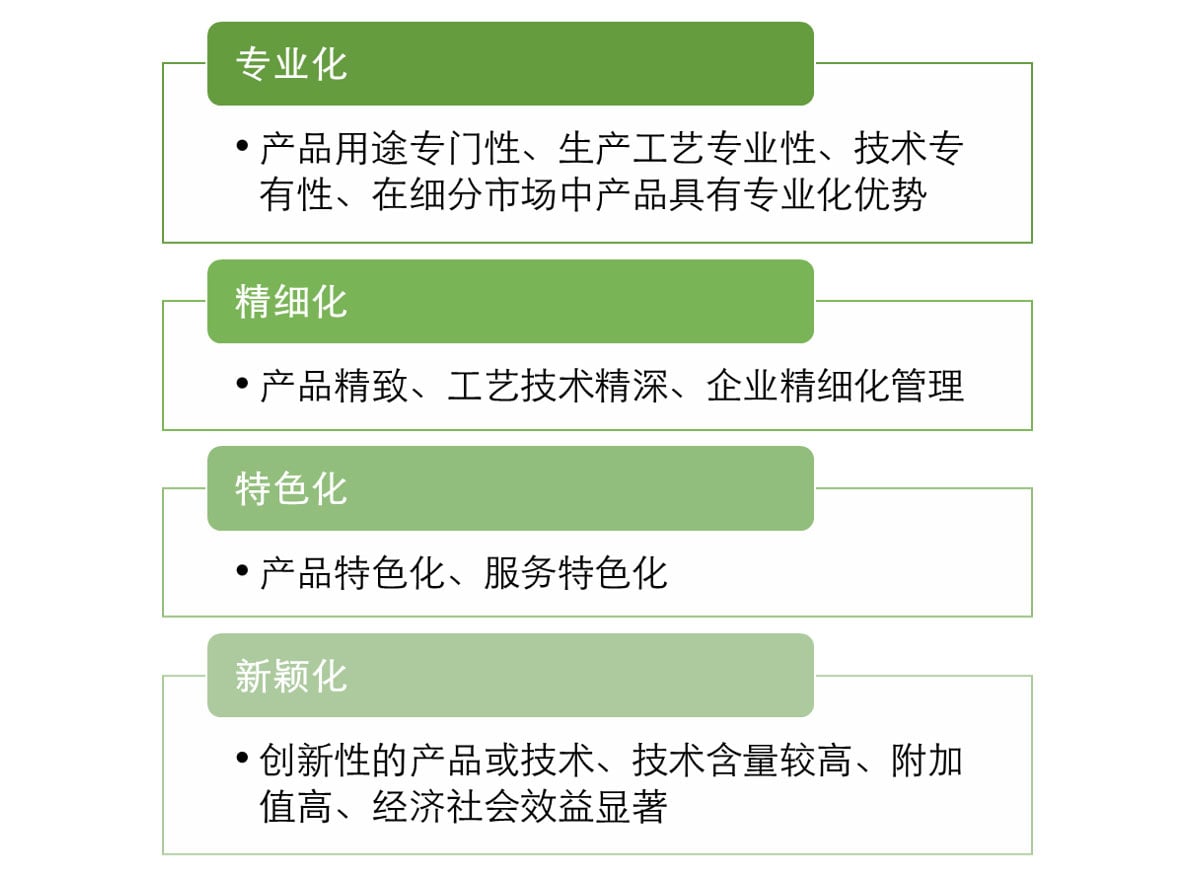

2019-2021年间,工信部共发布了3批“专精特新”企业名单,共计4922家企业,其中有368家在新三板挂牌。“专精特新”即指具备“专业化、精细化、特色化、新颖化”特征的企业。新三板精选层公司主要分布于TMT、新能源、医药、高端机械设备、化工新材料、及创新型电子、交运、电气设备等行业。

市场活跃度攀升,但仍遇估值难题

此前,新三板挂牌公司数量曾一度突破上万家,但因流动性不足、信息披露危机和监管不力等问题,导致交易双方热情减退,更有企业主动申请摘牌退市,自2017年起挂牌公司数量出现缩减。从推出精选层起,该层级挂牌企业数量从2020年7月的32家,逐步上升为当前的71家,可见该层级活跃度和关注度逆势攀升。同时,这71家企业即将成为首批北交所上市企业,未来只有在创新层挂牌满12个月的合格企业,才可申请北交所上市。

新三板体系日趋完善,但与其他板块相比,市场活跃度还有待提升。交易尚不活跃的新三板市场中,股票收盘价格难以衡量企业真实价值的问题横亘在投资者面前。我们对不同的资本市场的活跃度和流动性进行了比较:

主板市场 > 新三板挂牌 > 非上市公司

我们将换手率作为市场交易活跃程度的替代指标。通过统计换手率,我们对在深圳证券交易所(“深市”)交易的股票(包含主板、中小板和创业板)、上海证券交易所(“沪市”)和新三板做市转让交易的活跃度进行了如下对比。2019年1月至2021年10月期间,沪深两市平均日交易量约为430.81亿股,平均日换手率约为1.92%。而在新三板做市转让的股票,平均日成交量约为0.25亿股,每个交易日的平均换手率为0.26%。因此,新三板整体的活跃度远不如主板市场。

我们看到北交所的设立对新三板精选层股票的流动性起到积极作用,截至本月9日,新三板精选层挂牌的71家公司,过去一个月平均日换手率为1.46%(剔除近期挂牌的5支活跃度高的股票 ,平均在13.29%),较过去一年平均日换手率0.66%,显著上升。

新三板与沪深两市交易情况对比

*注释:

- 新三板做市交易换手率的估算方法为:换手率=成交数量/流通股本数量

- 深市日换手率的估算方法为:换手率=日成交量/流通股本数量

*数据来源:Wind及德勤分析

德勤以科技赋能咨询,关注价值定位

在交易活跃度尚不足、市场信息、价值发现因素错综复杂的环境下,我们建议市场参与者从基本面出发,利用估值技术支持企业价值评估。以上为市场乘数法估值的主要步骤,可以看到可比公司及估值乘数的选取决定价值评估方向。该方法在使用过程中,市场普遍关注如下问题:

- 如何为“专精特新”型“小巨人”企业找到可比公司?

- 市盈率、市净率、市销率…哪个估值乘数更合适?

- 低位、中位、平均、高位,标的企业如何定位?

- 如何判断非经营性、流动性折扣等调整项?

- 如何将估值结果与资本市场形成联动,支持投管决策?

面对上述问题,德勤财务咨询团队借助数字化工具与人工智能算法,将业财和市场数据形成有效联动。另辟蹊径,建立全新的投管决策辅助体系。一直以来,德勤持续关注市场动态,提炼各个投资赛道估值管理经验,以智慧解决方案,协助投资者定位新三板企业的真实价值:

- 利用先进数字科技,智能推荐可比公司

- 采用AI算法、NLP自然语言处理技术,迅速锁定可比公司

- 结合地理位置、行业赛道、业务性质与构成、企业规模、经营所处阶段、盈利水平、风险状况等因素支持判断

- 通过专家团队人工复核,把握推荐结果的合理性与可靠性

- 借鉴丰富行业经验,选取估值乘数

- 通过行业对标、经营实质选取合适的乘数

- 参考行业协会估值指引与同业经验

- 结合专家经验建议,锚定乘数位值

- 对比公司间经营与财务指标、非经营性行业另类数据,确定乘数位值

- 将专家经验决策树写入系统

- 关注ESG投资、绿色金融,建立指数对标与绩效评价新体系

- 深入新三板公司财报,挖掘ESG成分,形成量化指标

- 对标主板,发现传统财务基本面及市场交易指标之外的价值驱动因素

- 结合ESG价值因素、风险评级、及平台可视化功能,为“专精特新”型企业建立专属的投后评价体系

唯有牢牢把握价值核心,方能在风云变幻的资本市场上处变不惊,游刃有余。我们希望通过科技赋能咨询,打造数字化工具,协助您定位企业真实价值,支持您深化“投融管退”价值链管理。