文章

商业银行预期信用损失管理办法系列专题第二期

商业银行预期信用损失法管理治理架构关注重点

发布日期:2022年7月21日

一、引言

2022年5月13日,中国银保监会正式发布银保监规〔2022〕10号《商业银行预期信用损失法实施管理办法》(以下简称“《10号文》”),为中国银行业预期信用损失法的管理、实施和监督检查提出了全面、系统且规范的指引和要求。我们计划以专题系列形式进行全面解读,在第一期《商业银行预期信用损失管理办法政策解读》当中,已经全面解读了《10号文》关注的要点,以及政策实施对商业银行可能带来的挑战和我们的建议,本期主要针对《10号文》当中涉及的预期信用损失法管理治理架构的相关内容进行要点分析和解读。

二、国际监管要求及国际领先银行实践情况

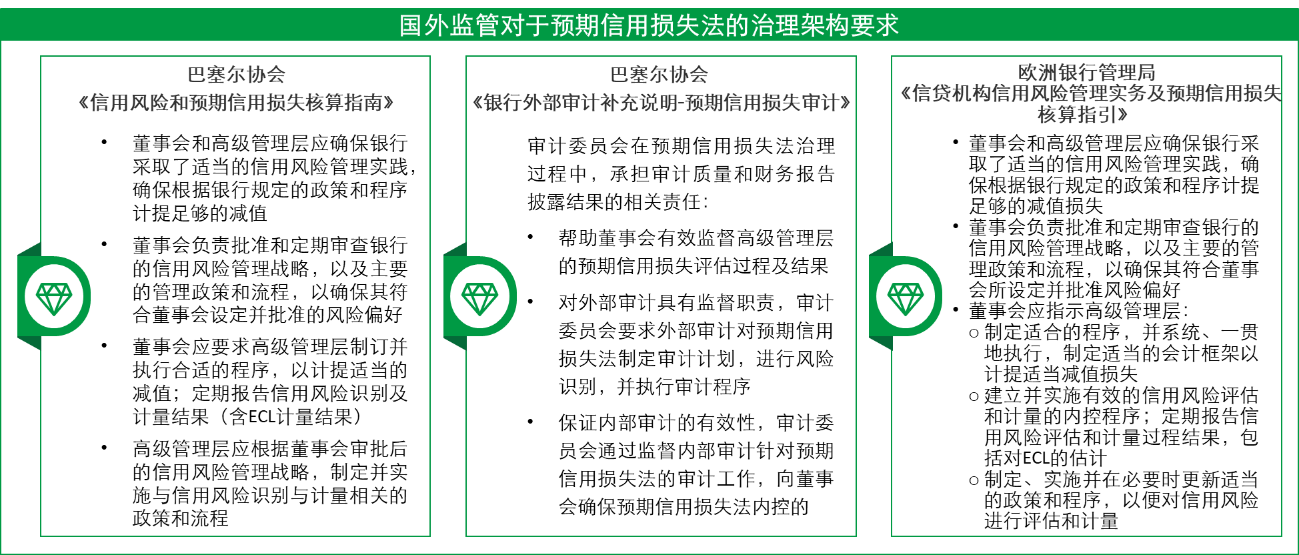

国际监管对于预期信用损失法的治理架构要求

为了贯彻落实国际会计准则理事会(IASB)发布的《IFRS 9——新金融工具准则》(以下简称“IFRS9”)中对预期信用损失法计量的相关要求,国际监管机构针对预期信用损失法制定了相关要求,如:巴塞尔委员会(以下简称“Basel”)于2016年颁布的《信用风险和预期信用损失法核算指南》(“《Guidance on Credit Risk and Accounting for Expected Credit Losses》”,以下简称“《指南》”)、于2020年颁布的《银行外部审计补充说明 - 预期信用损失法审计》(“《Supplemental Note to External Audits of Banks - Audit of expected Credit Loss》” ,以下简称“《外部审计》”),以及欧洲银行管理局(EuropeanBanking Authority,以下简称“EBA”)于2017年颁布的《信贷机构信用风险管理实务及预期信用损失核算指引》(“《Guidelines on Credit Institutions' Credit Risk Management Practices and Accounting for Expected Credit Losses》”)。

国际监管要求对预期信用损失法的治理及三道防线的建设提出了原则性的要求,《指南》要求将预期信用损失法作为信用风险识别和计量的一部分进行考量,并从信用风险识别和计量的管理方面明确董事会、高级管理层和内部审计的职责与分工。《外部审计》对于审计委员会在预期信用损失法的管理职责提出了详细的具体要求,包括监督外部审计师对银行所使用的预期信用损失法开展有效的外部审计,通过监督内部审计针对预期信用损失法的审计工作,向董事会确保预期信用损失法内控的有效性等。

国际监管对于预期信用损失法的治理架构要求总结如下:

国际领先商业银行预期信用损失法治理特点

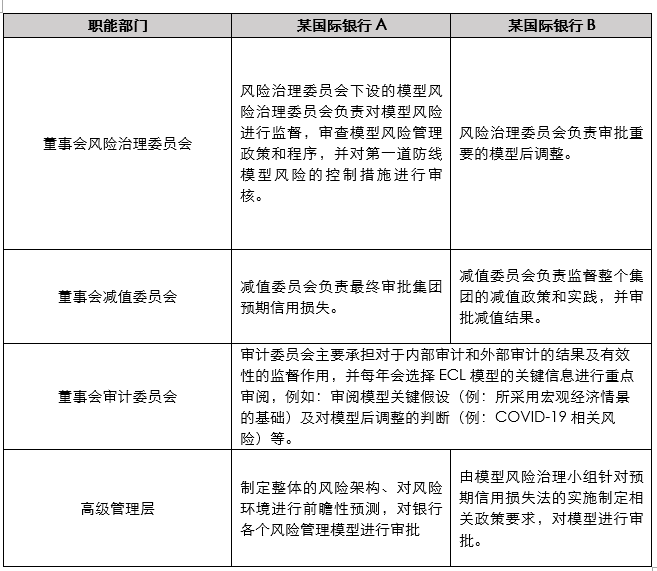

国际领先银行基于国际监管要求建立了完善的预期信用损失法治理结构,已将预期信用损失法的管理纳入模型风险管理体系,并分别从模型风险管理和财报披露(减值计提为财报披露的重要一部分)管理方面设置相应的治理架构:

- 国际领先银行的董事会通常下设风险治理委员会(或模型风险治理委员会)和减值委员会承担相关职责,风险治理委员会(或模型风险治理委员会)审查模型风险管理政策和程序,监督和指导模型风险管理职能部门对模型风险实施控制措施;减值委员会主要负责监督减值政策和实施,并批准最终的减值结果。

- 审计委员会在预期信用损失法管理过程中负责对内部审计的有效性起到监督作用,以及对外部审计的审计计划、风险识别以及执行的审计程序有监督职责。

国际领先银行的高级管理层通常会通过建立模型风险管理的职能部门来承担模型风险管理职责,包括模型风险政策的制定以及向董事会报批模型计量和验证的相关报告,以及重大模型和关键参数等。根据国际银行的年报披露内容,对国际银行预期信用损失法治理相关的领先实践总结如下:

三、国内银行预期信用损失法管理治理关注重点

《10号文》明确了商业银行董事会、高级管理层等在预期信用损失法管理过程中所承担的相关职责,商业银行在参照监管要求以及国际领先银行实施过程中,建议重点关注如下方面:

- 董事会及其下设专门委员会的职责与分工

《10号文》将审批层级提升至董事会,突显了预期信用损失法的重要性。由于重要政策、重要模型以及关键参数对财务报告影响重大,监管要求董事会从预期信用损失法实施的重点环节进行把控,避免部分银行因权力下放而可能出现的利润调节、财务指标和监管指标调节等情况。

董事会可授权其下设的不同的专门委员会具体履行预期信用损失法相关管理职责,专门委员会应当配备相关专业人员,确保其具备履行其职责的能力。国际领先银行董事会通常下设不同的专门委员会,负责预期信用损失法职责,例如:风险治理委员会(或模型风险治理委员会)对模型风险进行监督,审查模型风险管理政策和程序;减值委员会主要负责监督减值政策和实施,并批准最终的减值结果;审计委员会主要承担对于内部审计和外部审计的结果及有效性的监督作用。

若对于预期信用损失法的模型或参数的调整将影响财务报表的列报或披露,则需上报董事会和监事会进行审批,必要时还需披露该等调整。

- 明确专门委员会和审计委员会的职责分工

《10号文》强调了董事会可下设专门委员会具体履行预期信用损失法的治理职责,包括审批相关制度,重要政策,重要模型及关键参数,并协助董事会听取预期信用损失法的实施情况报告,监督高级管理层全面落实相关管理制度等。董事会需下设审计委员并且独立于专门委员会,主要负责预期信用损失法的内部审计有效性,外部审计质量及信息披露透明度等进行审查。

- 定义重要政策、重要模型和关键参数,指定不同层级的审批至关重要

《10号文》明确规定了董事会或其下设专门委员会需要对模型实施的重要政策、重要模型和关键参数进行审批,高级管理层需要对相关模型和参数进行审批。商业银行应该制定内部管理制度,对预期信用损失法所涉及的相关政策、模型以及模型参数进行区分,并规定不同的审批层级。例如:国际领先银行的董事会或董事会下设的专门委员会,会针对其预期信用损失法多种情景的权重,或者不同情景下的宏观预测值进行审批。由于这些参数不仅很大程度上影响最终的预期信用损失法结果,也反映了银行的风险偏好,并且部分参数例如压力情景下的宏观预测值也会应用于压力测试等场景,因此属于关键参数,需要董事会或下设专门委员会的审批;在模型风险管理上会根据模型的重要性和模型验证的结果对模型风险进行分级(如:低、中、高),并根据模型风险等级制定差异化的审批层级。例如,低风险的模型由模型验证团队审批通过后使用,高风险的模型则由模型风险治理委员会审批后使用;另外,《10号文》也明确规定了银行内部至少每一年向董事会汇报一次预期信用损失法实施相关管理制度落实情况,每半年向高级管理层报告一次预期信用损失法实施情况,这对模型参数使用及调整的时效性也有所保障。

- 建立独立的模型验证团队开展模型验证工作,并从治理层面对其验证结果进行有效性评估

《10号文》明确规定银行应独立于预期信用损失法实施部门(团队、岗位)的第三方独立开展模型验证工作,国际领先银行设立模型风险管理职能部门承担全行模型风险管理工作,当预期信用损失法发生模型变更或参数变更后须由该职能部门开展投产前验证并审批通过后方能上线,该职能部门持续开展投产后的全面验证以及模型风险的计量和报告等工作。国内银行可根据银行治理架构的设计,设立独立的职能部门或团队来承担模型验证职责。另外,其模型验证结果及相关报告应报送董事会、监事会和高级管理层。根据国际银行的领先实践,模型验证的结果及有效性由董事会下设的专门委员会(如:模型风险治理委员会)进行评估,确保预期信用损失模型的稳定性,有效性以及准确性。

- 未来银行将更加注重预期信用损失法治理团队的专业性

《10号文》明确要求董事会下设的专门委员会配备相关专业人员,并要求银行组建信用损失法实施管理团队配备充足资源和专业人员。其中,董事会下设的风险治理委员会将承担预期信用损失法相关模型风险管理政策和程序,监督和指导模型风险管理职能部门对模型风险实施控制措施,因此其人员配备的专业性将至关重要。例如:风险治理委员会成员由首席风险官(CRO)及各重要业务条线负责人共同领导,其中首席风险官具有金融、经济、计量等相关的学术背景,以及丰富的银行风险管理经验,能够在关键参数及模型的审批过程中起到决定性作用;另外,董事会下设的减值委员会由首席财务官/全球财务总监、首席风险官及各重要业务条线负责人共同领导,其中首席财务官具有金融、经济、会计等相关的学术背景,并具有注册会计师等专业资质,以及丰富的银行及金融机构从业经验。

随着“商业银行预期信用损失法管理办法系列专题”的推出,预期信用损失法实施过程中的相关挑战及建议会在后续文章中逐一展开,并结合各商业银行在实施过程中遇到的具体问题,进行深入解读。

相关阅读: