文章

《资产管理产品相关会计处理规定》热点问题聚焦

价值的创造、获取和转移正逐渐以多种数字形式呈现,且这一趋势不可逆转。再加上各种数字化渠道所催生的价值,从以客户为中心到向客户赋权的转变,以及科技的指数级发展,未来价值转移将对金融服务业产生深远而持久的影响。

发布日期:2022年6月9日

2022年6月2日,财政部正式发布了《资产管理产品相关会计处理规定》(财会[2022]14号) (以下简称“会计处理规定”)。该规定从总体要求、所持投资的适用准则、所持金融资产的分类与计量、若干具体交易的会计处理、列示和披露、生效日期及衔接规定六个方面,对资产管理产品的会计核算、报告列报和披露提出了全面要求,同时也对会计科目设置、主要账务处理和会计报表做出了规范。

在对会计处理规定核心要点进行梳理的基础上,我们聚焦近期行业内的多个热点问题,分享我们的观察,供大家做实务参考。

会计处理规定核心要点

要点一:资产管理产品所持投资的适用准则要求

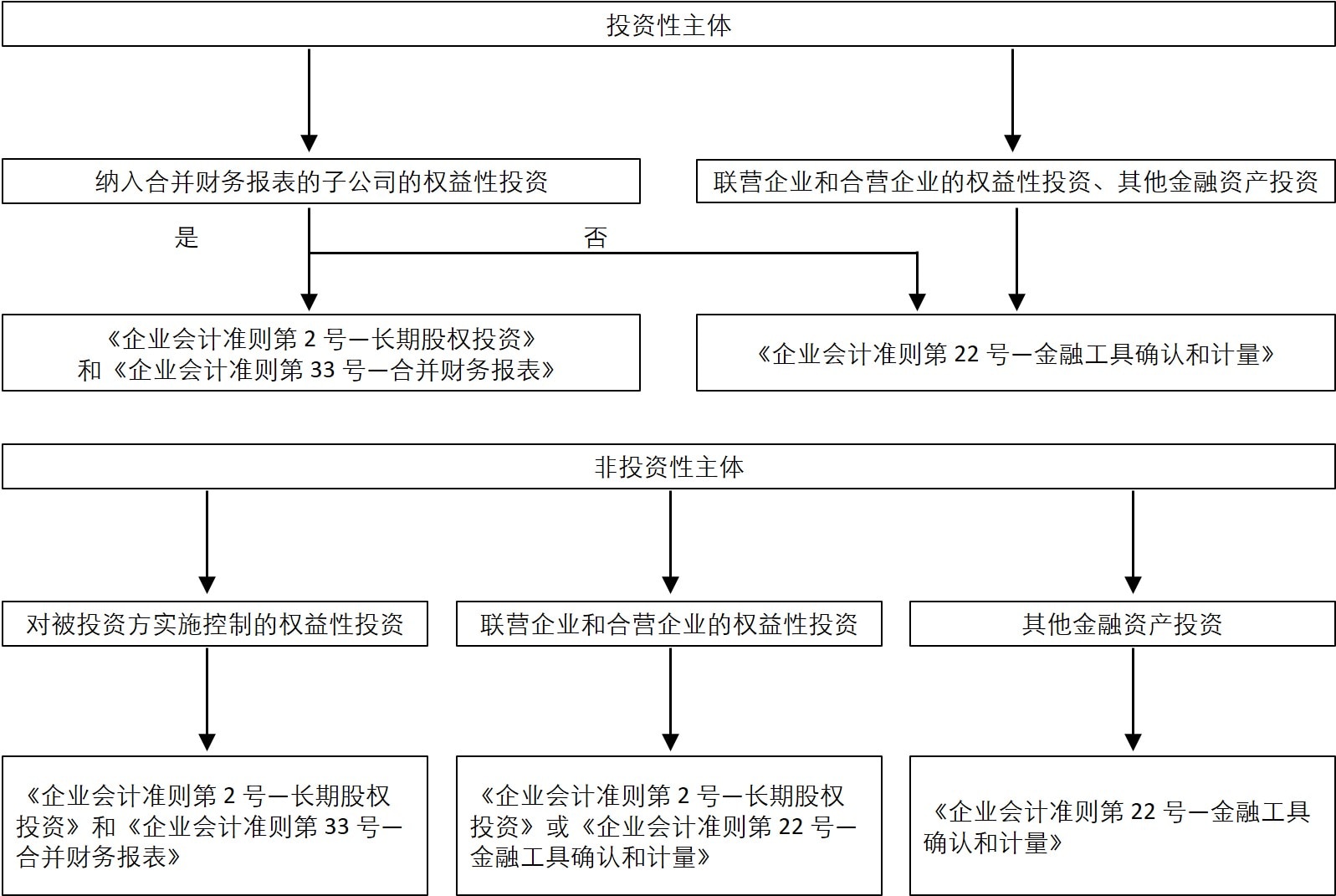

针对资产管理产品所持有的投资,会计处理规定对其所适用的准则进行了明确规范。

要点二:资产管理产品所持金融资产的分类要求

资产管理产品应当根据其管理金融资产的业务模式和金融资产的合同现金流量特征,将金融资产划分为以摊余成本计量、以公允价值计量且其变动计入其他综合收益和以公允价值计量且其变动计入当期损益的金融资产。

会计处理规定还强调,货币市场基金、现金管理类理财产品等资产管理产品管理金融资产的业务模式以出售为目标的,应当将相关金融资产分类为以公允价值计量且其变动计入当期损益的金融资产。公募基金、理财产品等资产管理产品具有中短期寿命期或需满足开放申购和赎回要求的,其持有的权益工具投资通常为交易性而不符合指定为以公允价值计量且其变动计入其他综合收益的金融资产的条件。

要点三:资产管理产品所持金融资产的减值要求

资产管理产品中对以摊余成本计量的金融资产和分类为以公允价值计量且其变动计入其他综合收益的金融资产,需以预期信用损失为基础进行减值会计处理并确认损失准备。该规定与《企业会计准则第22号—金融工具确认和计量》的要求一致,即资产管理产品需在每个资产负债表日对所持有的相关金融资产计提预期信用损失。

要点四:资产管理产品所持金融资产的估值要求

资产管理产品应当按照《企业会计准则第 39 号—公允价值计量》(以下简称“ 39 号准则”)的规定,确定金融资产的公允价值。对于货币市场基金、现金管理类理财产品等按照监管规定采用影子定价和偏离度控制确定金融资产公允价值的,应当符合 39 号准则的规定。

资产管理产品应当加强金融资产的估值管理,确保所采用估值技术和输入值的适当性以及估值结果的可靠性,不得随意变更同一金融资产的估值技术。

要点五:管理人报酬需按权责发生制原则确认的要求

资产管理产品的管理人收取管理人报酬的,资产管理产品应当按照权责发生制原则,在管理人提供相关服务的期间,将当期发生的管理人报酬计入当期损益。

在资产管理产品利润表中,需增加“暂估管理人报酬”项目;在财务报表附注“报表重要项目的说明”中,需披露管理人报酬的确定方法、暂估管理人报酬与投资者实际承担的管理人报酬可能存在差异的事实。

德勤观察

热点一:管理人报酬应按照权责发生制原则确认

会计处理规定强调需要按照权责发生制原则确认管理人报酬。对于按照固定费率收取的管理人报酬,资产管理产品通常会在产品存续期内按日或按月计提,在权责发生制核算方面一般不会存在忧虑。对于业绩报酬,部分资产管理产品仅在合同约定的业绩报酬提取日或产品清算时才进行计提,该类产品会计核算的合规性亟需重新评估。

针对上述情况,我们提出如下六条应对建议:

- 全面审视产品说明书中的管理人报酬条款,识别具有业绩报酬安排的所有产品;

- 建议针对业绩报酬计提,建立台账管理机制,确保业绩报酬核算的完整性;

- 尽快考虑业绩报酬条款的复杂性、产品数量等因素,拟定业绩报酬计量的人工或系统实施方案;

- 如采用系统实施方案,需根据产品业绩报酬核算逻辑,尽早评估系统开发需求,完善系统核算功能;

- 针对业绩报酬权责发生制核算的实施方案,提前与托管行做好沟通工作;

- 对于尚未按照权责发生制核算业绩报酬的产品,需要就会计处理规定生效可能导致的净值波动,提前与投资者做好解释工作。

热点二:管理人报酬应计入当期损益

会计处理规定澄清了管理人报酬应计入当期损益这一处理。目前,对于需逐笔计提的业绩报酬,部分资产管理产品会在投资者赎回时按利润分配进行处理。根据会计处理规定,该类产品的会计核算需要做出相应修改,即需要通过损益科目确认相应的业绩报酬。

针对上述情况,我们提出如下三条应对建议:

- 评估对该类产品单位净值、累计单位净值、投资者份额计算的影响,并考虑是否需要修改产品说明书相关条款;

- 为实现通过损益科目确认业绩报酬,需尽早完成注册登记(TA)系统中业绩报酬计量模块的系统改造,以及估值核算(FA)系统中核算逻辑的修改;

- 针对会计处理规定生效导致的核算逻辑变化和净值变动,提前与托管行和投资者做好沟通工作。

热点三:混合估值法的资产管理产品创新

近期,市场上出现了对混合估值法创新产品的讨论。混合估值法,是指在一个资产管理产品中,对其债券投资依照不同的投资策略分别采用摊余成本法和公允价值计量。与当前按照摊余成本法计量全部债券投资的资产管理产品相比,混合估值法的资产管理产品的投资范围更广、投资策略更加多样化。

根据会计处理规定,资产管理产品应当根据其管理金融资产的业务模式和金融资产的合同现金流量特征,将金融资产划分为以摊余成本计量的金融资产、以公允价值计量且其变动计入其他综合收益的金融资产和以公允价值计量且其变动计入当期损益的金融资产。会计处理规定为混合估值法的资产管理产品提供了制度依据。

对于计划发行混合估值法的资产管理产品管理人,我们提出如下三条参考建议:

- 针对公允价值计量和摊余成本法计量的金融投资,考虑设立对应虚拟资产组合进行分别管理,规避合规风险;

- 建立不同的债券备选池,确保其中采用摊余成本法计量的债券均可通过合同现金流量测试;

- 对摊余成本法计量的投资部分,在风控系统中设置相应的日常交易刚性控制,确保投资策略的执行与会计核算方式相匹配,能够经得起回溯检验。

总结

会计处理规定的发布,对于提高资产管理产品的会计信息质量和可比性、统一各类资产管理产品的会计实务具有重要作用。该规定的落地实施是一项系统工程,需要产品管理人各个部门、托管人、系统供应商和会计师/律师等专业服务机构紧密合作。产品管理人更需从产品核算、信息披露、流程改造、系统改造、人员培训和投资者沟通等方面,尽早拟定应对方案并积极部署,确保在2022年7月1日会计处理规定生效时能够实现平稳过渡。