文章

【资本管理新规变化解析】第一支柱市场风险

发布日期:2023年3月3日

前言

自《商业银行资本管理办法(征求意见稿)》2月18日发布后,德勤在“全面解析:商业银行资本新规变化”中总结了本次修订针对账簿划分、市场风险最低资本计量等方面提出的新要求。相比于现行法,此次《征求意见稿》全面修订了市场风险资本要求监管框架,对银行在管理、计量、系统、报告等方面提出了更高要求,以更加有效地提高我国银行业金融机构市场风险管理水平,提升资本运用能力。

在此次专题系列解读中,德勤将继续探究市场风险实施过程当中账簿划分以及计量框架的改革内容和详细实践。

一、总体影响概述

《征求意见稿》中对于市场风险资本要求的修订主要体现在账簿划分及计量框架两个方面。首先,《征求意见稿》进一步明确账簿划分标准以及更严格的管理要求,旨在尽可能降低监管套利风险;其次,《征求意见稿》重新明确新的计量框架(FRTB)涵盖了标准法、内部模型法及简化标准法三种方案,银行应根据自身情况选择合适的计量方案。如果银行评估自身已满足简化标准法的适用条件,可使用简化标准法计量市场风险资本,如不满足则需要采用标准法计量市场风险资本。如果银行通过监管审批,则可针对满足条件的交易台使用内部模型法计量市场风险资本。其中,标准法和内部模型法相较于现行法采用了全新的计量规则,落地实施过程中将会给银行带来诸多挑战。

二、具体影响分析

账簿划分

交易账簿和银行账簿划分不再依赖过去银行主观的“交易目的”,而是兼顾“交易证据”和“公允价值计量”,要求银行应提供更多客观交易证据以证明划入交易账簿的合理性。同时银行应考虑更审慎地把以公允价值计量的金融工具纳入交易账簿,细化交易账簿定义,避免银行在交易账簿和银行账簿间进行监管资本套利。

《征求意见稿》中明确列举了“应划入交易账簿”、“推定为以交易目的持有并划入交易账簿”以及“应划入银行账簿”的产品清单,同时针对账簿间的转换设置严格的限制。《征求意见稿》还提出内部风险转移的处理方式,明确了银行账簿内、交易账簿和银行账簿间、交易账簿内(不同交易台之间)进行风险转移时对市场风险资本的计量要求,进一步降低监管资本套利的可能性。

简化标准法

简化标准法基本遵循了现行标准法下市场风险资本计量方案,只是在原有计量结果基础上,将利率风险资本要求增加30%,汇率风险资本要求增加20%,商品风险资本要求增加90%,股票风险资本要求增加250%。考虑到国内银行主要从事利率风险和汇率风险业务,较少涉及商品风险业务,基本不涉及股票风险业务,因此采用简化标准法下,国内银行的市场风险资本预计相比现行标准法增加30%左右。

适用简化标准法的银行需要满足一定条件,本次《征求意见稿》中的适用条件相比于前期定量测试时的适用条件进一步扩大,大部分国内中小型银行都可适用简化标准法。

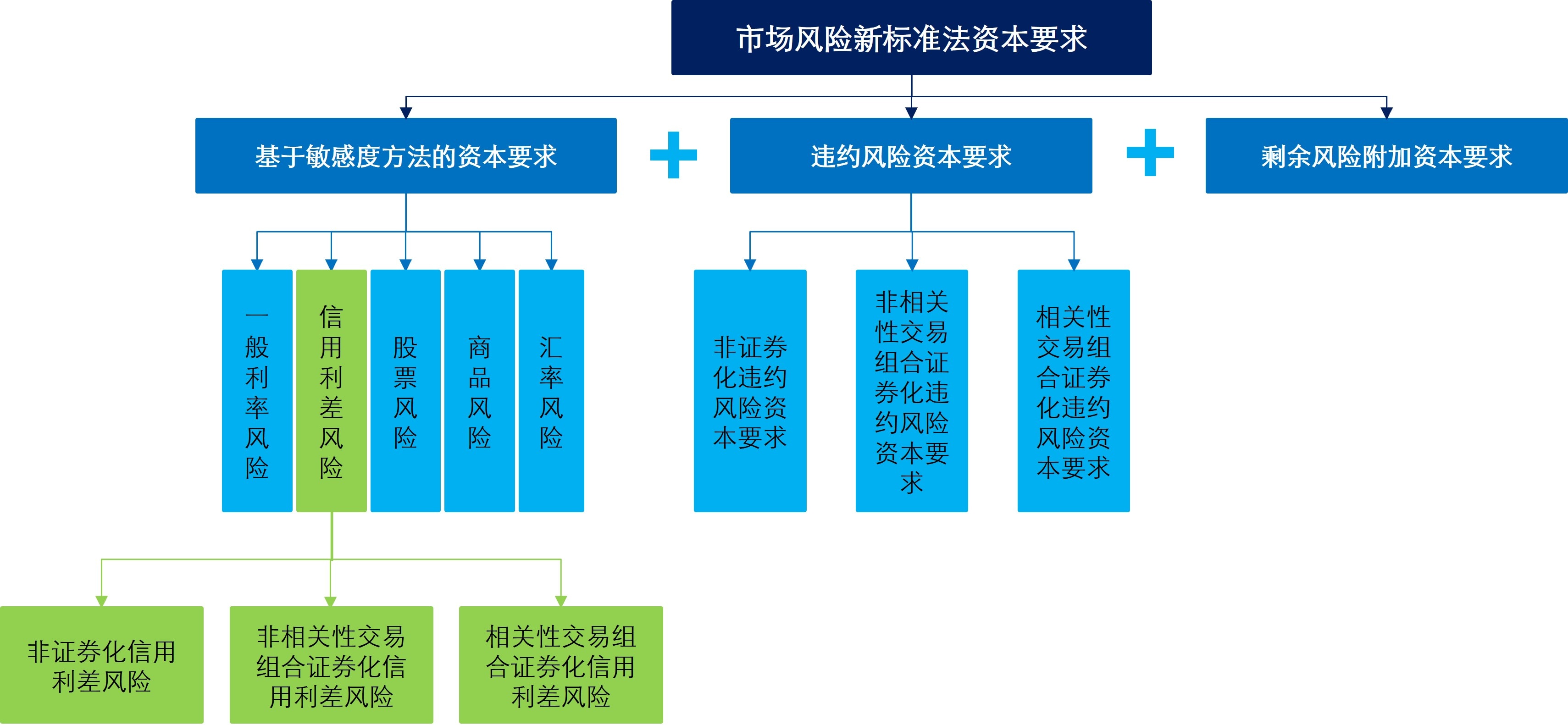

新标准法

相较于现行标准法下基于头寸/名义本金和资本系数的简单做法,基于风险因子及敏感度指标计量市场风险资本的新标准法计量框架更能提高风险敏感性,捕捉风险分散化。具体来看,新标准法将市场风险资本计量方法划分为基于敏感度方法的资本要求、违约风险资本要求和剩余风险附加资本要求三个维度。首先,基于敏感度方法的资本要求主要从计量金融市场业务的敏感度出发,分别计算得尔塔风险资本要求、维伽资本要求及曲度资本要求;违约风险资本要求主要是参照银行账簿信用风险计量逻辑,同时考虑同类风险暴露之间的对冲效应进行计算;剩余风险附加资本要求主要是针对标的为奇异性资产的工具和承担其他剩余风险的金融工具。据测算,新标准法下的市场风险资本较现行标准法预计会有较大幅度的提升,针对固收类业务的市场风险资本预计增幅会在100%~200%左右,针对衍生工具业务的市场风险资本预计增幅会在200%~300%左右。

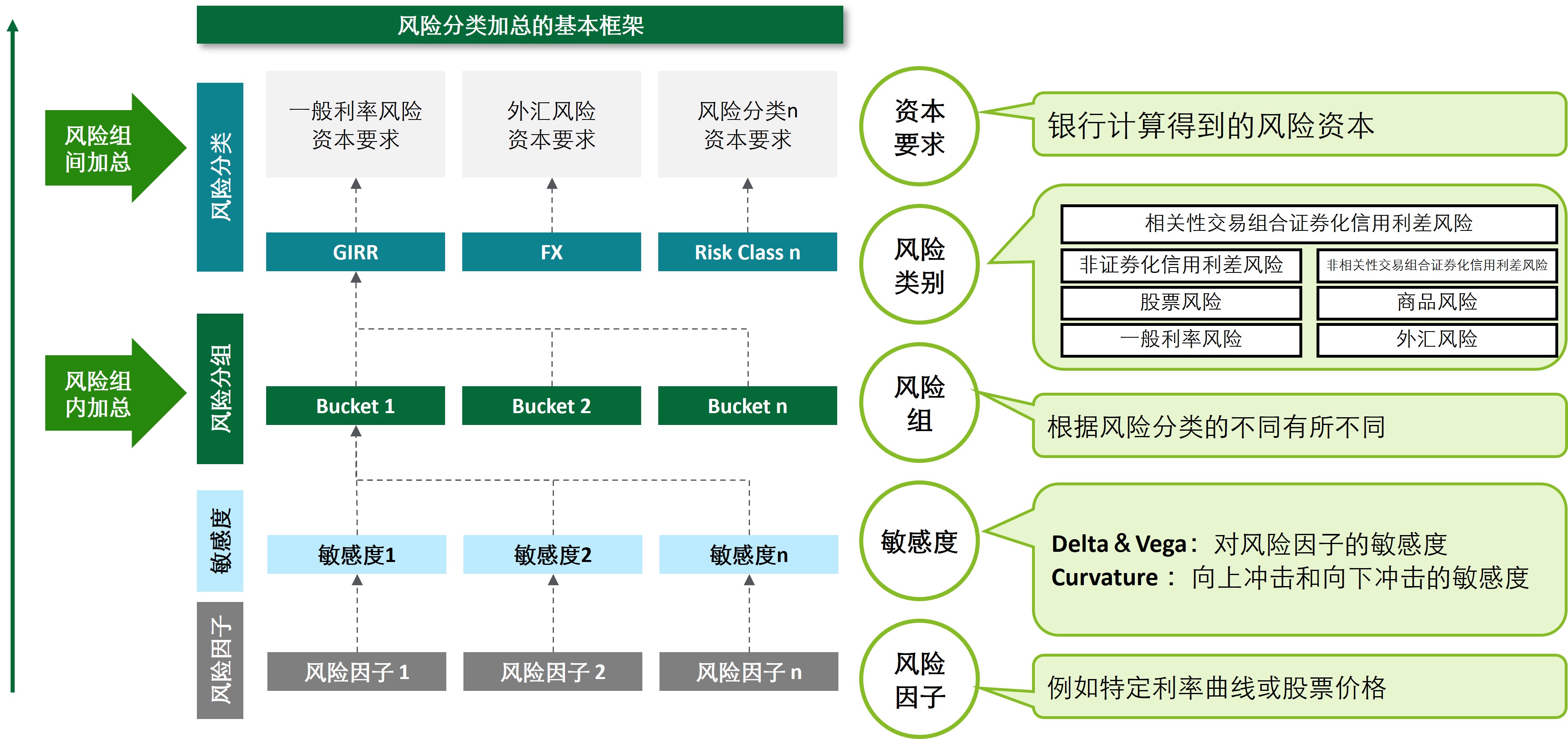

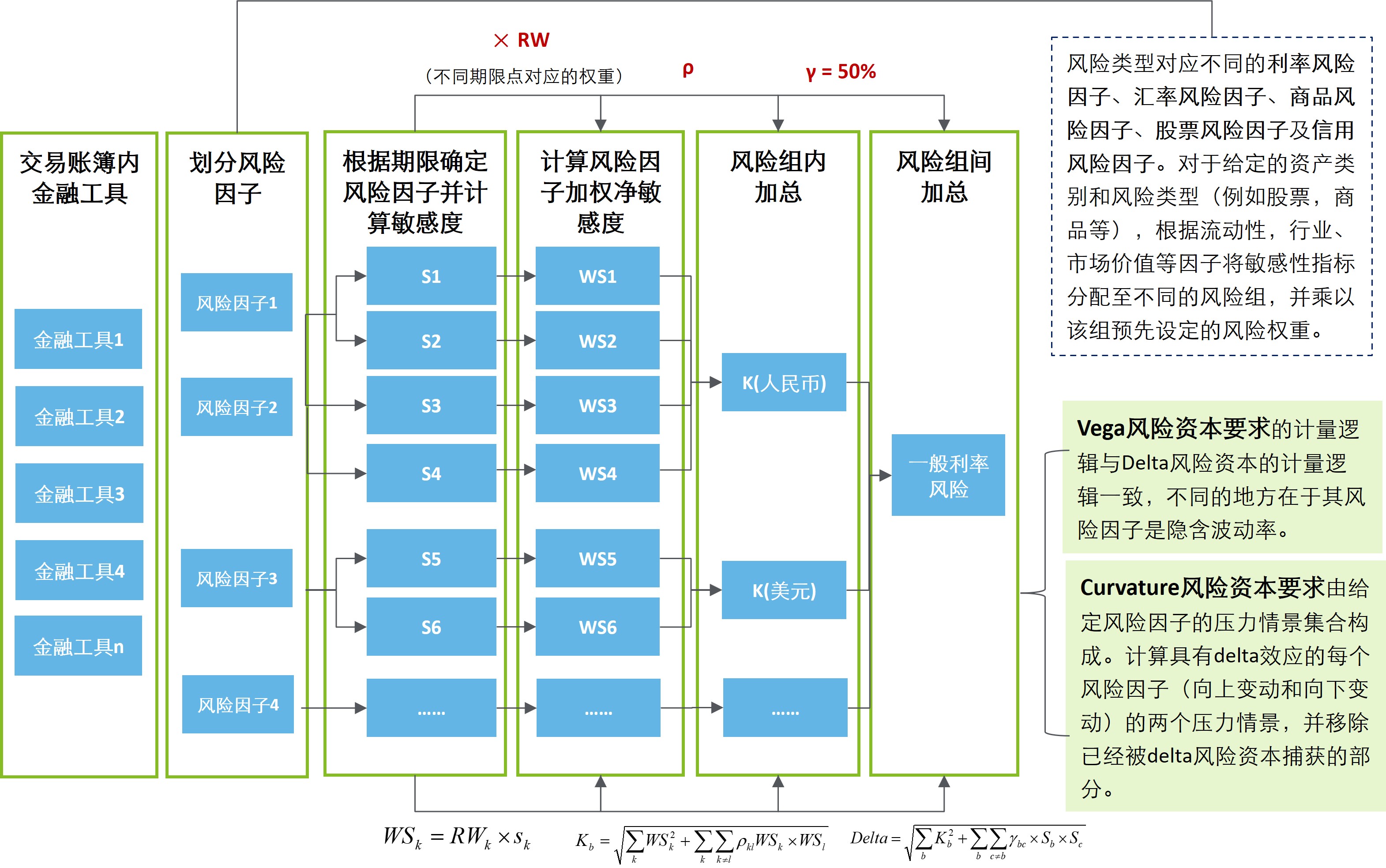

根据新标准法的资本计量规则,德勤已设计开发了一套完整的市场风险资本计量框架与流程,明确一般利率风险、信用利差风险、股票风险、商品风险、汇率风险等基于敏感性方法的计量方案,明确违约风险以及剩余风险附加的计量方案。在计量基于敏感性方法的资本要求时,则按如下的实施框架进行汇总:

针对每种风险类别,银行必须确定风险因子以及计算对应风险因子敏感度,在此基础上分别进行风险分组内加总和风险分组间加总来计算得尔塔资本要求、维伽资本要求及曲度资本要求。以下是德勤基于上述框架计算一般利率风险得尔塔资本要求、维伽资本要求及曲度资本要求的示例:

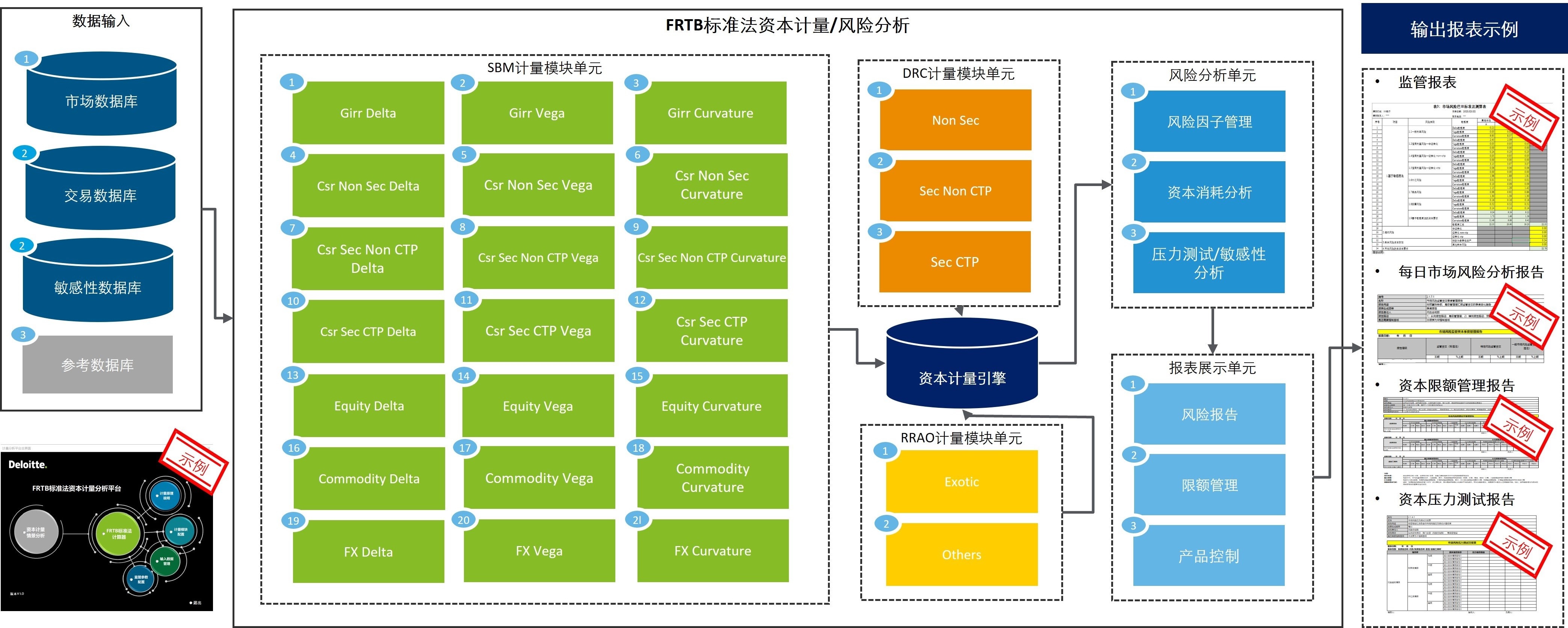

新标准法下资本计量的计算量更大,数据要求更高,德勤已开发完成新标准法市场风险资本自动化计量引擎,包含全产品三大模块26个计量单元,能协助银行完成新标准法资本计量工作,实现市场风险监管报表和内部管理报表的自动输出。

新内模法

本次《征求意见稿》中对市场风险新内模法也进行了重构,允许有条件的商业银行可以以交易台为单位向银保监会申请使用内部模型法计量市场风险资本要求。不同于现行内模法,新内模法框架下应采用预期尾部损失(ES)方法对市场风险资本进行计量,以捕捉尾部风险。同时,新内模法还对风险因子进行可建模和不可建模的分类,要求银行在充分考虑流动性调整影响,确保新内模法能反映流动性对市场风险资本带来的影响。据了解,目前国内外暂时还没有商业银行向当地监管机构申请采用经监管认可的新内模法计量市场风险资本。

三、德勤经验

针对《征求意见稿》中提及的三种市场风险资本计量方案,德勤均拥有丰富的国内实施经验,曾协助国内多家大型股份制商业银行开展新标准法下资本计量方案设计、相关系统选型及落地等,并已开发了新标准法市场风险资本自动化计量引擎,能协助银行在系统上线前实现平行测算。欢迎感兴趣的金融机构与我们联系。