文章

税务研究之粤港澳大湾区系列

金融业跨区域税制比较(2) 间接融资

本期我们关注传统金融业务中的间接融资业务,主要是借贷业务(如信用贷款、担保贷款)和票据业务(如票据贴现)。这些业务的参与主体主要包括金融机构(资金出借方)和企业(资金借入方),金融机构按照一定利率水平从借款企业收取利息。对金融机构而言,需要考虑收入和所得如何纳税;对借款企业而言,需要考虑支出利息的扣除问题,这些因素都会反映在资金价格上。

现阶段,粤港澳三地金融机构从事间接融资业务常见的形式是在当地设立机构为当地企业提供贷款服务。根据《粤港澳大湾区协同发展报告(2018)》1,在广东,港澳金融机构对公业务的重点集中于跨境金融和中小企业金融服务,补充了内地金融机构在这一领域的不足;在香港,近年来中资金融机构对公业务发展迅速,截至2017年底,已有5家持牌中资银行和5家中资银行分行分别进入所在金融机构类别总资产排名前十;在澳门,中资银行更是在当地市场发挥领导者作用。因此,本文将首先关注本地融资业务在不同地区的税负差异(不涉及本地机构将利润汇回的税务处理),随后再对跨境融资业务的税务影响进行讨论。

本地融资

对于本地融资业务,如不考虑税收优惠和贷款风险事项的税务处理,在取得同等税前收益的情形下,金融机构在澳门的税后净收益最高,内地最低。从借入方企业角度看,在香港和澳门支付的利息通常可以全额税前扣除;内地企业向内地金融机构借款所支付的利息通常也可以全额税前扣除,此外因利息支出的增值税不允许抵扣,借款人需承担这部分成本。

表1:本地融资税务影响比较

[假设] 本金20,000,金融机构取得利息收入1,060(适用增值税时为含税额,下同),与取得该笔利息相关的利息支出为840

|

内地 |

香港 |

澳门 |

借出方 |

企业所得税 = (1,000 2 -840) x 25% = 40 增值税3 = 1,000 x 6% = 60 印花税 = 20,000 x 0.005% = 1 税后净收益4 :1,060-840-40-60-1 = 119 |

利得稅 = (1,060-840) x 16.5% = 36.3

税后净收益:1,060-840-36.3 = 183.7 |

所得补充税 = (1,060 - 840) x 12% = 26.4

税后净收益:1,060-840-26.4 = 193.6 |

跨境融资

从金融机构的角度看,对香港和澳门的金融机构而言,在利率和资金成本相同的情况下,由于内地预提所得税和增值税的存在,借给内地企业取得的税后净收益明显低于借给港澳企业,只有大幅提高利率水平,或在内地设立机构直接在当地开展贷款业务才可能缩小税负给净收益带来的影响;对于内地金融机构而言,如果想在港澳拓展业务,相较从内地贷款给港澳企业,从税负角度看在港澳直接设立机构为当地企业提供融资服务可以实现更高的净回报。

从借入方角度看,对内地借款人而言,在利率一样的情况下,虽然不同地区的资金借出方的净收益差异很大,其抵税效应并无差别。

表2:跨境融资税务影响比较

[假设] 本金20,000,金融机构取得利息收入1,060,与取得该笔利息相关的利息支出为840

|

内地金融机构向港澳企业贷款 |

香港金融机构向内地、澳门企业贷款 |

澳门金融机构向内地、香港企业贷款 |

借出方 |

本地 企业所得税 = (1,000-840) x 25% = 40 增值税 = 1,000 x 6% = 60 印花税 = 20,000 x 0.005% = 1

税后净收益:1,060-840-40-60-1 = 119 |

情况一:借给内地企业

本地 利得税=(1,060-840-60-1-52.41) x 16.5% -17.59= 0 5

内地(由借入方代扣缴) 预提所得税 = 1,000 x 7% 6 = 70 增值税 = 1,000 x 6% = 60 印花税 = 20,000 x 0.005% = 1

税后净收益:1,060-840-70-60-1 = 89

情况二:借给澳门企业

利得稅 = (1,060-840) x 16.5% = 36.3

税后净收益:1,060-840-36.3 = 183.7 |

情况一:借给内地企业

本地 所得补充税 = (1,060-840-60-1) x 12% = 19.08 < 70,如果可以满足避免双重征税安排的条件,在澳门无需纳税

内地(由借入方代扣缴) 预提所得税 = 1,000 x 7% = 70 增值税 = 1,000 x 6% = 60 印花税 = 20,000 x 0.005% = 1

税后净收益:1,060-840-70-60-1=89

情况二:借给香港企业

所得补充税 = (1,060-840) x 12% = 26.4

税后净收益:1,060-840-26.4 = 193.6 |

优惠政策

三地对融资业务都有出台优惠政策,但出台的动因和具体的优惠方式不一:内地为了支持“大众创业、万众创新”,鼓励金融机构对特定行业或企业给予资金支持,从而对借给特定对象的贷款业务给予优惠;香港作为国际金融中心,除了其低税率外,香港税务局亦在判定金融机构的利息收入来源地时,按贷款的筹组或集资活动的进行地点,在特定条件下接纳利息收入按50%离岸免税申报;澳门也对本地中小企业提供融资支持,主要以企业融资贷款利息补贴、中小企业援助计划等方式直接向符合条件的本地企业提供融资援助,在税务政策上,除豁免贷款业务的印花税外,没有在税收上给予更多优惠。

综上,香港给予贷款业务的税收优惠力度最大。

表3:粤港澳融资业务主要税收优惠一览表

内地 |

香港 |

澳门 |

支持农户 2017年1月1日至2019年12月31日:

支持小微企业 2018年9月1日至2020年12月31日:

2018年1月1日至2020年12月31日:

|

离岸收入 如贷款的筹组或资金来源在香港以外地方,贷款获得的利息的50%可作离岸免税申报 |

印花税豁免

|

贷款风险事项

对金融机构而言,无论风控体系如何完善,都不可避免的会发生借款人无法按期偿还贷款本息的情形。金融机构针对这类风险事项要进行准备金计提或核销等处理,三地对该类风险事项的税务处理规则存在差异:

(1) 逾期贷款和准备金

三地对于逾期贷款利息的处理类似:一般对于贷款逾期超过九十天的应收未收利息不征税;逾期九十天内的应收未收利息要按照规定纳税。

对于贷款业务按照监管要求计提的准备金,粤港澳三地均规定了只有符合特定条件的准备金才可以在所得税前扣除。同时,对于符合条件的准备金,内地和澳门都按不同金融机构或不同性质的准备金设置了扣除限额,而香港无此限制。

表4:贷款风险准备金的税前扣除比较

内地 |

香港 |

澳门 |

|

|

|

结结合上述分析,如发生同样的风险事项,香港因其对准备金税前扣除的要求最低(因不设置扣除限额),税前可扣除的金额较大;澳门对准备金设置了扣除限额,税前可扣除金额较小,但由于澳门的贷款风险事项发生相对较少,对其税负的实际影响也不大;内地对准备金扣除有相对严格的限制,税前可扣除金额较小。

(2) 贷款损失

对预计无法收回的贷款,常见的处理包括坏账核销、不良资产转让或资产证券化等,以下仅就最常见的直接核销的税务处理作简要比较。

在内地,企业所得税法对资产损失扣除有严格的规定,贷款损失必须提交充分的证据方可在企业所得税前扣除,要求的证据通常是司法证明或其他政府机构出具的证明,如诉讼裁定文书、司法追索记录、工商注销或查询证明等。澳门也规定坏账损失必须提供充份的法律文件方可扣除,在证据要求上与内地类似。

在香港,坏账损失可在确认的课税年度予以扣除,通常对扣除凭证没有特殊要求,但与贷款损失准备金的扣除相似,香港税务局在评核个案时有可能要求金融机构提供详尽的证据(包括证明金融机构所采取的追债行动及结果)证明损失的真实性,但并不明确要求提交司法或政府机构的证明。

综上,因对贷款资产损失扣除的要求不同,相较内地和澳门,香港金融机构从事贷款业务的应税利润可能最接近其实际收益。

德勤观察

对于本地融资业务,综合考虑税收优惠和贷款风险事项的处理,资金借出方在香港可能赚取的净收益最高;澳门由于拥有税率低的优势,如非存在重大贷款风险事项, 可取得的净收益可能与香港差不多;而内地因税率和风险事项扣除限制等原因导致净收益受税收影响较大。

而对于跨境业务,从资金借出方的角度看,由于内地预提所得税和增值税的存在,导致在同样的利率水平下港澳金融机构直接贷款给内地借款人的税负明显高于其贷给港澳企业,合理的选择是在内地设立机构进行经营。而在内地设立机构受限于内地金融业开放进程,还需要考虑相应的监管要求、三地间法律体系差异和集团业务重心等因素。

从内地企业的角度看,由于不同地区信贷条件的差异,有时需要从境外融资以降低融资成本或扩大融资渠道。目前,由于金融监管和外汇规定的限制,在间接融资领域,境外金融机构直接贷款给内地企业的情形较为鲜见,某些企业会考虑通过外保内贷、内保外贷或搭建特殊结构或渠道间接实现境外融资。如未来内地能够对大湾区内的融资交易从监管上放宽限制,并在税制方面配合一定的优惠措施,将有助于减少资金跨境流动障碍,拓宽内地企业的融资渠道,降低内地企业的融资成本。

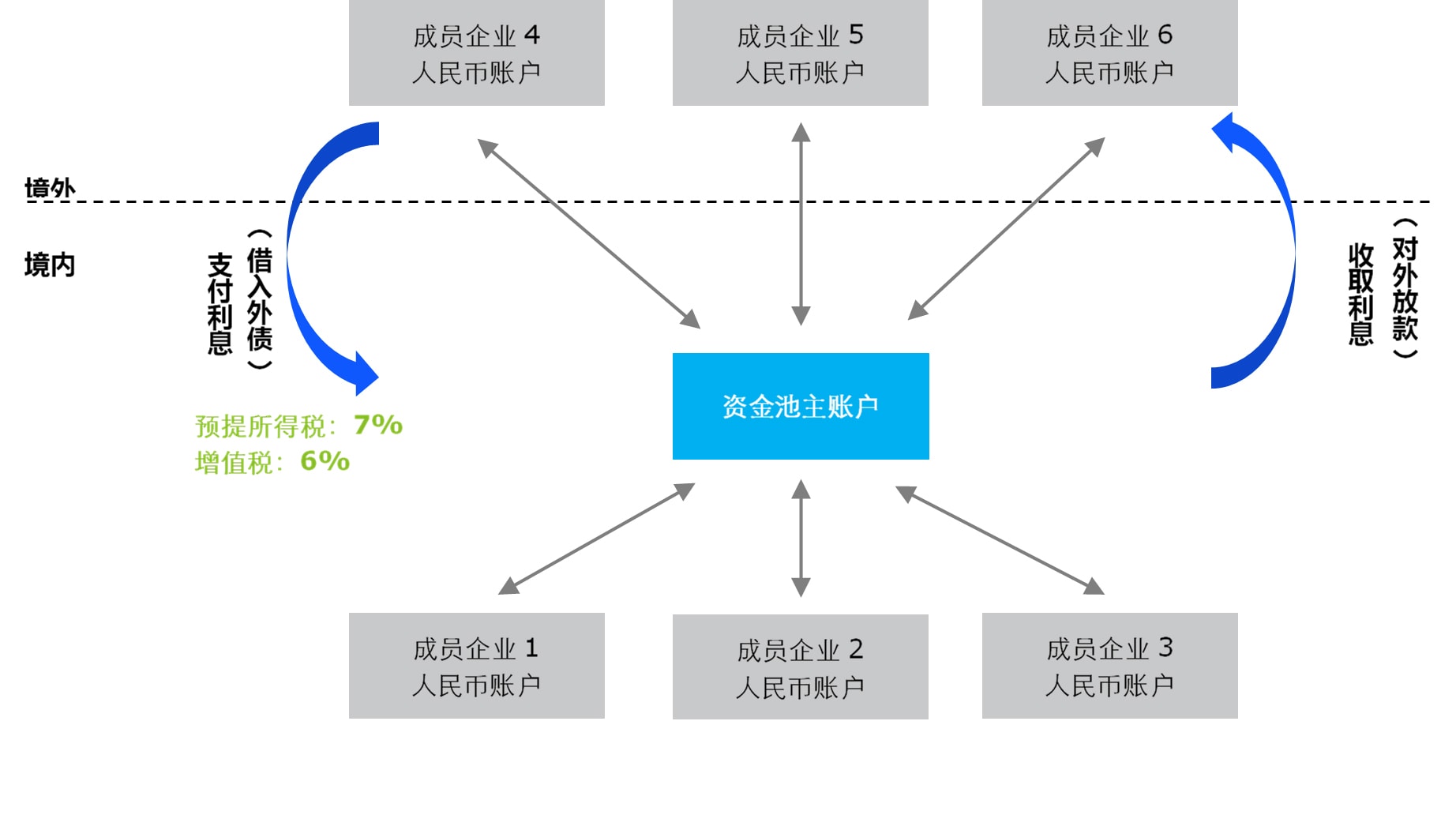

此外,企业之间的直接借贷与本文分析的间接融资在税务处理原则上基本一致(适用于金融机构的税收优惠和风险事项税务处理规则除外),上述分析对集团企业的跨境资金池业务也有借鉴意义,我们亦建议有跨境资金管理需求的集团企业关注相关税务问题。

图1:双向跨境资金池业务简图

德勤中国将持续关注粤港澳三地在融资业务税制方面的后续更新与进展,并积极与监管机构和社会各界保持沟通,力争为推动粤港澳大湾区的金融创新贡献力量。我们将在后续的文章中对直接融资业务和资产证券化进行专题讨论,如您对此方面有任何建议或见解,欢迎与我们一起讨论。

注:

- 由亚洲金融智库组织编写

- 企业所得税和增值税的应税收入应换算成不含税价:1,060/(1+6%) = 1,000,下同

- 根据增值税规定,利息支出没有进项税可以抵扣。

- 简化起见,暂不考虑其他支出项目及附加税费,下同

- 假设符合避免双重征税安排的条件,可就内地缴纳的预提所得税进行抵免,抵免金额为以支付的预提所得税或按香港有效税率计算的税收抵免(以较低者为限),而未能抵免的部份(上述的-52.41)则可用于抵扣应税利润。在上述例子中,在抵免17.59及抵扣52.41后,香港利得税税负为0。

- 内地对利息征收预提所得税的税率通常为10%,假设该收入符合避免双重征税安排的条件,可以享受优惠税率7%,澳门也采用相同假设。

- 香港税务局在评核个案时有可能要求金融机构就该准备金的抵扣提供相关证明文件,包括证明金融机构所采取的追债行动及结果。在缺乏充份的证明文件下香港税务局可能会作纳税调整。

往期回顾