文章

2019-2020年度A股市场长期激励调研报告

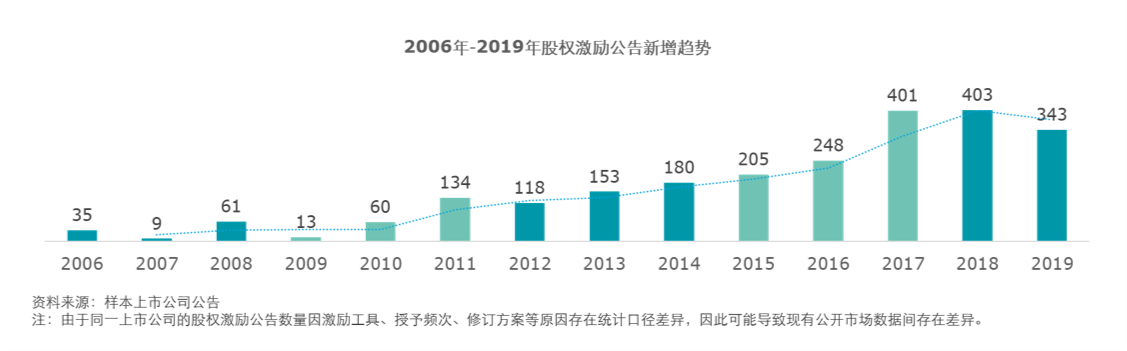

自2006年起,A股市场长期激励已经持续实施了十四余年,期间围绕长期激励计划的监管政策不断完善、计划呈现形式推陈出新、上市公司公告数量不断增加,不难发现A股市场激励计划实施的成熟度日益增强。2019年A股市场长期激励政策与实践亮点颇多,如科创板注册制的推出、国企混合所有制改革、区域性国资国企综合改革试验、合伙人公司治理等,都为长期激励实践注入了新的创新基因。

关键发现

截至2019年12月31日,A股市场共1549家上市公司推出股权激励计划,其中2019年,共332家上市公司新公告343个股权激励计划,较2018年(403个股权激励计划)有所下降。

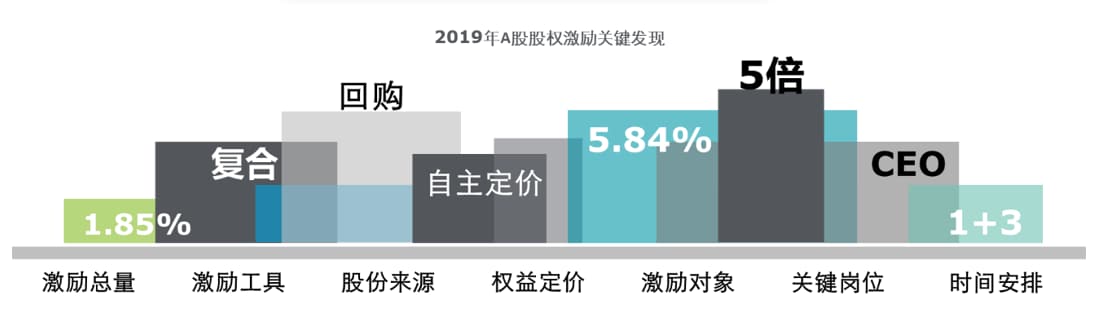

本报告旨在追踪当年度A股上市公司长期激励计划关键要素的变化,从激励总量、激励工具、股份来源、权益定价、激励对象、激励力度、时间安排和归属条件等维度追踪发现A股长期激励的客观趋势以及实践案例,以期为企业探索长期激励机制提供参考。

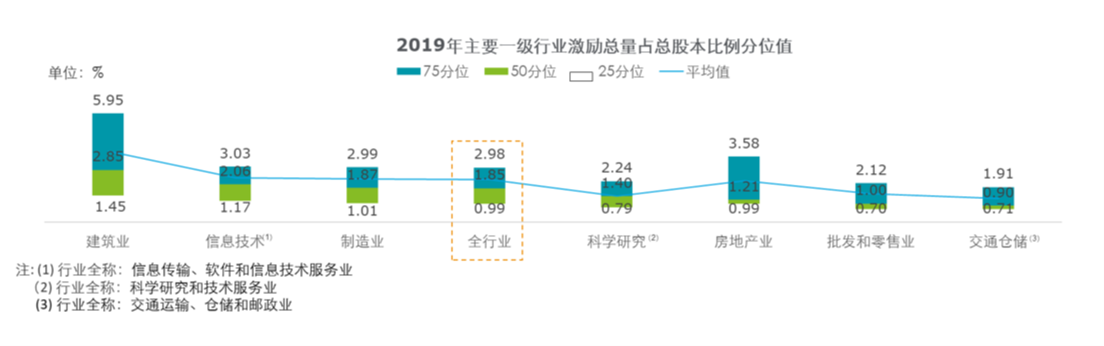

激励总量

从全行业来看,2019年公告股权激励计划且未中止实施的326家企业中,50%的样本公司向激励对象授予股票权益合计占其公司总股本的1.85%及以上。从证监会主要一级行业来看,建筑业、信息技术业及制造业三大行业的激励总量占比超过全行业中位值。

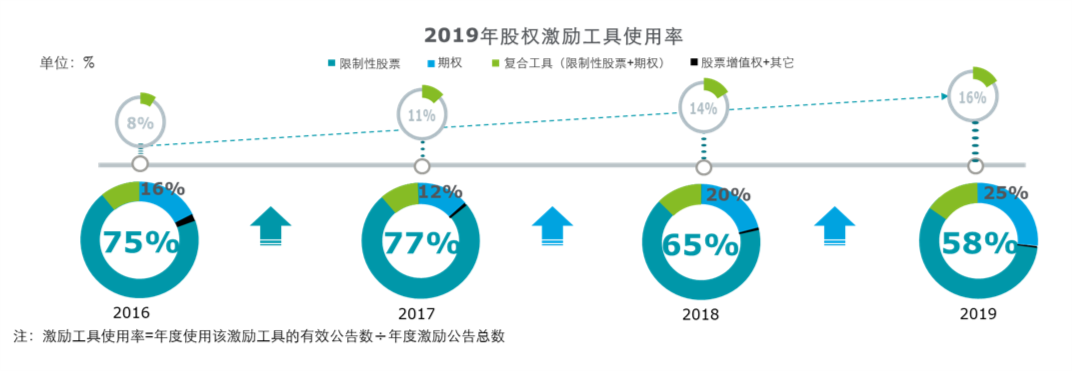

激励工具

股票仍为最普遍使用的股权激励工具,但单一使用限制性股票的占比连续三年下降至58%,而期权和复合型工具(限制性股票+期权)的使用率则连续3年保持上升,2019年增至41%;此外有3家样本公司主要针对外籍人士采取股票增值权+其它工具的组合。

股份来源

2019年度,激励股份的主要来源仍为定向增发,占年度样本公司的78.83%;同时发现,通过二级市场回购的方式占比较去年水平(5.13%)有显著上升,达到13.8%,另有7%的样本公司通过“增发+回购”的组合方式作为激励股份来源。详情请参阅本报告全文。

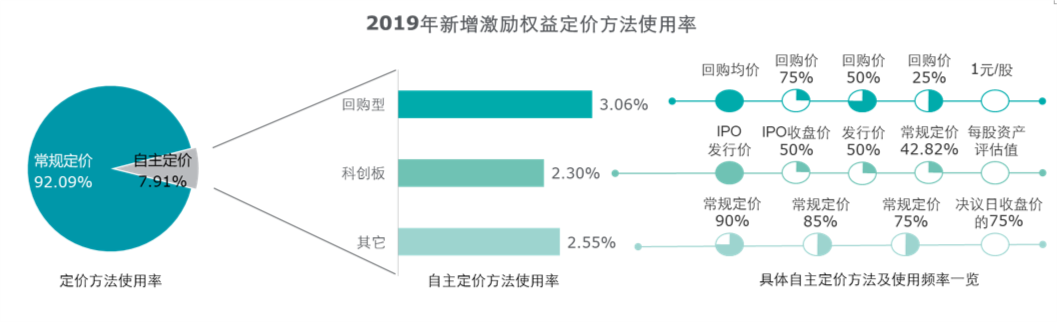

激励定价

2019年度,92.09%的样本公司采取不低于公司股票市价或市价的50%作为期权或限制性股票的授予价格,即常规定价;或受政策影响,有7.91%的样本公司采取自主定价,例如回购均价、IPO发行价或常规定价基础上予以折扣等。

激励对象

2019年度,50%的样本公司激励范围超过公司总人数的5.85%,且随公司人数规模扩大,激励范围比例逐渐收缩,重点仍聚焦于公司高管和核心人才。不同人数规模公司的激励范围数据详见报告全文。

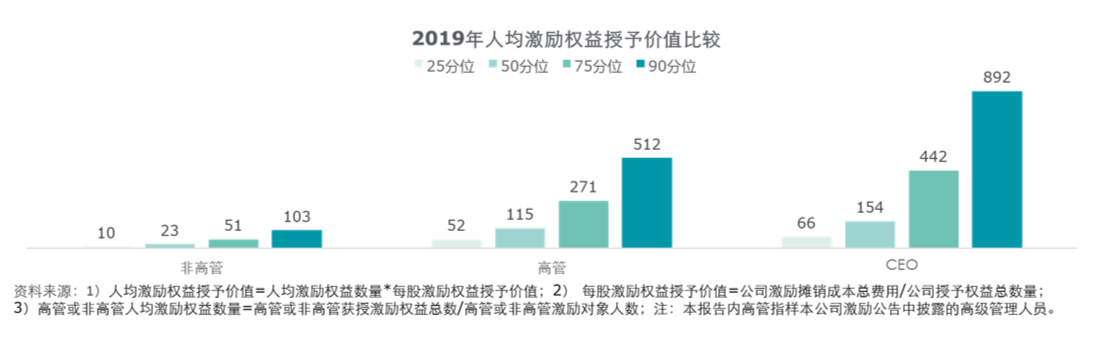

激励力度

2019年度,半数样本企业的高管权益授予价值超过115万元,约为非高管的5倍,其中CEO权益授予价值更为突出,半数样本企业超过150万元。从同类激励群体的内部公平性来看,高管间激励价值差异远大于非高管间激励价值差异。

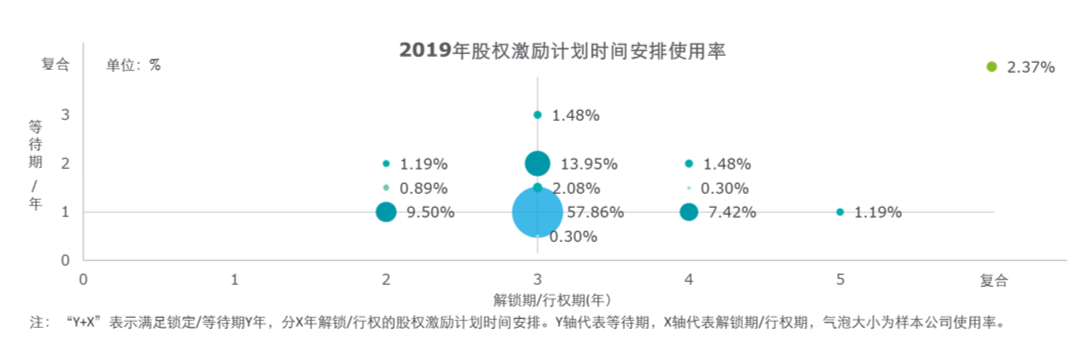

时间安排

2019年度,57.86%的公司采取1年锁定期/等待期,3年解锁/行权的时间安排,少数公司(2.37%)针对不同岗位职级、入职时间、激励工具等综合原因采取2种及以上的差异化时间安排。

归属条件

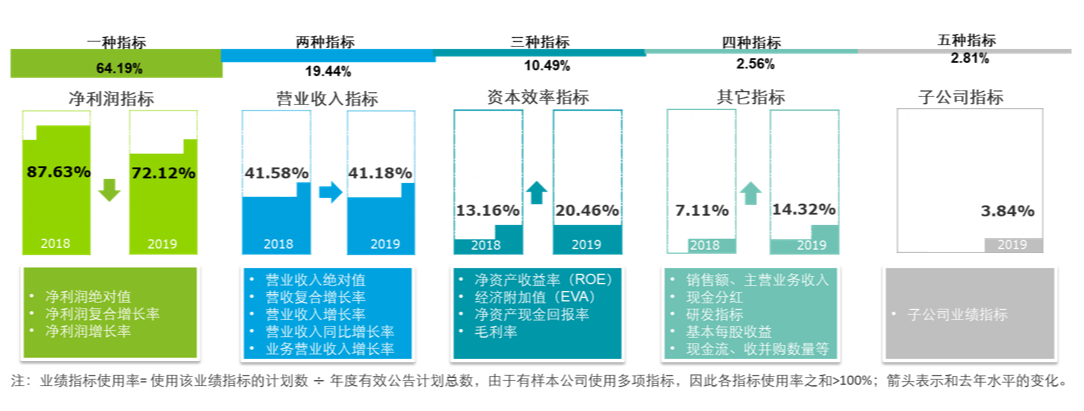

从指标考核数量角度来看,2019年度,64.19%的公司采取单一指标作为解锁/行权的考核指标,采用多种指标的公司占比上升至35.81%。从指标选择角度来看,净利润和营业收入仍为首选指标,使用率分别达到72.12%和41.18%,资本效率指标和其它指标使用率有所上升,个别样本公司也将子公司业绩指标作为考核子公司激励对象的挂钩方式之一。

专题概览

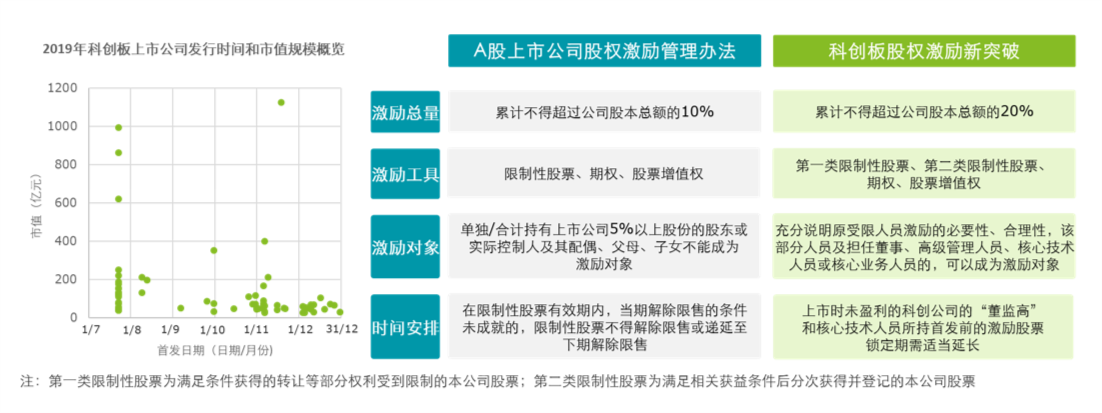

科创板股权激励

截至2019年12月31日,科创板申报公司合计205家,其中有70家公司成功发行上市。相较《A股上市公司股权激励管理办法》,科创板公司上市后的股权激励计划在激励总量、激励工具、激励对象和时间安排四大方面实现了新突破。

从市场实践案例来看,2019年有8家公司公布了科创板上市后股权激励计划,其方案也充分反应了最新的市场动态,例如全部采用了第二类限制性股票,半数将外籍骨干纳入激励范围,全部采取自主定价,时间安排普遍为1-2年的锁定期以及3-4年的解锁期。

点击查看德勤咨询于日前发布的科创板上市企业激励相关专题报告。

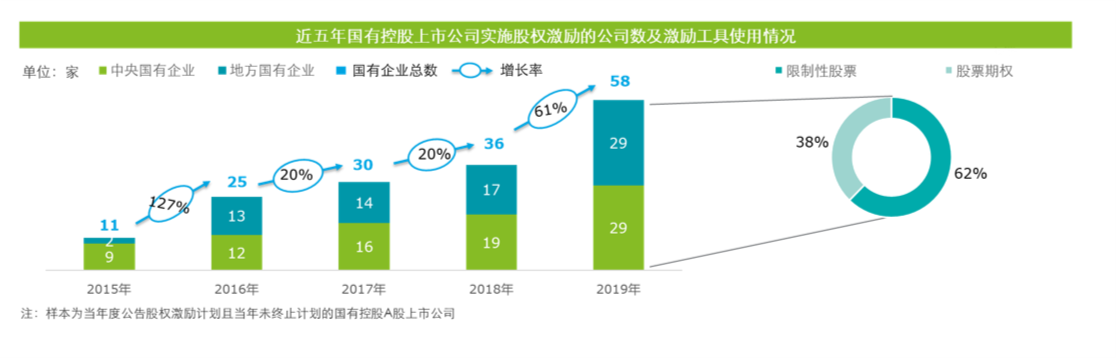

国企长期激励

2019年度,监管机构连续出台多项政策,鼓励、引导国有企业探索中长期激励机制。基于近年政策导向,实施股权激励的国有控股上市公司数连续五年上涨,2019年达到新高58家,其中超6成公司采纳限制性股票为激励工具。除限制性股票和股票期权等规范型激励工具普及度逐步提升外,国企也在逐步探索多样化的长期激励模式,例如:激励基金匹配定向资产管理计划、管理层激励协议、员工跟投制度等。

德勤咨询将于近期发布国有企业激励相关专题报告,敬请关注。

员工持股计划

自2014年《关于上市公司实施员工持股计划试点的指导意见》(证监会[2014]33号)首次规范指导上市公司推行员工持股计划,2015年实施员工持股的公司数量激增。截止2019年,A股市场推出员工持股计划的速度放缓,趋于平稳。

同时,近年来员工持股计划也面临着强监管的挑战。2018年《关于规范金融机构资产管理业务的指导意见》(银发[2018]106号)明确要求控制资管产品的杠杆水平,禁止员工持股计划通过资管和信托渠道进行杠杆配资,员工作为劣后级的杠杆操作难以继续。另外,近期虽然少数企业依据2020年2月14日《关于修改〈上市公司非公开发行股票实施细则〉的决定》(证监会公告[2020]11号)将员工持股计划作为战略投资者,拟适用较短锁定期的政策,但受监管机构关注与问询后依《指导意见》进行调整。基于该特殊市场案例,未来员工持股方案仍应优先遵循《指导意见》。

合伙人计划

A股上市公司合伙人计划侧重激励及身份象征,在构建长期激励机制基础上,树立“合伙人”理念,有效推动经理人向合伙人身份转变。截至2019年底,26家上市公司合计采纳36份合伙人计划,仅2019年新增11份计划,再创历史新高。

根据激励股权标的,合伙人计划主要分为以下四大模式:

- “业绩股票”式合伙人:合伙人在约定时间达成公司和/或个人业绩目标,公司则提取一定的奖励基金,专项购买公司股票,以委托第三方管理为主。

- “项目跟投”式合伙人:合伙人与公司一起出资直接投入到具体项目中,通常成立项目公司,与项目紧密捆绑,利益共享,风险共担。

- “员工持股”式合伙人:合伙人参与按证监会《关于上市公司实施员工持股计划试点的指导意见》操作的员工持股计划,受公司及个人业绩考核、分批解锁条件约束。

- “子公司持股”式合伙人:合伙人成立持股平台,与公司共同出资新设公司,待新设公司发展成熟后,按约定方式实现退出。

整体展望

当市场的不确定性影响到经济的常规预期,组织更需要采取战略性的方式推动传统劳动力的转型,只有使用灵活创新的长期激励模式从“管理”员工向 “激励”员工转变,借助外部政策环境,立足企业发展的人才诉求,探索推出适合自己的人才匹配机制,才能真正助力企业抓住成功的契机。