文章

【监管数据治理之道】

第一期:EAST4.0 追根溯源,精益求精

2020年5月9日,中国银行保险监督管理委员会办公厅(以下简称“银保监会”)公开最新处罚信息,六大国有银行与两家股份制商业银行合计收到人名币1770万元的处罚,处罚依据为《中华人民共和国银行业监督管理法》第四十七条和相关内控管理、审慎经营规定。

为深入贯彻落实习近平总书记的重要指示批示精神和中央有关决策部署,切实提升银行、保险业监管数据质量,银保监会也在近期提出监管数据质量专项治理要求,值得金融行业持续关注。

2020年5月监管处罚情况概览

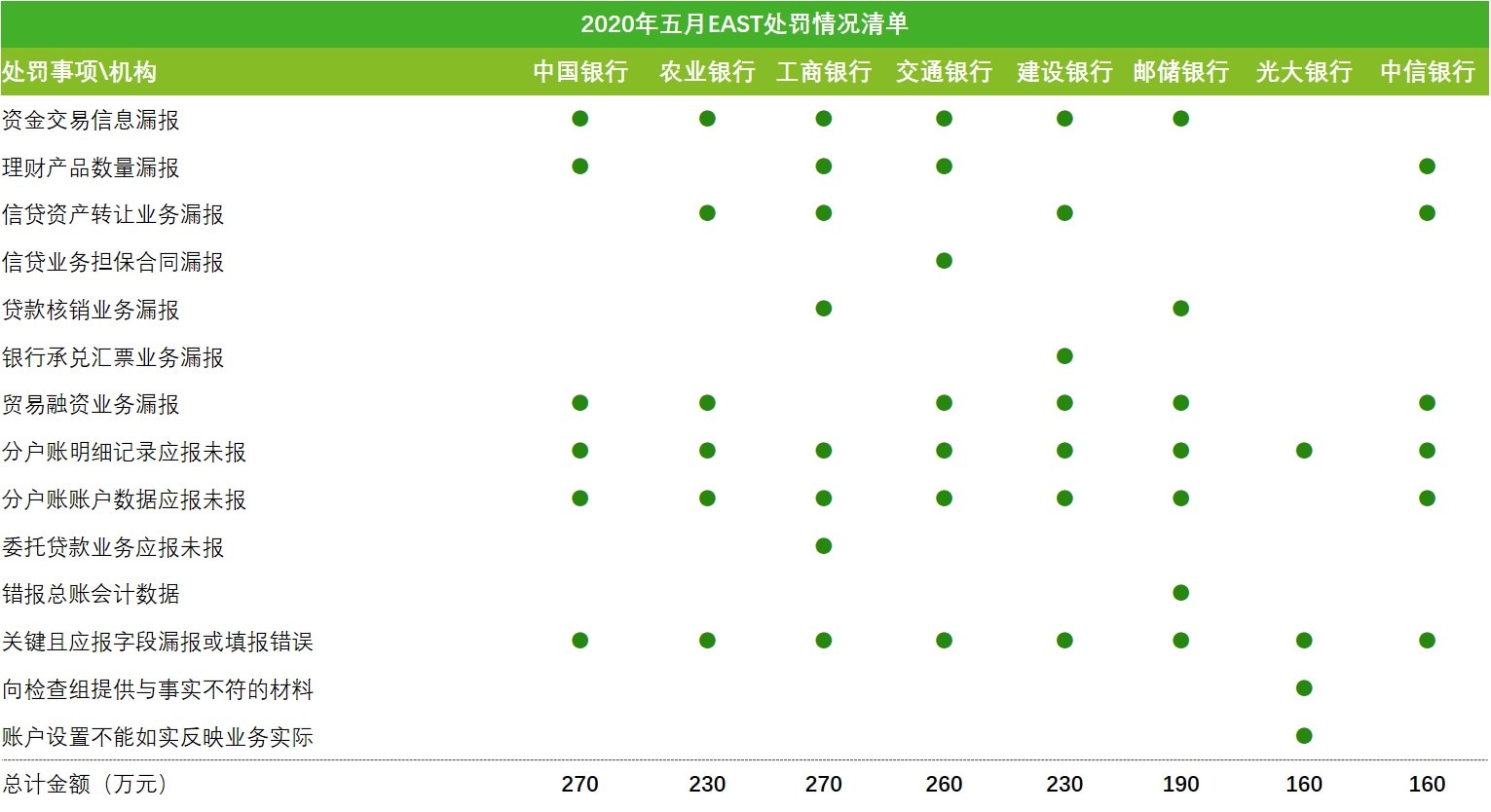

继2019年9月29日,中国银行保险监督管理委员会办公厅(以下简称“银保监会”)颁布关于印发《银行业金融机构监管数据标准化规范》(2019年版)的通知(以下简称“EAST 4.0”)后,2020年5月9日,银保监会公开最新处罚信息,六大国有银行与两家股份制商业银行合计收到人名币1770万元的处罚,具体处罚事项如下图所示:

被处罚的8家银行皆存在“分户账明细记录应报未报”与“关键且应报字段漏报或填报错误”的问题,7家银行出现了“分户账账户数据应报未报”的问题。此外,资金交易信息、理财产品数量、信贷资产转让、贷款核销与贸易融资信息漏报的问题也存在较为普遍。

对比过往监管处罚中关于EAST报送不规范问题处罚多源自于属地银保监局,金额约在15万元至30万元不等,本次处罚金额单张即超150万,行政处罚规模力度显著增强,且针对对象均为国有银行或大型股份制商业银行。随着监管对EAST数据质量要求的逐步提升,如何确保报数据的完整性、准确性、一致性、唯一性和真实性,是各银行业金融机构亟待解决的问题。

基于本次监管处罚情况,德勤认为可通过以下五个方面的聚焦,进一步提升监管报送数据质量,同时也为深化数据治理和业务合规提供价值洞察。

监管处罚重点聚焦与洞察

1. 分户账与总账信息需关注

EAST中包含大量分户账信息与明细信息,如个人/对公活期存款与定期存款分户账、个人/对公信贷分户账、内部分户账及账户明细记录并设置总账会计全科目表作为账户信息的汇总,此类报送数据中包含了大量的银行业务数据与财务数据,其报送准确性十分依赖核心系统能力,业务数据、财务数据与报送数据的映射关系的准确度,对于底层数据标准化程度较低的银行业金融机构梳理大量账户信息会变得尤为棘手。此外,内部分户账的账户信息亦需及时厘清,在报送过程中需充分考虑到监管的数据标准与行内数据差异情况,并对行内数据进行转化以确保口径满足监管要求。

在EAST 4.0的数据检核规则中涉及各类分户账与明细记录共309条,占全体检核数量约34%,各银行业金融机构应首先符合监管公布检核规定,并运用跨体系校验检查不同报送体系下保证数据的一致性,并在报送系统完善过程中丰富系统内的检核规则,对于表内部分字段设计自动控制校验,如在存款分户账明细记录表中的“ 现转标志”值为“ 现”时,“对方账号”、“对方户名”、“对方行号”与“对方行名”不应为空值,并应满足数据格式要求。

2. 关键字段与关联字段报送需谨慎

银保监会采用EAST数据分析工具作为现场检查的重要依据,关键字段填报错误会导致EAST数据应用存在缺陷,如风险模型搭建、业务监测、合规检查等,因此此类关键字段存在缺失或错误应首先引起管理人员的注意,对于关键字段需设置充分的检核逻辑以确保数据的完整性、准确性与一致性。主外键匹配错误也值得引起关注,如银行采用虚拟柜员的情况下,“虚拟柜员号”存在于业务表中却未存在于柜员表中;某些报表中的“内部机构号”并未存在于机构信息表中等问题,此类问题的出现反映了机构底层数据质量问题,也反映了机构本身业务管理问题。

3. 资金交易信息纵横全视角

EAST 4.0中新增自营资金业务报送范围,较原有规范中的资金交易范围框定更为精准,更将业务种类细分为业务大类、中类与小类帮助银行业金融机构报送标准化的落地实现,在报送过程中各机构应对该大类交易进行纵横全视角管理,“纵”指机构应考虑各时点的交易情况,确保各交易类别金额不产生错报与漏报;“横”指机构间数据的一致性,充分考虑与其它机构间的报送数据的关联性,交易对手方EAST数据与本行数据间的关联关系,在此基础上确保信息的完整性与准确性。此检查逻辑亦不局限于在资金交易表,更可拓展至全报送系统,如客户信息表中“统一证件号”客户的信息不一致情况在考虑单一机构报送数据的过程中是很难识别的。

4. 信贷业务数据质量亟待提升

信贷业务数据问题也是本次处罚公示的重要部分,信贷资产转让、担保合同信息、核销情况关乎信贷资产质量与处置,对于此部分信息的报送准确需要由贷前、贷中、贷后管理的业务信息系统作为主要支撑,抵质押物与担保合同管理系统进行辅助,跟踪信贷资产的实时情况不仅是数据层面的问题,更是值得关注的风险重点,也是内部控制的难点。于2019年公开的行政处罚中有2000余件与信贷业务相关,逾总计行政处罚数量的60%,作为监管的关注的重点,此部分报送数据也正在被用于建立模型进行信贷业务合规分析,各银行业金融机构应充分考虑监管应用需求对其中的重要字段进行追根溯源,确保账户信息、客户信息、经办信息、机构信息、交易信息可用、标准、一致、准确。

5. 数据标准化任重而道远

EAST 4.0中根据实际需要,增加、删除、修改部分数据项,调整部分数据元长度,丰富枚举类型,新增及完善数据项760处,删除数据项210处,对于填报要求进行了进一步细化说明,依据现有数据现有标准化规范,各表与数据项的填报口径及解释进行了明确,但仍存在部分银行业金融机构未咨询遵循各数据项规范要求,例如上海银监监管提示中质押或抵押物类型应当按照《押品分类编码表》分类填报;利率填报方式错误、业务金额货币单位错误、身份证号未脱敏加密等基本的数据项填报异常,此类数据标准化问题层出不穷,数据错误将会直接影响银保监局的数据入库,各银行业金融机构需为长远计,逐一对各数据项进行充分检查与校验逐步完善数据标准化结构,确保数据准确按要求报送。

夯实监管数据治理基础

由上述问题可见,各银行业金融机构在报送要求与口径的理解、底层业务数据的管理、报送质量的检核上仍然存在较大的提升空间,银保监会亦要求各银行业金融机构应提高站位,统一思想,对监管数据质量的重要意义进行充分认知。

银行对于监管数据的管理基础加强是循序渐进的工作,补齐数据治理组织、制度、机制、系统等多方面短板,才可夯实监管数据治理的基石。对于已经发现的监管数据质量报送问题,如属于监管报送口径理解不清晰或业务数据不适用的情况各银行也金融机构应与监管部门保持及时的沟通,切勿填写默认值以降低空值率。银保监会强调应开展数据质量自查与评估并建立长效的监管数据治理机制,各银行业金融机构在日常报送过程中遇到数据质量问题,需要彻底分析问题来源,进行问题的界定,建立问题解决的流程,持续对数据质量进行多重改善。此外,为了提升银行数据质量问题挖掘的充分性,各银行业金融机构应建立充分的数据质量考核机制,帮助发现数据质量问题与考核评分。

挖掘EAST数据价值

运用监管数据的建模既能够推动监管数据治理,更能够为监管数据价值实现作引,充分满足监管合规数据价值实现需要的同时,也为管理层提供更实时和全面的视角,可谓“管”“用”结合。当监管数据质量管理机制成熟、数据标准化完善、数据质量得以提升,银行业金融机构可基于监管数据进行充分应用挖掘,提升数据价值。

一方面,从合规风险管理角度来看,可以搭建监管数据检查模型,帮助机构完成合规情况监控,其中包含业务合规检查类、员工行为分析类、监测类等多个方面内容,在监管数据逐渐丰富的过程中,分析场景亦会逐渐丰富。例如采用监管数据分析违规债券市场交易行为与同业投融资行为将采用行为特征、监管数据与数据分析三步结合分析,确保精准锁定相关存疑数据,帮助识别业务问题。

另一方面,从营销角度来看,由于监管报送要求充分促进了对于客户、产品、渠道等维度信息的完善,进一步为精准营销策略的制定、客户画像的描绘和新产品的开发等数据应用提供有力支持。

结语

监管机构秉雷霆之势而下进行专项检查和行政处罚,一方面是为了提升监管数据在数据分析与应用方面的可用性,通过监管数据完善为其价值发挥推波助澜;另一方面更是从本质上警示各银行业金融机构应不断提高对于监管数据质量的重视,依托于治理架构、职责分工、制度体系、监管数据标准、监管数据平台相辅相成的共同作用。逐根溯源,精益求精,监管数据之题自然迎刃而解。

德勤将持续关注监管数据专项治理情况,基于我们的行业洞察和实践经验,持续发布系列文章。