文章

智慧监测,科技赋能

银行业金融机构智能 非现场监测体系建设

随着银行业金融机构各类业务系统、内控合规系统、审计系统的不断迭代和工作模式的转型,实现数字化、智能化、自动化的风险非现场监测,成为了银行业金融机构的着力发展方向。

德勤助力银行业金融机构搭建覆盖全业务、全场景、全数据的智能非现场监测体系,以数据为驱动,以模型为工具,以风险管控为目标,持续提高审计、内控合规、风险管理工作的水平与成效。智能非现场监测体系可协同三道防线,体现数字化驱动与智能应用价值,为银行业金融机构的审计监督、内控合规管理与风险管控保驾护航。

报告目录

非现场监测的价值与应用

非现场监测的困境与应对

智能非现场监测体系构建

非现场监测的价值与应用

近年来,随着信息技术的广泛应用,银行业金融机构朝着自动化、智能化、实时化方向不断迈进。国内领先的银行业金融机构不断推进数字化转型,进一步探索非现场监测管理。他们基于自身管理现状,逐步推进线下作业线上化,在审计、风险管理等领域建立非现场管理系统,积极推广技术应用和更新迭代。最近的3-5年,得益于大数据、云计算、人工智能等先进的科技手段,银行业金融机构的非现场监测管理落地场景逐渐丰富,多数机构已建立服务于业务经营、风险管理、审计监督的非现场监测系统,并正在逐步向全业务、全场景、全数据、连续动态、智能化的非现场监测体系迈进。

我们认为非现场监测之所以得到银行业金融机构的高度重视和大力发展,是因为非现场监测能够带来如下重要的价值贡献:

非现场监测的目标

非现场监测体系助力银行业金融机构的业务、风险、合规、审计等部门在开展非现场工作时,利用获取的被监测对象相关信息、数据和资料,运用大数据、信息化、智能化的方式与综合分析等方法开展监测工作,从而提升管理效能、实现持续监控、实时预警处理,防风险于未然。

非现场监测的工作内容

非现场监测的主要工作内容是分析和检查被监测对象业务经营数据和资料数据之间的关系、数据变动过程以及其它相关信息的合理性、一致性和遵循性,查找被监测对象可能存在的问题、疑点和异常,分析和评估被监测对象的风险状况。

内部审计与非现场监测

非现场监测是实现非现场审计工作的重要手段与主要方式,审计中的风险探查、审计发现、审计核实、问题整改反馈环节可通过非现场监测开展,同时非现场监测还可通过业务、机构风险描绘与画像的方式指导审计重点的确定与审计计划的靶向调整。

内控合规管理与非现场监测

内控合规管理工作越来越难以有效满足业务发展的需求,呈现出人员短缺、压力增大、资源紧缺、工具滞后的困境。非现场监测可助力银行业金融机构综合利用内控合规管理相关信息数据,对控制点、风险点、合规点进行有效的实时探测,优化内控合规管理思路与手段,减轻内控合规工作压力,提升内控合规管理的工作效率。

非现场监测的困境与应对

银行业金融机构的非现场监测体系经过了管理思想与系统技术的多年迭代,在模型建设、预警监测、线索发现、现场支持等方面取得了一定成果,但银行业金融机构现有的非现场监测模式仍存在较多局限,亟需转型。

德勤在为金融机构提供专业服务的过程中,发现银行业金融机构的非现场监测实践普遍存在以下四大问题:

定位与职责

- 非现场监测的定位和规划不清晰。非现场监测未能形成长期的建设规划,实现目标比较局限,监测内容不明确,仍在不断摸索中前进。

- 非现场监测管理职责和分工不明确。统筹管理责任不清晰,需要承担的具体职责不明确;组织内部职责分工不清晰,管理措施不明确。

制度与流程

- 非现场监测制度体系尚不健全。尚未建立起涵盖非现场监测的架构职责、工作流程、管理措施、质量控制、考核激励等方面内容的监测制度体系。

- 非现场监测流程管理仍需完善。非现场监测实施流程、模型管理流程、结果运用与报告流程、数据和风险分析流程方面仍需进一步细化。

模型管理

- 模型开发体系以增量开发为主。模型开发仍以增量开发为主,未能进行全量开发与覆盖。

- 模型管理措施不足。缺少模型管理责任人员负责模型的统筹管理,未能调动三道防线人员积极参与模型管理。

- 模型再评价和退出机制不健全。模型未能得到及时的评估、迭代或退出。

监测管理

- 持续自动的非现场监测尚未实现。非现场监测主要服务于特定目的的管理工作,尚未开展全量的、持续的、自动的非现场分析监测工作。

- 非现场监测结果呈现与利用不完善。非现场监测价值成果体现不明显,管理层难以通过非现场监测的结果掌握管理现状。

德勤的应对方案——智能非现场监测体系

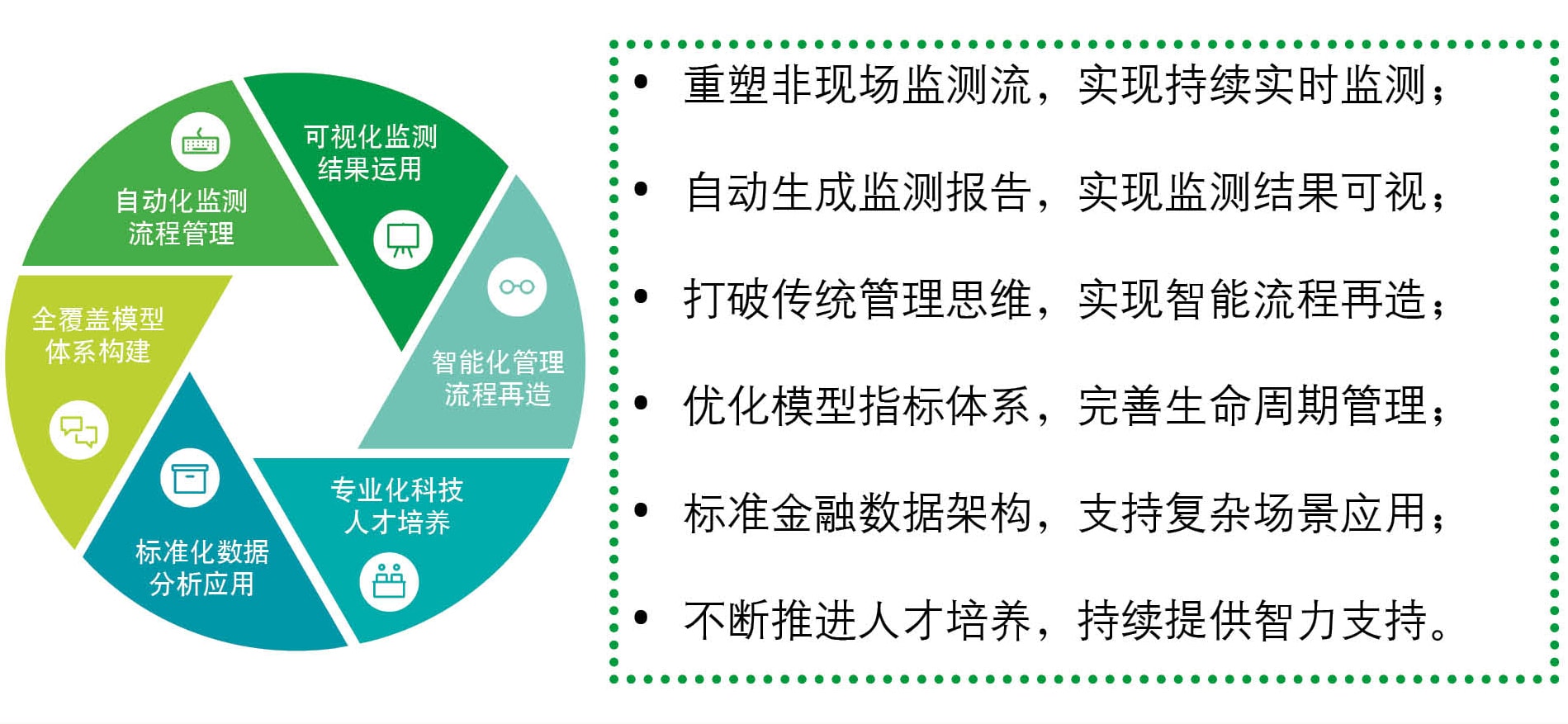

智能非现场监测不同于传统管理方法和手段,避免了大量人工“重复性、冗余性、低增值”的程序性作业,通过有效数据梳理、风险识别分析和基于风险场景的模型构建等工具有效建立非现场监测体系,从而实现监测流程自动化、监测成果可视化、管理决策智能化,助力管理价值提升。

德勤致力于帮助银行业金融机构通过科技赋能实现智慧监测,基于金融机构现状,深度挖掘管理需求,研究落地前瞻性的解决方案,引领未来风险、合规、审计发展方向,助力金融机构不断提升管理水平。

智能非现场监测体系构建

德勤深耕银行业金融机构风险管理、合规管理、内部审计等众多领域,曾为各类银行业金融机构提供咨询与系统建设相结合的管理咨询服务,特别是在非现场监测体系的咨询、建设、落地方面,拥有丰富的数据治理、丰富的模型积累和系统落地经验,能够提供定制化、一体化的解决方案,协助银行业金融机构建设自动化、数字化、智能化的非现场监测体系。

我们认为智能非现场监测体系的建设需要开展如下五项核心工作:

适应评估

- 银行业金融机构构建非现场监测体系,应依据自身情况进行适应程度评估,根据评估结果分步、有序搭建或完善非现场监测体系。

德勤建议从以下方面对银行业金融机构的非现场监测水平进行评估:

数据梳理

银行业金融机构现存大量数据资源,需以管理视角梳理数据资产,按照业务类型、管理需求进行分层分级分类,并与科技部门沟通数据可用性,特别是重视三道防线的协同,通过有效梳理三道防线现有监测数据与预警成果,实现资源共享,减少资源的浪费与重复建设。

数据梳理结构示例

序号 |

数据名称 |

数据描述 |

机构维度 |

是否监管报送数据 |

业务或产品 |

来源系统 |

说明: |

数据名称 |

数据反映内容的具体描述 |

总行、分行、支行、其他 |

是/否 |

对应业务产品名称 |

数据来源系统名称 |

来源表单 |

加工逻辑 |

产生频率(统计周期) |

归属部门 |

应用场景 |

备注说明 |

数据来源表单 |

计算加工逻辑 |

日、周、旬、月、季、半年、年 |

数据的归属管理部门 |

数据的现有应用场景 |

其他需要说明的备 |

德勤解决方案

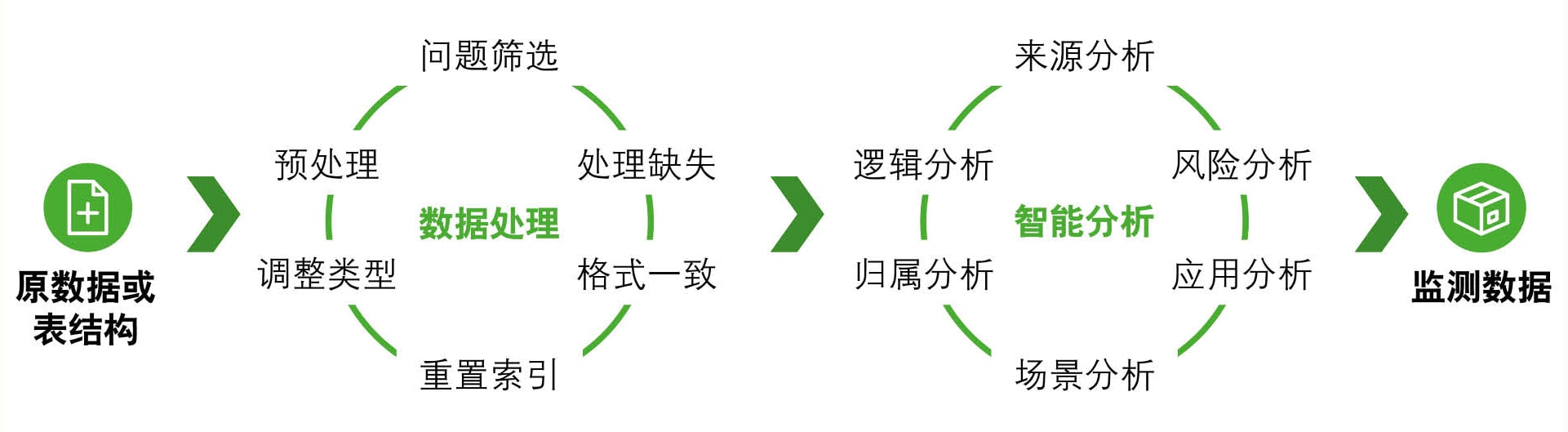

全量的数据梳理工作,需建立明确的梳理要求,确定梳理的目的与方式方法,德勤团队基于对银行业金融机构非现场监测的丰富经验,充分了解业务数据结构与风险敏感数据特征。

德勤可实现通过人工智能的方式实现全量、快速、智能的数据梳理,梳理完成的数据将被处理为可获取、易分析、能够对应风险、覆盖关注重点、可协助后续进行模型开发的有效数据,有效减少数据梳理时间、成本投入。

风险识别

建立全范围流程盘点清单,按照清单分级、分层、分类进行各个业务、各个产品的核心风险点识别,并将现有的模型、数据、指标与风险点进行覆盖性测试。

德勤解决方案

德勤拥有银行业金融机构风险点库、问题词条库、金融监管处罚智能分析平台等内容库与平台,能够结合客户业务、管理情况与数据标准化程度,定向为客户提供风险领域识别、业务流程梳理、风险点探查服务,可协助客户有效监测风险、识别风险、分析风险,借助金融监管处罚库、案件案例库、监管要点库等大数据库,进行智能的风险分析与识别。

模型建设

对梳理后的核心风险进行覆盖性测试后,对没有对应监测模型的风险点开展模型建设工作,梳理风险探查思路与处理分析途径,生成非现场监测模型或风险探查指标。

德勤解决方案

多年的内控、风险、合规咨询和审计工作使得德勤积累了3000个以上的风险场景与对应可落地、可运行、可监测、可拓展的监测模型,德勤可结合客户需求按照模型开发生命周期进行模型的定向研发,并由咨询系统一体化落地团队利用成熟的监测管理系统和德勤创新模型研发工具,可为客户提供从模型的场景分析到研发落地的完整解决方案。

德勤风险场景模型库

监测构建

依据本机构非现场监测的基础与特定的监测需求,建立有效的监测工作流,并针对各类监测风险分维度、分层级地开展不同类型、不同层级、不同目的的监测工作,通过预设在系统中的处理工作流,实现自动化监测与监测成果可视。

德勤监测构建解决方案

德勤通过监测分析,可有效构建风险视图系统,起到描绘机构和业务经营情况、揭示风险状况、识别重大风险、预判潜在风险的作用。针对在实施监测过程中监测到的风险与疑点,建立有效的预警监测处理流程,确保预警监测实现闭环管理,并可定期自动生成可视化的监测报告供管理层决策使用。

监测画像示意图

监测处理工作流示意图