世界のM&A事情 ~シンガポール~ ブックマークが追加されました

ナレッジ

世界のM&A事情 ~シンガポール~

M&Aマーケットの動向および戦略的撤退

本稿では、シンガポールにおけるM&Aマーケットの動向を俯瞰するとともに、日系企業のシンガポールのM&Aマーケットにおける役割や近時増えてきている日系企業の戦略的撤退について紹介します。

I. シンガポール経済の状況

シンガポールの国土面積は約720km2と東京23区よりやや大きい程度と小さな国であるが、資源や国土が乏しい都市国家であるがゆえに、外国に必要とされる国家作りを初代首相であるリー・クアンユーが英語教育、法律・インフラの整備、低税率の設定等の一連の施策を実施することで外資企業の誘致を主として発展してきた国である。このような政策を背景に、シンガポールは東南アジアひいてはアセアンにおけるハブとなり、現時点の一人当たりGDP(2022年)は、USD 82,807とマレーシアのUSD11,972の約8倍、日本のUSD 33,815の約2倍以上という突出した水準となっている1。

2023年10月、シンガポールの貿易産業省(MTI)は、観光業の後押し、製造業の改善を主として、2023年第3四半期のGDP成長率が前期比0.7%と第2四半期の0.5%よりも回復したと発表した2。シンガポールはアジアの金融センターかつ同国の経済は物流のハブとしての輸出が大きく占めるため、世界経済の動向に揺さぶられやすい特徴を持つ。米国経済がこれまでのところ回復力を示しているにもかかわらず、ユーロ圏と中国の成長鈍化を反映して、世界の経済活動は減速しているものの、シンガポール金融庁(MAS)は、シンガポール経済は、輸出に対する世界的な需要が回復し、世界的な金利上昇が低下することにつれて、2023年苦しんできた停滞を脱し、2024年下半期には徐々に改善すると見ている。3

II. シンガポールにおけるM&Aマーケットの動向

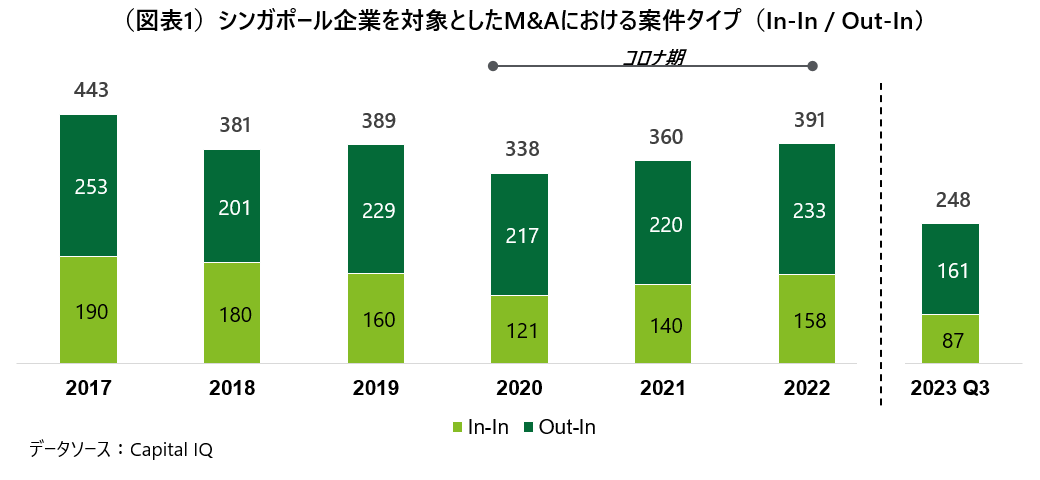

シンガポール企業を対象としたM&Aはコロナ以前は年間400件程度であったが、コロナを契機に一度減少した後、2022年から件数が回復しつつある。シンガポールのM&Aにおける一つの特徴は、シンガポール企業同士のM&AであるIn-Inよりも、外国企業がシンガポール企業を買収するOut-Inの案件が多いことである。この背景は、上述した外資系企業の誘致政策やEIUが発表する「今後5年間の世界ビジネス環境ランキング」でシンガポールが1位となったように4、外資企業にとって魅力的な投資環境に加えて、同国の人口に占める65歳以上の高齢者の割合が、2012年の11%から2022年の18%と高齢化5が深刻になっていることを背景に事業承継にからんだM&Aが活発であるということが推察される(図表1)。

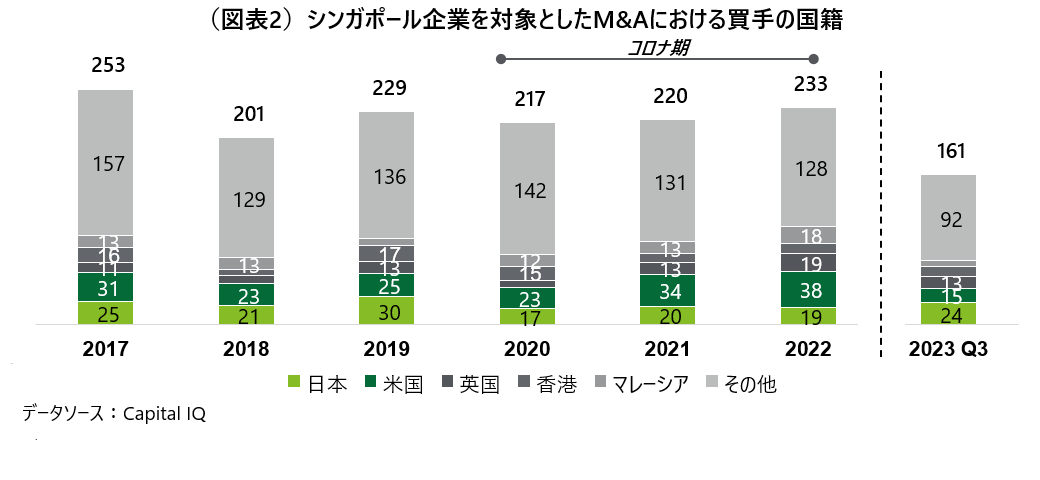

このOut-In M&Aのうち、日系はコロナ前までは年間30件程度(Out-Inにおける約10-13%程度)を占めていたが、コロナおよびその後の円安を背景に、案件数は年間20件程度まで減少した(図表2)。一方で、コロナ期前の2019年は日系の次に投資が多かった米国が、コロナ期における金融緩和等を背景に、海外からシンガポールへの投資で最も件数が多くなった。ただし米国からの投資にはいわゆる米国が親会社であるプライベートエクイティの投資も含まれており、米国はそのような属性の買い手が一定程度含まれている点に留意する必要がある。コロナ期が明けた、2023年Q3時点では日系企業によるシンガポール企業の買収が再度増加し、シンガポールのM&Aにおける日系企業の重要さが高まってきている。

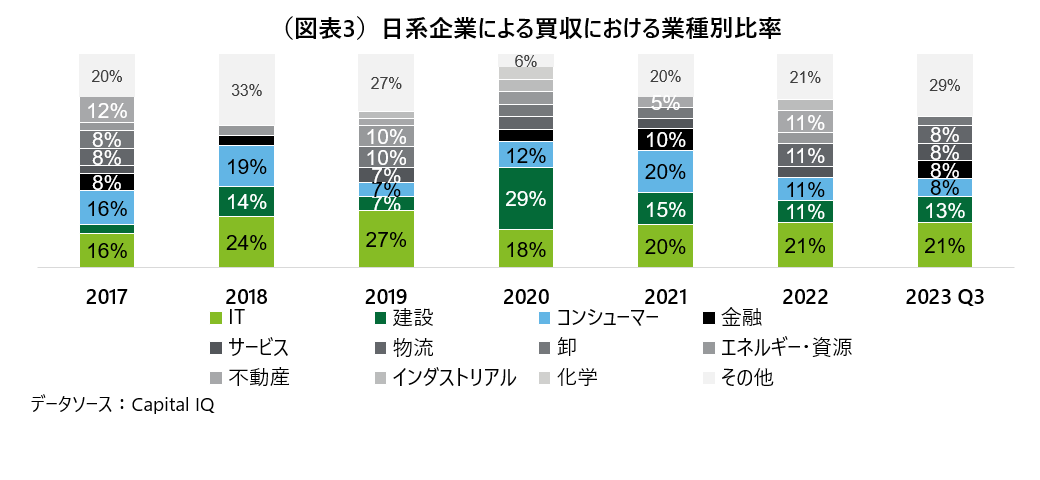

日系企業におけるシンガポール企業への買収では、図表3の通り、ITセクター、建設、コンシューマーといったセクターが多い。特にシンガポールは東南アジアにおけるIT人材のハブであり、ITセクターへの投資が多いことはうなずける。また、建設セクターにおいては、シンガポールは政府主導の建設需要が高く、カントリーリスクが低い、法整備が進んでいる等の理由から、建設関連事業への投資が多いと推察される。コンシューマーセクターについては、当社でも多くの案件を手掛けているが、オーナー系中小企業における事業承継ニーズが高いセクターであり、案件数が多いと感じられる。

III. ニーズが高まる戦略的撤退

東南アジアにおける日系企業の立ち位置は、今までM&Aにおける買い手企業と認識されてきた。一方で、ここ最近は日系企業の子会社売却にかかる相談が増えてきていると感じる。その中で最も多いのが、コロナの影響や世界的な情勢不安もあり、業績悪化による撤退にかかる相談である。

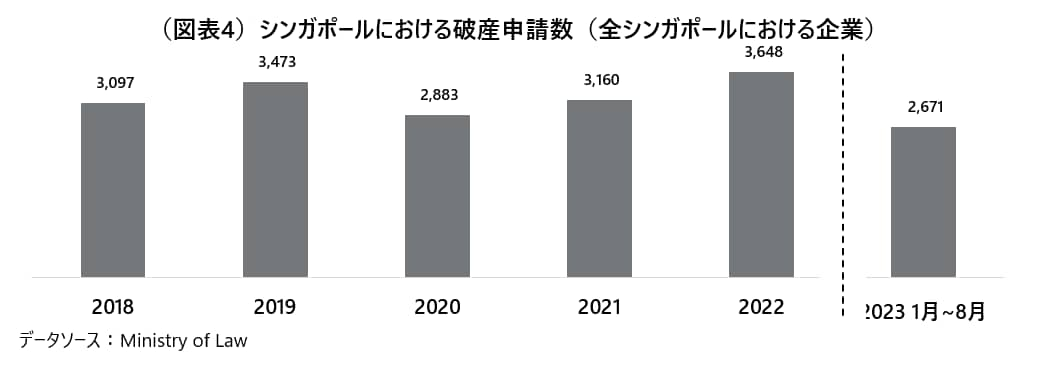

シンガポール法務省による統計では、2022年の破産申請数は2018年以降の申請数を超えた水準であった(図表4)。もちろん日系子会社の場合、債務返済に行き詰まり破産となるケースは少ないが、コロナや世界的な情勢不安の影響から、業績悪化が改善されなく、撤退という意思決定をされるケースを見てきた。

そのようなことを背景に当社では、財務調査・事業評価やM&Aに関する数多くの支援実績に基づく知見を統合し、グローバルネットワークを活用することで、「マネージドエグジット」というサービスを多く提供している。マネージドエグジットでは、戦略的撤退するための対象企業の売却・清算等の最適な計画策定から実行まで一貫して支援しており、スムーズに適切な意思決定・実行を支援し、日系企業の事業基盤の再構築をサポートすることが可能である。

弊社のマネージドエグジットにおいては、以下の特徴がある。

事業性評価・オプション策定

- オプション策定においては、対象企業・事業の将来見通しが重要となるため、実態分析においては、将来見通しの前提となる事業面により重点を置き調査・分析を実施

- ステークホルダーや関係者の意思決定の判断材料として活用されるように、再生・売却・撤退等の取り得る選択肢の特徴を明らかにし、オプション分析を実施

戦略的撤退の実行

- 事業のみならず財務、税務、労務、法務、現地の制度や慣習等、様々な観点から撤退に係る論点を整理し、適宜適切な助言を提供

- 事業再構築方針に係る初期的な意思決定局面から撤退の計画・実行の段階まで、幅広く支援し、再生・事業売却・清算のいずれのオプションにも対応可能

IV. 最後に

上述の通り、コロナの影響や世界情勢の不透明さから、事業展開の前提が大きく変わり、撤退という意思決定がされているケースが増えてきていると感じるものの、シンガポールのM&Aにおいて、日系企業の買い手としての注目度は非常に高い。シンガポールはアジアのハブとしての機能や、事業承継ニーズが高い国柄であることから、引き続きM&Aマーケットは活発になると考えている。

シンガポールの経済環境、M&A動向に加え、日系企業におけるトレンドについて解説したが、皆さまの理解の一助になれば幸いである。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

1 World Bank World Development Indicators | DataBank (worldbank.org)

2 Ministry of Trade and Industry Singapore Singapore’s GDP Grew by 0.7 Per Cent in the Second Quarter of 2023 (mti.gov.sg)

3 Monetary Authority of Singapore Macroeconomic Review Volume XXII Issue 2, Oct 2023 (mas.gov.sg)

4 EIU Business environment rankings - Economist Intelligence Unit (eiu.com)

5 The Straits Times S'pore's population ageing rapidly: Nearly 1 in 5 citizens is 65 years and older | The Straits Times

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

シンガポール駐在員 松村 賢

(2023.11.21)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

関連サービス

シリーズ記事一覧

世界各国で活躍するデロイト トーマツ ファイナンシャルアドバイザリー合同会社およびグループ会社の駐在員が、現地のマーケット状況・トレンド・ホットトピックや、現地でのビジネスにおける留意点などをご紹介します。

・ 世界のM&A事情