Article

2024 부동산 부문 전망: 시장 구조와 자산 가치 격변 중

글로벌 No. 1 딜로이트 글로벌 이코노미스트의 최신 세계 경제 뉴스와 트렌드 분석을 전합니다.

안녕하세요.

딜로이트 인사이트는 글로벌 경제 및 산업 구도에 영향을 주는 주요 이슈에 대한 인사이트를 소개하고 최신 경제산업 데이터와 그 함의를 분석한 ‘딜로이트 주간 글로벌 경제 리뷰’를 매주 금요일에 발행합니다.

딜로이트 글로벌 수석 이코노미스트 아이라 칼리시(Ira Kalish) 박사를 비롯한 딜로이트 글로벌 이코노미스트 네트워크(DGEN)가 매주 배포하는 ‘딜로이트 주간 글로벌 경제 리뷰’를 통해 중요한 세계 경제 동향을 간편하게 파악하실 수 있습니다.

‘딜로이트 주간 글로벌 경제 리뷰’는 국내 유력지 등 다양한 채널을 통해 외부 배포되고 있으며, 딜로이트의 풍부최한 경제·산업 인사이트를 전달하는 플랫폼의 기초 콘텐츠로 자리잡을 것입니다.

많은 관심 및 활용을 부탁드립니다.

2023년 11월 1주차부터 8주간 딜로이트 주간 글로벌 경제 리뷰는 ‘딜로이트 2024 금융산업 전망’을 부문별로 다룰 예정입니다. 이번 주에 다룰 주제는 ‘2024 부동산 부문 전망’입니다.

2024 부동산 부문 전망: 시장 구조와 자산 가치 격변 중

- 딜로이트 2024 부동산 전망 서베이

- 부동산 시장, 구조적 변화 전망이 대세

- 부동산 자산 유형별 현황 및 전망

1) 사무 공간

2) 소매업 공간

3) 산업 공간

4) 주거 공간

5) 호텔

6) 기타: 디지털 경제 관련 시설, 특수 주거시설, 생명과학 시설 - 부동산 부문 액션플랜 제언

2024 부동산 부문 전망: 시장 구조와 자산 가치 격변 중

딜로이트 2024 부동산 전망 서베이

본 리포트는 딜로이트가 전 세계 주요 상업용 부동산 소유 및 투자 기업의 최고재무책임자(CFO) 750명을 대상으로 실시한 ‘딜로이트 2024 부동산 전망 서베이’ 결과에 기반했다. 서베이는 2023년 6월 북미(미국, 캐나다), 유럽(영국, 프랑스, 독일, 네덜란드, 스페인), 아시아태평양(호주, 일본, 중국 본토, 싱가포르) 등 3개 지역 11개국에서 운용 자산 규모가 미화 5,000만 달러 이상인 부동산 기업을 대상으로 실시했다.

응답자들은 △ 2024년 자사의 성장 전망 △ 2024년 인력·운영·기술 계획 △ 향후 12~18개월 투자 우선순위 △ 향후 12~18개월 예상되는 부동산 부문의 구조적 변화 등에 대한 설문에 응답했다.

서베이 결과 중심내용은 다음과 같다.

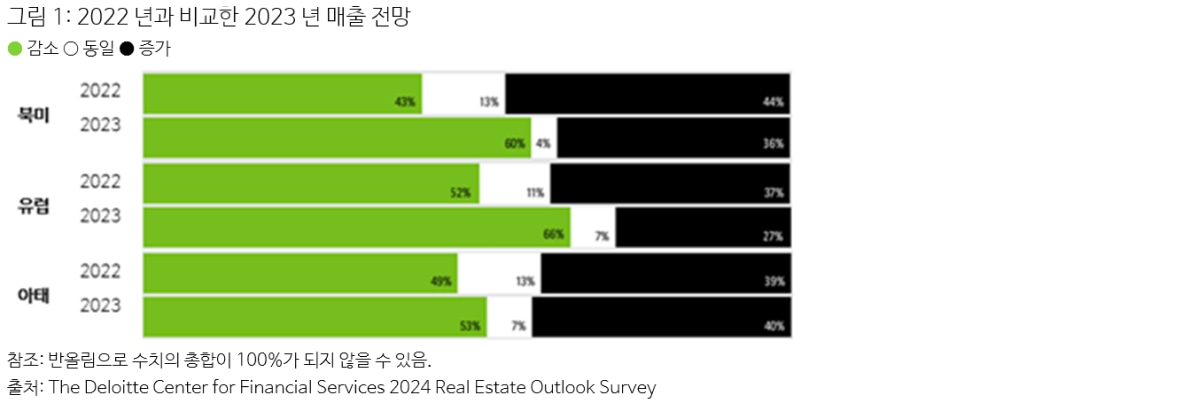

- 2023년 매출 기대가 2018년 서베이를 시작한 후 최저 수준으로 떨어진 가운데(그림 1), 응답자 40%가 비용 절감을 2024년 최우선순위로 꼽았으며, 그 중에서도 인건비(49%)와 사무공간 비용(46%) 절감을 우선순위로 꼽았다.

- 2024년 부동산 부문의 가장 큰 우려로 거시경제 요인과 사이버 리스크가 꼽혔다. 특히 금리상승이 지난해에 비해 순위에서 10계단이나 뛰며 응답자들의 주요 우려 사안으로 부상했다(그림 2).

- 상당수 부동산 기업들은 환경·사회·지배구조(ESG) 규제 강화에 준비되지 않았다. 자사가 ESG 컴플라이언스 기준을 맞추는 데 필요한 데이터, 프로세스, 내부 통제를 갖추지 못했다는 응답자가 60%에 달했다.

- 응답자 대부분은 효율성 강화를 위해 아웃소싱을 활용할 계획이라고 답했다. 주요 목표는 기술 역량을 도입해 프로세스를 간소화함과 동시에 운영 민첩성과 회복력을 강화하는 것으로 나타났다.

- 부동산 업계는 기술 역량을 대폭 강화해 수년간 축적돼 온 기술부채(technical debt)를 해결해야 하는 실정으로 나타났다. 자사의 핵심 기술 인프라가 여전히 레거시 시스템에 의존하고 있다는 응답자가 61%에 달했으나, 현대화 노력을 기울이고 있다는 응답자는 절반이 되지 않았다.

부동산 시장, 구조적 변화 전망이 대세

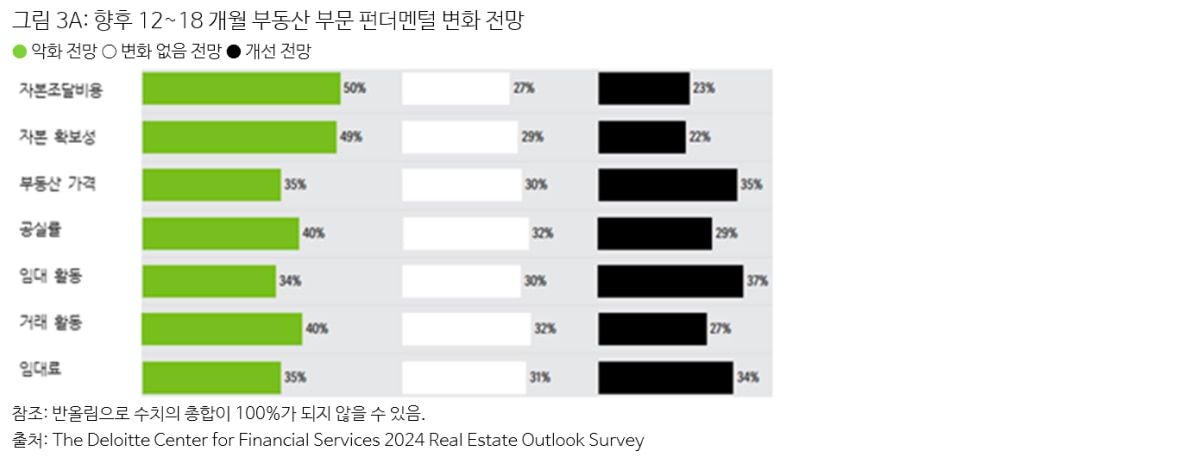

올해 서베이 결과, 부동산 부문의 펀더멘털 여건이 악화될 것이라는 응답자 비율이 2018년 서베이 시작 후 가장 높았다. 2년 연속 매출 감소 전망, 비용 감축 조치, 사업 운영 축소 등이 전망된 가운데, 향후 12~18개월 공실률, 임대 활동, 임대료 상승세 등 부동산 펀더멘털이 악화될 것이라는 전망이 압도적으로 나타났다(그림 3A). 일부 응답자는 부동산 자본시장이 바닥을 향하고 있다고 답했고, 일부는 부동산 가격 및 거래활동이 악화될 것이라 답했다.

가장 큰 변화를 보인 펀더멘털 전망은 자본 확보성과 자본조달비용이다(그림 3B). 2024년 자본조달비용이 상승할 것이라는 응답자는 50%, 자본 확보성이 악화될 것이라는 응답자는 49%로 각각 지난해의 38% 및 40%에서 상승했다. 전 세계적으로 금리가 인상되었으며, 은행들이 경제성장 둔화 전망에 대출 기준을 강화하고 있기 때문이다. 미국의 경우 상업용 부동산 담보대출 평균 이자율이2023년 2분기 기준 6.6%로 2022년 초의 3.8%에서 크게 올랐다.1 미국 연방준비제도(이하 ‘연준’)가 2023년 4월 실시한 ‘은행 대출 책임자 설문조사’ 결과, 상업용 부동산 담보 대출기준을 강화하고 있다는 응답자가 67%에 달했다. 2021년 말만 해도 이 비율은 9%에 불과했다.2 일부 은행들은 상업용 부동산 담보 대출을 전면 중단해, 2023년 대부분 주요 부동산 부문에서 대출 건수가 눈에 띄게 줄었다.3

대출기준 강화, 대출건수 감소, 대출이자 상승 등으로 인해, 2024년 상업용 부동산 매수자들은 자본조달에 어려움이 더욱 커질 것으로 예상된다. 2023년에도 이미 부동산 판매 규모가 전 세계 59%, 미국은 63%, 유럽은 62%, 아시아태평양 지역은 50% 각각 감소했다.4 미국에서는 향후 2년 내 9,000억 달러의 대출이 만기에 도달하는데,5 지금처럼 이자가 높고 은행들이 위험을 회피하려는 대출 여건이 지속되면 재융자가 어려울 수 있다. 특히 2023년 만기에 도달하는 상업용 부동산 총대출 중 상업용 주택저당증권(CMBS)과 대출채권담보부증권(CLO)이 절반을 넘는데,6 CMBS 연체율이 2023년 6월 3.9%로 무려 28bp(1bp=0.01%포인트) 뛰었다.7

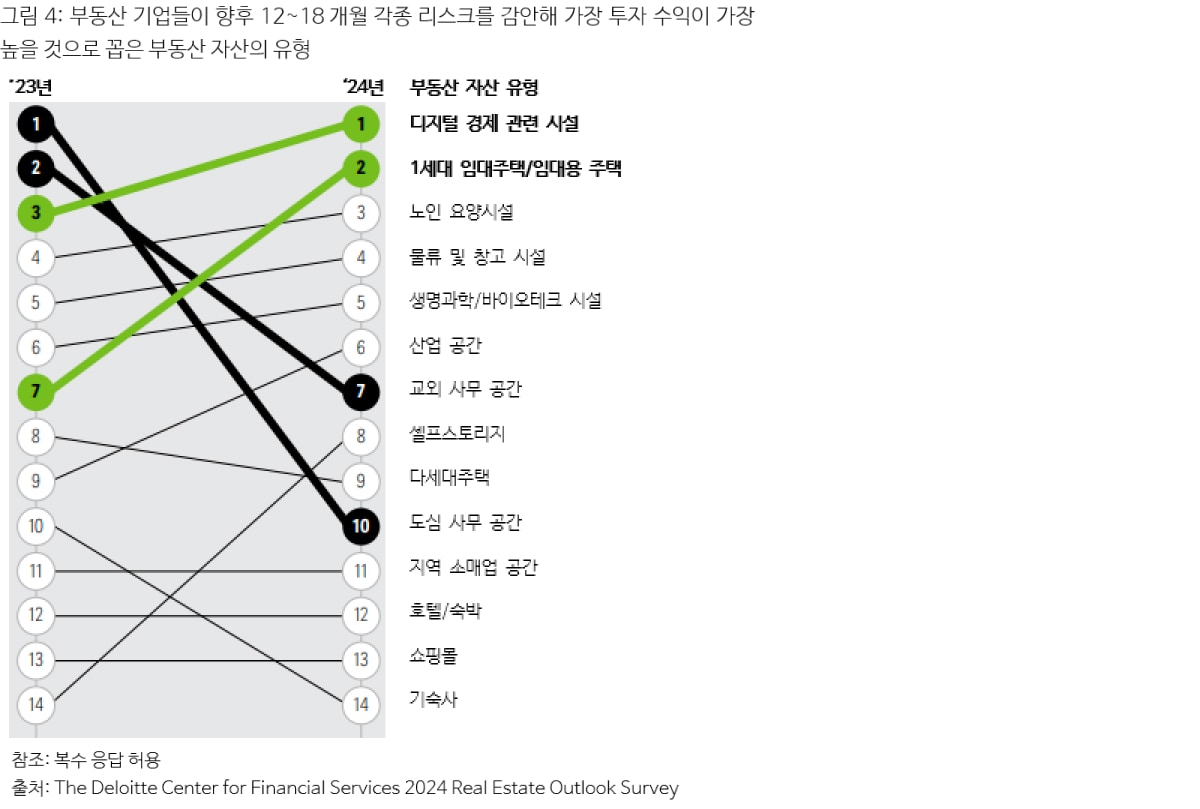

경제성장 둔화 및 부동산 펀더멘털 전망이 변화하면서, 부동산 기업들이 주요 타깃으로 삼는 자산의 유형도 변화하고 있다. 서베이 결과 향후 12~18개월 각종 리스크를 감안해 가장 투자 수익이 높을 것이라 기대하는 부동산 자산 유형으로 북미·유럽·아태 3개 지역 모두에서 데이터센터 및 무선 기지국 등 디지털 경제 관련 자산이 꼽혔다. 반면 하이브리드 업무가 확산되면서 교외 및 시내 사무공간은 지난해에 비해 순위에서 크게 밀렸다. 지난해 전 세계 1위였던 시내 사무공간은 올해 10위로 밀렸고, 교외 사무공간도 7위로 5계단 떨어졌다.

사무실·소매·산업·다세대주택 등 이른바 ‘4대 주요 부동산 자산’ 외 대체 자산 유형이 올해 5위권에 들었다. 임대 단독주택(SFR) 및 임대용 다세대 주택(BTR)이 5계단 뛰어 2위에 올랐고, 노인 요양시설과 생명과학 관련 시설이 각각 3, 4위로 뒤를 이었다. 전년비 순위가 가장 크게 오른 것은 공유 창고 방식의 셀프스토리지(self-storage) 시설로 지난해 14위에서 8위로 올랐다. 이는 주로 북미에서 선호하는 타깃으로 꼽혔다.

부동산 자산 유형별 현황 및 전망

1) 사무 공간

- 현황

원격근무가 확산되며 범산업적으로 사무공간에 대한 수요가 대폭 줄었다. 미국에서만 2020년 이후 사무직 일자리가 200만 개 이상 늘었지만, 사용 중 사무공간은 2억 평방피트(약 1,858만m2) 가까이 줄었고,8 같은 기간 자산 가치는 평균 10% 가까이 하락했다.9 2023년 초까지 경제 불확실성이 계속 증대하자, 사무실 임차인들이 신규 임대 계약에 조심스러운 태도를 보여, 전 세계적으로 공실률이 15.6%를 넘었다. 특히 북미의 공실률이 분기비 53bp, 아시아태평양 지역 공실률이 42bp 뛰었고, 유럽도 10bp 상승했다.10 그 결과 전 세계 사무실 부동산 자산의 가치가 4.5% 하락했다. 지역별로 북미는 5.9%, 아시아태평양 지역은 3.4%, 유럽은 2.0% 각각 하락했다.11

하지만 부동산 부문 내에서도 격차가 벌어지고 있다. 품질 쏠림 현상이 나타나면서, 새로 지어진 고품질 부동산 자산의 가치가 오래된 저품질 자산보다 빠르게 상승하고 있다.12 하이브리드 업무 방식에 맞춰진 신규 건축물이 1억 평방피트(약 929만 m2) 늘었다. 또 대부분 지역에서 투자 활동이 위축되면서 가격 발견*이여전히 어려운 상황이지만, 고품질과 저품질 자산 간 격차는 분명히 벌어지고 있다.13

* 가격 발견(price discovery)은 시장의 공급과 수요의 힘에 의해 작용되는 가격 형성 메커니즘으로, 변동성을 시장 스스로 흡수한다.

- 전망

2023년 초에 이르자 전 세계적으로 현실적이고 안정적인 사무실 활용률이 어느 정도인지가 더욱 분명해졌다. 평균적으로 미국 사무실 활용률은 팬데믹 이전 수준의 50% 미만에서 안정됐으나, 유럽은 70~90%, 아시아태평양 지역은 80~110% 수준을 보이고 있다.14 이러한 지역별 격차는 주택 형태, 통근 시간, 노동시장 등의 요인에 따라 벌어지는 것으로 보인다.15

사무실 소유주와 투자자들은 하이브리드 업무가 지속되며 사무실의 활용 및 가치산정 방식이 변할 것이라는 사실을 받아들이고, 밸류에이션 전략을 수정해야 한다. 팬데믹 기간 3년 동안의 사무실 임차인들은 사무공간의 필요성에 대한 평가를 하게 되었으며,얼마나 많은 사무 공간이 필요한지에 대해 더욱 깊은 통찰력을 갖게 됐다. 부동산 서비스 기업 CBRE그룹이 최근 실시한 사무실 임차인 서베이에 따르면, 미국 응답자 중 60%는 사무실 활용이 안정화됐다고 답했다.16 이는 2022년 서베이의 43%에서 오른 수준이다. 활용률이 한층 상승할 것이라 답한 응답자들은 현재 사무실 활용률이 낮은 기업에 근무하고 있는 것으로 나타났으며, 2024년 상반기에 활용률이 안정화될 것이라는 응답자가 71%에 달했다.

사무실 부동산 부문은 몇 년 전 지역 쇼핑몰 부동산 부문이 겪었던 것과 마찬가지로 재균형을 찾아가는 과정에 있다.17 부동산 서비스 기업 쿠쉬먼&웨이크필드(Cushman & Wakefield) 추산에 따르면, 현재 공실 상태인 미국 사무 공간 중 60%가 재투자 또는 업그레이드가 필요하고, 20%는 대대적 리노베이션 없이는 사용이 어려울 정도인 것으로 나타났다.18 이 단계에서 사무실 부동산 소유주와 투자자들은 가치가 떨어지는 자산에 대해 현실적 전략을 세워야 한다. 기존 공간의 개발을 통해 새로운 용도로 변경하는 적응형 재사용(adaptive reuse), 고품질 사무실에 대한 수요 또는 지속가능성 규제에 부합하기 위한 용도변경 등의 방식을 모색하거나, 이러한 리노베이션이나 용도변경이 비용 효율적이지 않을 경우 전면 철거하는 것도 방법이 될 수 있다. 사무실 부동산 부문의 시장 펀더멘털이 한층 악화되는 한편 다세대 주택 시장이 계속 안정화된다면, 2027년까지는 사무실을 주거 공간으로 전용하는 것도 실질적 방안이 될 수 있다.19

2) 소매업 공간

- 현황

2023년 초 소비 심리가 역대 최악의 수준으로 위축됐으나, 최근 소매업 경기가 점차 개선되고 있다. 인플레이션 억제 노력이 어느 정도 효과를 보이자, 미국 소비자 신뢰지수는 7월 들어 2개월 연속 상승했다.20 또 딜로이트 ‘컨슈머 트래커’(State of the Consumer Tracker)에 따르면, 전 세계 소비자들의 가계 재정이 꾸준히 개선되고 있다. 6월 말까지 1년간 재정 상황이 악화됐다는 응답자가 35%로 2월의 41%에서 줄었다.21

리테일 산업이 몇 년에 걸쳐 대전환을 거치며 입지 가치가 높은 곳으로 대형화된 기업들이 몰리면서, 소매업 임차 수요는 성장 동력이 강화됐다. 다만 경제 상황에 따라 지역별 편차는 있다. 시장분석기관 코어사이트 리서치(Coresight Research)에 따르면, 2022년 미국 개점 매장 갯수가 폐점 갯수보다 1,500개 이상 많았고, 2023년 들어서는 약 1,000개 많은 수준을 보이고 있다.22 북미, 유럽, 아시아태평양 지역 모두 소매업 임대 활동이 증가 추세를 보이고 있다.23

- 전망

지난 한 해 주요 소매기업들이 연이어 파산하기는 했지만, 소매 수요가 여전히 견조한 만큼 소매업 부동산 소유주들은 공실을 빠르게 채우고 임대료를 인상할 수 있을 것으로 낙관하고 있다.24 이러한 회복력은 소매기업들이 팬데믹을 이겨내는 과정에서 재무 건전성을 강화하고 강력한 운영 시스템을 구축했을뿐 아니라 소매업 부동산 개발 현황과 수급 균형이 강화됐다는 의미다.25 다만 소매업 부동산 신규 개발은 여전히 위축돼 있다. 2010년대 말 매장 폐점이 급증하자 신규 착공과 철거가 제한됐기 때문이다.

이 가운데 전자상거래가 소매업 부동산 부문의 성장에 순풍이 될 수 있다. 소매업 기업 임원 10명 중 6명은 디지털 커머스 오퍼링을 강화하면 가장 큰 매출 기회를 잡을 수 있을 것이라 생각하고 있으나,26 전자상거래 성장세는 팬데믹이 정점에 달했을 때 고점을 찍은 후 완화되고 있다. 하지만 소매기업들 입장에서 디지털 역량을 강화해 물리적 장소를 업그레이드하면 매출 기회가 확대된다. 따라서 라스트마일 배송, 옴니채널 물류, 전자상거래를 통틀어 효율성을 지속적으로 개선하는 소매기업들 사이 소매업 공간에 대한 수요는 지속될 것이다. 부동산 소유주들은 이러한 소매기업들이 원하는 부동산 자산이 무엇인지 정확히 파악해 제공할 필요가 있다.27

3) 산업 공간

- 현황

전자상거래와 제3자 물류업의 성장뿐 아니라 공급망과 국내 제조업을 강화하기 위한 리쇼어링 이니셔티브에 대한 투자가 증가하면서, 산업 입지에 대한 수요가 지속돼 이미 완공된 산업 공간을 차지하려는 경쟁이 여전히 높게 유지되고 있다. 팬데믹 기간 소비재 지출이 급증해 물류창고와 제조 공간에 대한 수요가 신고점을 찍었다. 2021년 흡수면적(absorption, 특정 기간 동안 임대 또는 매각된 부동산 면적)은 2015~2019년 연평균에 비해 두 배 뛰었고, 2022년에는 2016~2022년 연평균을 60% 이상 상회했다.28 이러한 수요에 발맞추기 위해 2023년 말까지 역대급 건수의 신규착공이 예정돼 있다. 하지만 일부 시장은 여전히 공급이 위축돼 있고 공실률이 1%도 되지 않는다. 그 결과 임대료 상승세가 지속되고 있다. 2023년 중순 기준 북미는 산업 공간 임대료가 전년비 18.6%, 유럽은 10.8%, 아시아태평양 지역은 6.4% 각각 올랐다.29

- 전망

산업용 부동산 신규착공이 역대급 규모로 예정돼 있는 만큼, 심각한 수요-공급 불균형이 어느 정도 해소될 것으로 전망된다. 규제 인센티브도 우호적이다. 미국 인플레이션 감축법(IRA)과 반도체법(CHIPS Act)에 따른 에너지 세금공제와 세제혜택이 대표적이다. 이 외에도 운송·에너지 첨단기술로의 전환과 글로벌 공급망의 니어쇼어링(nearshoring) 지원 등 수요-공급 균형을 찾으려는 노력이 활발하다.30 하지만 산업용 부동산 건설 호황은 두 가지 위협에 직면할 수 있다. 첫째, 가용 토지가 부족하다. 특히 교통망, 에너지, 노동력 등 기반이 갖춰진 1,000에이커(약 405만 m2)이상의 공장 부지를 뜻하는 ‘메가사이트’(megasite)가 절대적으로 부족하다. 둘째, 이러한 공장 시설을 뒷받침할 만한 에너지 인프라가 충분하지 않다.31

메가사이트는 단일 기업이 입주하도록 설계되기 때문에, 개발이 신속하게 이뤄진다. 특히 기간이 정해진 세금 혜택을 받으려면 개발 속도가 빠른 것이 유리하다. 다만 메가사이트 사용자들은 즉시 착공이 가능한 용지를 찾는데, 미국의 경우 그러한 용지는 20곳 남짓 밖에 남아있지 않다.32 반도체나 전기차 배터리 공장 등 대규모 전력원이 필요한 공장은 가용 토지를 찾기가 더욱 어렵다. 따라서 산업용 부동산 개발기업들은 추가 비용이 들더라도 개발 시간을 연장해야 하는 실정이다. 이로 인해 산업용 부동산 임대료가 상승하고 있다.33

4) 주거 공간

- 현황

팬데믹 기간 활황이었던 주택판매는 금리인상 사이클이 시작된 직후 반전돼 가격 조정이 시작됐다. 하지만 가격이 하락했음에도 불구하고, 주택담보대출 이자가 뛰고 자본 확보가 어려워지자 매수 활동이 위축됐다.34 그 결과 팬데믹 기간부터 지금까지 다세대주택 임대 수요가 빠르게 증가하고 있다. 미국 대부분 지역에서 다세대주택 임대료 상승률은 2019년 이후 20%를 넘었다.35

주택담보대출 구조, 가계소득, 중앙은행 정책 등을 토대로 지역별 주택시장 편차를 분석한 최근 보고서에 따르면, 선진국 주택시장은 대체로 △지나치게 빨리 움직인 지역 △가까스로 위기를 피한 지역 △지나치게 느리게 움직인 지역 등 세 가지로 분류된다.36 첫 번째로 분류되는 캐나다와 호주의 경우, 매수자들이 대출이자가 지금보다 낮았던 팬데믹 기간 접근이 용이했던 변동금리 대출을 받아 주택을 구매했다. 이후 금리인상이 시작되자 주택 가격이 급락했다. 미국과 프랑스는 두 번째로 분류된다. 미국의 경우 대부분 주택구매자들이 2008년 주택시장 붕괴 이후 장기 고정금리 대출을 받았다. 프랑스는 가계부채 자체가 매우 적다.37 따라서 미국과 프랑스는 여타 지역에 비해 2023년까지 주택 가격이 크게 하락하지 않았다. 세 번째로 분류되는 영국과 독일에서는 주택시장 변동성이 이제 막 나타나기 시작했다. 가격 추세의 변동이 이제 막 시작됐지만, 개발기업들은 주택 수요가 위축될 수 있다는 우려를 표하고 있다.38

- 전망

적정 가격의 주택 공급이 글로벌 주택시장의 향방을 결정할 가장 중요한 펀더멘털 요인으로 작용할 전망이다. 특히 임차인들과 생애 최초 구매자들의 결정에 임대료와 주택가격이 가장 결정적인 영향을 미친다. 이 가운데 지방 및 연방 정부들의 주택시장 대응방식이 주택 공급과 수요 간 균형을 맞추는 데 핵심 역할을 할 것으로 예상된다. 단일 용지에 개발할 수 있는 유닛 수를 늘리는 등 개발 우호적인 부동산 구역 정책을 실행하거나, 저금리 대출 및 세제혜택 등 재무 인센티브를 제공하면 수급 균형 회복에 도움이 될 수 있다.39 하지만 지방정부의 정책이 대부분 경색돼 있어 이 같은 개발 활성화 정책이 광범위하게 실행되지 못하고 있다.40

전 세계적으로 건설비용 인플레이션이 지속되고 개발을 위한 자본조달도 어려워져 적정 가격의 신규 주택 공급은 계속 부족할 것으로 전망된다. 미국 주택착공 건수는 2025년에야 약 150만 건으로 반등할 것으로 예상된다.41 글로벌 주택시장의 수급 불균형이 지속되면서, 집값을 감당하지 못하는 소비자들은 다세대주택을 임대해 거주하며 주택 구매의 기회를 엿보는 것이 현실적인 방안으로 남을 것이다.42 이에 따라 임대용 다세대주택 수요가 강력하게 유지될 것으로 전망된다.

5) 호텔

- 현황

코로나19 백신 접종이 확산되고 각국의 여행제한이 풀리면서 호텔 산업이 반등세를 유지하고 있다. 억눌렸던 레저 여행 수요가 폭발하면서, 미국과 유럽에서는 호텔 객실 1개당 평균 매출이 팬데믹 이전 수준에 비해 각각 14% 및 13% 증가했다. 다만 아시아태평양 지역은 여전히 팬데믹 이전보다 7% 줄어든 수준을 보이고 있다.43

호텔 업계는 인력 부족과 공급망 어려움 속에서도 팬데믹 이전과 마찬가지로 최고 품질의 서비스를 제공해야 한다는 과제를 안고 있다.44 2022년 말 기준 호텔업 인력은 팬데믹 이전의 84% 수준으로 줄었으며, 자재 비용은 상승하는데 자본조달 옵션이 줄어 호텔 리노베이션에 차질이 빚어지고 업그레이드에 투자하는 것도 어려워지고 있다.45 이 가운데 서비스 비용은 상승해, 지불한 비용에 비해 받는 서비스가 충분치 않다는 불만이 호텔 이용객들 사이 늘고 있다.

- 전망

전 세계적으로 호텔 수요가 되살아날 조짐을 보이고 있지만, 레저 여행을 계획하는 소비자들은 예전보다 고품질의 서비스를 기대하고 있다. 호텔 업계는 가격 대비 낮아진 서비스 품질에 대해 더 이상 팬데믹, 인플레이션, 인력 부족을 이유로 들 수 없다.46 전 세계적으로 가계 재정이 불안정해지면서 소비자들이 갈수록 가격에 민감해지고 있기 때문에, 호텔 업계는 가격 대비 훌륭한 서비스를 제공하지 못하면 고객을 잃을 수 있다.

비즈니스 여행은 여전히 레저 여행보다 회복이 더디다. 여행객 수로 보면 레저 여행객 수가 훨씬 많지만, 통상 호텔 업계 매출에는 비즈니스 여행이 훨씬 도움이 된다.47 만약 2024년 말까지 기업들의 출장비 지출이 2019년 수준을 회복한다 해도(인플레이션 조정 기준), 비즈니스 여행은 팬데믹 이전보다 10~20% 줄어든 수준에 그칠 것으로 전망된다.48 미국과 유럽은 비슷한 추세를 보이며, 2023년 말까지 출장비 지출이 팬데믹 이전의 2/3 정도만 회복한 후, 2024년 말이나 2025년 초에야 2019년 수준을 완전히 회복할 것으로 전망된다.49

6) 기타: 디지털 경제 관련 시설, 특수 주거시설, 생명과학 시설

- 디지털 경제 관련 시설

2022년 디지털 경제 부문 부동산 수요는 대부분 하이퍼스케일러(hyperscaler, 대규모 데이터센터 운용기업)들로부터 나왔다. 이후 이들은 2차 또는 신흥 시장으로 진출하기 시작했으나, 선진국에서는 가용 토지를 찾기 힘들고 전력비용도 상승해 확장 기회가 제한적일 것으로 예상된다. 디지털 경제 부문 부동산 시장은 유틸리티 비용 변동성에 크게 좌우된다. 유럽의 경우 지정학적 불안정 때문에 지난해 전기료 중간값이 16% 상승했다.50 증가하는 디지털 수요에 발맞추기 위해 데이터센터 부동산 네트워크가 한층 확장되는 가운데, 광케이블 밀도와 품질, 클라우드 접근성 등이 신규 시설의 위치를 정하는 데 주요 요인으로 작용할 것이다.51

- 단독 및 다세대 임대주택

미국의 경우 기존 임대 단독주택(SFR) 임대료 상승세가 최근 들어 정체 양상을 보이고 있지만, 하락하는 것은 아니어서 팬데믹 시작 후 26% 오른 수준이 새로운 기준선이 될 것으로 전망된다.52 반면 임대용 다세대주택(BTR) 건설은 활황이다. 자가를 원하지만 부동산 시장이 안정될 때까지 기다려 보려는 소비자들의 임대주택 수요가 늘자 개발기업들이 공급을 늘이고 있다.53 유럽에서는 전통적 다세대주택의 형태를 벗어나 더욱 다양한 형태의 주택에 투자하기를 원하는 투자자들이 늘어, BTR이 일종의 틈새시장으로 부상하고 있다. 특히 영국에서 BTR 투자가 활발해 2023년 6월 기준 35억 달러 이상의 자본이 유입돼, 투자 규모가 전 세계에서 미국에 이어 2위를 기록했다.54

- 노인 요양시설

선진국을 중심으로 고령화가 빠르게 진행되면서 노인 거주시설에 대한 수요가 지속되고 있다. 전 세계 인구 중 60세 이상 고령층 비율은 2015년 12%에서 2050년 22%로 두 배 가까이 늘어날 것으로 전망된다. 2030년에 이르면 인구 6명 당 1명이 60세 이상이다.55 따라서 향후 5년간 노인 요양시설의 매출은 6.5% 이상 증가할 것으로 전망되지만, 영업비용과 인력 부족 등으로 인해 매출이 오히려 줄어들 수도 있다.56 장기적으로 노인 요양시설의 마진을 늘리려면 재고 매물을 늘리고, 요양시설 내 커뮤니티 활동 활성화 및 시설의 최고급화 등 다양한 서비스를 제공할 필요가 있다.

- 생명과학 시설

팬데믹이 정점에 이르렀을 때 급격히 가속화됐던 생명과학 산업의 성장세는 2023년 들어 다소 주춤하고 있으나, 관련 시설에 대한 수요는 팬데믹 이전 수준을 능가하고 있다.57 연초 은행권 파산 등 최근 불어닥친 경제적 역풍으로 생명과학 부문에 대한 벤처자본 투자가 일부 위축됐으나, 팬데믹 이전과 비교하면 약 15% 늘어난 수준이다.58 수요가 늘어나자 생명과학 시설 신규착공 건수가 사상최고 수준을 보이고 있는 만큼 공실률이 상승하겠지만, 여전히 장기 평균을 한참 하회해 임대료 상승세를 부추길 것으로 예상된다. 생명과학 기업들 사이 의약품에 대한 기저 수요가 지속될 것이라는 낙관론이 향후 수개월간 지속되겠지만,59 금융시장 변동성이 심화되면 이 부문에 대한 정부 및 민간 투자가 다시 위축될 수 있다.

부동산 부문 액션플랜 제언

부동산 시장은 자산의 유형별로 상이한 궤적을 그리고 있다. 일부 부문은 시장 현실과 구조 자체가 격변을 겪고 있는 반면, 큰 변화가 없는 부문도 있다. 앞으로 부동산 기업 리더들은 위험 요인을 줄이고 운영 및 규제 회복력을 강화하는 데 초점을 맞춰야 한다. 이를 위해 기업의 자본구조, 투자자 기대, 리스크 수용력 등을 고려해 보수적 또는 선제적 접근법을 취할 수 있다.

1) 보수적 액션플랜

대체 자본조달원 모색: 자본시장 여건이 불안정해져 은행 대출 기준이 엄격해진 만큼, 메자닌 펀드 및 선순위 채권 발행 등 단기적 자금 공백을 채울 수 있는 방법을 모색할 필요가 있다.

임차인 관계 및 믹스의 신중한 조율: 물가상승률을 따라잡기 위해 임대료를 인상하면 현금흐름은 유지할 수 있지만, 임차인과의 관계도 신중하게 균형을 맞추며 임차인들이 요구하는 바를 적극적으로 조율할 필요가 있다. 또한 안정적인 임차인 믹스를 확보하기 위해 담보나 신용이 확실한 임차인과 계약하는 ‘크레딧 테넌트’(credit tenant) 방식을 활용하는 것도 바람직하다.

위험 관리: 부동산 기업은 항시 채무 불이행 위험을 주시해야 한다. 그 여파로 직원 이탈과 주주 가치 악화뿐 아니라 사업의 영위 자체가 흔들릴 수 있기 때문이다.

신중하고 철저한 자산실사: 고금리로 인해 이미 자산 가격이 일부 영향을 받고 있는 만큼, 부동산 기업들은 용지 선택과 자산 품질에 대해 더욱 철저한 실사를 이행해 단기적 안정과 장기적 성과를 사수해야 한다.

2) 선제적 액션플랜

협상력 강화: 현재로서는 은행에서 대출을 받기가 쉽지 않은 만큼, 채권 투자를 통해 부동산 투자 기회를 확보하고 전통적 자본조달원보다 더욱 장기적으로 유연성을 제공할 수 있다.

대체 자산 투자로 다각화: 비전통적 부동산 자산에 투자해 다각화를 추진하면 수익 안정성을 확보할 수 있다. 이번 서베이 결과 부동산 소유주 및 투자자들이 향후 12~18개월 주요 타깃으로 삼은 부동산 자산 5개 중 4개가 사무실·소매·산업·다세대주택 등 ‘4대 주요 부동산 자산’ 외 대체 자산으로 나타났다.

위험 관리: 주주 및 투자자들과 투명하게 소통하면 신뢰를 강화할 수 있다. 특히 자산의 시가평가(mark-to-market) 변동 관련 정보를 투명하게 제공하는 것이 중요하다.

매수 기회 포착: 자산 가치가 하락하면 오히려 매수 기회가 나타날 수 있다. 부채가 적고 유동성이 풍부한 부동산 소유주 및 투자자들은 지난 3~5년간 이미 경기침체에 대비한 계획을 세워 진입점을 모색하고 있다. 국채 수익률이 하락해 마땅한 안전 투자처를 찾기 힘든 환경에서, 베테랑 투자자들은 가치가 하락한 틈을 타 적극적으로 부동산 저가 매수에 나설 수 있다.

─

1 MSCI RCA debt metrics standardized download, data as of July 19, 2023.

2 Board of Governors of the Federal Reserve System, “Federal Reserve’s preliminary data on 2023 senior loan officer opinion survey on bank lending practices,” April 2023.

3 MSCI RCA debt metrics standardized download, data as of May 24, 2023.

4 MSCI RCA capital trends reports, data as of July 24, 2023.

5 MSCI RCA debt metrics standardized download, data as of February 2023.

6 Ibid.

7 Manus Clancy, “CMBS delinquency rate nears 4% in June 2023; office delinquencies increase again,” Trepp, June 30, 2023.

8 Rebecca Rockey, James Bohnaker, Rob Miller, and Kevin Thorpe, US macro outlook: mild recession ≠ pleasant, Cushman & Wakefield, March 2023.

9 MSCI real capital analytics, trendtracker data, accessed May 30, 2023.

10 Jones Lang LaSalle (JLL), Global real estate perspective August 2023, accessed August 25, 2023.

11 MSCI real capital analytics, global volume standardized download, accessed May 30, 2023.

12 JLL, Global real estate perspective.

13 Charlotte D’Souza, “European transaction volume slides to 11-year low,” PERE News, April 28, 2023.

14 Konrad Putzier, “As Americans work from home, Europeans and Asians head back to the office,” Wall Street Journal, February 28, 2023.

15 Ibid.

16 CBRE, Spring 2023 US office occupier sentiment survey, May 18, 2023.

17 Miriam Hall, “Moody’s Analytics: Eighty-four percent of office loans maturing could have trouble refinancing,” Bisnow, May 19, 2023.

18 Rockey, Bohnaker, Miller, and Thorpe, US macro outlook.

19 Kevin Richards, Tim Coy, and Parul Bhargava, Property conversions: Will today’s office vacancies become tomorrow’s WFH locations, Deloitte Insights, July 27, 2023.

20 University of Michigan, “Survey of consumers,” June 30, 2023.

21 Stephen Rogers, “ Global State of the Consumer Tracker,” Deloitte, May 29, 2023.

22 Linda Moss, “US store openings surpass closings this Year, despite high-profile liquidations,” CoStar News, August 3, 2023.

23 JLL, Global real estate perspective.

24 Ciara Long, “Bankruptcies, bank failures haven’t dented retail real estate’s recovery just yet,” Bisnow, May 8, 2023.

25 Ibid.

26 Nick Handrinos and Lupine Skelly, 2023 retail industry outlook, Deloitte, February 2023.

27 Ibid.

28 Rockey, Bohnaker, Miller, and Thorpe, US macro outlook.

29 JLL, Global real estate perspective.

30 Tim Coy and John D’Angelo, “The impacts of economic uncertainty, supply chain disruptions, and e-commerce trends on industrial real estate today and in the future,” Pension Real Estate Association Quarterly, Fall 2022.

31 Timothy Aeppel, Ben Klayman, and Nichola Groom, “Insight: US manufacturing boom has a real estate problem,” Reuters, April 13, 2023.

32 Ibid.

33 Ibid.

34 Avison Young, “Q2 2023 US multifamily market overview,” accessed August 25, 2023.

35 Ibid.

36 Editorial, “The rich world’s housing crunch is far from over,” Economist, April 02, 2023.

37 Ibid.

38 Ibid.

39 World Economic Forum, “Here are five policies to help solve the global housing crisis,” March 24, 2022.

40 Emily Badger, “American cities have a conversion problem, and it’s not just offices,” New York Times, July 1, 2023.

41 Daniel Bachman, United States economic forecast, Q2 2023, Deloitte Insights, June 15, 2023.

42 Robin Rothstein and Chris Jennings, “Housing market predictions for 2023: When will home prices be affordable again?” Forbes Advisor, accessed August 24, 2023.

43 JLL, Global real estate perspective.

44 Eileen Crowley, Michael Daher, Steve Rogers, Matt Soderberg, Bryan Terry, Peter Caputo, and Maggie Rauch, 2023 travel industry outlook, Deloitte, accessed August 25, 2023.

45 Ibid.

46 Ibid.

47 Suzanne Rowan Kelleher, “Business travel will never bounce back to pre-pandemic levels, studies say,” Forbes, April 24, 2023.

48 Peter Caputo, Matt Soderberg, Eileen Crowley, Michael Daher, Maggie Rauch, Bryan Terry, Scott A. Rosenberger, and Upasana Naik, Navigating toward a new normal: 2023 Deloitte corporate travel study, Deloitte Insights, April 10, 2023.

49 Ibid.

50 Cushman & Wakefield, “Insights on 2023 global data center market comparison,” accessed August 25, 2023.

51 Ibid.

52 Richard Berger, “US single-family rent growth continues to slow while BTR demand flourishes,” Globest.com, June 21, 2023.

53 Ibid.

54 JLL, Single family rental, June 2023.

55 World Health Organization, “Ageing and health,” October 1, 2022.

56 Green Street, “Green Street’s US sector outlooks examine commercial real estate during capital markets upheaval,” press release, February 2, 2023.

57 CBRE, 2023 US life sciences outlook, April 2023.

58 Ibid.

59 Vicky Levy, “2023 global life sciences outlook: COVID, new laws, higher interest rates are shaping companies,” Deloitte, April 18, 2023.

─

저자

Jeffery Smith 딜로이트 미국 부동산 부문 리더

Kathy Feucht 딜로이트 글로벌 부동산 부문 리더

Renea Burns 딜로이트 미국 부동산 부문 에미넌스 리더

Tim Coy 딜로이트 금융서비스 센터 상업용 부동산 부문 리서치 리더