News

‘연내 1회 금리인하’로 입장 변경한 미 연준, 가능성은 얼마?

글로벌 No. 1 딜로이트 글로벌 이코노미스트의 최신 세계 경제 뉴스와 트렌드 분석을 전합니다.

안녕하세요.

딜로이트 인사이트는 글로벌 경제 및 산업 구도에 영향을 주는 주요 이슈에 대한 인사이트를 소개하고 최신 경제산업 데이터와 그 함의를 분석한 ‘딜로이트 주간 글로벌 경제 리뷰’를 매주 금요일에 발행합니다.

딜로이트 글로벌 수석 이코노미스트 아이라 칼리시(Ira Kalish) 박사를 비롯한 딜로이트 글로벌 이코노미스트 네트워크(DGEN)가 매주 배포하는 ‘딜로이트 주간 글로벌 경제 리뷰’를 통해 중요한 세계 경제 동향을 간편하게 파악하실 수 있습니다.

‘딜로이트 주간 글로벌 경제 리뷰’는 국내 유력지 등 다양한 채널을 통해 외부 배포되고 있으며, 딜로이트의 풍부최한 경제·산업 인사이트를 전달하는 플랫폼의 기초 콘텐츠로 자리잡을 것입니다.

많은 관심 및 활용을 부탁드립니다.

2024년 6월 2주차 딜로이트 주간 글로벌 경제 리뷰는 미 연준의 금리 인하 전망 변화 및 영향력에 대해 다룹니다.

‘연내 1회 금리인하’로 입장 변경한 미 연준, 가능성은 얼마?

미국 중앙은행인 연방준비제도(Fed·연준)가 생각보다 강경한(hawkish) 인플레 파이팅 기조를 고수해 투자자들을 놀라게 했다. 앞서 3월까지만 해도 올해 3차례 금리인하 가능성을 시사했던 연준의 정책 위원들은 이제는 1차례 정도만 금리인하가 가능할 것으로 예상했다.

이미 대통령 선거 열기가 고조되고 있는 미국의 정치적 열기를 감안할 때 연준이 정치적 독립성을 견지하면서도 현 정부에 협력하고 있다는 인식을 주지 않기 위해서는 11월 5일 선거일이 지나서 금리 변경에 나설 가능성이 높아졌다.

물론 이는 중앙은행이 금리를 인하할 충분한 명분, 즉 필요충분조건을 확인했을 때 가능한 일이다. 23년 만에 최고 수준의 기준금리를 고수하고 있는 연준은 경제 성장률과 실업률 그리고 인플레이션율과 같은 거시지표 외에도 금융시장의 안정과 재정 지속가능성 등에 미칠 금리의 영향을 무시할 수 없을 것으로 보인다.

연준, 7회 연속 기준금리 5.25~5.50%로 동결

예상대로 연준은 6월 12일 종료한 연방공개시장위원회(FOMC)에서 만장일치로 기준금리인 연방기금금리(FFR) 유도 목표를 5.25~5.50% 범위에서 동결하기로 결정했다. 이번 결정은 앞서 5월 미국 소비자물가지수(CPI)가 3.3%로 예상보다 낮게 나왔다는 결과에 별다른 영향을 받지 않았다.

예상보다 강경한 연준의 결정에 금융시장은 혼란스러웠다. 5월 CPI 결과를 본 뒤 9월 FOMC에서 금리 인하 결정이 내려질 가능성을 80% 반영했던 채권시장은 FOMC 성명서가 발표된 후 그 가능성을 64%로 낮춰 잡았다. 2년 만기 미국 국채 수익률은 이날 오전 장중 4.67%까지 하락하며 2개월 만에 최저치를 기록한 뒤 오후에는 4.76%로 반등하는 모습을 연출했다.[1]

FOMC는 성명서를 통해 경제 활동이 계속 견조한 추세로 확장하고 일자리 증가세도 강력하고 실업률은 낮게 유지되고 있다면서, 다만 “인플레이션은 작년보다 낮아지기는 했어도 여전히 높은 수준”이라는 입장을 앞선 회의 때와 마찬가지로 유지했다. 이번 성명에서 약간 변경된 것은 물가가 최근 수개월 간 2% 물가안정 목표까지 약간 개선 양상을 보였다(modest further progress)”고 평가한 대목이다.[2] 5월까지만 해도 이에 대한 인식은 물가 안정을 향한 개선이 부족(lack of)하다는 쪽이었다.[3] 하지만 이번에도 FOMC는 “인플레이션이 2%를 향해 지속적으로 움직일 것이란 더 큰 확신이 들 때까지는 기준금리를 낮추는 것이 적절하지 않을 것이라고 본다”는 입장을 재확인했다.[4]

여전히 높은 미국 물가 수준

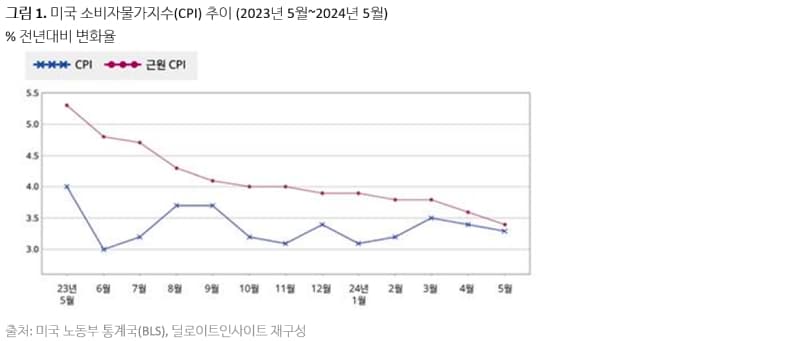

지난 2022년 6월에 미국 CPI 연간 상승률은 9.1%로 고점을 기록한 뒤 1년 뒤인 2023년 6월에는 3.0%까지 빠르게 낮아졌다. 하지만 CPI 상승률은 올해 1월 3.1%, 2월 3.2%에 이어 3월에는 3.5%까지 다시 올랐다가 4월과 5월에 각각 3.4% 및 3.3%로 하락하는 등 거의 1년 동안 3% 중반의 제한적인 범위에서 정체 양상을 보였다.

월간 변동성이 큰 에너지와 식료품 등의 품목을 제외하고 산정하는 근원CPI의 경우 2022년 9월에 6.6% 상승률을 정점으로 꾸준히 낮아지고 있는데, 작년 말부터 올해 3월 사이에 3% 후반의 높은 수준에서 정체하다가 5월에는 3.4%까지 낮아졌다.[5]

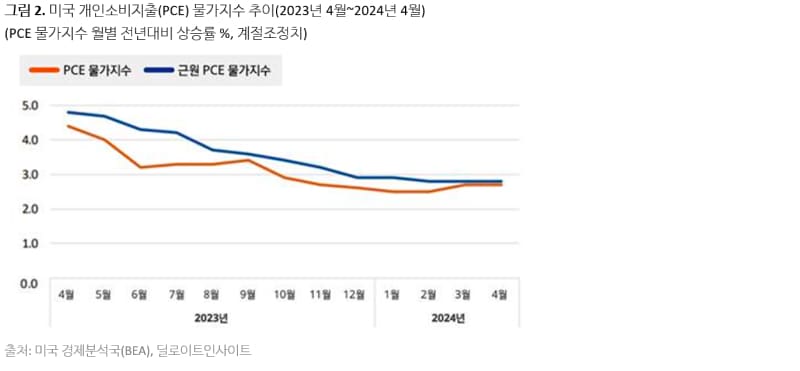

그런데 연준이 물가 목표 달성과 관련해서 근원CPI보다 중시하는 것으로 알려진 근원 개인소비지출(PCE) 물가지수의 경우 2022년 3월에 5.4%로 고점을 지난 이후 작년 말까지 3% 아래로 떨어졌지만, 올해 들어서는 최근 3개월째 2.8%에서 정체하고 있다.[6]

예상보다 매파적인 FOMC 점도표

앞서 5월 고용보고서 결과에 의하면 미국 노동시장 과열 양상은 해소되고 있는 것으로 나타났다. 하지만 연준은 고용과 물가가 보다 나은 균형을 향해 가고 있다고 보면서도, 여전히 인플레이션 위험에 대해 예의 주시하고 있다는 입장이다.

제롬 파월(Jerome Powell) 연준 의장은 “나와 동료들은 높은 물가가 구매력을 감소시켜 특히 기초 생필품, 주거비와 교통비 등의 비용 상승을 감당하기 힘든 사람들에게 커다란 어려움을 준다는 것을 너무나 잘 알고 있다”면서, “경제 전망은 불확실하며 여전히 인플레이션 위험에 주목하고 있다”고 말했다.[7]

그는 올해 인플레이션 지표들을 보면 최근에는 연초에 비해 개선 양상을 보이지만, 아직 2% 물가 안정 수준으로 가는지 확신이 들지 않기 때문에 추가적인 좋은 결과들을 더 봐야 할 것 같다고 덧붙였다.

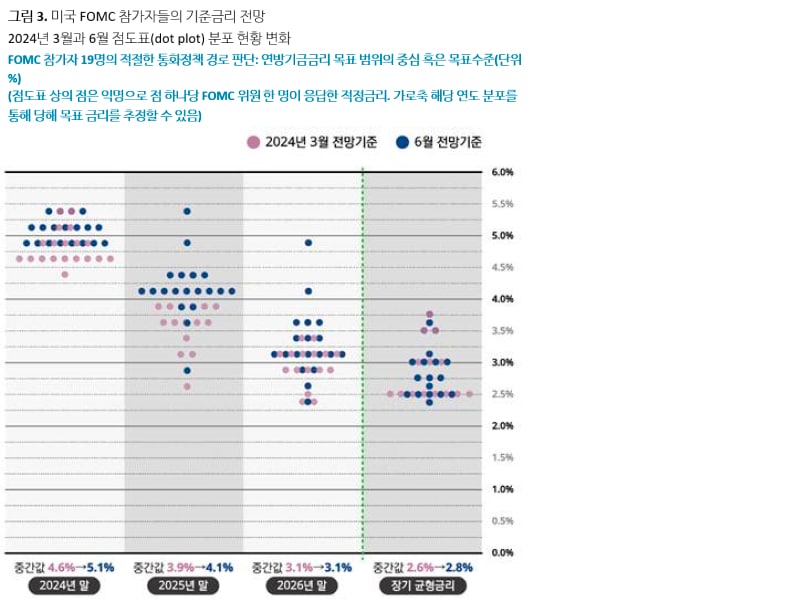

연준 의장은 “정책적 제약(policy restraint)을 너무 빨리 혹은 너무 많이 줄일 경우 이제까지 인플레이션 추세의 진전이 역전될 위험이 있다”는 점을 언급했다. 이어 6월에 새롭게 제시한 경제 전망 요약 자료에서 올해 금리인하 가능성에 대한 정책 위원들의 의견이 한 차례 0.25%포인트 인하로 나왔다고 소개했다.

파월 의장은 “경제가 예상대로 발전한다면 올해 연말에 연방기금금리의 적정 수준은 5.1%가 될 것으로 예상하며, 2025년 말에 4.1% 그리고 2026년 말에는 3.1%가 될 것으로 본다”면서, 다만 이러한 예측이 FOMC의 계획이나 어떤 결정과는 무관한 것이라고 선을 그었다. 이어 그는 현재 정책 금리 수준은 현재 직면한 물가 위험과 경제적 불확실성에 대처할 수 있는 좋은 위치에 있다고 평가했다.[8]

FOMC 위원들의 새로운 금리 예측은 3월에 3차례 금리인하 가능성을 시사한 것에 비해 크게 후퇴한 것이며, 금융시장이 기대하는 것보다 보수적인 태도이다. 다만 파월 의장은 인플레이션 전망에 대해 위원들이 보수적인 태도를 견지하고 있다는 점과 더불어, 19명의 위원들 중 15명이 1회 내지 2회 금리 인하를 예상한다는 점에서 볼 때 어느 쪽이든 타당할 수 있다는 열려진 태도를 취했다.

6월 경제전망 요약에 따르면 FOMC 위원들의 올해 미국 경제 성장률 전망치는 2.1%로 변화가 없었다. 그러나 기초 인플레이션 지표로 보는 올해 근원 PCE 물가지수 전망치는 2.6%에서 2.8%로 올라갔다. 2025년 전망치도 2.2%에서 2.3%로 높여 잡았다.

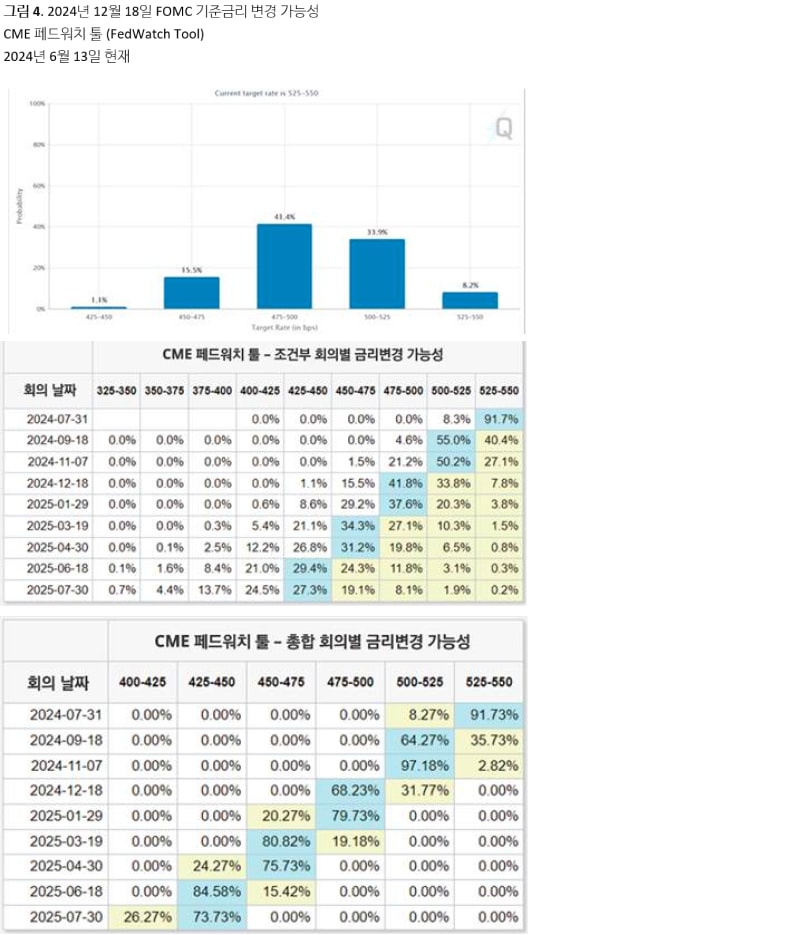

이러한 연준의 보수적인 경제 전망의 변화로 볼 때, 올해 금리인하가 1회 실시된다면 그 시점은 대통령 선거가 지난 12월에 적당할 것이란 분석이 제기된다. 9월 금리인하 가능성을 열어둔 것은 사실이지만, 더 많은 경제 지표를 보고 확신을 얻기 전에 현직 대통령을 지지하는 것으로 보일 수 있는 경제 지원 정책 결정을 내리기는 쉽지 않을 것이기 때문이다.[9]

이번 FOMC를 앞두고 이미 금융시장에서는 총선 및 대선과 같은 정치적 요인들 때문에 중앙은행이 금리인하를 망설이게 될 것이란 전망이 제기된 바 있다. 특히 7월 4일 총선을 앞둔 영국에서는 중앙은행이 금리인하가 임박했다는 신호를 보내고 있음에도 불구하고 그 시점이 선거 이후가 될 수밖에 없을 것이란 관측이 힘을 얻는다. 전 영국은행(BOE) 통화정책위원 찰스 굿하트(Charles Goodhart)는 “중앙은행은 정치에 관여하는 것처럼 보이기를 결코 원하지 않기 때문에, 가장 쉬운 방법은 아무것도 하지 않는 것”이라고 논평했다.[10]

이러한 쟁점에도 불구하고 미국 금융시장 투자자들은 여전히 9월 FOMC가 금리인하를 결정할 가능성을 64%나 된다고 본다. 11월 5일 대선을 앞둔 중앙은행의 경기 부양 시도는 현직 대통령을 지원하는 태도로 보일 수 있다. 그러나 미국의 경우는 경제 여건이 훨씬 좋기 때문에 굳이 이러한 시점에 금리를 인하해 정치적으로 주목을 받으려 하지 않을 것이란 의견에 힘이 실린다.[11] 이미 연준은 11월 FOMC 일정을 대선에 영향을 주지 않기 위해 11월 초에서 6~7일로 변경하기도 했다.

아마도 연준이 정치적 독립성을 뽐내려면 경제지표가 도와줘야 가능할 것으로 예상된다. 조만간 예상보다 취약한 거시지표가 나오면 연준은 “정치가 아니라 경제에 따라 정책 결정을 내린다”는 명분 하에 9월이라도 금리를 내릴 수 있을 것이다.

연내 1.5회 금리인하? 외부의 압력은 높다

월가가 예상하는 연준의 금리인하 전망을 보면 9월 금리인하 가능성은 64% 수준이지만, 12월 회의에서 0.25%포인트 금리인하 가능성은 이미 100% 이상 반영하고 있다. 실제로는 1~2회, 약 1.5회 금리인하가 이루어질 것이란 기대가 있는 것이다.

앞서 살펴보았듯이 파월 연준 의장은 점도표를 설명하면서 19명 중에서 15명의 위원들이 1회 내지 2회 금리인하를 지지하고 있기 때문에, 연내 한 차례 혹은 두 차례 금리인하가 이루어질 가능성이 모두 타당하다고 언급했다.

나아가 높은 금리를 유지할 때 주택시장의 차입자가 받는 고통이 높아진다는 점, 결국 미국 시민들이 내야 하는 정부의 적자에 대한 이자지급 부담이 더욱 커진다는 점을 연준도 도외시하기 힘들다.

파월 의장은 앞서 의회에서 “주택시장을 위해 연준이 할 수 있는 최선의 일은 인플레이션을 잡고 금리를 낮추는 것”이라고 언급한 바 있다.

미국 의회 예산국(CBO)은 최근 보고서를 통해 연방 부채가 2054년까지 국내총생산(GDP)의 166%에 이를 것이란 전망을 제시했다.[12] 이러한 추정치에 대해 너무 보수적이란 비판도 제기됐다. 지정학적인 변화와 기후변화 대응 필요성 등을 감안하면 부채가 더욱 빠르게 증가할 위험이 있다는 것이다. 올해 미국 정부가 지불해야 하는 이자 부담은 8,700억 달러에 이를 것으로 추정되며, 이런 점에서 23년래 최고치인 기준금리에 대한 인하 압력이 가중되고 있다.

─

1 Financial Times, “US inflation falls to 3.3% in May in boost to markets”, Jun. 12, 2024

2 Financial Times, “Fed officials signal just one interest rate cut before end of 2024”, Jun. 12, 2024

3 Federal Reserve Board, “Federal Reserve issues FOMC statement”, June 12, 2024

4 Federal Reserve Board, “Federal Reserve issues FOMC statement”, May 01, 2024

5 Ibid.

6 BLS, “CPI for all items unchanged in May; shelter up”, Jun. 12, 2024

7 BEA, “Personal Income and Outlays, April 2024”, Apr. 26, 2024

8 Federal Reserve Board, “Transcript of Chair Powell’s Opening Statement”, Jun. 12, 2024

9 Ibid.

10 Financial Times, “Jay Powell sends mixed interest rate signal to borrowers — and Joe Biden”, Jun. 13, 2024

11 Financial Times, “Political heat gives central bankers pause for thought on interest rate cuts”, Jun. 10, 2024

12 Ibid.

13 한국경제, “'빚의 늪' 빠진 美…1분당 국채이자 27억원”, 2024년 5월 12일

─

저자: 김사헌 Director

성장전략본부 딜로이트 인사이트

딜로이트 글로벌 이코노미스트 네트워크

딜로이트 글로벌 이코노미스트 네트워크(Deloitte Global Economist Network, DGEN)는 다양한 이력과 전문성을 지닌 이코노미스트들이 모여 시의성 있고 흥미로운 콘텐츠를 생산하는 그룹이다.