Inclusión financiera en México has been saved

Artículo

Inclusión financiera en México

Retos y oportunidades 2024

En México, una de las principales metas del sector financiero es impulsar la inclusión financiera, pues una gran parte de la población todavía no cuenta con acceso a los productos y/o servicios que dicha industria ofrece. Llegar a un mayor número de personas, con costos muy bajos, y aprovechando la infraestructura de pagos digitales, es una tarea primordial si lo que se busca es dar de alta a cada vez más usuarios.

En México, todavía existen diversos retos que debe afrontar la industria de servicios financieros. Uno de ellos, y quizá el más importante para nuestro caso particular, es el que tiene que ver con los niveles de inclusión financiera que existen actualmente en nuestro país.

La inclusión financiera se define por la Comisión Nacional Bancaria y de Valores (CNBV) (2020) como: “el acceso y uso de servicios financieros formales bajo una regulación apropiada que garantice esquemas de protección a las personas usuarias y promueva la educación financiera para mejorar la capacidad financiera de todos los segmentos de la población”.

A pesar de que este concepto parezca algo común, como parte de nuestra realidad cotidiana, los rezagos en cuanto al uso o acceso a servicios financieros siguen siendo considerables. La Encuesta Nacional de Inclusión Financiera (ENIF) 2021, de la CNBV y del Instituto Nacional de Estadística y Geografía (INEGI), señala que sólo 68% de la población mayor de 18 años en México tiene o ha tenido al menos un producto financiero. En este porcentaje predomina el género masculino con la mayor tenencia de productos financieros (55%), mientras que el género femenino está por debajo (45%).

Por otro lado, el Índice de Inclusión Financiera de Credicorp, elaborado por lpsos, coloca a México como el penúltimo país, de ocho naciones de Latinoamérica evaluadas (Perú, Chile, Ecuador, Colombia, Bolivia, México, Panamá y Argentina), donde la nuestra se posicionó en el séptimo lugar, con 41.7 puntos, de 100 posibles.

1. Índice de inclusión elaborado por Lpsos , explora la relación de las personas con el sistema y los productos financieros, a través de 3 dimensiones: Acceso, Uso y Calidad Percibida. Este índice incluye a ocho países de Latinoamérica: Perú, Chile, Ecuador, Colombia, Bolivia, México, Panamá y Argentina. | 2. El corte de datos es a junio de 2023. Fuente: Índice de inclusión financiera de Credicorp 2022.

Asimismo, con base en datos del “The Global Findex Database 2021”, del Banco Mundial, el porcentaje de población mayor de 15 años que posee una cuenta financiera es de 46% y lo ubica en la posición 12 del ranking de América Latina, muy por debajo de Chile que ocupa la primera posición, con 87%.

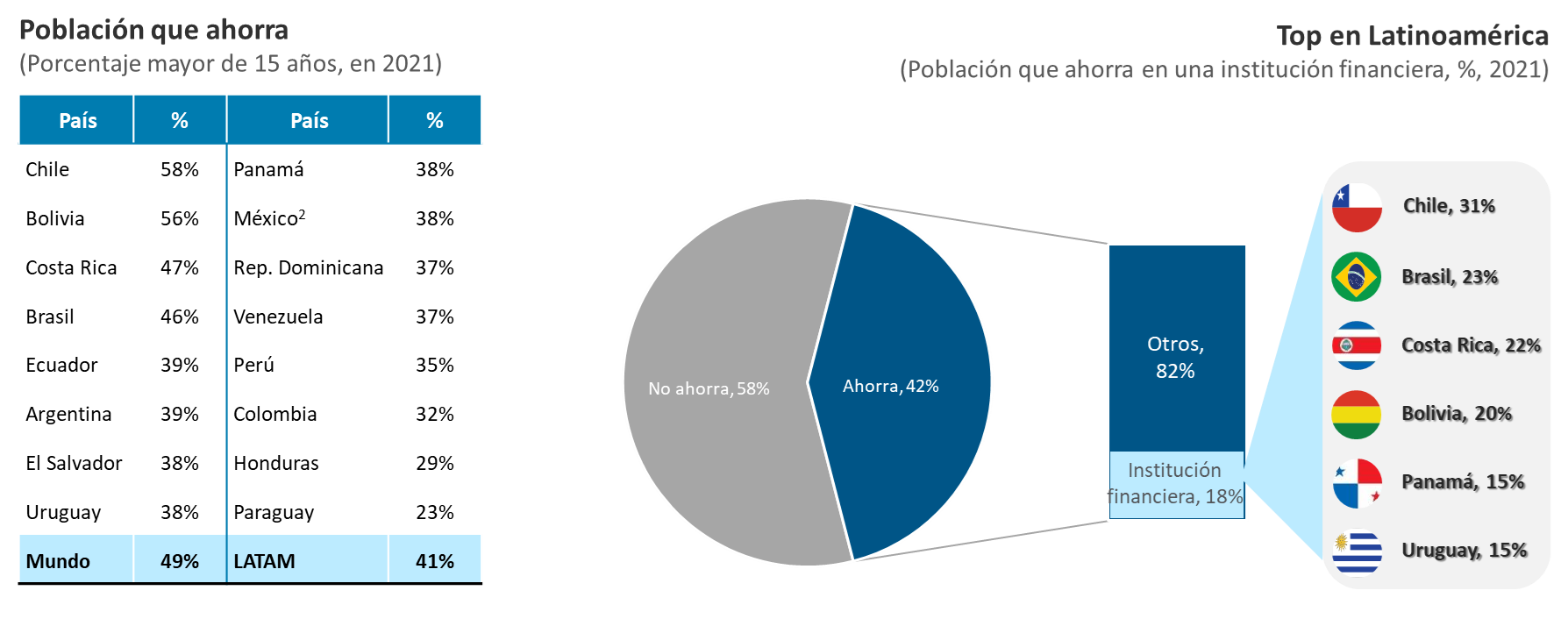

En cuanto al porcentaje de ahorro de la población, de acuerdo con la Organización para la Cooperación y el Desarrollo Económico (OCDE), el promedio mundial es de 49%, mientras que México sólo alcanza 38%. Si bien parece estar cerca del promedio mundial, aún está muy lejos del promedio en países desarrollados, cuyos niveles son de 77%. A ello se le suma el hecho de que los canales de ahorro son mayormente informales, dado que, en promedio, sólo 18% de los ahorros están en una institución financiera (Banco Mundial, 2021).

Si consideramos, además, que la disponibilidad de infraestructura también es un factor que mejora el acceso al sistema financiero, debemos hablar de la oferta de otros servicios, que tienen que ver, principalmente, con el sector bancario.

El crecimiento de la banca, ¿un reflejo de mayor inclusión?

En México, según datos de The Economist Intelligence Unit Financial Services Report: Mexico, 2022 fue el año con la mayor tasa de crecimiento (5.6%) en cuanto a la disponibilidad de cajeros automáticos, mientras que la tendencia para los próximos años es hacia una reducción gradual y consistente de cajeros. Esto último tiene relación directa con la preferencia por los servicios digitales.

Actualmente, los sistemas de pago en tiempo real se usan en 100 países, incluyendo a México, donde se cuenta con SPEI, CoDi y Dimo. Asimismo, este servicio muy probablemente se verá complementado por la Inteligencia Artificial (IA) Generativa, que podría mejorar la productividad en la detección del fraude (entre 30% y 50%), racionalizando las tareas manuales y agilizando diversos procesos. No obstante, México y América Latina afrontan, en estos momentos, desafíos relacionados con la infraestructura, la tecnología y la escasez de talento, y limitan el uso generalizado de IA en los pagos, lo cual obstaculiza la mejora en la infraestructura de pagos en tiempo real (Kushki, 2024).

En 2023, el sector bancario tuvo resultados históricos, al crecer 15% en utilidades contra las registradas el año anterior, pues alcanzó los $273 mil millones de pesos y un ROE (return on equity) de 18.5%, cifra superior al promedio de largo plazo que ha sido de 15% en las series históricas. Sin embargo, ¿representa esto un avance en materia de inclusión financiera?

La apertura de cuentas se ha visto fortalecida en los años más recientes, sobre todo en 2020, cuando se tuvo la mayor apertura de cuentas de débito y crédito, con 23.9% y 13.5%, respectivamente, lo cual se explica en buena medida por el confinamiento de la pandemia, que incentivó el volumen de transacciones en línea.

En tanto, la tendencia para los próximos años es que las tarjetas de crédito mantengan un crecimiento anual por arriba de 4%, y que las tarjetas de débito también sigan creciendo, pero por debajo de la mitad de ese porcentaje anual. Por último, el número de cajeros ha tenido un crecimiento importante, pasando de 59 mil, en 2020, a 64 mil, en 2023, y se muestra una tendencia a mantenerse en 64 mil, incluso llegando a los 65 mil, en 2028.

Por otra parte, el sector bancario muestra un sólido crecimiento del margen neto de intereses en 2022 y 2023, con 18.1% y 19.7%, respectivamente. En relación con los activos, 2020 fue el año de mayor crecimiento (13.8%), seguido de 2022 y de 2023. En cuanto a préstamos y depósitos, tuvieron crecimientos importantes, de entre 10% y 8% desde 2020, y con un punto máximo en 2022 y 2023 para los préstamos, después de un mínimo en 2020, contrario a los depósitos, que alcanzaron su punto máximo de crecimiento en el mismo año. Finalmente, el margen neto como porcentaje de los activos del sector bancario muestran un crecimiento constante entre 5% y 6%, desde 2020 hasta el pronóstico de 2028.

La brecha de género, tema pendiente

Aunado a lo anterior, es importante destacar el aumento en la brecha de género que se presenta en el acceso a servicios financieros, en México, ya que; por ejemplo, en cuentas de ahorro, la brecha aumentó de 4.3% en 2015, a 13.8% en 2021; y, en la tenencia de seguros, la brecha de género pasó de 5.5% a 9.7% en el mismo periodo. En este sentido, la brecha general en el acceso a servicios financieros prácticamente se duplicó, incrementándose de 6.3% a 12.4% (Ruíz, 2022).

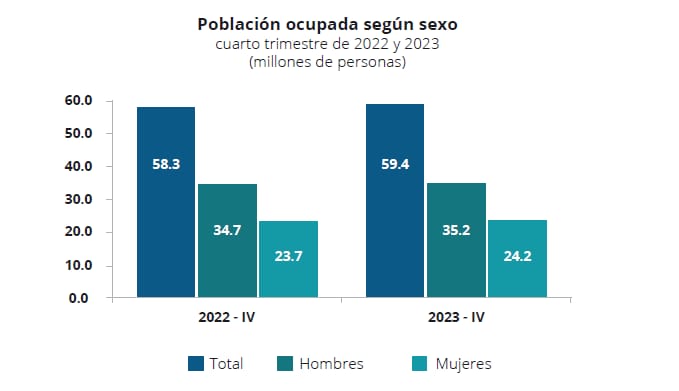

Otro dato relevante de brecha de género radica en el porcentaje de ocupación en el mercado laboral ya que, según la Encuesta Nacional de Ocupación y Empleo (ENOE) 2023, del INEGI, la tasa de participación de los hombres es de 35.2%, mientras que la de las mujeres es de 24.2%. Los enfoques teóricos de las desigualdades de género en el mercado laboral se pueden dividir, en términos generales, en los que se centran en la elección individual y los que se centran en las limitaciones estructurales (Kabeer, 2012).

En cuanto al enfoque de las limitantes estructurales, estas se explican a partir de que, en la mayoría de los países, las mujeres ganan, en promedio, sólo entre 60% y 75% del salario de los hombres.

Otros factores que contribuyen a esta situación son las altas probabilidades de que: a) las mujeres se desempeñen como trabajadoras asalariadas y en ocupaciones familiares no remuneradas; b) se dediquen a actividades de baja productividad; c) trabajen en el sector informal. Pero, además, las mujeres tienen menores probabilidades que los hombres, de movilidad hacia el sector formal y hacia el sistema financiero (ONU MUJERES, 2024).

Toma de decisiones financieras e inclusión

La inclusión financiera está significativamente influenciada por las decisiones financieras que las personas realizan en el mercado financiero. En este sentido, existen dos enfoques de entendimiento para la toma de decisiones financieras: la teoría del valor-utilidad y la economía conductual.

Desde la perspectiva de la teoría del valor-utilidad, la inclusión financiera en México podría mejorarse proporcionando información clara y transparente sobre productos financieros, ayudando así a las personas a tomar decisiones racionales basadas en la maximización de su beneficio y la minimización de riesgos. Esto sugiere que la educación financiera es crucial para mejorar la inclusión financiera, ya que proporciona a los individuos las herramientas necesarias para evaluar los productos financieros y tomar decisiones informadas.

La economía conductual, por otro lado, reconoce que, incluso con una educación financiera de calidad, los individuos pueden no actuar de manera completamente racional debido a sesgos cognitivos, emocionales y sociales. En México, esto podría implicar que, a pesar de los esfuerzos por mejorar la educación financiera, las personas todavía podrían evitar los productos financieros debido a la desconfianza, a las experiencias previas o a la influencia de su círculo social, lo cual se debe prevenir para no afectar el acceso a los servicios financieros.

Para impulsar la inclusión financiera en México, sería beneficioso diseñar e implementar estrategias que consideren ambos enfoques. Esto podría incluir:

- Educación financiera. Fomentar programas de educación financiera que no sólo enseñen sobre productos financieros, sino que también aborden cómo los sesgos cognitivos y emocionales pueden afectar la toma de decisiones.

- Productos financieros adecuados. Desarrollar productos financieros que sean fáciles de entender y utilizar, minimizando así la barrera de entrada para aquellos con menos experiencia.

- Inclusión social. Reconocer el papel de la inclusión social y el entorno en la toma de decisiones financieras, y trabajar para construir confianza en los servicios financieros, a través de testimonios, referencias y educación entre pares.

- Innovación financiera. Innovar en el sector financiero para ofrecer productos que se adapten mejor a las necesidades individuales y que consideren el contexto económico y social de los consumidores mexicanos, como los microcréditos y las cuentas de ahorro de bajo costo.

- Políticas públicas. Desarrollar políticas públicas que fomenten la inclusión financiera, así como incentivos para las instituciones financieras que ofrezcan productos accesibles y programas de apoyo para poblaciones desatendidas.

Comprender los factores que inciden en la toma de decisiones financieras, desde una perspectiva conductual, es fundamental para desarrollar estrategias basadas en la teoría del valor-utilidad. Sobre todo, se puede crear un entorno más inclusivo que no sólo dé, a las personas en México, el acceso a servicios financieros, sino que también les brinde la confianza y el conocimiento suficiente para utilizarlos de manera efectiva.

Conclusiones

En México, una de las principales metas del sector financiero es impulsar la inclusión financiera, pues una gran parte de la población todavía no cuenta con acceso a los productos y/o servicios que dicha industria ofrece.

Llegar a un mayor número de personas, con costos muy bajos, eliminando fricciones en el uso y aprovechando la infraestructura de pagos digitales de SPEI, DiMo y CoDi, es una tarea primordial si lo que se busca es dar de alta a cada vez más usuarios. En ese sentido, la digitalización representa, sin duda alguna, la supercarretera hacia la inclusión.

De igual manera, es indispensable que las entidades financieras apoyen a los usuarios al brindarles un mejor entendimiento sobre el uso de los servicios y productos; que ayuden a la población a tener una mejor salud financiera; y a, sobre todo, que dirijan los esfuerzos de la inclusión financiera hacia una mejora de la calidad de vida de las personas.

Recomendamos

Open Banking

Abriendo los horizontes del sistema financiero

Inclusión financiera: impulsando la digitalización en América Latina y el Caribe

¿Disrupción para inclusión financiera?