Insight

Forskudsopgørelsen er landet

Betal den ’rigtige” skat i løbet af året

Mange danskere lever i bedste velgående, velvidende, at årsopgørelsen – der lander til foråret – muligvis kommer med en restskat. De fleste foretrækker dog at få penge retur, og det er jo heldigvis noget, vi selv kan kontrollere, men hvordan?

19. november 2024

Skattestyrelsen har den 12. november udstedt en automatisk forskudsopgørelse for 2025. Flere oplevede også at sidde i kø til systemet, men ventetiden var måske ikke lige så spændende, som den er til foråret. Forskudsopgørelsen for 2025 er nemlig kun et udtryk for den forventede indkomst og fradrag, du muligvis har i 2025. Men her skal du være opmærksom, for forskudsopgørelsen er et resultat af din seneste årsopgørelse – hvilket var 2023. Har du haft store ændringer i din privatøkonomi, omlagt lån, solgt bolig, fået lønforhøjelse eller skal på barsel, så bør du besøge din forskudsopgørelse, så du betaler ”den rigtige skat” i løbet af året. Der er ikke andre, der gør det for dig.

Vi har nedenfor samlet en række punkter, som bør vække din interesse for et kig på forskudsopgørelsen 2025.

Kontroller din forskudsopgørelse ved større ændringer, hvis du:

- går op i løn, går ned i løn, får nyt job, mister job

- går på barsel

- køber ny bolig, sælger bolig, ændring i gæld

- bliver gift eller skilt

- begynder at få pension eller efterløn

- starter egen virksomhed eller lukker egen virksomhed

Som altovervejende hovedregel bør du kontrollere din forskudsopgørelse 3-4 gange om året, hvis du ønsker at være på forkant med en eventuel restskat. Og det tager ofte kun et par minutter.

Lønindkomst

Det er en udbredt misforståelse, at en ”for høj” indkomst på forskudsopgørelsen automatisk medfører, at du ikke får en restskat, når årsopgørelsen lander. En restskat kan afhænge af mange andre ting end blot lønindkomst, men hvis du ikke har anden indkomst eller fradrag, så er det nødvendigt at se isoleret på niveauet for din lønindkomst. Som indledningsvist nævnt, så er forskudsopgørelsen for 2025 nemlig baseret på din årsopgørelse for 2023 – så meget kan være ændret siden.

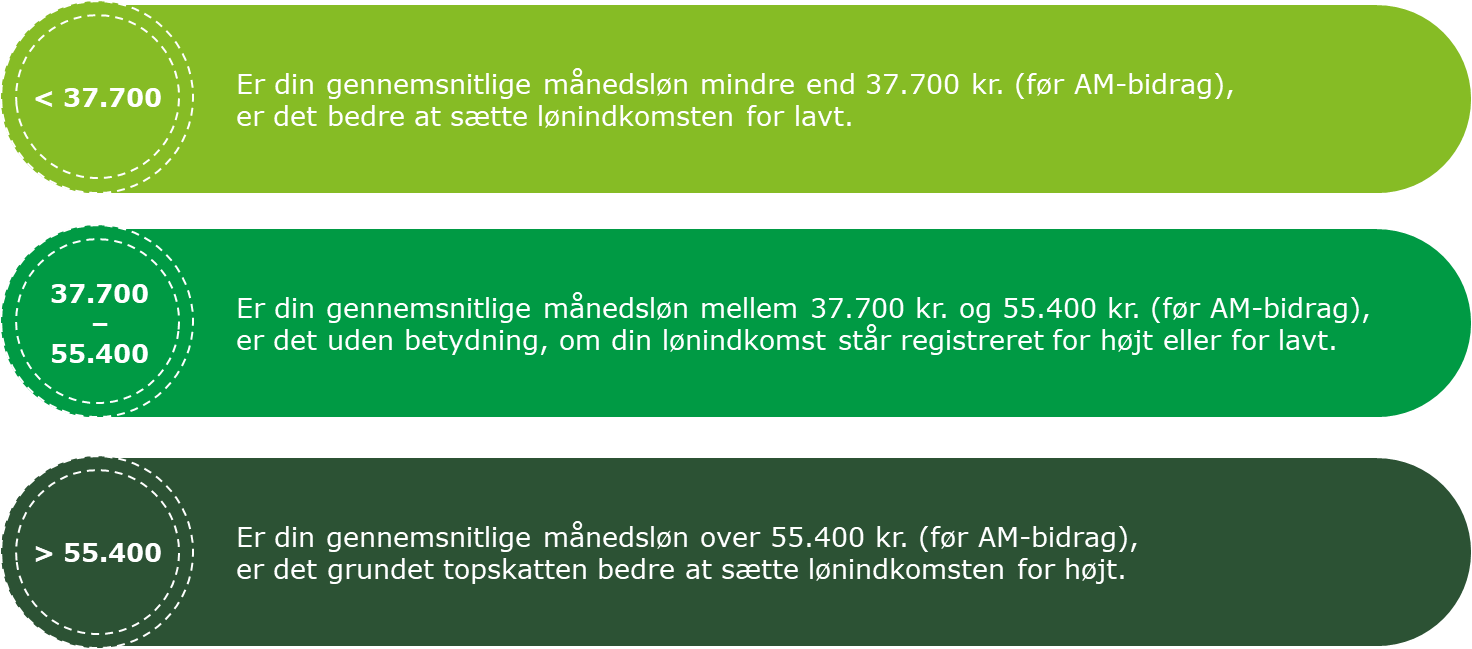

Her er en oversigt over, hvordan du – i nogen grad – kan undgå en restskat for 2025 ved justering af din lønindkomst:

Knap 10% af den danske befolkning betaler topskat, og de kan i 2025 se frem til en mindre skattebesparelse. Topskattegrænsen hæves nemlig til 665.000 kr. (før AM-bidrag), hvilket medfører en besparelse på omkring 3.500 kr. årligt.

Beskæftigelsesfradraget, som automatisk beregnes af niveauet for årlig lønindkomst, stiger i 2025 med 10.500 kr., hvilket resulterer i en skattebesparelse på knap 3.000 kr.

Boligskat

Hvis du er boligejer, har du med garanti allerede opdaget, hvordan de nye regler for boligskat trådte i kraft 1. januar 2024. Tidligere var du vant til kun at betale ejendomsværdiskat via forskudsopgørelsen/årsopgørelsen, mens ejendomsskat (grundskyld) blev overført via girokort til kommunen. Det er nu samlet på din forskudsopgørelse/årsopgørelse, og hvis du ikke allerede har gjort det så overvej at ændre overførslerne i den private budgetplanlægning.

På din forskudsopgørelse kan du se den samlede opkrævning af boligskat for 2025, Husk at registrere boligen, hvis den ikke allerede fremgår, eller hvis den sælges.

Indefrysning af grundskyld

Langt de fleste boligejere er tilmeldt indefrysning af stigende boligskat, men det er samtidig langt de færreste, der ved dette. Det er nemlig indrettet som en frameldingsordning, hvorfor der aktivt skal ske en framelding.

Konsekvensen er, at eventuelle stigninger i boligskat automatisk bliver indefrosset med et lån på forskudsopgørelsen for 2025. Du kan framelde dig indefrysningsordningen under din forskudsopgørelse for 2025. Skattestyrelsen noterer dog, at ”forskudsopgørelsen for 2025 beregner ikke indefrysningslån på ejendomsværdiskatten, men du kan bede om at få nedsat din ejendomsværdiskat, hvis den er steget fra 2024 til 2025”.

Bemærk at lånet er forrentet og ikke er fradragsberettiget.

Fri bil

Kontroller værdien af fri bil, idet den anførte værdi absolut ikke nødvendigvis er korrekt, da forskudsregistreringen tager udgangspunkt i tidligere år (historisk værdi).

Hvis du har en ’ny bil’ til rådighed som fri bil, udgør beregningsgrundlaget 100% af bilens nyvognspris i de første 36 måneder. Herefter (fra og med 37. måned) nedsættes beregningsgrundlaget til 75% af bilens nyvognspris.

Du kan også allerede have fået – eller får – en ny firmabil i løbet af 2024 eller 2025. Da er det vigtigt at få tilrettet med den korrekte værdi på den nye bil.

Fra 2025 ændres satser for beskatning af biler igen. Tidligere blev beskatningsgrundlaget fastsat afhængig af bilens værdi på over/under 300.000 kr., men fra og med 2025 er der kun én sats på 22,5% uanset bilens værdi.

Derudover skal der medregnes miljøtillæg, som medregnes med 700%, sammenlignet med 600% for 2024.

Aktieindkomst og aktieløn

Det kan være svært at forudse, om 2025 bliver et godt år for dine investeringer. Typisk kan man estimere niveauet af udbytter, men for afkast på aktier og investeringsforeninger er det anderledes. Du kan overveje at sætte et forsigtigt niveau ind og så huske løbende at holde øje og lave ændringer – især hen mod årets afslutning.

Er du med i en aktielønsordning via din arbejdsgiver, skal du se efter, om det rigtige beløb er medtaget for næste år. Igen, det er svært at vide de konkrete beløb, men et forsigtigt beløb er bedre end intet.

Renteudgifter

De seneste år har budt på store ændringer i renteniveauet, og mange danskere har udnyttet muligheden for at omlægge lån mod at skære en stor del af restgælden af. Det medfører som regel ændringer i de renter, der skal betales, hvorfor du bør opdatere din forskudsopgørelse i overensstemmelse hermed.