2019年度における運送業界の振り返りと今後の展望 ブックマークが追加されました

ナレッジ

2019年度における運送業界の振り返りと今後の展望

1.はじめに

運送業界は慢性的な低利益体質と人手不足が課題であると言われていますが、一般消費者が電子商取引(以下、「EC」)を利用することで家にいながらにして物品を購入し受け取る機会が増えているため、宅配事業者にとって人手不足が課題になることは容易に想像することができます。このような外部環境のなか、ここ数年の運送業界にかかわる外部公表数値に基づいて、業界全体のこれまでの状況を把握するとともに今後の展望について考えていきたいと思います。

また、運送業界における大手事業者の直近の決算数値等をもとにして、新型コロナウイルス感染症(COVID19)の拡大がこの業界にもたらす影響についても分析したいと思います。

2.運送業界の状況と今後の展望

(1)運送業界の外部環境-貨物量の推移

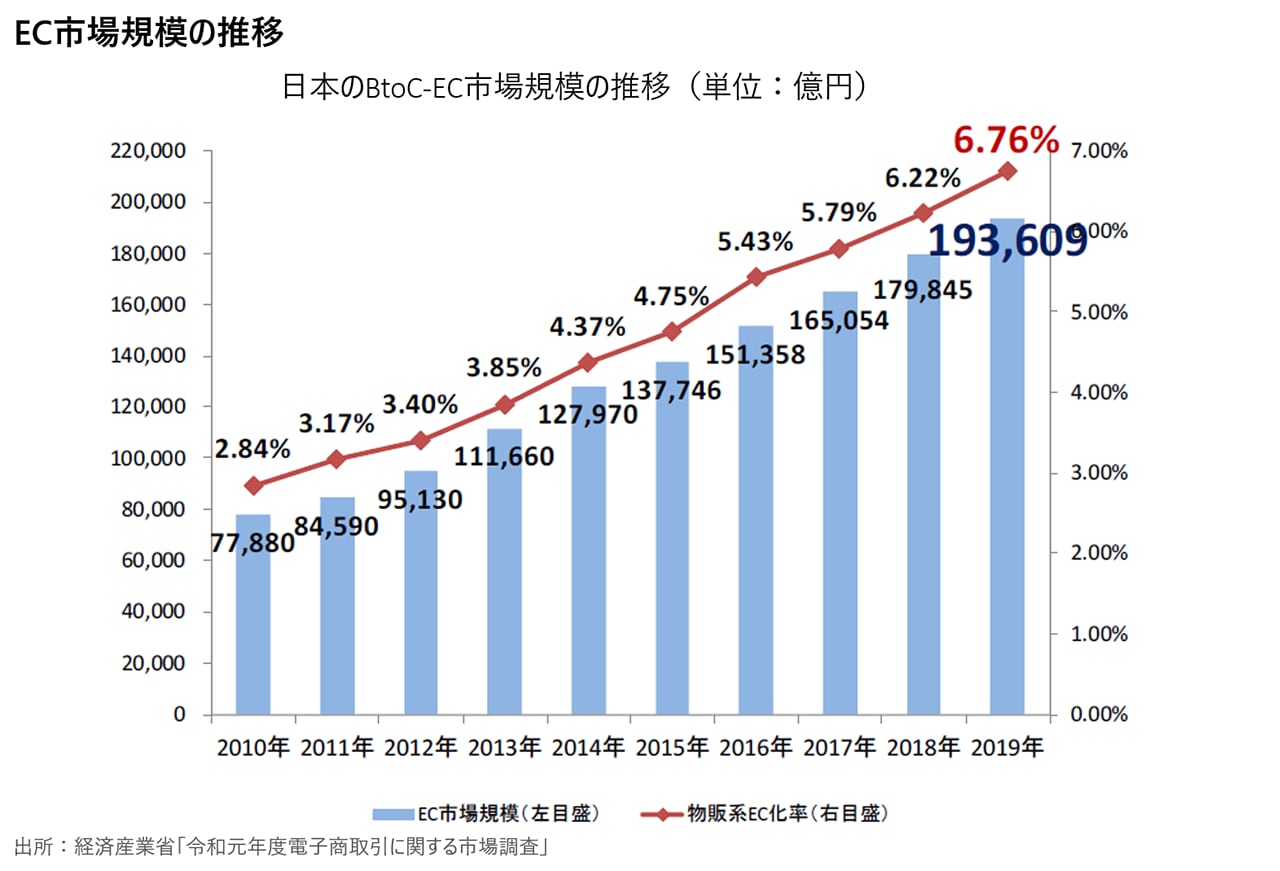

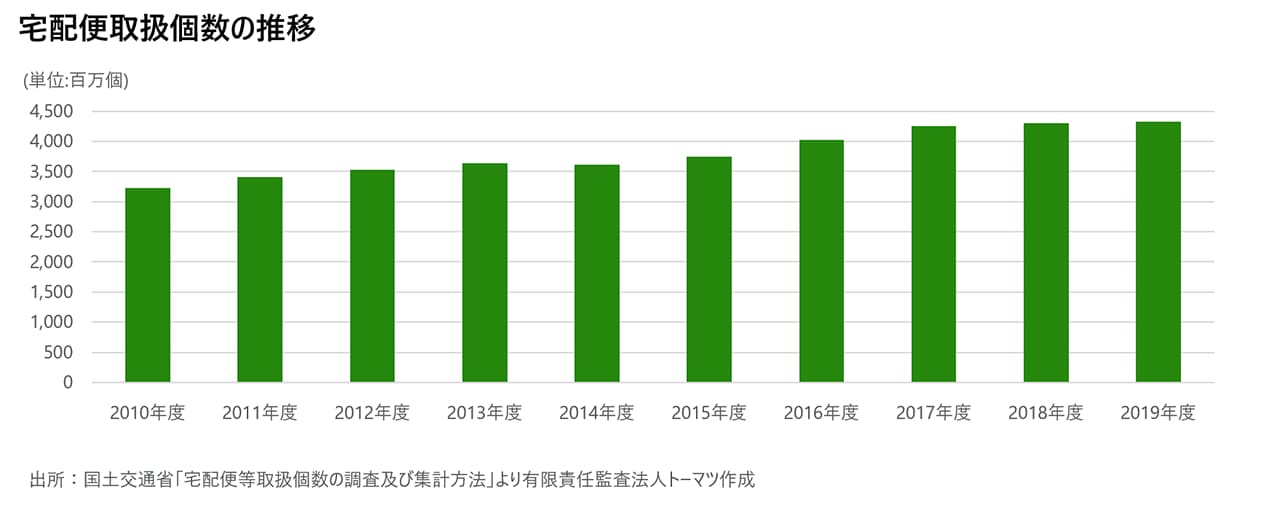

次表のとおりEC市場規模は継続的に拡大しているため、宅配便の取扱個数はこの10年間常に前年の水準を上回っており、10年前の水準と比較すると実に30%以上も増加している状況にあることがわかります。

注1:EC化率は全ての商取引金額(商取引市場規模)に対する電子商取引市場規模の割合を指す。

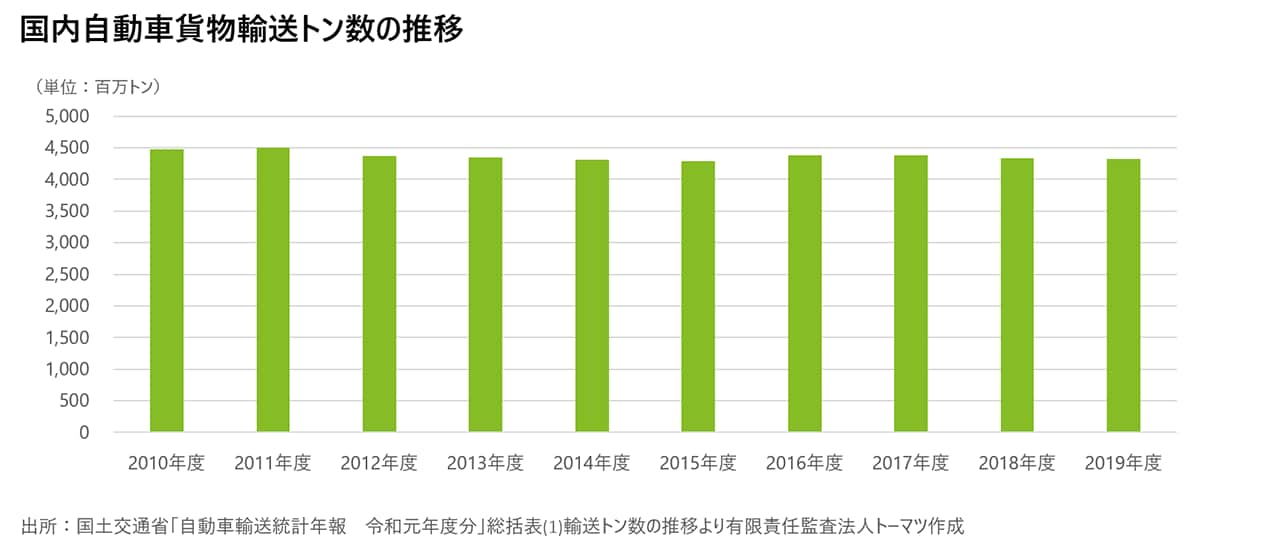

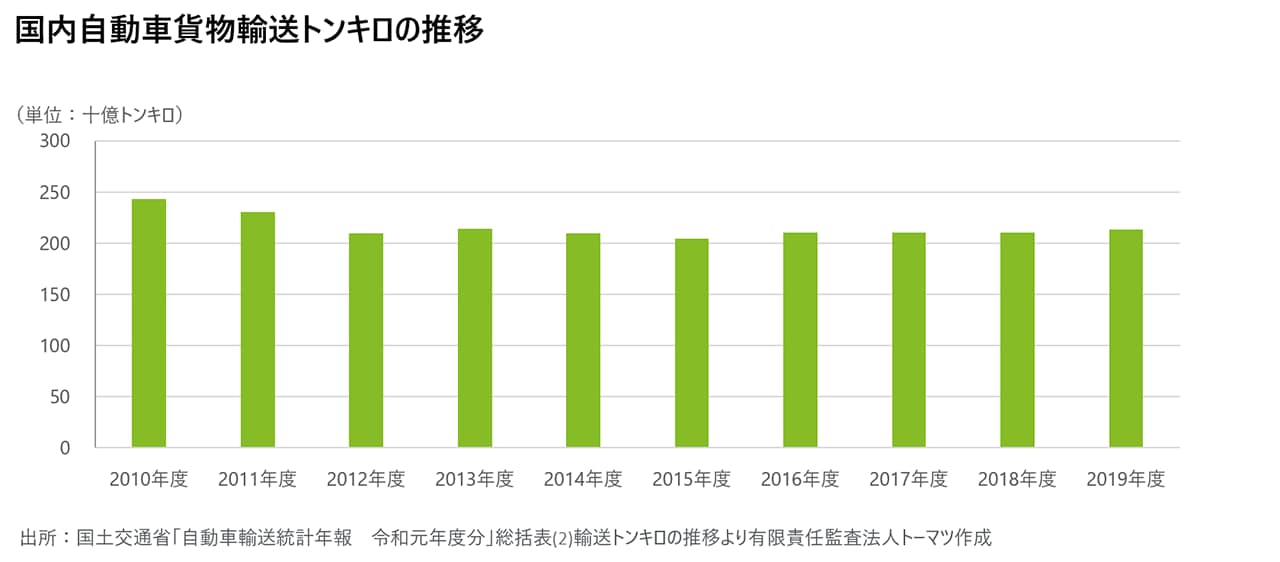

これに対して、運送業界全体の貨物量を測る指標として国土交通省が公表している、貨物の重量を示す「輸送トン数」やそれに距離の要素も加えた「輸送トンキロ」を見てみると、「輸送トンキロ」に関して2011年度から2012年度にかけて数値の減少が認められることを除けば、いずれの指標を見ても運送業界全体の貨物量は横ばいで推移していることがわかります。

これは、一般消費者の購買スタイルや物販事業者の販売方法のEC化が進んだことにより、宅配便の取扱数量が増加した代わりに、物品を販売する店舗に向けて運送する貨物量等が減少したことを示していると考えられます。少子高齢化が進む日本においては、他の業界においても見られる傾向であると考えられますが、運送業界全体の市場規模が拡大していないということが、低利益体質を脱することを難しくしている一因であると考えられます。

(2)運送業界の内部環境-事業者数や事業者が保有する経営資源

次に運送業界のもう1つの課題である人手不足に関連して、この業界における事業者数や事業者が保有する経営資源の規模の状況を見ていきたいと思います。

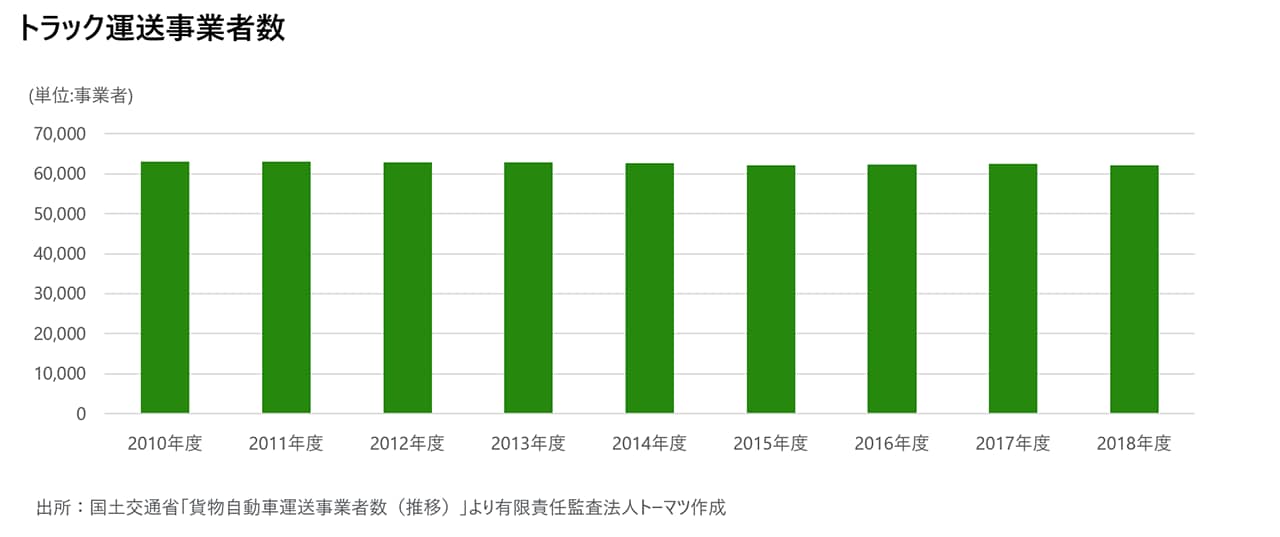

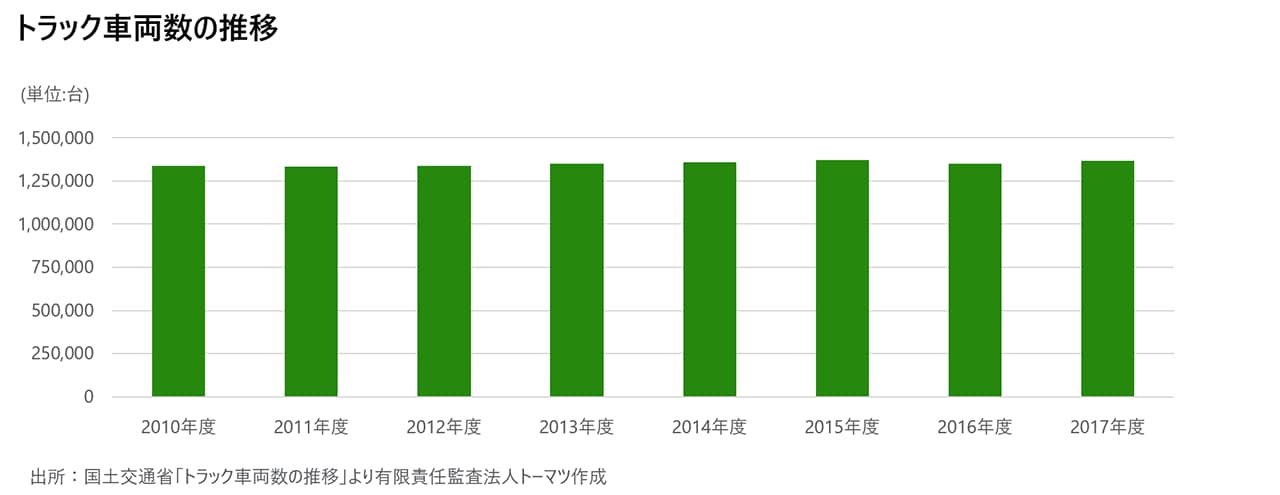

国土交通省が公表する「トラック運送事業者数」や「トラック車両数」の推移を見ると、次表のとおりいずれもこの10年間において横ばいの状況にあります。

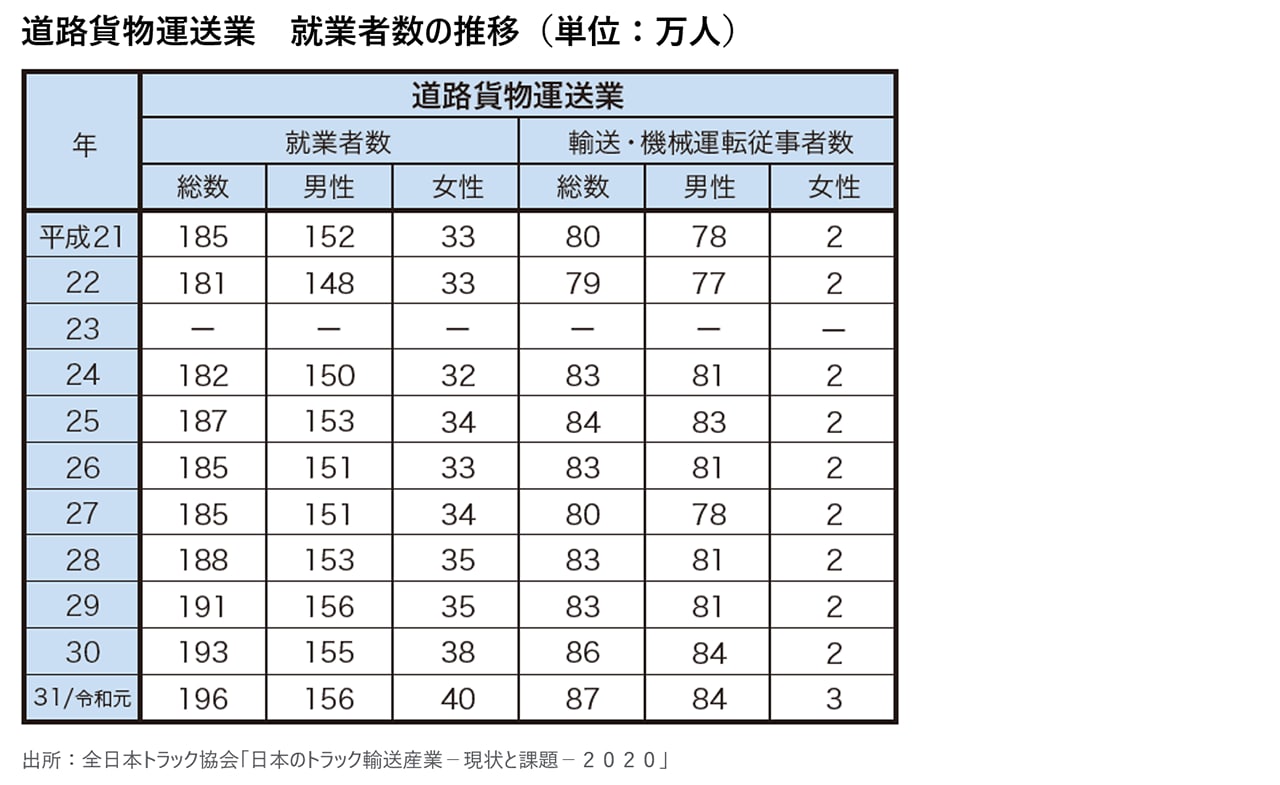

また、全日本トラック協会が公表する「道路貨物運送業の就業者数」に関しては、この10年間にわたってむしろ緩やかな増加傾向にあります。

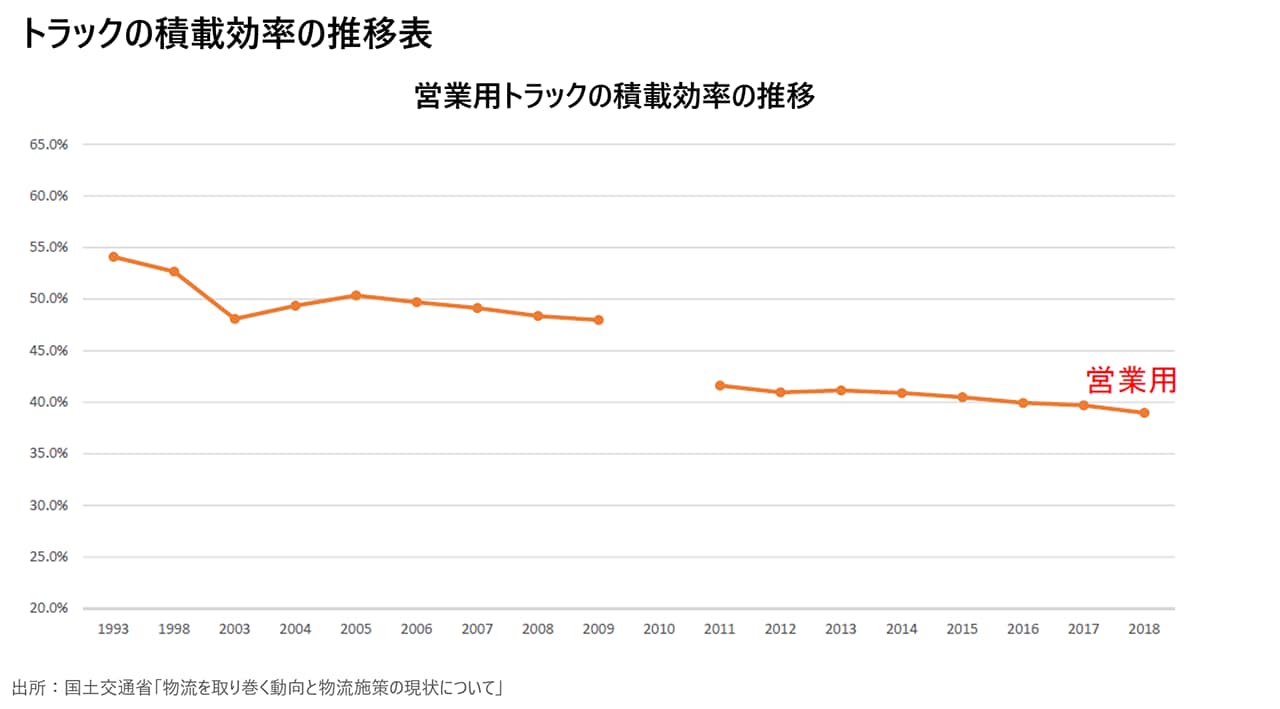

これらのことから、この業界における人手不足は、業界全体における貨物量の規模と運送事業者の経営資源の規模が時代とともにバランスしなくなった、すなわち、需給のバランスが損なわれたという単純な状況ではないと言えます。貨物全体に占める宅配便の割合が高まったことにより、貨物の小口化と多頻度化が進み、貨物1個当たりの運送負担が増していることも人手不足の要因となっていることが考えられます。

2017年度において、状況を打開するために大手宅配事業者が運賃改定に踏み切りましたが、EC市場のこれまでの成長推移や少子高齢化の状況を見る限り、収益は頭打ちとなる一方で、原価率が増加傾向に向かうという運送業界における構造上の課題が今後深刻化することが予想されます。

(注1:2010年度から、「自動車統計輸送年報」における調査方法の変更があったことから、2009年度以前のデータと連続しない。)

(注2:2010年度データについては、上記(注)1に加え、2011年3月における北海道、東北及び茨城県の貨物輸送量等の調査が、東日本大震災の影響により一部不能と なったことから、2009年度以前及び2011年度以降のデータと連続しない。なお、参考値として算出した積載効率は、37.6%となる。)

(3)課題改善に向けた取り組み

運送業界におけるこの構造上の課題を解消するために、国土交通省は2020年3月に「物流を取り巻く動向と物流施策の現状について」をリリースしており、政府による2017年度から2020年度を対象とする総合物流施策大綱策定後の物流施策として、次の4つを掲げています。

(1)生産性の向上、効率化等

(2)働き方改革

(3)インフラ整備等物流の強靭化

(4)AI、IoT等の新技術の活用とそれを支える高度人材

それぞれの施策は相互に関連するものであり、いずれも重要ですが、中でも業界の課題解消のための喫緊施策は「(1)生産性の向上、効率化等」であると考えられます。この「(1)生産性の向上、効率化等」の中で、物流総合効率化法に関連するものとして、輸送網の集約、輸配送の共同化等を挙げています。これらは貨物の小口化、多頻度化が進む状況下において、運送事業者の経営資源に着目し、それが分散している状況を集約することで業界全体の合理化を図るものです。課題が深刻化する状況において、その解消にはスピードも求められるために、各運送事業者の垣根を超えた合理化を達成するためには政府による強いリーダシップが期待されます。

また、同時に、貨物の小口化及び多頻度化という課題の要因である業界の外部環境にも着目し、それ自体に変化を加えることも検討する必要があると考えられます。日本における運送事業は、わずか数日で全国各地に貨物を届けることができるということがサービスの基本となっていますが、一方でこれが貨物の多頻度化の要因の一つとなり、また、小口化した貨物をまとめあげることを困難にしている原因にもなっていると考えられます。

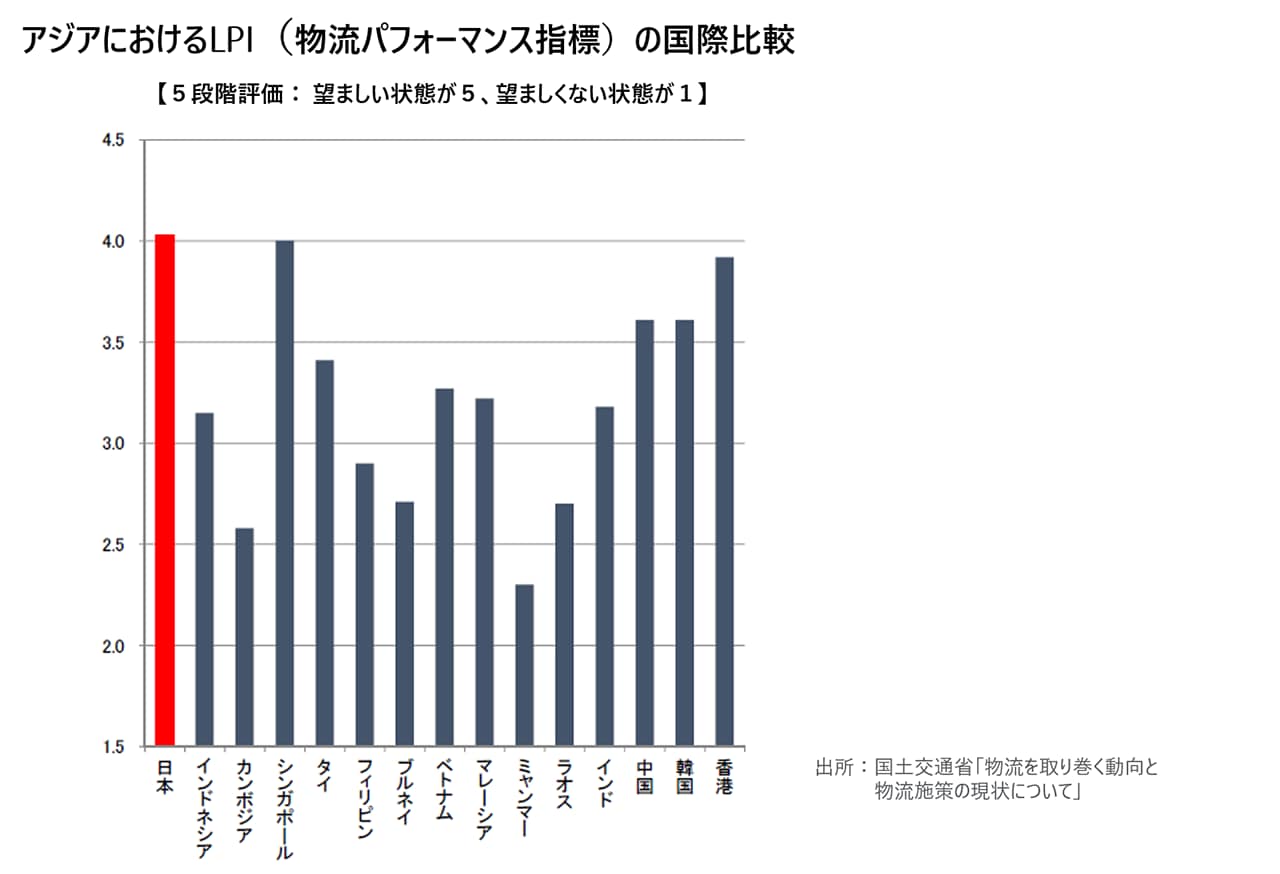

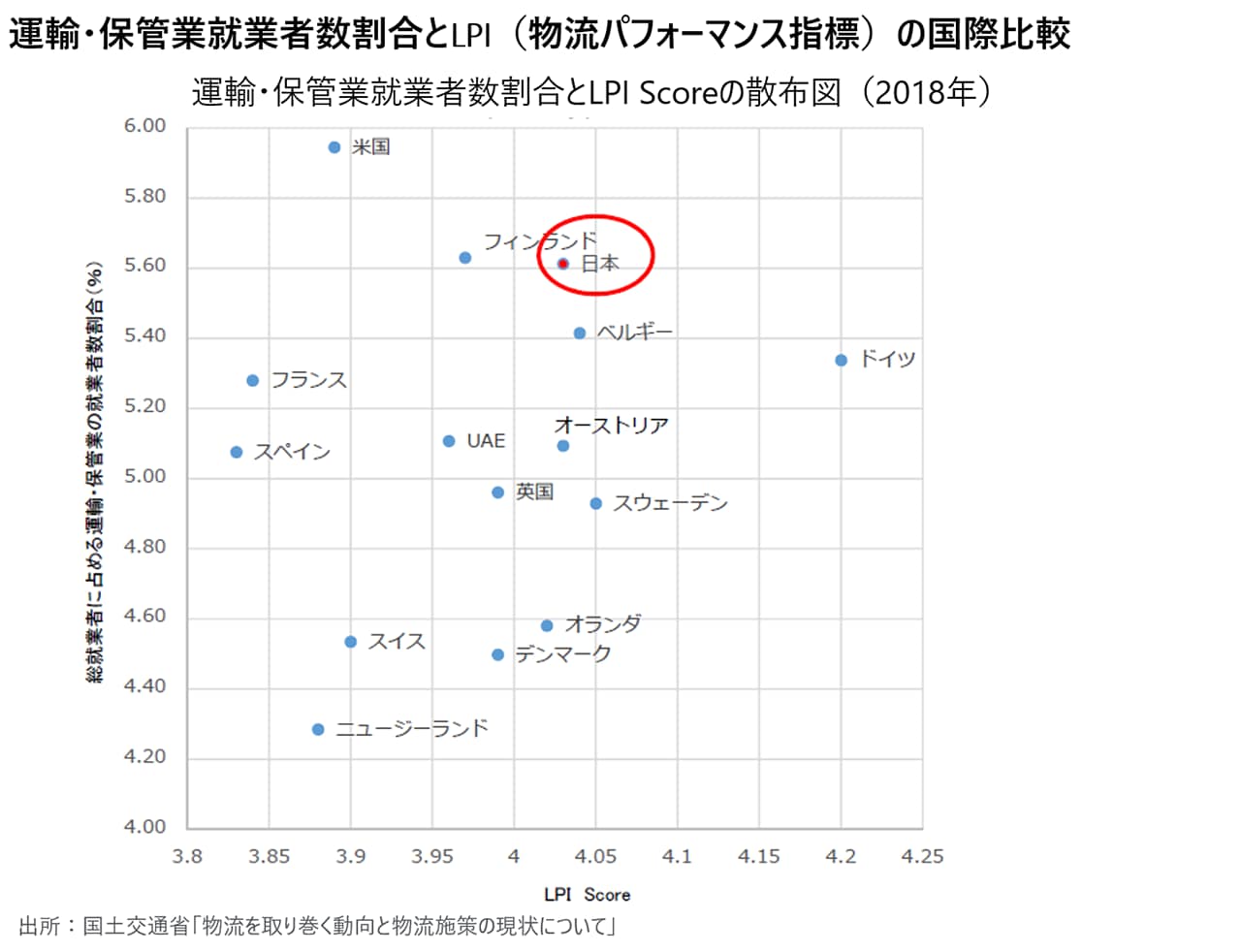

世界銀行が公表する物流パフォーマンス指標を諸外国と比較すると、日本よりも高水準にある国があるため、日本経済の発展を考えるうえで利便性を犠牲にすることは本末転倒ですが、今や欠かすことができない社会的インフラとしての運送業界をサステナブルにするためには、利用者のニーズを把握したうえで、例えばわずか数日で届ける必要がない貨物を区分して対応するなど、業界全体の効率性についてもさらなる検討が必要であると考えられます。

(注1:LPIとはロジスティクス・パフォーマンス・インデックスの略称で、各国の物流パフォーマンスについて、6つ(①通関、②インフラ、③出荷手配の容易さ、④物流サービスの質、⑤追跡、⑥適時性)の構成要素で数値化し世界銀行から公表される指標です。)

3.新型コロナウイルス感染症(COVID19)の影響

2020年初頭より新型コロナウイルス感染症(COVID19)による影響が日本企業の各社に影響を及ぼしていますが、運送業界においてもその影響が認められています。運送事業主要4社の2021年3月期第1四半期における状況は2社が減収減益、2社が増収増益となっています。

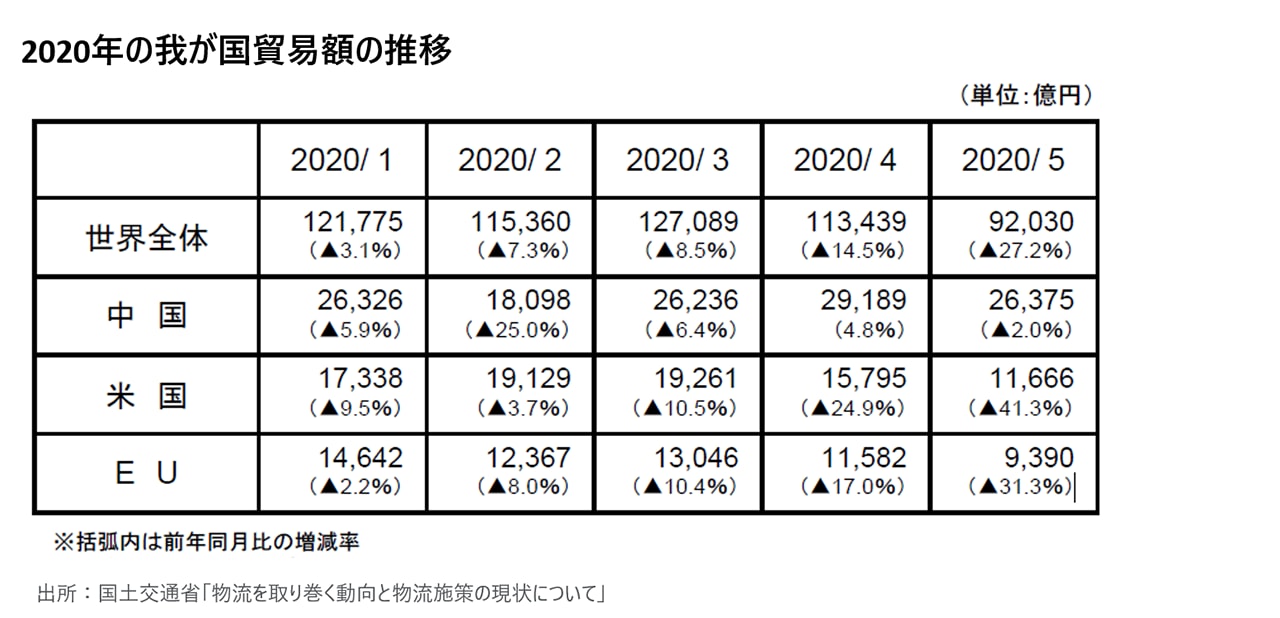

これは、コロナウイルス感染症による世界経済の停滞に伴い貿易額が減少し、海外への海上輸出入及び航空貨物等のフォワーディング事業は縮小するとともに、宅配事業主要3社における2020年8月度累計の宅配便取扱数量は、前年同期比で106%~148%程度増加しており、フォワーディング事業と宅配事業の占める割合により、各社の収益及び利益に影響を及ぼしている状況がわかります。

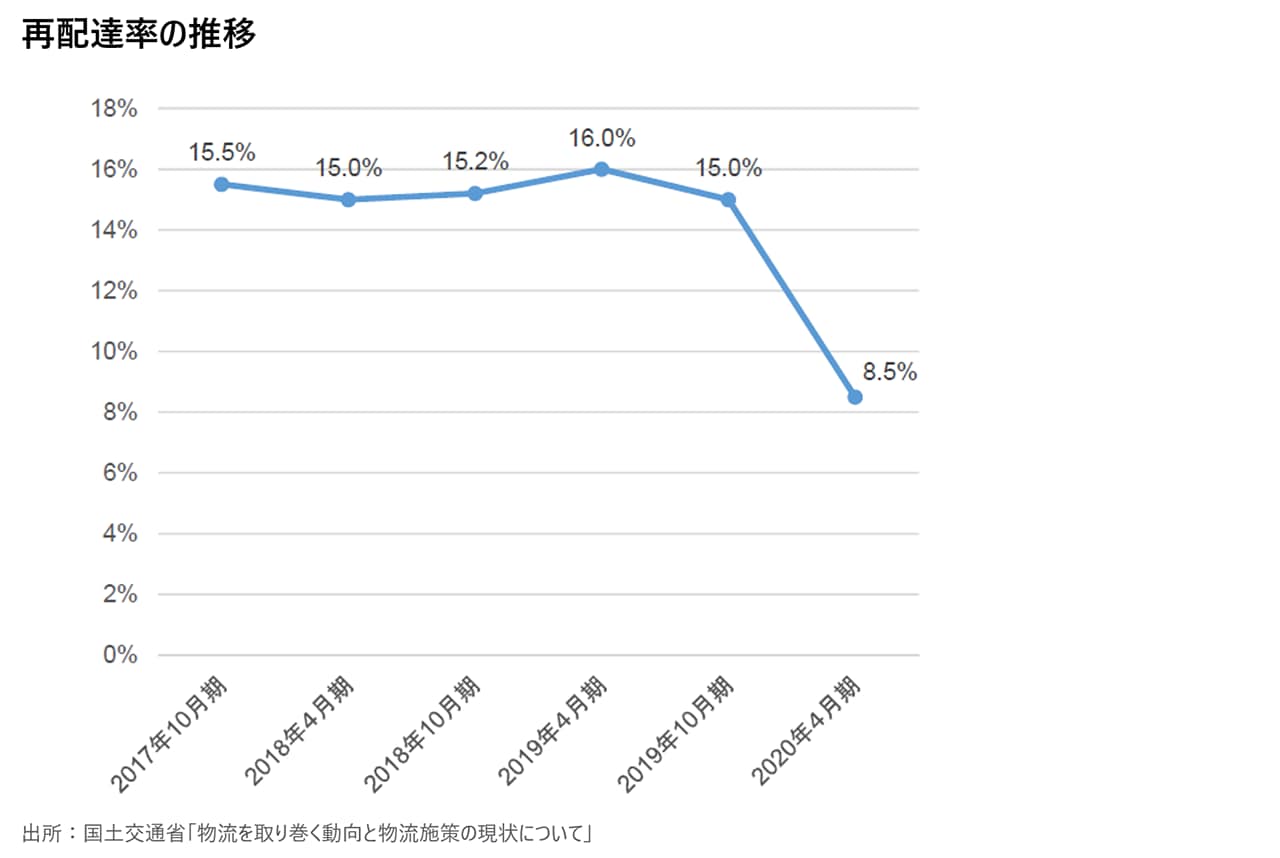

宅配事業における宅配便取扱数量の増加の主な要因としては、新型コロナウイルス感染症(COVID19)の影響により、巣ごもり需要が拡大したことにあります。また、宅配便の再配達率が2017年以降15%~16%の範囲で推移していたところ、2020年4月にはそれまでの約半分の8.5%にまで低下していることがわかりますが、これも、新型コロナウイルス感染症(COVID19)の影響に伴い、在宅比率が高まったことによるものです。再配達率の低下により配送コストの低減が図れたことにより、宅配事業においては、各社、収益及び利益の拡大につながっています。

しかし、新型コロナウイルス感染症(COVID19)の影響が恒常化したニューノーマル環境下において、今後、勤務形態等が変化することによる在宅比率の変化や経済の冷え込みによる将来の宅配便取扱個数及び再配達率への影響や、貿易額への影響は不透明であり、運送事業各社の業績への影響についても、引き続き留意が必要と考えられます。

運送事業主要4社における2021年3月期第1四半期業績

会社 |

営業収益 |

営業利益 |

||

|---|---|---|---|---|

百万円 |

前年同期比 |

百万円 |

前年同期比 |

|

日本郵政㈱(郵便・物流事業) |

490,902 |

98% |

15,803 |

72% |

日本通運㈱ |

472,033 |

91% |

4,477 |

42% |

ヤマトホールディングス㈱ |

392,015 |

103% |

9,953 |

※ |

SGホールディングス㈱ |

317,632 |

109% |

27,726 |

148% |

(出所:各社四半期報告書、※ 前年同期は赤字)

宅配事業主要3社における宅配便取扱個数2020年8月度累計

会社 |

商品名 |

取扱個数 |

前年同期比 |

|---|---|---|---|

日本郵政㈱ |

ゆうパック |

479,213 |

123% |

ゆうパケット |

234,028 |

138% |

|

ヤマトホールディングス㈱ |

宅急便 |

739,632 |

111% |

ネコポス |

103,188 |

148% |

|

SGホールディングス㈱ |

飛脚宅配便 |

547,000 |

106% |

(出所:各社HP)

日本郵政㈱「2020年8月期郵便物・荷物の引受物数」:https://www.post.japanpost.jp/notification/pressrelease/2020/00_honsha/1001_01_01.pdf

ヤマトホールディングス㈱「2020年8月小口貨物取扱実績」:https://www.kuronekoyamato.co.jp/ytc/pressrelease/2020/news_200904.html

SGホールディングス㈱「2020年8月デリバリー事業の取扱個数実績」※:https://ssl4.eir-parts.net/doc/9143/ir_material_for_fiscal_ym10/86692/00.pdf

※SGホールディングス㈱の出所は単月(8月)の数値を掲載していますが、上の表は他社と同様に4月~8月の累計を算出し記載しています。

以上