ホテル取引マーケットの最新動向報告 ブックマークが追加されました

最新動向/市場予測

ホテル取引マーケットの最新動向報告

訪日客の増加により、ホテル事業は回復傾向。ホテル取引も2019年の水準まで回復基調

・訪日客が徐々に増加している点と国内需要の回復により、ホテル事業は収益面で回復傾向。 ・鉄道会社の資産処分や新型コロナ関連融資返済を機に更にホテルの売却が進む可能性がある。 ・海外の不動産投資ファンドやPEファンドと国内REITがホテルに対する投資を拡大している。 ・ホテル取引の市場規模が2019年の水準まで回復する可能性がある。 ・ホテル投資に対する融資が抑制されている点や、従業員の充足不足からホテル事業の収益が伸び悩む懸念もある。

訪日客の増加による、ホテル事業の収支面での回復

ホテル事業が収益面で回復してきている。主な要因は、訪日客の増加である。日本政府観光局の発表によると、2023年の1-4月で既に673万人が日本を訪れている。中国が国内のコロナ再拡大等で、2019年(年間訪日客959万人)と比べて2023年1-4月の中国からの訪日数(252万人)▲91.3%と足踏みしていること等により、2019年(年間訪日客3,188万人)比▲38.6%だが、訪日客総数は2019年の6割強に回復しているとみられている。

ホテル売却の要因(売主の動向)

ADRがコロナ前を上回る一方で、客室稼働率はコロナ前を下回っている。訪日客の回復が6割強である点以外に、従業員の充足不足が大きな要因であると思われる。ホテルの収益性が低下した際に従業員数を減らしてホテルの存続を図ったものの、業績回復にあわせて従業員を再雇用しようにも、ホテルの経験者がホテル業界に戻らない現象が起きている。ホテル以外の産業の賃金水準引き上げの動きも、ホテル事業者には逆風となっている。ホテルに従業員が充足されないとフル稼働できず、稼働率の回復が遅れる原因となる。結果として客室稼働率を上げられない分、平均客室単価を引き上げるという動きが個々のホテルにおいて出ていると聞いている。全業種調査の正社員の人手不足割合では、旅館ホテル業が75.5%と全業種中最も高く(帝国データバンク調査、非正社員についても飲食店の85.2%に次いで78.0%と全業種二番目)、今後の宿泊需要等の回復に対して個々のホテルが十分対応ができない恐れがある。

また、新型コロナ関連融資の返済期が到来し始めているものの、ホテルの業績が十分に回復していないことが不安要因としてある。新型コロナ関連融資の返済に不安感を抱く企業は、全業種の中で旅館・ホテルが39.3%と最も高いと言われている(帝国データバンク調査(2023 年2 月))。

このように、業績回復の遅れ、従業員確保の問題、融資返済に対する不安等の先行不透明感から、ホテル運営会社・事業会社等によるホテル売却が更に進む可能性がある。

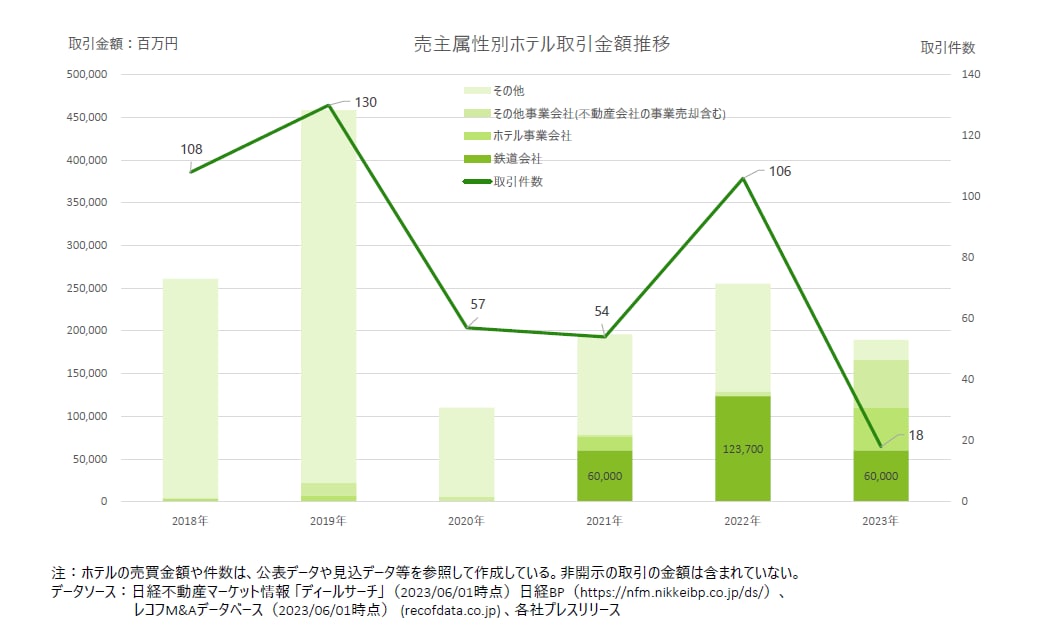

鉄道会社は、ホテル事業に対する先行不透明感に加えて、主要駅周辺の再開発資金を調達する、という目的等のためにホテル資産の売却を順次進めている。2021年から2023年にかけて、約2,400億円程度のホテル資産の売却を実施しており、年間のホテル売買金額合計の半分以上を占めるケースもあった。今後更にホテル資産の売却や私募ファンドによる流動化などで取引が増加すると想定される。

ホテル資産を売却した主な鉄道会社、ホテル事業会社、一般事業会社

- 鉄道会社 西武・近鉄・小田急

- ホテル事業会社 ロイヤルホテル、藤田観光、WBFホテル、ホテル三日月

- 一般事業会社 大和ロイヤル(不動産会社の一事業)、日立グループ、はとバス、ダイワボウ

コロナ拡大後のホテル取引分析(買い手の動向)

ホテルの売買金額は、直近5年間のピークである2019年は約4,500億円強であったが、翌2020年はコロナの影響が出た取引となることから、▲76%の約1,000億円に低下した。2021年から2023年にかけては、鉄道会社、ホテル運営会社等による大型売却案件があり売買金額は徐々に増加した。2023年の取引では、ハイアットリージェンシー東京、大和リゾート、ロイヤルホテル等の大型案件等で5月末時点で1,890億円となっており、通年では直近ピークの2019年を超える可能性がある。

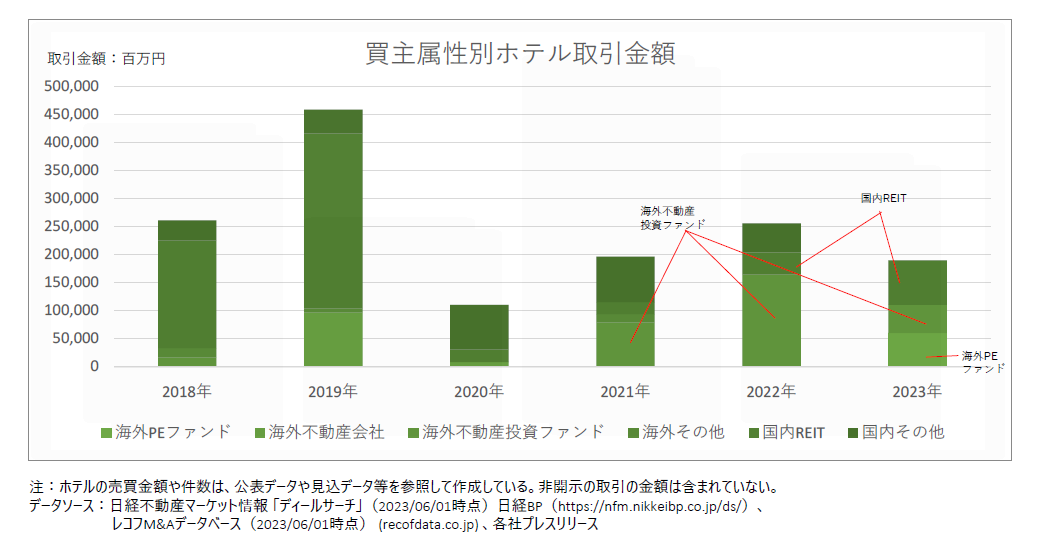

大型案件等においては、海外投資家が存在感を増している。海外不動産投資ファンドや海外PEファンドなどの海外勢は、潤沢なファンド資金をベースとして、日本の観光施策等を好感して、ホテルに対する投資を拡大している。一方で、円安要因や安全投資対象として評価の高い日本に投資したい、というアジア圏の国々の投資家からのニーズの情報は多数入っているものの、本格的に日本のホテル取引に参入している実感はまだ感じられない。

国内投資家では、国内REITが2019年には全体取引金額の7割強を占めていた。2020年から2021年にかけては、ホテルの事業収支、ファイナンス環境、株式市場の環境により取引金額の規模が小さくなったが、2022年以降、環境の変化により徐々に取引金額が増加している。

当社が2022年12月に実施した不動産投資家向け投資動向調査によれば、今後投資需要が高まるアセットにエリアによって多少差はあるものの「シティホテル」、「ビジネスホテル」が顕著である、ということで、今後ホテルに対する投資ニーズは更に高まると考えられる。

なお、ホテル取引において、客室一室あたり売買金額(PAR Key) のトラックレコードは、ウェスティンホテル東京(2019 年)、フォーシーズンズホテル&ホテルレジデンス京都(2020年)の2億円台であった。2022年に実施されたリッツ・カールトン京都の取引では、客室一室あたり売買金額は、3億円中盤となった模様である。

今後の見通し

訪日客の増加によるホテル事業の収支面での回復が見込まれること、売主によるホテル売却が更に進む可能性があること、海外不動産投資ファンドや海外PEファンドなどの海外勢や国内REITが取引主体としての存在感を取り戻すこと等により、ホテル取引が取引金額と取引件数で2019年の水準まで回復するのではないかと考える。

懸念点があるとすれば、ホテル投資に対する金融機関の融資目線が弱含みであることである。金融機関は、ホテル事業者のキャッシュフローが本格的に回復するまでは様子見の見込である。ホテル事業者のクレジットが回復してくると、2023年後半から2024年3月に掛けてホテルに対する金融機関の融資スタンスが緩和される可能性がある。

ホテル従業員の充足不足の問題も簡単には解消されないところである。限られた人的資源を活用して、宿泊マーケットを見ながらADRを機動的に修正して、機会損失を防ぐ等のコントロールが重要となる。

詳細内容については、当社宛にお問い合わせください。

(参照データ等)

・JNTO(日本政府観光局)訪日外客数(2023年4月推計値)

https://www.jnto.go.jp/news/press/20230517_monthly.html

・日経不動産マーケット情報 「ディールサーチ」(2023/06/01時点)日経BP

https://nfm.nikkeibp.co.jp/ds/

・レコフM&Aデータベース(2023/06/01時点)

https://madb.recofdata.co.jp/

・帝国データバンク「人手不足に対する企業の動向調査 (2023年4月)」https://www.tdb.co.jp/report/watching/press/pdf/p230502.pdf

・帝国データバンク「新型コロナ関連融資に関する企業の意識調査(2023 年2 月)」https://www.tdb.co.jp/report/watching/press/pdf/p220308.pdf

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

不動産アドバイザリー

シニアヴァイスプレジデント 住吉 敬