実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」の解説 ブックマークが追加されました

ナレッジ

実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」の解説

月刊誌『会計情報』2021年11月号

公認会計士 淡河 貴絵

1.はじめに

2021年8月12日に、企業会計基準委員会(以下「ASBJ」という。)は、実務対応報告第42号「グループ通算制度を適用する場合の会計処理及び開示に関する取扱い」(以下「実務対応報告第42号」という。)を公表した。

2020年3月27日に成立した「所得税法等の一部を改正する法律」(令和2年法律第8号)(以下「改正法人税法」という。)において、従来の連結納税制度が見直され、2022年4月1日以後開始する事業年度からグループ通算制度に移行することとされた。連結納税制度を適用する場合の会計処理及び開示については、実務対応報告第5号「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その1)」(以下「実務対応報告第5号」という。)及び実務対応報告第7号「連結納税制度を適用する場合の税効果会計に関する当面の取扱い(その2)」(以下「実務対応報告第7号」という。また、実務対応報告第5号と合わせて「実務対応報告第5号等」という。)を定めていたが、グループ通算制度への移行に伴い、グループ通算制度を適用する場合における法人税及び地方法人税並びに税効果会計の会計処理及び開示の取扱いを定める必要が生じたことから、ASBJにおいて検討が行われ、公表された。

本稿では、実務対応報告第42号の概要を解説する。

2.実務対応報告第39号との関係

グループ通算制度への移行が規定された改正法人税法が2020年3月27日に成立した後、2020年3月31日に、実務対応報告第39号「連結納税制度からグループ通算制度への移行に係る税効果会計の適用に関する取扱い」(以下「実務対応報告第39号」という。)が公表されている。

税効果会計を適用するにあたっては、決算日において国会で成立している税法に規定されている方法に基づいて計算を行う必要がある(企業会計基準適用指針第28号「税効果会計に係る会計基準の適用指針」(以下「税効果適用指針」という。)第44項)が、グループ通算制度における繰延税金資産の回収可能性等の判断を行うことが困難であるとの意見が聞かれたことから、実務対応報告第39号において、改正前の税法の規定に基づくことができるものとする特例的な取扱いを定めていた。

実務対応報告第39号では、実務対応報告第5号等に関する必要な改廃を行うまでの間、この取扱いを適用できることが定められており(実務対応報告第39号第3項)、実務対応報告第42号では、実務対応報告第39号及び実務対応報告第5号等を適用する企業が存在しなくなった段階で、これらを廃止することが定められている(実務対応報告第42号第34項(3))。

3.グループ通算制度の概要

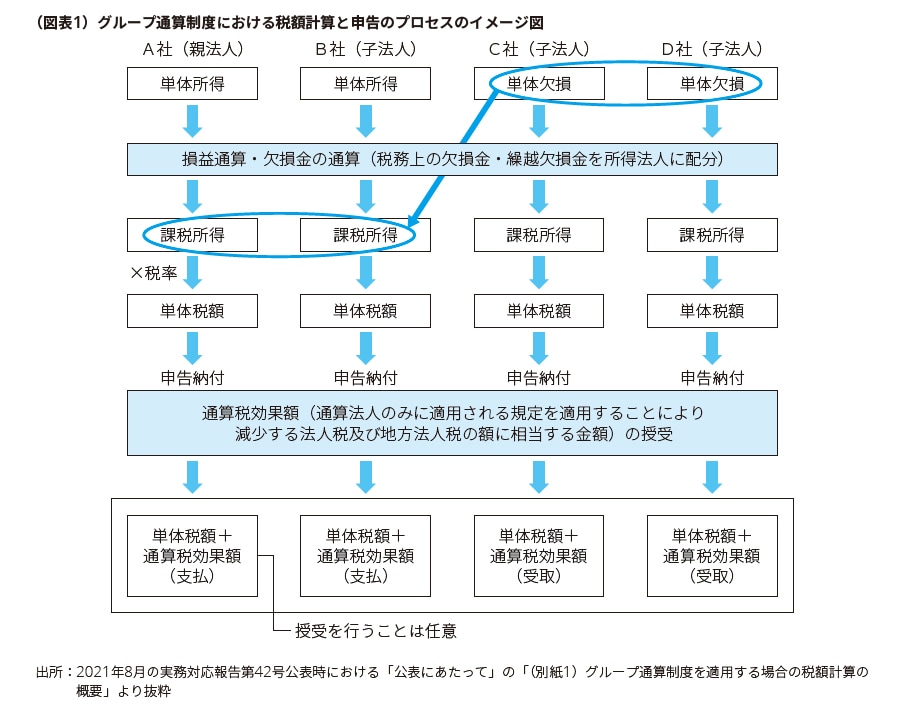

連結納税制度では、企業グループ全体を1つの納税単位として、親法人がグループの各法人の所得を合算した連結所得に対する法人税の申告納付を行うこととされていた。一方で、グループ通算制度では、親法人及び子法人それぞれを納税単位とし、損益通算や欠損金の通算により欠損金や税務上の繰越欠損金を他の法人に配分することによって所得と欠損を通算したうえで、親法人及び子法人のそれぞれが税額の計算を行い、法人税の申告納付を行うとされている。

グループ通算制度における税額計算と申告のプロセスのイメージは、(図表1)を参照されたい。また、グループ通算制度の内容は、本誌2019年11月号(Vol.519)「連結納税制度を見直し「グループ通算制度」導入へ」を参考にされたい。

4.実務対応報告第42号の概要

(1)適用範囲

実務対応報告第42号は、次の企業の財務諸表に適用される。(実務対応報告第42号第3項)。

- グループ通算制度を適用する企業

- 連結納税制度から単体納税制度に移行する企業

なお、実務対応報告第42号は、通算税効果額の授受を行うことを前提として会計処理及び開示が定められており、通算税効果額の授受を行わない場合の会計処理及び開示については、連結納税制度における取扱いを踏襲するか否かも含め取り扱っていない。そのため、通算税効果額の授受を行わない場合の具体的な定めは存在せず、企業会計基準第24号「会計方針の開示、会計上の変更及び誤謬の訂正に関する会計基準」第4-3項に定める「関連する会計基準等の定めが明らかでない場合」に該当することになると考えられる(実務対応報告第42号第3項なお書き及び第38項)。

(2)実務対応報告第42号の開発にあたっての基本的な方針

「3.グループ通算制度の概要」に記載したとおり、連結納税制度とグループ通算制度とでは、全体を合算した所得を基に納税申告を親法人が行うか、各法人の所得を基にそれらを通算した上で納税申告を各法人が行うかなどの申告手続は異なるが、企業グループの一体性に着目し、完全支配関係にある企業グループ内における損益通算を可能とする基本的な枠組みは同じである。

このため、グループ通算制度を適用する場合の実務対応報告第42号の開発にあたっては、基本的な方針として、連結納税制度とグループ通算制度の相違点に起因する会計処理及び開示を除き、連結納税制度における実務対応報告第5号等の会計処理及び開示に関する取扱いが踏襲されている(実務対応報告第42号第40項)。

ただし、実務対応報告第5号等では、企業会計基準第27号「法人税、住民税及び事業税等に関する会計基準」(以下「法人税等会計基準」という。)又は税効果会計基準等(*1)に定めのある事項に従う場合でもその旨を定めていたが、実務対応報告第42号においては、当該実務対応報告に定めのあるものを除き、法人税等会計基準又は税効果会計基準等の定めに従うこととしており(実務対応報告第42号第6項及び第8項)、グループ通算制度に特有の会計処理及び開示のみが示されている(実務対応報告第42号第41項)。

(*1) 本稿では、以下を合わせて「税効果会計基準等」という。

- 「税効果会計に係る会計基準」(企業会計審議会)(以下「税効果会計基準」という。)及び同注解

- 企業会計基準第28号「『税効果会計に係る会計基準』の一部改正」(以下「企業会計基準第28号」という。)

- 税効果適用指針

- 企業会計基準適用指針第26号「繰延税金資産の回収可能性に関する適用指針」(以下「回収可能性適用指針」という。)

(3)法人税及び地方法人税に関する会計処理及び開示

① 法人税及び地方法人税に関する会計処理及び開示

我が国の法令に従い納付する税金のうち法人税、住民税及び事業税等に関する会計処理及び開示は法人税等会計基準の定めに従うとされており、グループ通算制度を適用する場合の法人税及び地方法人税についても、法人税等会計基準の定めに従うこととされている(実務対応報告第42号第6項、第24項及び第43項)。

② 通算税効果額に関する会計処理及び開示

グループ通算制度における通算税効果額(通算会社間で授受が行われるもの)は、グループ通算制度を適用したことによる税額の減少額であり、令和2年度税制改正の財務省による解説(連結納税制度の見直しに関する法人税法等の改正)(*2)において、連結納税制度における「個別帰属額と同様に法人税に相当する金額であることから、益金不算入・損金不算入とされている」とされている。そのため、通算税効果額についても、連結納税制度における個別帰属額の取扱いを踏襲し、個別財務諸表における損益計算書において、当事業年度の所得に対する法人税及び地方法人税に準ずるものとして取り扱うこととされている(実務対応報告第42号第7項及び第44項)。

また、通算税効果額及び通算税効果額に係る債権及び債務の表示についても、実務対応報告第5号等の連結納税制度における個別帰属額の取扱いが踏襲され、前者は法人税及び地方法人税を示す科目に含めて表示し、後者は、未収入金や未払金などに含めて表示することとされている(実務対応報告第42号第25項)。

(*2)令和2年度税制改正の概要については、財務省のHPを参照されたい。

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2020/explanation/pdf/p009-092.pdf#page=18(外部サイト)

(4)税効果会計に関する会計処理

① 会計処理の単位

税効果会計を適用する上では、「納税主体」ごとに繰延税金資産及び繰延税金負債の計算を行うことが想定されており、税効果適用指針第4項⑴では、「納税主体」を「納税申告書の作成主体をいい、通常は企業が納税主体となる。ただし、連結納税制度を適用している場合、連結納税の範囲に含まれる企業集団が同一の納税主体となる。」と定義されていた(*3)。

グループ通算制度においては、各通算会社が納税申告を行うことから、「納税申告書の作成主体」は各通算会社となるが、企業グループの一体性に着目し、完全支配関係にある企業グループ内における損益通算を可能とする基本的な枠組みは連結納税と同様であるとされている。したがって、グループ通算制度を適用する通算グループ全体が「課税される単位」となると考えられるため、連結財務諸表においては、「通算グループ内のすべての納税申告書の作成主体を1つに束ねた単位」(以下「通算グループ全体」という。)に対して、税効果会計を適用する(実務対応報告第14項及び第47項)。

(*3)実務対応報告第42号の公表に伴い、税効果適用指針第4項(1)の「納税主体」の定義について、「ただし、連結納税制度を適用している場合、連結納税の範囲に含まれる企業集団が同一の納税主体となる。」との記載は削除されている。

② 法人税及び地方法人税に係る繰延税金資産の回収可能性

(a)個別財務諸表

個別財務諸表における将来減算一時差異及び税務上の繰越欠損金に係る繰延税金資産の回収可能性の判断にあたっては、他の通算会社からの通算税効果額を考慮したうえで、回収可能性適用指針の定めに従うこととされている(実務対応報告第42号第10項、第11項及び第50項等)。

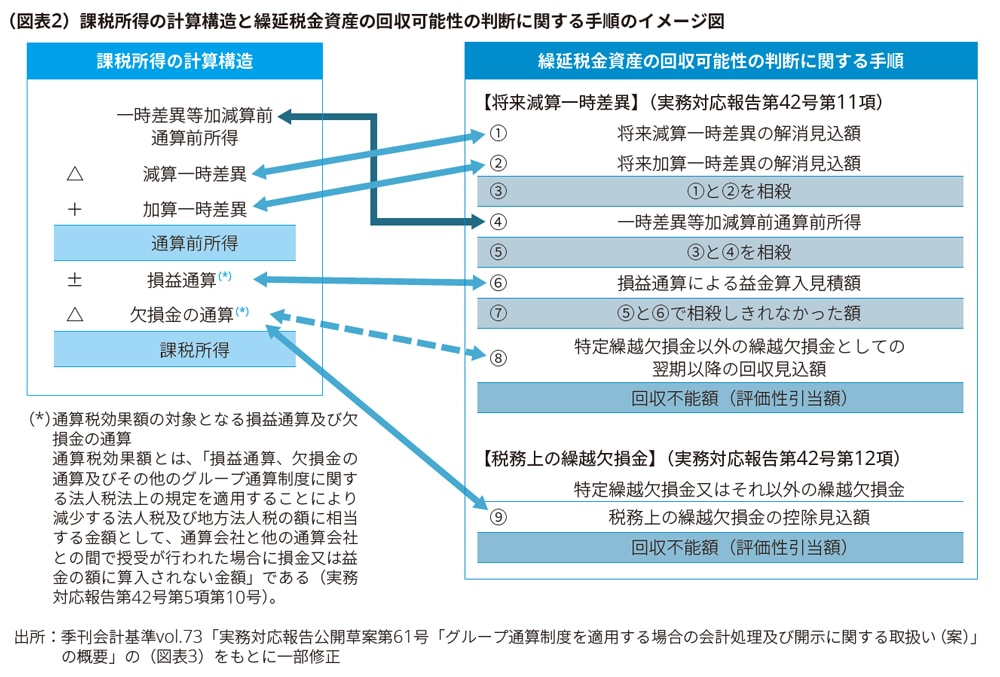

グループ通算制度においては、課税所得の計算において、まず、通算前所得が計算され、その後、損益通算や欠損金の通算を行って課税所得が計算される。この計算過程を踏まえ、回収可能性適用指針第11項(繰延税金資産の回収可能性の判断に関する手順)を適用するにあたっては、期末における将来減算一時差異の解消見込額(将来加算一時差異の解消見込額との相殺後)を(ⅰ)一時差異等加減算前通算前所得の見積額、(ⅱ)損益通算による益金算入見積額の順に相殺し、相殺し切れなかった額は、(ⅲ)特定繰越欠損金以外の繰越欠損金として損金算入のスケジューリングに従って回収が見込まれる金額と相殺することが示されている(実務対応報告第11項、第51項及び[設例2])。

また、税務上の繰越欠損金については、特定繰越欠損金と特定繰越欠損金以外の繰越欠損金ごとに、その繰越期間にわたって、将来の課税所得の見積額(税務上の繰越欠損金控除前)に基づき、税務上の繰越欠損金の控除見込年度ごとに損金算入限度額計算及び翌期繰越欠損金額の算定手続に従って損金算入のスケジューリングを行い、回収が見込まれる金額を繰延税金資産として計上する(実務対応報告第12項及び[設例3])。

上述した取扱いは、いずれも連結納税制度における繰延税金資産の回収可能性の判断を踏襲している。課税所得の計算構造と繰延税金資産の回収可能性の判断に関する手順のイメージ図は、(図表2)を参照されたい。

企業の分類に応じた繰延税金資産の回収可能性に関する取扱いにおいても、連結納税制度における取扱いが踏襲され、以下のように定められている(実務対応報告第42号第13項及び第52項)。

(ⅰ) 通算グループ全体の分類と通算会社の分類をそれぞれ判定する。なお、通算会社の分類は、損益通算や欠損金の通算を考慮せず、自社の通算前所得又は通算前欠損金に基づいて判定する。

(ⅱ) 将来減算一時差異に係る繰延税金資産の回収可能性の判断については、通算グループ全体の分類と通算会社の分類のいずれか上位の分類に応じた判断を行う。

(ⅲ) 特定繰越欠損金以外の繰越欠損金については通算グループ全体の分類に応じた判断を行う。また、特定繰越欠損金については、損金算入限度額計算における課税所得ごとに、通算グループ全体の課税所得は通算グループ全体の分類に応じた判断を行い、通算会社の課税所得は通算会社の分類に応じた判断を行う。

(b)連結財務諸表

連結財務諸表における将来減算一時差異及び税務上の繰越欠損金に係る繰延税金資産の回収可能性については、通算グループ全体について回収可能性適用指針の定めに従って行い、個別財務諸表において計上した繰延税金資産の合計額との差額は連結上修正することとされている(実務対応報告第42号第14項)。

連結財務諸表における繰延税金資産の回収可能性の判断に関する手順について、回収可能性適用指針第11項を適用する際は、同項の「将来減算一時差異」は「通算グループ全体の将来減算一時差異の合計」と、「将来加算一時差異」は「通算グループ全体の将来加算一時差異の合計」と、「一時差異等加減算前課税所得の見積額」は「通算グループ全体の一時差異等加減算前課税所得の見積額の合計」と読み替えた上で、回収可能性の判断を行う(実務対応報告第42号第15項及び[設例2])。

また、連結財務諸表における通算グループ全体の企業の分類の判断においては、回収可能性適用指針第15項から第32項における「一時差異等」や「課税所得」、「税務上の欠損金」、「一時差異等加減算前課税所得」等の通算会社ごとに生じる項目は、その合計が通算グループ全体で生じるものとして取り扱うことが示されている(実務対応報告第42号第17項及び[設例4])。

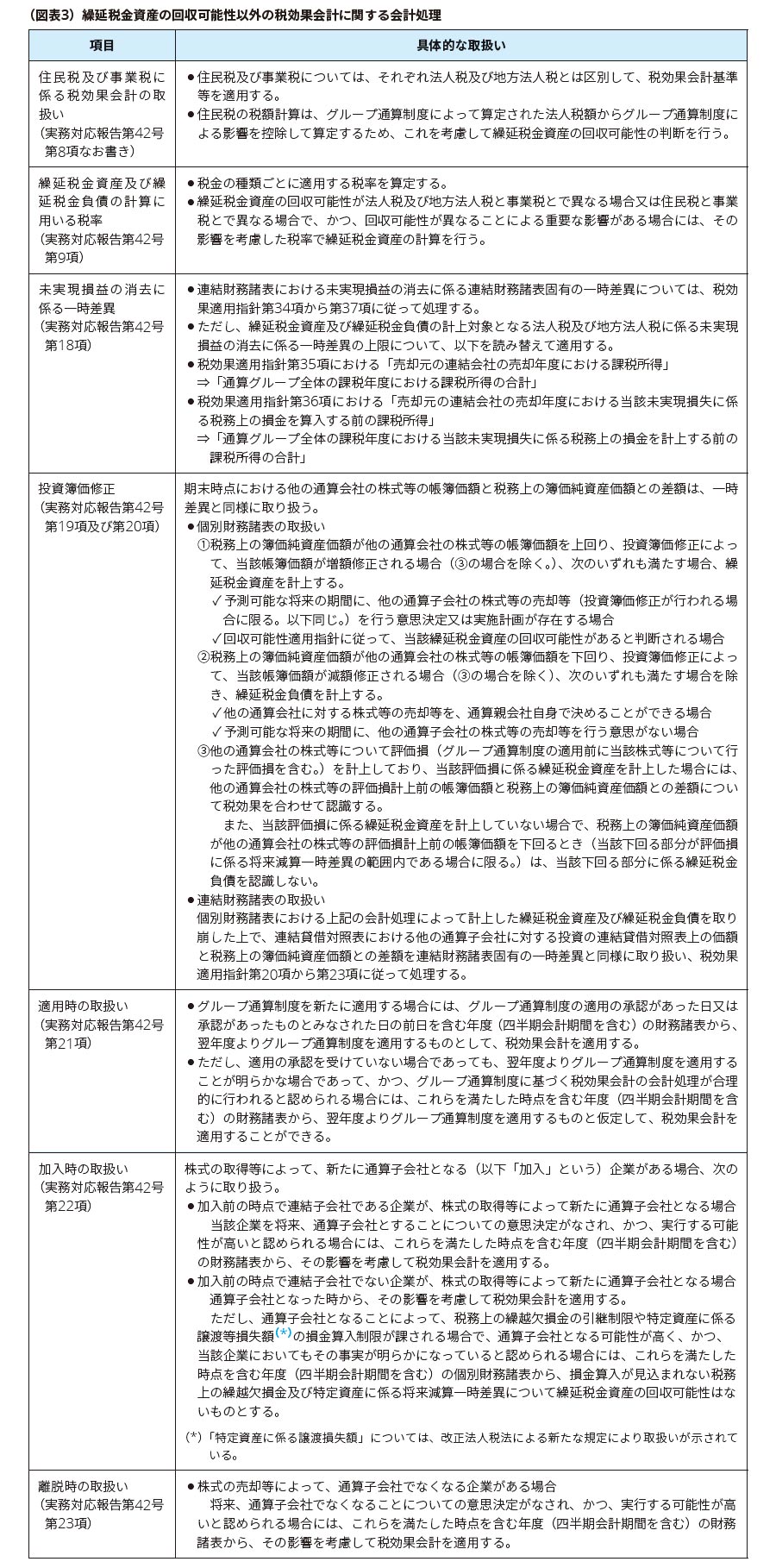

(c)その他

上述した繰延税金資産の回収可能性以外の税効果会計に関する会計処理については、連結納税制度における実務対応報告第5号等の取扱いが踏襲されている。具体的には、(図表3)のとおりである。

(5)税効果会計に関する開示

① 税効果会計に関する表示

法人税及び地方法人税に係る繰延税金資産及び繰延税金負債の表示についても、連結納税制度の取扱いが踏襲され、個別財務諸表においては、同一納税主体の繰延税金資産と繰延税金負債は双方を相殺して表示し、異なる納税主体の繰延税金資産と繰延税金負債は双方を相殺せずに表示する税効果会計基準等の定めに従うこととされている(実務対応報告第42号第26項及び第59項)。

また、連結財務諸表においては、通算グループ全体に対して税効果会計を適用することとしていることから、通算グループ全体の繰延税金資産の合計と繰延税金負債の合計を相殺して、投資その他の資産の区分又は固定負債の区分に表示する(実務対応報告第42号第27項及び第60項)。

② 税効果会計に関する注記事項

(a)実務対応報告第42号の適用に関する注記

連結納税制度を適用している企業は、「重要な会計方針」に連結納税制度を適用している旨の注記を行う実務が見られる。

この点、グループ通算制度の適用により、実務対応報告第42号に従って法人税及び地方法人税並びに税効果会計の会計処理を行っている場合には、その旨を示すことが財務諸表利用者にとって有用になると考えられるため、「税効果会計に関する注記」の内容とあわせて注記することとされている(実務対応報告第42号第28項及び第61項)。

(b)税効果会計に関する注記

次の注記(税効果会計基準第四及び企業会計基準第28号第3項に定める注記)は、法人税及び地方法人税と住民税及び事業税を区分せずに、これらの税金全体で注記する(実務対応報告第42号第29項)。

税効果会計基準第四及び企業会計基準第28号第3項に定める注記

- 繰延税金資産及び繰延税金負債の発生原因別の主な内訳

- 税引前当期純利益又は税金等調整前当期純利益に対する法人税等(法人税等調整額を含む。)の比率と法定実効税率との間に重要な差異があるときは、当該差異の原因となった主要な項目別の内訳

- 税率の変更により繰延税金資産及び繰延税金負債の金額が修正されたときは、その旨及び修正額

- 決算日後に税率の変更があった場合には、その内容及びその影響

この点、実務対応報告第7号では、連結納税制度における取扱いとして、繰延税金資産及び繰延税金負債の発生原因別の主な内訳について、繰延税金資産から控除された金額(評価性引当額)を税金の種類によって回収可能性が異なる場合には、税金の種類を示して注記することが望ましいとされていた。しかし、評価性引当額を税金の種類ごとに開示することによる情報の有用性は限定的であると考えられることなどから、当該取扱いは踏襲していない。

(c)連帯納付義務に関する注記

連結納税制度における連帯納付義務について、実務対応報告第5号では、通常、連結納税子会社が連帯納付義務を履行する可能性は極めて低いと考えられ、そのような場合には偶発債務の注記を行う必要はないものとされていた。

この点、連結納税制度では子会社が親会社の債務に対する連帯納付義務を負っているのに対して、グループ通算制度では通算子会社だけではなく通算親会社も連帯納付義務を負っている点などの相違があるものの、連帯納付義務は制度に内在する義務でありグループ通算制度を適用している旨を注記することから(本稿4.(5)②(a)を参照)、別途偶発債務としての注記を行う有用性は高くないと考えられ、連帯納付義務について偶発債務としての注記を要しないとされている(実務対応報告第42号第30項)。

(d)その他

実務対応報告第7号では、連結納税親会社の個別財務諸表における法人税及び地方法人税に係る繰延税金資産の計上額が、連結財務諸表における回収可能見込額を大幅に上回り、その上回る部分の金額に重要性がある場合には、連結納税親会社の個別財務諸表に追加情報として注記することが必要になる旨が定められていた。

これは、個別財務諸表において計上した繰延税金資産が連結財務諸表において取り崩される場合、個別財務諸表において分配可能額に含まれるものが連結財務諸表では資産性がないものとして扱われる点について、連結納税制度導入当初においては、財務諸表利用者に十分に認識されていないと考えられたことによるものと考えられる。

この点、個別財務諸表における連結会社間の未実現損益が連結財務諸表において取り崩される場合も同様であり、連結納税制度が導入されてから十数年が経過し仕組みが周知されていると考えられることから、上記のような趣旨において要求されていた取崩しの注記は不要であると考えられ、連結納税制度における取扱いを踏襲せず、特段の定めを置かないこととされている(実務対応報告第42号第63項)。

5.適用時期等

(1)適用時期

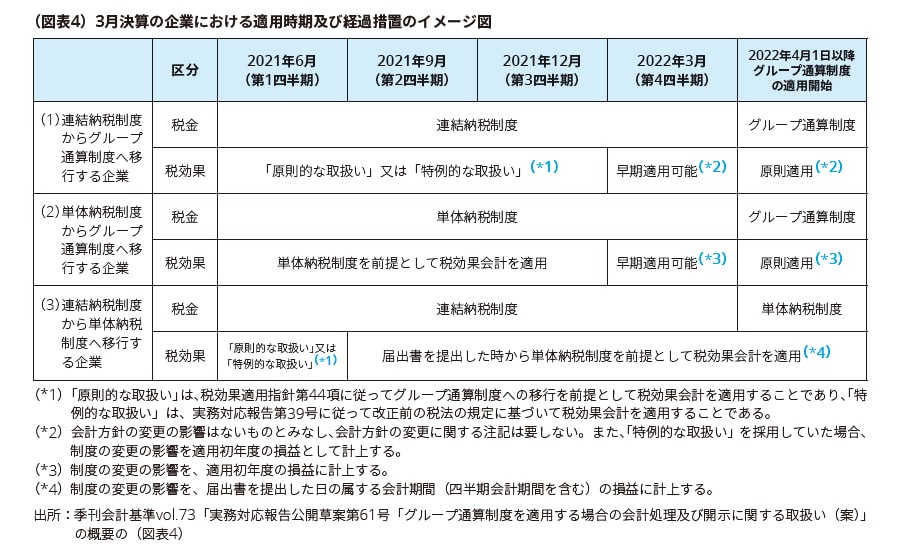

2022年4月1日以後に開始する事業年度からグループ通算制度が適用されることを考慮し、実務対応報告第42号は2022年4月1日以後に開始する事業年度の期首から適用することとされている(実務対応報告第42号第31項及び第65項)。

ただし、2022年3月31日以後に終了する事業年度から適用することが認められている。なお、年度内における首尾一貫性を確保するため、四半期会計期間からの早期適用は認められていない(実務対応報告第42号第31項及び第66項)。

(2)経過的な取扱い

① 会計方針の変更

連結納税制度を適用している企業がグループ通算制度に移行する場合、税制の変更による影響と会計方針の変更による影響があると考えられる。実務対応報告第42号の適用は、会計基準等の改正に伴う会計方針の変更に該当するが、実務対応報告第42号の適用は、実務対応報告第5号等の取扱いを踏襲しており、会計方針の変更によって重要な変更は生じないと考えられる。そのため、会計方針の変更による影響はないものとみなす取扱いが示されている。

また、会計方針の変更に関する注記は要しないとされている(実務対応報告第42号第32項(1))。

② 単体納税制度を適用している企業がグループ通算制度に移行する場合

単体納税制度を適用している企業がグループ通算制度に移行する場合、実務対応報告第42号第21項に定める適用時の取扱い(グループ通算制度の適用の承認があった日を含む年度から、翌事業年度よりグループ通算制度を適用するものとして、税効果会計を適用する取扱い)によらず、実務対応報告第42号第31項に定める適用時期の定め(本稿「5.適用時期等」「(1)適用時期」に記載の原則適用及び早期適用)に従う(実務対応報告第42号第32項(2))。

③ 連結納税制度を適用している企業が単体納税制度に移行する場合

連結納税制度を適用している企業が単体納税制度に移行する場合、実務対応報告第42号第31項に定める適用時期の定めにかかわらず、グループ通算制度を適用しない旨の届出書を提出した日の属する会計期間(四半期会計期間を含む。)から、2022年4月1日以後最初に開始する事業年度より単体納税制度を適用するものとして税効果会計を適用する(実務対応報告第42号第32項(3))。

以上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。