令和4年3月決算における税務上の留意点 ブックマークが追加されました

ナレッジ

令和4年3月決算における税務上の留意点

月刊誌『会計情報』2022年4月号

デロイト トーマツ税理士法人 税理士 鶴巻 要

目次

- 令和4年3月決算における税務上の留意点

- 1. デジタルトランスフォーメーション(DX)投資促進税制の創設

- 2. 繰越欠損金の控除上限の臨時措置

- 3. 研究開発税制の見直し

- 4. 賃上げ・投資促進税制の見直し(人材確保等促進税制・所得拡大促進税制)

- 5. 株式対価M&Aを促進するための措置の創設

- 6. カーボンニュートラルに向けた投資促進税制の創設

- 7. 大企業についての一定の租税特別措置の停止措置の延長

- 8. 中小企業事業再編投資損失準備金制度の創設

- 9. 中小企業者関係等

- 10. 外国子会社から受ける配当等の額に係る外国源泉税等の額の取扱い

令和4年3月期決算においては、主に令和3年度税制改正の内容が初めての適用を迎える。令和3年度税制改正においては、産業競争力強化法改正により創設された事業適応計画の認定を受けた法人について、デジタルトランスフォーメーション(以下「DX」)投資促進税制や繰越欠損金の控除上限の臨時措置が創設されたほか、研究開発税制、賃上げ・投資促進税制についての改正等が行われた。本稿では、これらのうち、主要な事項についての解説を行う。

1. デジタルトランスフォーメーション(DX)投資促進税制の創設

(1) 概要

産業競争力強化法の改正と共に、新商品開発や新生産方式・販売方式の導入により新需要開拓や生産性向上に全社を挙げて取り組む企業が提出する「事業適応計画」を認定する仕組みが創設されたことに伴い、本計画により取得されるクラウド型システムを対象とする税制措置が創設された。

具体的には、同法の改正法の施行の日(令和3年8月2日)から令和5年3月31 日までの間に、その事業適応計画に従って実施される情報技術事業適応の用に供するためにソフトウエアの新設若しくは増設をし、又はその情報技術事業適応を実施するために必要なソフトウエアの利用に係る費用(繰延資産となるものに限る)の支出をした場合に、一定の特別償却又は税額控除が認められることになった。

(2) 適用対象になる場合

当該税制措置の具体的な対象法人及び対象資産の内容は、以下のとおりとされている。

(3) 措置の内容

上記(2)に該当する場合には、その取得価額に応じて以下の特別償却又は税額控除の適用を受けることが出来るとされる。

| 措置の内容 | ①情報技術事業適応設備(ソフトウエア又は機械装置、器具備品)の取得価額の30%の特別償却、又はその取得価額の3%(※)の税額控除との選択適用 ②事業適応繰延資産の額の30%の特別償却とその事業適応繰延資産の額の3%(※)の税額控除との選択適用 (※)グループ(会社法上の親子会社関係にある会社によって構成されるグループ)外の事業者とデータ連携をする場合には5% |

|---|---|

| 取得価額限度 | 対象資産の取得価額及び対象繰延資産の額の合計額として300 億円が限度 |

| 税額控除限度 | 当期の法人税額の20%(ただし、カーボンニュートラルに向けた投資促進税制の税額控除制度による控除税額との合計) |

2. 繰越欠損金の控除上限の臨時措置

(1) 概要

産業競争力強化法の改正を前提に、コロナ禍による欠損金については、一定期間に限り、DXやカーボンニュートラル等、事業再構築・再編に係る投資に応じた範囲において、所得の最大 100%までの控除を可能とする特例が設けられた(措法66の11の4、68の96の2、産業競争力強化法2⑫・21の28①)。

現行制度においては、青色申告書提出法人の繰越欠損金は10年間繰り越され、その欠損等控除前所得の50%相当額を上限として控除することができる(中小法人や新設法人等の一定の法人については100%)(法法57①、⑪)。

この欠損等控除前所得の50%相当額の控除上限について、臨時措置として、対象法人の適用事業年度において特例対象欠損金額がある場合には、その特例対象欠損金額については、欠損等控除前所得の金額の最大100%を上限として損金算入できることとされる。

(2) 適用対象になる場合

当該臨時措置の適用対象になる場合は次の場合とされている。

(3) 措置の内容

特定事業年度に生じた青色欠損金額については、欠損金の繰越控除前の所得の金額の100%(その所得の金額の 50%を超える部分については、累積投資残額(※)に達するまでの金額に限る)の範囲内で損金算入できることとされる(措法66の11の4)。

(※)累積投資残額:事業適応計画に従って行った投資の額から、既に本特例により欠損金の繰越控除前の所得の金額の 50%を超えて損金算入した欠損金額に相当する金額を控除した金額をいう。

特例適用後の控除上限は、次の図のようになる。

3. 研究開発税制の見直し

(1) 試験研究費の総額に係る税額控除制度の見直し

試験研究費の総額に係る税額控除制度について、以下のとおり見直しが行われた(措法42の4①②)。税額控除率の算式について、研究開発投資の増加インセンティブをより強化するよう、次のとおり、控除率カーブの見直し及び控除率の下限の引下げが行われている。また、新型コロナウイルス感染症の拡大により収益が低迷する企業がある中、国全体としての研究開発投資を増加させる観点から、厳しい経営環境にあっても研究開発投資を増加させている企業の控除上限を引き上げる措置が創設された(措法42の4③三)。改正内容は下表のとおりであり、改正項目①~③については以下の説明を参照されたい。

(2) 中小企業技術基盤強化税制に係る税額控除制度の見直し

中小企業者等に対して適用される、中小企業技術基盤強化税制に係る税額控除制度についても、上記(1)と同様の趣旨により、次のとおり控除率カーブの見直しが行われた(措法42の4④⑤)。また、厳しい経営環境にあっても研究開発投資を増加させている企業の控除上限を引き上げる措置も、上記(1)と同様に導入されている(措法42の4⑥三)。改正内容は下表のとおりであり、改正項目①~③については以下の説明を参照されたい。

(3) 試験研究費の範囲の見直し及び明確化

デジタル技術を活用した企業変革(DX)を促進する等の観点から、研究開発税制の対象となる試験研究費について、以下の見直しが行われた(措法42の4⑧一)。

| 項目 | 改正の内容 |

|---|---|

対象となる試験研究費の追加 |

試験研究費のうち、研究開発費として損金経理をした金額で当初試験研究用資産以外の資産の取得価額に含まれるものを加えることとされた。これにより、自社利用ソフトウエアの取得価額を構成する試験研究に要した費用が、研究開発税制の対象に追加されることとなった。 (注)「当初試験研究用資産」とは、事業供用の時に試験研究の用に供する固定資産及び試験研究のために支出した費用に係る繰延資産をいう。 上記に伴い、以下の措置がとられている。 ■売上原価並びに取得価額に研究開発費として損金経理をした金額が含まれる当初試験研究用資産以外の資産の償却費、譲渡損及び除却損を研究開発税制の対象となる試験研究費から除外されている(措法42の4⑧一イ)。 このため、取得価額に研究開発費として損金経理をした金額が含まれる当初試験研究用資産以外の資産が、その事業の用に供した後に試験研究用に転用された場合における転用後の償却費、譲渡損及び除却損の額は、研究開発税制の対象である試験研究費には該当しないこととなる。 ■取得価額に研究開発費として損金経理をした金額が含まれる当初試験研究用資産以外の資産については、研究開発税制又は特別償却等に関する制度のいずれかを選択適用することとされている(措法53②)。 |

対象となる試験研究費からの除外 |

試験研究費の範囲をグローバルスタンダードに合わせる観点から、リバースエンジニアリング(新たな知見を得るため又は利用可能な知見の新たな応用を考案するために行う試験研究に該当しないもの)に係る費用が、研究開発税制の対象から除外されている。 |

試験研究費の範囲の明確化 |

開発中の技術を自社が試行する場合において、その技術が自社の業務改善に資するものであっても、その技術に係る試験研究が工学又は自然科学に関する試験研究に該当するときは、その試験研究に要する費用は研究開発税制の対象となること、人文科学及び社会科学に係る活動は対象に含まれないこと等、研究開発税制の対象となる試験研究費の範囲が通達上で明確化されている(措通42の4(1)-1~3)。 |

(4) 特別試験研究費の額に係る税額控除制度の見直し

特別試験研究費の額に係る税額控除制度(オープンイノベーション型制度)について、以下の改正が行われた。

| 項目 | 改正の内容 |

|---|---|

特別試験研究費の区分の変更 |

対象となる特別試験研究費の額に、成果活用促進事業者との共同研究及び成果活用促進事業者への委託研究に要する一定の費用の額が特掲され、その税額控除率は 25%とされている(措法42の4⑦二、措令27の4①、27四・十一)。 (注)共同研究及び委託研究の範囲は、出資後 10 年以内に限定しないことを除き、研究開発型ベンチャー企業(※)との共同研究及び研究開発型ベンチャー企業への委託研究と同様とされている。 (※)研究開発型ベンチャー企業:産業競争力強化法の新事業開拓事業者でその発行する株式の全部又は一部が同法の認定ベンチャーファンドの組合財産であるものその他これに準ずるものをいう。 (注)関係法令の改正を前提に、国立大学、大学共同利用機関及び公立大学の外部化法人との共同研究並びに国立大学、大学共同利用機関及び公立大学の外部化法人への委託研究についても同様とされている。 |

特別研究機関等の範囲の追加 |

特別試験研究費の対象となる特別研究機関等(※)との共同研究及び特別研究機関等への委託研究について、特別研究機関等の範囲に人文系の研究機関を加えることとされている。 (※)特別研究機関等:科学技術・イノベーション創出の活性化に関する法律に規定する試験研究機関等及び、国立研究開発法人をいう。 |

共同研究に関する相手方の確認方法の明確化 |

その事業年度における特別試験研究費の額であることの共同研究の相手方の確認について、第三者が作成した報告書等によって確認することが可能であることを明確化する等の運用の改善が行われる予定であるものとされている。 |

大学等との共同研究・委託研究の見直し |

特別試験研究費の対象となる大学等との共同研究及び大学等への委託研究については、契約上の試験研究費の総見込額が 50 万円を超えるものに限定する改正が行われている(措規20⑱二・26二)。 ただし、中小企業者(適用除外事業者に該当するものを除く)及び農業協同組合等については改正前と同様とされている。 |

特定中小企業者等に対する委託研究の見直し |

特別試験研究費の対象となる特定中小企業者等への委託研究について、次の要件を満たすものに限定する改正が行われている(措令27の4、27九)。 ■受託者が委託契約により委託されるもので、委託に基づき行われる業務がその受託者において試験研究に該当するものであること ■委託に係る委任契約等において、その試験研究の成果が委託法人に帰属する旨が定められていること |

4. 賃上げ・投資促進税制の見直し(人材確保等促進税制・所得拡大促進税制)

(1) 人材確保等促進税制

1)概要

従来の賃上げ・投資促進税制の適用要件について、新規雇用者の給与等支給額の増加に着目した内容に見直された(措法42の12の5①)。

具体的には、令和3年4月1日から令和5年3月31日までの間に開始する各事業年度に、青色申告書提出法人が国内新規雇用者に対して給与等を支給する場合において、新規雇用者給与等支給額の前期の新規雇用者給与等支給額に対する増加割合が2%以上であるときは、控除対象新規雇用者給与等支給額の15%の税額控除ができる制度に変更された。改正内容は下表のとおりである。

2)その他留意事項

本税制の賃上げ要件の見直しが行われ、継続雇用者(当期・前期の各月全てに給与等の支給を受けた一定の国内雇用者)の抽出は不要となった。しかし、大企業に係る税額控除制度の適用除外措置(詳細は、「7. 大企業についての一定の租税特別措置の停止措置の延長」参照)の判定においては、引き続き、継続雇用者給与等支給額にかかる要件が残っており、場合によっては継続雇用者の抽出が必要となるため、注意が必要である。

3)適用関係

令和3年4月1日から令和5年3月31日までの間に開始する各事業年度において適用される。

(2) 所得拡大促進税制(中小企業者等のみ)

1)概要

中小企業者等における所得拡大促進税制について、次の見直しが行われた上、その適用期限が2年延長された(措法42の12の5②)。

a)適用要件のうち、継続雇用者給与等支給額の前期の継続雇用者給与等支給額に対する増加割合が1.5%以上であることとの要件を、雇用者給与等支給額の前期の雇用者給与等支給額に対する増加割合が1.5%以上であることとの要件に見直される。

b)税額控除率が25%となる要件のうち、継続雇用者給与等支給額の前期の継続雇用者給与等支給額に対する増加割合が2.5%以上であることとの要件を、雇用者給与等支給額の前期の雇用者給与等支給額に対する増加割合が2.5%以上であることとの要件に見直される。

2)その他留意事項

中小企業者等では人材確保等促進税制の適用も可能であるため、人材確保等促進税制の適用要件も充足する場合には、上乗せ要件も考慮した上、人材確保等促進税制と所得拡大促進税制による税額控除のどちらが有利になるか別途検討が必要である。

3)適用関係

令和3年4月1日から令和5年3月31日までの間に開始する各事業年度において適用される。

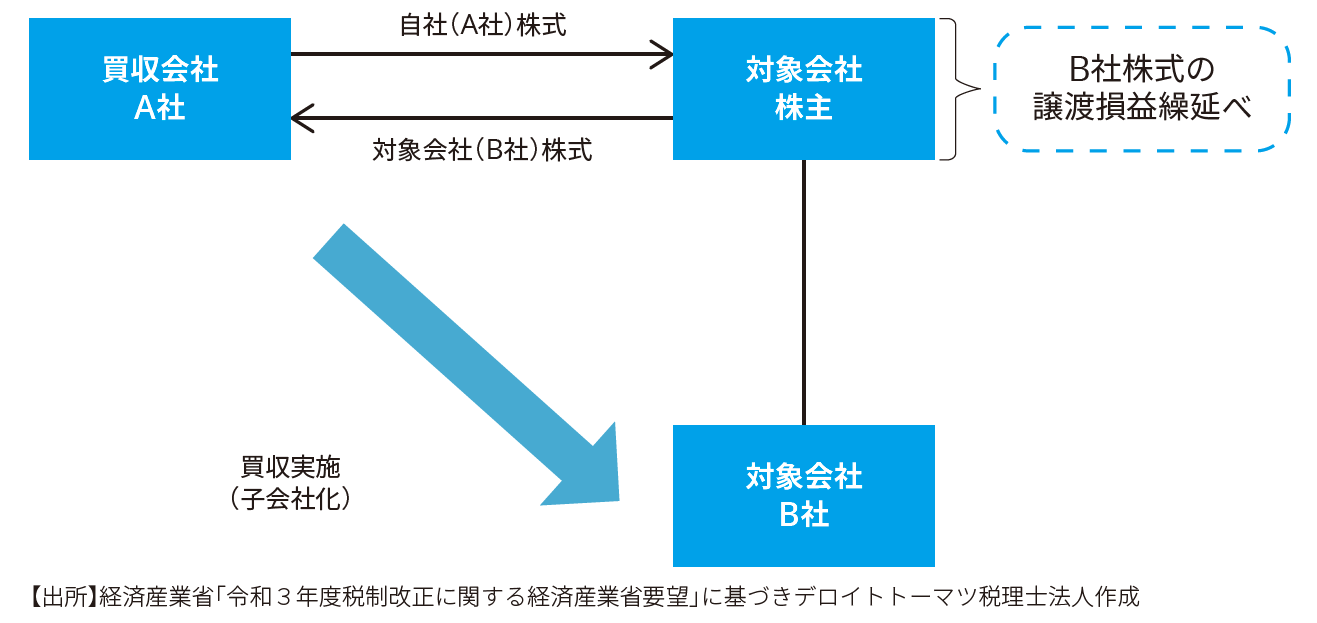

5. 株式対価M&Aを促進するための措置の創設

(1) 概要

令和元年12月に公布された改正会社法により、株式交付制度が創設され、令和3年3月1日から施行された。この株式交付とは、株式会社が他の株式会社(以下「対象会社」)を子会社とするために、その株式を譲り受け、対価として自社株式を交付することをいう(会社法2三十二の二)。

当該株式交付制度の創設を受け、自社株式を対価とするM&Aにおいて、対象会社の株主における譲渡損益を繰り延べる税制措置が、従来の産業競争力強化法に基づく特例措置から会社法の株式交付制度に基づく恒久的措置へと、以下のとおり整理された。

| 改正前 | 改正後 | |

|---|---|---|

主な適用要件 |

産業競争力強化法に基づく特別事業再編計画の認定を受けること |

会社法に規定する株式交付制度に基づく買収であること |

対価要件 |

交付資産は自社株式のみ |

対価の20%以内であれば金銭等を自社株式と組み合わせて交付することが可能 |

(2) 株式譲渡損益の繰延べ

対象会社の株主である法人が、会社法の株式交付により、その有する対象会社株式を譲渡し、買収会社(以下「株式交付親会社」)の株式等の交付を受けた場合には、その譲渡した対象会社株式の譲渡損益の計上は繰り延べることとされた(措法66の2の2①、68の86①)(個人株主についての所得税についても同様とされる)。

■本繰延措置の適用は、対価として交付を受けた資産の価額のうち株式交付親会社の株式の価額の割合が80%以上である場合に限られる。この場合において、株式交付親会社の株式以外の資産の交付を受けたときは、株式交付親会社の株式に対応する部分のみ譲渡損益の計上を繰り延べられる(措法66の2の2①、68の86①)。

(3) 添付書類

株式交付親会社は確定申告書に以下の書類を添付することとされた。

■株式交付計画書(法規35五)

■株式交付に係る明細書(当該株式交付子会社の株主に対して交付した株式その他の資産の数又は価額の算定の根拠を明らかにする事項を記載した書類を含む)(法規35六)

(4) 外国法人に対する適用

外国法人が株式交付子法人(対象会社)の株主である場合における本措置の適用については、その外国法人の恒久的施設において管理する株式に対応して株式交付親会社の株式の交付を受けた部分に限られる(措令39の10の3①)。

(5) 適用

本改正は、令和3年4月1日以後に行われる株式交付に適用される(R3改正法附1、53、54、69、70)。

6. カーボンニュートラルに向けた投資促進税制の創設

(1) 概要

「2050 年カーボンニュートラル」という高い目標に向けて、産業競争力強化法の認定事業適応計画(エネルギー利用環境負荷低減事業適応に関するものに限る)に基づき導入される、生産プロセスの脱炭素化に寄与する設備や、脱炭素化を加速する製品を早期に市場投入することでわが国事業者による新たな需要の開拓に寄与することが見込まれる製品を生産する設備に対して、税制上の支援措置が創設された(措法42の12の7③⑥、68の15の7③⑥)。

具体的には、同法の改正法の施行の日(令和3年8月2日)から令和6年3月31日までの間に上記計画に記載された生産工程効率化等設備又は需要開拓商品生産設備の取得等をした場合に、一定の特別償却又は税額控除が認められることになる。

(2) 適用対象になる場合

当該税制措置の具体的な対象法人及び対象資産の内容は、以下のとおりとされている。

(3) 措置の内容

上記(2)に該当する場合には、その取得価額に応じて以下の特別償却又は税額控除の適用を受けることができるとされる。

| 措置の内容 | 対象資産の取得価額の50%の特別償却、又はその取得価額の5%(※)の税額控除との選択適用 (※)エネルギーの利用による環境への負荷の低減に著しく資するものにあっては10% |

|---|---|

| 取得価額限度 | 対象資産の取得価額の合計額として500 億円が限度 |

| 税額控除限度 | 当期の法人税額の20%(ただし、DX投資促進税制の税額控除制度による控除税額との合計) |

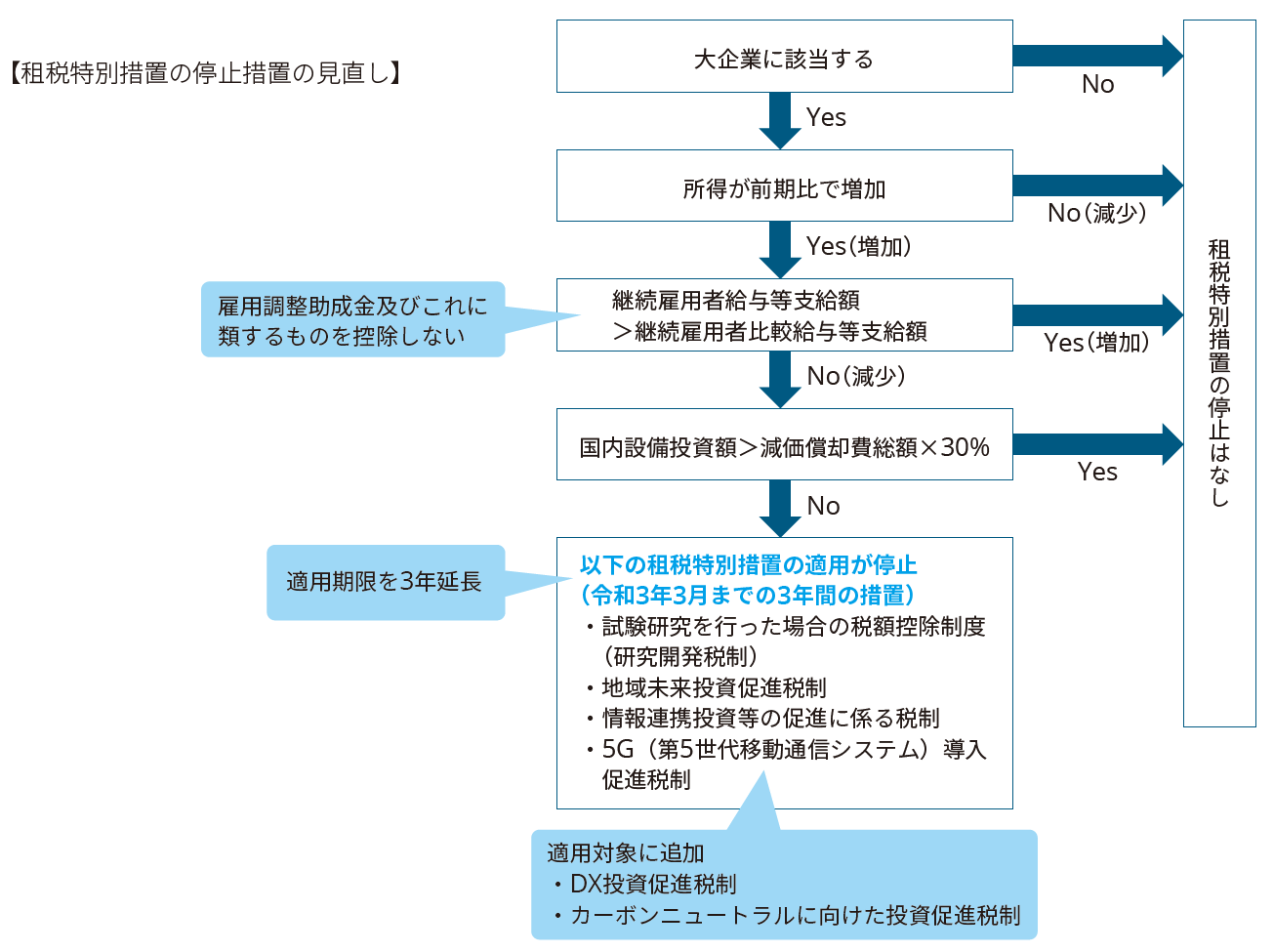

7. 大企業についての一定の租税特別措置の停止措置の延長

平成30年度税制改正により導入されていた、大企業についての一定の租税特別措置の停止措置について、以下の見直しが行われ、また、適用期限が3年延長された(措法42の13⑥)。

■対象にDX投資促進税制の税額控除及びカーボンニュートラルに向けた投資促進税制の税額控除が加えられる

■継続雇用者給与等支給額が継続雇用者比較給与等支給額を超えることとの要件を判定する場合に、雇用調整助成金及びこれに類するものを控除しないこととされる

この一定の租税特別措置の停止は、「ムチ税制」とも呼ばれ、一定の要件を満たさない大企業について、対象となる租税特別措置が適用できないこととされるものである。具体的には、大企業が、前期比で所得が増加しているにもかかわらず、賃上げや設備投資に積極的でないと判定される場合には、その事業年度については、研究開発税制その他の一定の税額控除を適用できないこととされている。

この適用期限は改正前は令和3年3月31日までに開始する事業年度とされていたが、これが3年延長され、停止対象にDX投資促進税制の税額控除及びカーボンニュートラルに向けた投資促進除及びカーボンニュートラルに向けた投資促進税制の税額控除が加えられた。

8. 中小企業事業再編投資損失準備金制度の創設

(1) 概要

経営資源の集約化によって生産性向上等を目指す中小企業が、中小企業の株式の取得後に簿外債務、偶発債務等が顕在化するリスクに備えるべく、準備金を積み立てたときは、損金算入を認める措置が講じられた(措法55の2①)。

具体的には、青色申告書を提出する中小企業者のうち産業競争力強化法の改正法の施行日(令和3年8月2日)から令和6年3月31 日までの間に中小企業等経営強化法の経営力向上計画(事業承継等事前調査に関する事項が記載されたものに限る)の認定を受けたものが、その認定に係る経営力向上計画に従って他の法人の株式等の取得をし、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合において、その株式等の価格の低落による損失に備えるため、その株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損金算入できることとされた。

なお、株式を取得した事業年度において積み立てた準備金は、その株式等の全部又は一部を有しなくなった場合その株式等の帳簿価額を減額した場合等において取り崩すほか、その積み立てた事業年度終了の日の翌日から5年を経過した日を含む事業年度から5年間でその経過した準備金残高の均等額を取り崩して益金算入する。

| 区分 | 要件及び事由 |

|---|---|

対象法人 |

青色申告書を提出する中小企業者(適用除外事業者(前3期の平均所得が年15億円超の中小企業者)を除く) |

適用要件 |

a)産業競争力強化法の改正法の施行の日(令和3年8月2日)から令和6年3月31 日までの間に中小企業等経営強化法の経営力向上計画(事業承継等事前調査に関する事項の記載があるものに限る)の認定を受けること b)a)の後、経営力向上計画に従って、他の法人の株式等(取得価額が10億円を超える場合を除く)を購入により取得すること c)取得した日を含む事業年度終了の日まで引き続き当該株式を保有していること d)その株式等の取得価額の70%以下の金額を中小企業事業再編投資損失準備金として積み立てること |

措置内容 |

中小企業事業再編投資損失準備金として積み立てた金額が損金算入できる |

9. 中小企業者関係等

(1) 中小企業経営強化税制について対象の追加と適用期限の2年延長

概要

中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除制度(中小企業経営強化税制)について、関係法令の改正を前提に特定経営力向上設備等の対象に計画終了年度に修正ROA又は有形固定資産回転率が一定以上上昇する経営力向上計画(事業承継等事前調査に関する事項が記載されたものに限る)を実施するために必要不可欠な設備を加えた上、その適用期限が2年延長された(措法42の12の4①)。

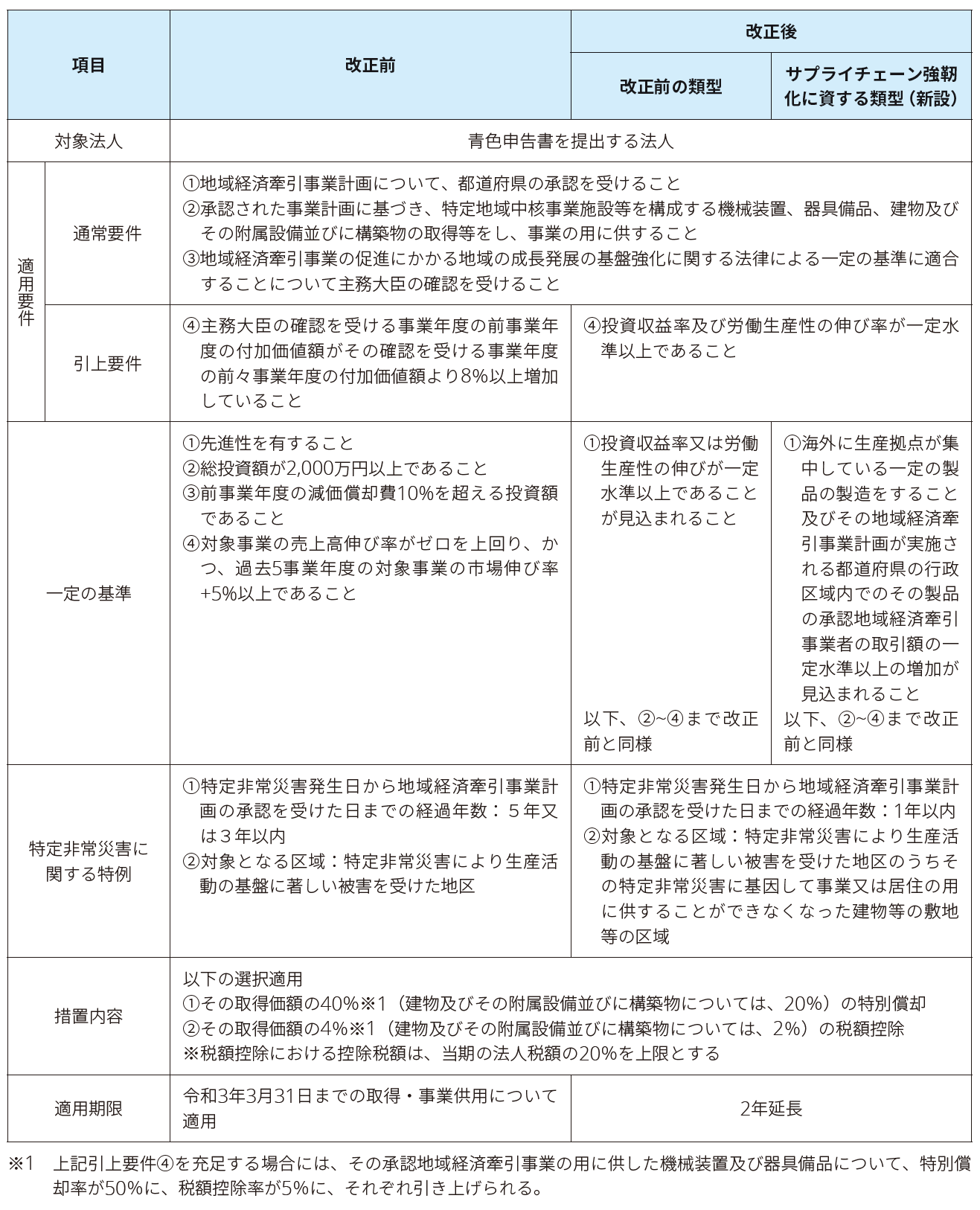

(2) 地域未来投資促進税制の一部見直しと適用期限の2年延長

概要

地域経済牽引事業の促進区域内において特定事業用機械等を取得した場合の特別償却又は税額控除制度(地域未来投資促進税制)について、次の見直しが行われた上、その適用期限が2年延長された(措法42の11の2)。

(3) 特定事業継続力強化設備等の特別償却制度についての一部見直し

概要

特定事業継続力強化設備等の特別償却制度(中小企業防災・減災投資促進税制)について、次の見直しが行われた(措法44の2)。

(4) 中小企業投資促進税制の見直しと適用期限の2年延長

概要

中小企業投資促進税制について、次の見直しが行われた上、その適用期限が2年延長された(措法42の6)。

a)対象となる指定事業に次の事業が加えられる。

イ)不動産業

ロ)物品賃貸業

ハ)料亭、バー、キャバレー、ナイトクラブその他これらに類する事業(生活衛生同業組合の組合員が行うものに限る)

b)対象となる法人に商店街振興組合が加えられる。

c)対象資産から匿名組合契約等の目的である事業の用に供するものが除外される。

(5) 特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額控除制度の廃止

特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額控除制度(商業・サービス業・農林水産業活性化税制)は、適用期限である令和3年3月31日の到来をもって廃止された。

(6) 中小企業者等の法人税の軽減税率の特例の適用期限の2年延長

中小企業者等の法人税の軽減税率として、所得年800万円以下の部分について19%とされている。改正前において、時限立法として、租税特別措置法によりさらに15%に引き下げられている。その適用期限が2年延長された(措法42の3の2)。

10. 外国子会社から受ける配当等の額に係る外国源泉税等の額の取扱い

外国子会社合算税制が適用される場合の配当等の額に係る外国源泉税の取扱いについて、適正化が図られた。

具体的には、内国法人が外国子会社から受ける配当等の額に係る外国源泉税等の額の取扱いについて、次の見直しが行われた。

■配当等の額のうち、外国子会社配当益金不算入制度の適用を受ける部分の金額に係る外国源泉税等の額の損金算入について、外国子会社合算税制との二重課税調整の対象とされる金額に対応する部分に限ることとされた(次の表の【*】部分)(措法66の8⑯)

■配当等の額のうち、外国子会社配当益金不算入制度の適用を受けない部分の金額に係る外国源泉税等の額の外国税額控除について、外国子会社合算税制との二重課税調整の対象とされない金額に対応する部分につきその適用が認められた(次の表の【**】部分)(法令142の2⑧一)

■特殊関係株主等である内国法人に係る外国関係法人に係る所得の課税の特例(いわゆる「コーポレート・インバージョン対策合算税制」)について、上記と同様の見直しが行われた(措法66の9の4⑭、法令142の2⑧三・四)

■その他所要の措置が講じられた

以 上

本記事に関する留意事項

本記事は皆様への情報提供として一般的な情報を掲載するのみであり、その性質上、特定の個人や事業体に具体的に適用される個別の事情に対応するものではありません。また、本記事の作成または発行後に、関連する制度その他の適用の前提となる状況について、変動を生じる可能性もあります。個別の事案に適用するためには、当該時点で有効とされる内容により結論等を異にする可能性があることをご留意いただき、本記事の記載のみに依拠して意思決定・行動をされることなく、適用に関する具体的事案をもとに適切な専門家にご相談ください。