Industry Eye 第43回 石油・化学/鉱業・金属 ブックマークが追加されました

ナレッジ

Industry Eye 第43回 石油・化学/鉱業・金属

素材・化学メーカーの事業拡大戦略とM&A

本稿では近年の素材・化学業界を取り巻く環境を考察したうえで、日系素材・化学メーカーの「事業拡大戦略」と「戦略オプションとしてのM&A」を事例を交えながら解説します。

目次

- I.はじめに~素材・化学業界を取り巻く環境~

- II.日系素材・化学メーカーの「事業拡大戦略」と「戦略オプションとしてのM&A」

- III.終わりに~素材・化学業界におけるM&Aの重要性~

- 執筆者

- [全文PDF]

I.はじめに~素材・化学業界を取り巻く環境~

近年、素材・化学業界を取り巻く環境は世界的に大きく変化しています。川上の原料分野においては、シェールガス革命や新興国・資源国での石油化学プラントの増加に伴い、日系素材・化学メーカー各社は自社プラントの効率性を追求することで、安定的に収益を確保することが求められています。一方、川中・川下に位置する中間・加工製品の分野では、素材・化学メーカーの主要顧客(自動車・エレクトロニクス・医療等)の業界構造の変化に伴い、従来の製品売りに加えてデジタル技術(ロボティックス・AI等)を活用したソリューションサービスを提供する企業が登場するなどビジネスモデルが多様化しています。また、世界中でSDGsをはじめとする社会課題の解決に向けた取り組みが加速し、企業への要請が高まるなか、素材・化学メーカーはこの動きを事業機会ととらえてイノベーションを促進しています。

本稿では、素材・化学メーカーを取り巻く環境が各社の事業拡大戦略に与える影響と戦略オプションであるM&Aについて、事例を交えながら論じていきます。

II.日系素材・化学メーカーの「事業拡大戦略」と「戦略オプションとしてのM&A」

1.事業拡大戦略(1):有望市場(用途×エリア)への市場参入

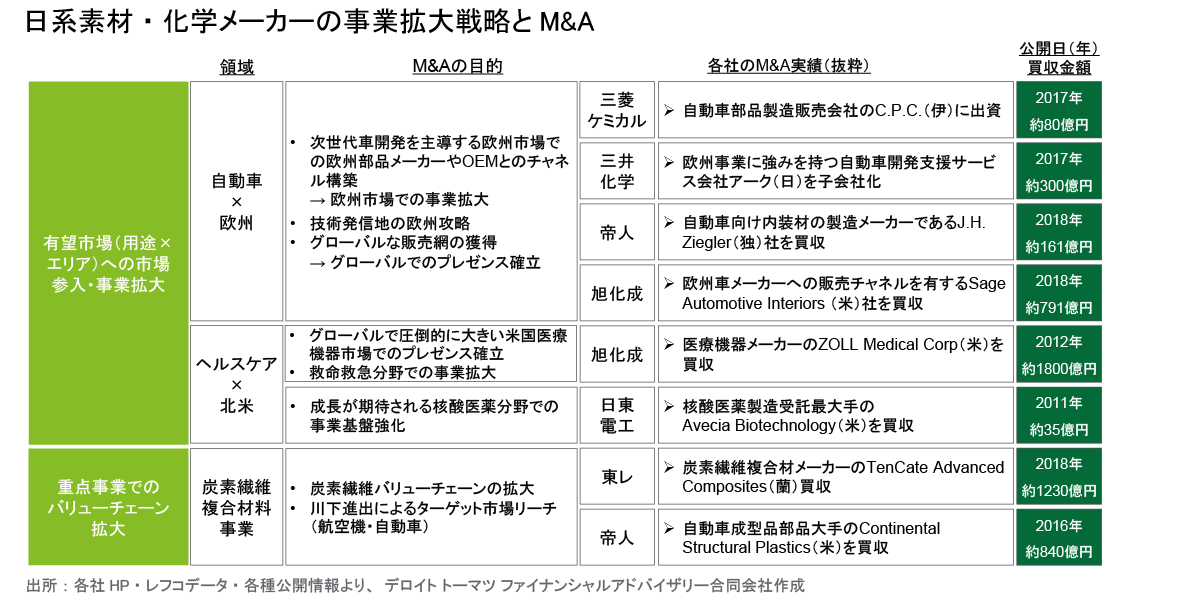

近年、日系素材・化学メーカー各社は有望市場への参入・事業拡大の打ち手としてM&Aを積極的に活用しています。特に「自動車×欧州」は素材・化学メーカーにとって有望市場であり、①次世代車開発を主導する欧州市場での欧州部品メーカーやOEMとのチャネル構築、②技術発信地である欧州の攻略、③グローバルな販売網の獲得を目的として、各社はここ数年矢継ぎ早にM&Aを実行しています。例えば、三井化学は約300億円を投じて欧州事業に強みを持つ自動車開発支援サービス会社であるアークを2017年に買収しました。また、帝人・旭化成は2018年に欧州車メーカーとの販売チャネルを有する内装材メーカーJ.H. Ziegler(独)・Sage Automotive Interiors(米)をそれぞれ約161億円・約791億円で買収し欧州事業の強化に乗り出しています。各社に共通する課題として、欧州での自動車産業における製品シェア・自社の知名度の低さが挙げられ、その課題を克服するための打ち手としてM&Aを有効活用しています。

また、素材・化学メーカーが「自動車×欧州」とともに有望市場として捉えているのが、「ヘルスケア×北米」市場です。旭化成は①市場規模の大きい米国医療機器市場でのプレゼンスの確立、②救命救急分野での事業拡大を目的として、2012年に医療機器メーカーのZOLL Medical Corp(米)を総額約1800億円を投じて買収し、救命救急分野での事業を拡大させています。また、ヘルスケアにおいては、今後成長が期待される分野でのM&Aも活発になっており、日東電工は核酸医薬製造最大手のAvecia Biotechnology(米)を2011年に約35億円で買収し、核酸医薬の事業基盤を強化しています。

2.事業拡大戦略(2):重点事業でのバリューチェーン拡大

事業環境変化のスピードが加速していることにより、「事業ポートフォリオの最適化」・「選択と集中」は、製品数が多く事業範囲が多岐にわたる素材・化学メーカーにとって、これまで以上に重要な論点となっています。素材・化学メーカー各社は自社の保有する製品・サービス・技術に競争力があるか、市場が継続的に成長していくか、ディスラプティブ(破壊的)な製品・サービスの登場により市場が縮小・消滅する可能性はないかなど、各事業/製品の特徴をさまざまな視点で分析し戦略の方向性を定めていきます。

昨今、自社事業を成長/拡大・基盤構築・次世代育成という3つの領域に区分し、重点投資領域を定めて継続的にM&Aを実行するというトレンドが見受けられます。特に素材・化学メーカーが重点投資領域と定める自動車関連事業においては、従来からの素材領域に加え、川下の中間製品・部品領域に積極的にバリューチェーンを拡大する投資が目立ちます。

次世代自動車のキーワードである「軽量化」を実現するキーマテリアルの一つとして注目を浴びている、炭素繊維複合材料(CFRP)事業においては、炭素繊維メーカー各社がバリューチェーンの拡大による持続的な成長を志向しており、その手段としてM&Aが活用されています。最大手の東レは、同分野でのM&Aを加速させており、2010年代に入りZoltek(米)、 Saati(伊)、 Delta-Tech(伊)、TenCate Advanced Composites(蘭)等を矢継ぎ早に買収し、バリューチェーン全体での事業拡大を図っています。

3.事業拡大戦略(3):技術・サービスの差別化による競争力強化

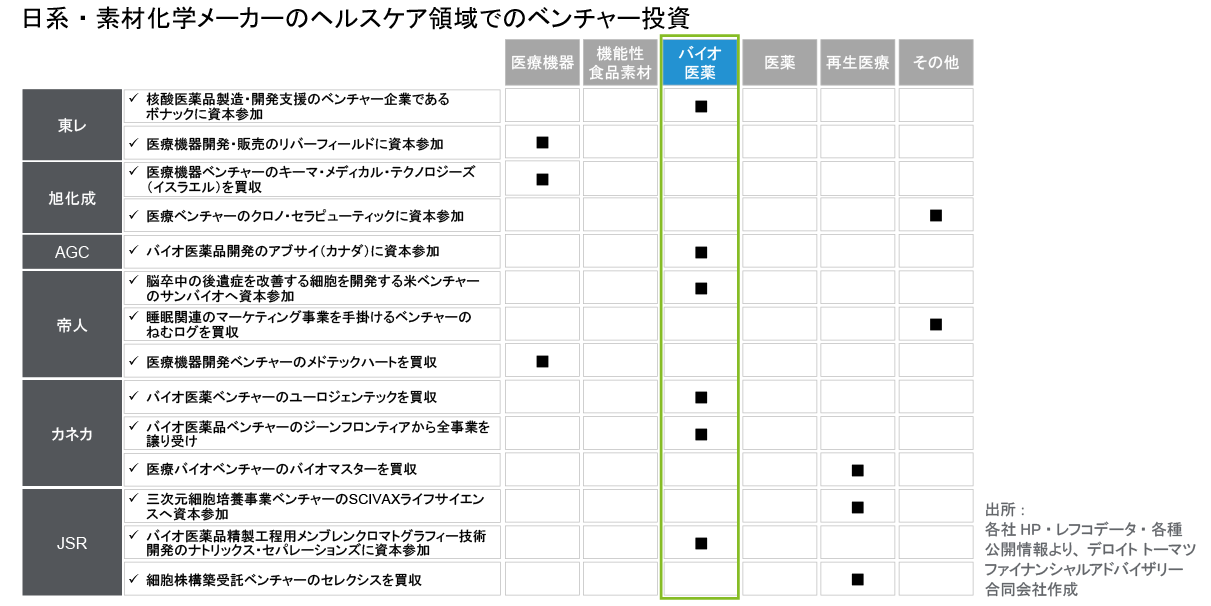

素材・化学メーカーの競争力の源泉である「技術・サービスの差別化」のために、他社に先んじて次世代技術のシーズを早期に探索・獲得することも重要になってきています。その結果として、シーズ探索の一つの手段として「ベンチャー投資」が活発化しており、特にバイオ医薬分野では、ベンチャー企業の買収や資本参加が増加しています。例えば、カネカは2010年にバイオベンチャーのユーロジェンテックを買収し、今後大きな成長が見込まれる蛋白質やペプチド、核酸など、バイオ医薬原料の受託製造事業に本格的に参入し同事業を拡大させています。

III.終わりに~素材・化学業界におけるM&Aの重要性~

メガトレンドの変化がトリガーとなり、新たな製品・サービスが世の中に登場しています。例えば自動車産業の100年に1度と呼ばれる構造変化は、「環境対応車」「リサイクル」「シェアリングサービス」「自動運転」「3Dプリンター」等の新たな製品・サービスを創出しています。

これまで素材・化学メーカーはメガトレンドの変化を事業機会に変えることで持続的な成長を実現してきましたが、今後の変化はこれまで以上に素材・化学業界に重大な変化をもたらす可能性があり、各社は過去に拘らず未来志向で発想・行動することが求められます。M&Aが所謂「時間を買う戦略オプション」であることを考慮すると、変化に対応する打ち手の一つとしてのM&Aの重要性は今後ますます高まっていくと考えられます。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

石油・化学/鉱業・金属担当

ヴァイスプレジデント 河野 亘是

(2019.1.15)

※上記の社名・役職・内容等は、掲載日時点のものとなります

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&Aアドバイザリー

シリーズ記事一覧

- Industry Eye 記事一覧

各インダストリーを取り巻く環境と最近のM&A動向について、法規制や会計基準・インダストリーサーベイ等を織り交ぜながら解説します。

その他の記事

Industry Eye

ファイナンシャルアドバイザリーメールマガジン連載記事