新聞稿

CFC法令之實質營運豁免 跨國集團案例分析

勤業眾信:CFC當年度盈餘計算 僅第一層轉投資事業(CFC本身)適用實質營運豁免條款

【2023/02/20,台北訊】受控外國公司(Controlled Foreign Company, CFC)制度今年已上路,而CFC所得計算及豁免條款之適用亦多有討論。勤業眾信聯合會計師事務所稅務部徐瑩瑩會計師表示,為避免企業將營利事業於低稅負國家或地區成立CFC以保留原應歸屬台灣營利事業之利潤,藉以規避納稅義務。故自112年度起,台灣營利事業及其關係人對於持有低稅負國家或地區受控外國企業,應按CFC辦法計算當年度盈餘,符合規定者則應計入當年度所得額課稅;而立法考量受控外國企業如於當地從事實質營運活動,尚無規避稅負之意圖,以豁免條款排除適用,以符合立法意旨。

CFC符合二條件者,具實質營運活動適用豁免條款

惟依目前CFC辦法規定,計算投資收益時,係按台灣母公司「直接」持有該受控外國企業股份或資本額之比率及持有期間計算之,前述之投資收益亦包括該受控外國企業依權益法認列其轉投資事業之當年度盈餘,如該等轉投資事業位於非低稅負國家或地區者,才可於計算CFC所得時排除,並可遞延至實際分配盈餘至CFC以後,再計入台灣母公司當年度所得課稅,亦即,現行CFC辦法規定的豁免條款適用於台灣母公司直接投資之CFC公司,並未向下往間接持有之轉投資事業適用。徐瑩瑩提醒,CFC若同時符合二條件者,則可視為實質營運活動:

一、於設立登記地有固定營業場所,並僱用員工於當地實際經營業務。

二、被動收入之佔比低於10%(當年度投資收益、股利、利息、權利金、租賃收入及出售資產增益之合計數占營業收入淨額及非營業收入總額合計數低於10%)

間接持有設於低稅負國家或地區之轉投資事業,未能適用豁免條款

目前CFC辦法規定,間接持有之轉投資事業並未適用設於低稅負國家或地區但具實質營運之豁免條款,以下兩案例,解析間接投資公司雖從事營運,但未能適用豁免條款之情形。

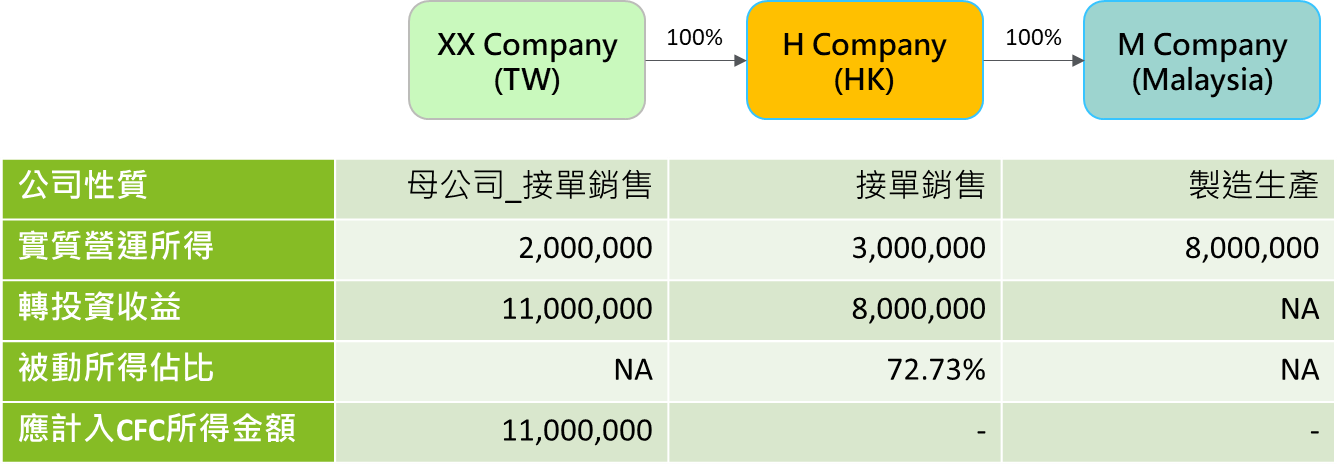

案例A:H公司(CFC)實際從事營運活動,惟被動所得過高,無法適用豁免,下層之轉投資事業位於低稅負地區但具實質營運

台灣母公司於香港設立H公司(接單銷售從事營運),負責處理香港當地及台灣境外之銷售訂單,再透過香港公司於馬來西亞設立製造工廠(具實質營運)並於當地繳納所得稅,財務數據如上表所假設。

不適用實質營運豁免條款:H公司(CFC)設立於低稅負地區,雖實際從事營運,但其被動所得佔比因按權益法認列當年度轉投資收益過高,故不符合實質營運活動之條件。再轉投資之M公司雖有實質營運,因其設立於低稅負國家,故於計算CFC所得時不排除其當年度盈餘。

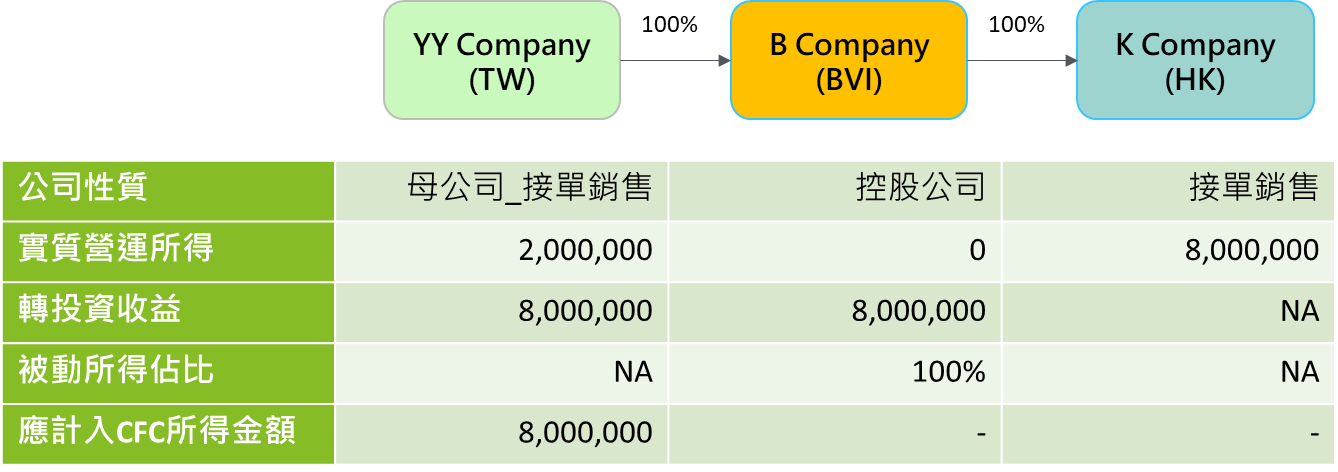

案例B:B公司(CFC)純控股,下層之轉投資事業位於低稅負地區但具實質營運

台灣母公司於BVI設立控股公司(不具實質營運),再透過BVI公司於香港設立公司接單銷售(具實質營運),香港公司主要負責當地地區之銷售訂單並於當地繳納所得稅,財務數據如上表所假設。

不適用實質營運豁免條款:B公司(CFC)設立於低稅負地區且不具實質營運,不符合實質營運活動之條件,再轉投資之K公司雖有實質營運,因其設立於低稅負地區(HK屬境外所得免稅,不納入),故於計算CFC所得時不排除其當年度盈餘。

此外,計算CFC當年度盈餘時,留意四點提醒

(一)轉投資收益應按權益法計算,以避免誤判被動收入所佔比例較實際為低。

(二)跨國集團如因營運決策考量調整營業模式及股權架構調整者,應評估股權移轉將可能產生之稅負及成本。

(三)營利事業於實際獲配各CFC之股利或盈餘時,其已依所得來源地稅法規定繳納之股利或盈餘所得稅,於認列該投資收益年度申報期間屆滿之翌日起五年內,得自認列該投資收益年度應納稅額中扣抵,其有溢繳稅額者,得申請退稅。如獲配前開股利或盈餘屬源自中國大陸地區轉投資事業分配之投資收益,其在中國大陸地區已繳納之股利或盈餘所得稅及在第三地區已繳納之公司所得稅及股利或盈餘所得稅,於前開規定期限內,得自認列該投資收益年度應納稅額中扣抵,其有溢繳稅額者,得申請退稅。扣抵之數,不得超過因加計該投資收益,而依台灣適用稅率計算增加之應納稅額。

(四)公司於辦理盈餘分配時,相關會議記錄內容應明確區分可辨識該次盈餘分配之盈餘所屬期間,並把握其已於所得來源地繳納所得稅之五年扣抵年限,以免喪失己身權益。

CFC當年度盈餘計算未排除間接持有低稅負國家或地區轉投資事業從事營運之投資收益,建議主管機關擴大實質營運排除適用範圍,以利台商跨國營運規畫

徐瑩瑩說明,通常具實質營運之公司可能需考量其產能拓展、製程改良之資本財購置或經營業務運作之資金需求等面向,以決定公司之盈餘分配政策,並非故意保留盈餘不進行分配,或規避納稅義務;而實質營運豁免未適用於間接持有之轉投資事業,將致使留用於當地實際經營業務運作之盈餘立即產生稅負。假如公司僅考量稅負影響而配合將盈餘分配匯回,以降低CFC法令施行所帶來的衝擊,有可能違反租稅中立,進而影響企業海外布局及營運規畫,同時此限制恐非屬立法原意,值得徵納雙方共同思量其影響,共商未來調整改進之道。