新聞稿

財政部針對連結稅制適用未分配盈餘實質投資減除發布函釋

勤業眾信:適用連結稅制下各個體實質投資應注意減除上限計算

【2020/05/11,台北訊】「公司或有限合夥事業實質投資適用未分配盈餘減除及申請退稅辦法」已於今年1月9日公布施行,由於該辦法未針對連結稅制下如何適用未分配盈餘實質投資減除有所規範,財政部日前發布函釋針對此部分給予明確規定,以利金控或產控公司於今年辦理合併申報107年度未分盈餘稅時有所遵循。

勤業眾信聯合會計師事務所稅務部會計師陳惠明指出,函釋仍維持財政部過往合併辦理營利事業所得稅申報處理原則,採連結稅制各公司個別計算合併加總之原則,因此,連結稅制下虧損之公司仍無法適用未分配盈餘實質投資減除,獲利之公司則應按各公司「個別本期稅後淨利」比例計算歸屬各公司得適用未分配盈餘實質投資減除之限額。

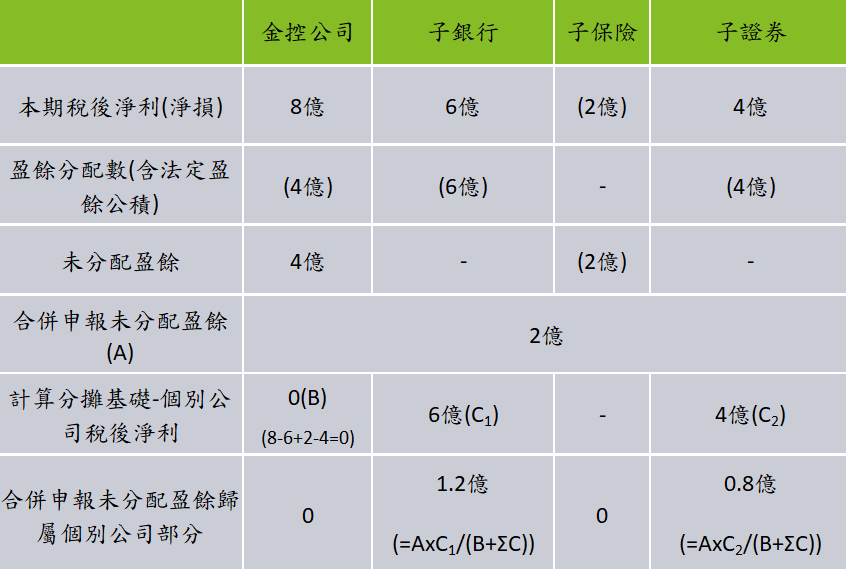

試舉例,如金控公司、子銀行、子保險及子證券分別本期稅後淨利(淨損)為8億元、6億元、(2億元)及4億元,合併申報未分配盈餘為2億元,則獲利之子銀行及子證券如進行符合產創條例第23條之3規定之實質投資,得按各公司個別本期稅後淨利之比例,就合併申報當期未分配盈餘2億元,計算子銀行及子證券得扣除之實質投資上限,因金控母公司個別本期稅後淨利應扣除合併申報各子公司個別本期稅後淨利(淨損);如為負數以0計算,所以本例無須納入計算歸屬計算,經歸屬計算其子銀行及子證券在盈餘發生年度之次年起三年內分別進行實質投資在不超過1.2億元及及0.8億元得依規定於合併申報未分配盈餘中減除。釋例一詳列如下:

釋例一

陳惠明表示,雖然財政部函釋已解決現行連結稅制因權益法認列之投資收益所造成產業創新條例有關未分配盈餘實質減除優惠在適用上之爭議,惟因尚未打破原連結稅制採各公司個別計算合併加總之原則,致控股公司所保留之未分配盈餘再進行實質投資時仍受限於子公司個體而有一定之限制,例如,子保險雖然虧損,但就集團整體考量需保留盈餘對該子保險進行實質投資,則該部分實質投資金額則無法作為合併未分配盈餘申報之減除項目。產業創新條例第23條之3是為鼓勵產業進行實質投資而增訂,就連結稅制立法理由認為,凡金融控股公司與其持有百分之九十股份之子公司,已為經濟上之同一實體,視同公司內部部門,若因分設子公司恐增加其租稅負擔,非立法者所樂見。連結稅制處理原則制定迄今已逾17年,建議應適時檢討,以落實金控法或企併法之立法本意。

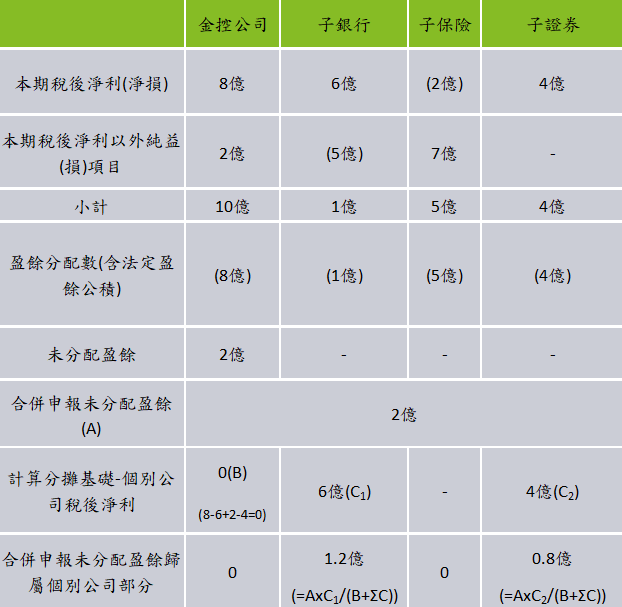

此外,該函令計算各公司盈餘歸屬之比例係採各公司「本期稅後淨利」計算,與所得稅法第66條之9有關,未分配盈餘稅基應另加計「本期稅後淨利以外純益項目計入當年度未分配盈餘之數額」有別,將可能造成合併申報未分配盈餘所推計之個別公司歸屬部分無法切近實際情形。援上例,如果子銀行有本期稅後淨利以外純損項目(5億元),子保險有本期稅後淨利以外純益項目7億元,如按函令所採本期稅後淨利之比例歸屬,則實際源自於子保險之未分配盈餘有5億元卻無法適用實質投資減除,而源自於子銀行未分配盈餘僅1億元,卻按該函令計算則可歸屬1.2億元之實質投資減除限額,詳下列釋例二。

釋例二

按納稅者權利保護法規定,稽徵機關推計課稅應斟酌與推計具有關聯性之一切重要事項,且應依最能切近實額的方法進行,財政部此次函令或考量簡化比例歸屬計算方式,惟考量所得稅法第66條之9有關未分配盈餘稅基的規定,建議應加計「本期稅後淨利以外純益(損)項目」,方為更近切實額的盈餘歸屬計算方法。