議題觀點

小心!申報未分配盈餘稅時,要列入減除項目不可不慎之相關規定

勤業眾信稅務部 / 盧再龍副總經理、林宜薇協理

台灣對未分配盈餘加徵營利事業所得稅自民國87年度實施以來已歷經迭次修法,包括稅率降低為5%、計算基礎變更為「本期稅後淨利加計本期稅後淨利以外純益項目計入當年度未分配盈餘之數額」,以及對可列為當年度盈餘之減項項目有數次修正。

本文謹就可列為當年度盈餘減項之項目彙總說明,以提醒營利事業留意相關規定,避免已依法辦理申報卻因不慎短漏報未分配盈餘,而可能被處以所漏稅額一倍以下之罰鍰。

可列為當年度盈餘減項之項目彙總說明

現行所得稅法第66條之9第2項已有正面表列得列為未分配盈餘減項之項目,包括:

- 彌補以往年度之虧損及經會計師查核簽證之次一年度虧損;

- 已由當年度盈餘分配之股利或盈餘;

- 已依公司法或其他法律規定由當年度盈餘提列之法定盈餘公積,或已依合作社法規定提列之公積金及公益金;

- 依本國與外國所訂之條約,或依本國與外國或國際機構就經濟援助或貸款協議所訂之契約中,規定應提列之償債基金準備,或對於分配盈餘有限制者,其已由當年度盈餘提列或限制部分;

- 依其他法律規定,由主管機關命令自當年度盈餘已提列特別盈餘公積或限制分配部分;

- 依其他法律規定,應由稅後純益轉為資本公積者;

- 本期稅後淨利以外純損項目計入當年度未分配盈餘之數額;及

- 其他經財政部核准之項目。

第8款規定之「其他經財政部核准之項目」以財政部公開核釋得列為減除之項目為準,截至目前財政部公開核釋得列為減除之項目包括:

項次 |

其他經財政部核准可減除之項目 |

相關函令 |

1 |

公開發行股票公司以當年度稅後盈餘沖抵折價發行股票面額與發行價格之差額 |

|

2 |

與庫藏股票交易有關之損失,經沖抵同種類庫藏股票交易所產生之資本公積,並經依序沖抵86年度以前年度保留盈餘或87年度及以後年度之保留盈餘,其屬依序沖抵庫藏股票交易上年度及當年度稅後盈餘部分,包括: (1) 公司購買、轉讓或註銷庫藏股票; (2) 母公司因子公司以低於帳面價值之金額處分其持有母公司股票; (3) 被投資公司轉讓或註銷庫藏股票; (4) 營利事業因組織重組,取得並註銷庫藏股 |

|

3 |

母公司與其100%持股之子公司合併,取得合併消滅之子公司淨資產超過其對消滅公司出資額部分,應視同合併消滅之子公司分配予母公司之股利所得,其中屬於合併消滅之子公司合併當年度決算所得額或前一年度未分配盈餘部分 |

|

4 |

營利事業於87年度至93年度取得之股票股利,已按面額計入取得年度之未分配盈餘者,其94年度及以後年度出售前開股票,於計算應計入未分配盈餘之證券交易所得或損失時,應將前述已計入取得年度未分配盈餘之面額部分予以減除 |

|

5 |

公司分割減資按減資比例沖抵股本及溢價資本公積後,因不足而沖抵尚未申報及加徵10%營利事業所得稅之上年度盈餘部分 |

|

6 |

未按持股比例認購被投資公司增資發行新股,致投資比例發生變動,使股權淨值發生減少數,沖抵同一筆長期投資或全部長期投資所產生之資本公積,不足數再沖抵保留盈餘,並經依序沖抵86年度以前年度保留盈餘或87年度及以後年度之保留盈餘,其屬依序沖抵未按持股比例認股年度之上年度及當年度稅後盈餘部分 |

|

7 |

同一母公司100%持有之存續子公司承受消滅另一子公司淨資產價值為負數,存續子公司於沖抵資本公積後,依序沖抵至合併當年度稅後盈餘部分 |

|

8 |

公司與其持股未達100%之子公司合併,合併存續之母公司於合併時就其原持有子公司股權取得合併消滅之子公司淨資產之價值,超過其對消滅子公司之出資額部分,及合併消滅之子公司其他少數股東取得之合併對價,超過該等股東對消滅公司之出資額部分之金額,應視同合併消滅之公司分配予母公司及其少數股東之股利所得,其中屬於合併消滅之公司合併當年度決算所得額或前一年度未分配盈餘部分 |

|

9 |

母公司因子公司之被投資事業股權交易致其股東權益減少,採權益法認列子公司上開交易致沖抵保留盈餘者,經沖抵同種類交易所產生之資本公積,並經依序沖抵86年度以前年度保留盈餘或87年度及以後年度之保留盈餘,其屬依序沖抵股權交易上年度及當年度稅後盈餘部分 |

|

10 |

子公司因母公司以現金為對價非對稱式吸收合併孫公司獲配之合併對價小於其持有孫公司長期股權投資帳面價值,於沖抵資本公積後,依序沖抵股權交易之上年度及當年度稅後盈餘部分 |

|

11 |

公司購買其母公司持有之另一子公司全部股權,以母公司對該子公司採用權益法投資之帳面金額入帳及認列該子公司原帳列之其他權益,並將購買股權之對價及認列其他權益之金額合計數,超過其對該子公司入帳帳面金額之差額,於沖抵資本公積後,依序沖抵股權交易之上年度及當年度稅後盈餘部分 |

|

於上表彙總之內容可知,有關股東權益交易在發生損失時,皆規範須先沖抵同種類資本公積,再依序沖抵以前年度保留盈餘,仍有不足沖抵時,才能沖抵當年度的稅後盈餘,而沖抵交易上年度及當年度盈餘始得分別列為交易上年度及當年度應加徵營所稅未分配盈餘的減除項目。有此特別規範原因在於此類交易於產生利益時係貸記資本公積,無須計入交易當年度未分配盈餘課稅,因此,後續年度發生同種類交易損失時應先沖抵同種類資本公積,而不能直接沖抵發生當年度未分配盈餘,以維持課稅公平固屬合理。惟,以前年度保留盈餘已課徵過未分配盈餘稅,因此於資本公積沖抵完後剩餘不足沖抵部分,依上述相關函令規定須先依序沖抵保留盈餘,而非得適用同項第7款規定「本期稅後淨利以外純損項目計入當年度未分配盈餘之數額」直接沖抵當年度未分配盈餘,是以造成營利事業當年度新增可供分配盈餘縱算全數分配,也要繳納未分配盈餘稅的不合理現象。

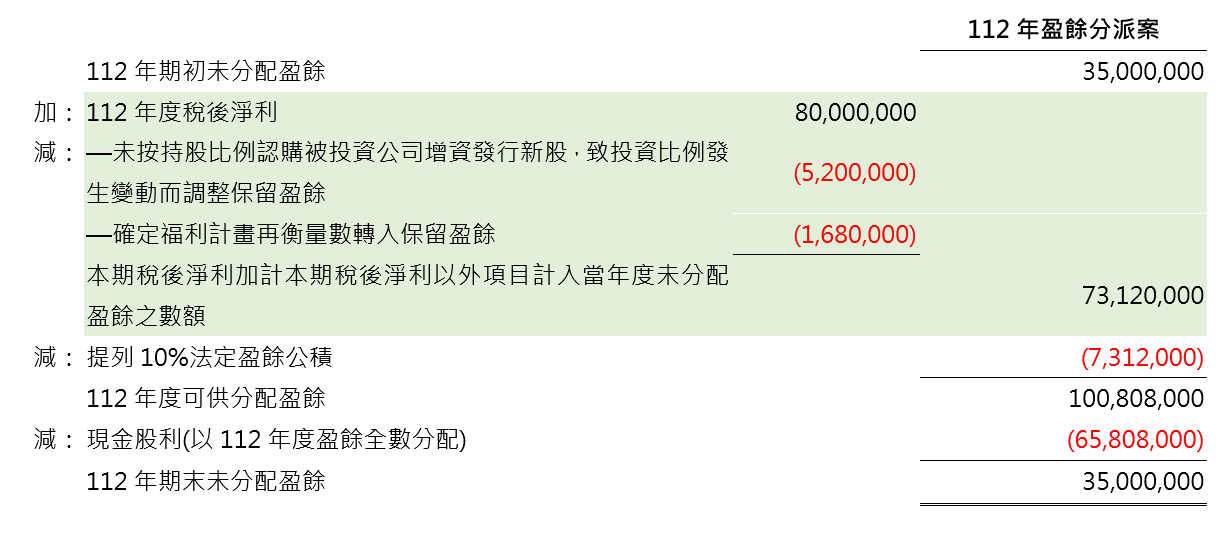

由下表舉例說明,甲公司112年期初未分配盈餘35,000,000元中,屬於87年~110年度保留盈餘為33,000,000元,屬於111年度盈餘為2,000,000元,而112年度新增可供分配盈餘為65,808,000元(即112年度稅後淨利加計112年度稅後淨利以外項目計入當年度未分配盈餘之數額73,120,000元減除提列10%法定盈餘公積7,312,000元後之淨額)。甲公司於113年度決議將112年度新增可供分配盈餘65,808,000元全數分派給股東,對甲公司而言,112年度並未保留盈餘不分配,然依財政部函令規定,甲公司在申報112年度未分配盈餘稅時卻產生5,200,000元之未分配盈餘須課徵5%未分配盈餘稅260,000元,且依函令規定112年度保留盈餘調整數5,200,000元須先沖抵已繳過未分配盈餘稅的87年~110年度保留盈餘,因此亦無法列為申報111年度未分配盈餘之減除項目,是否符合所得稅法第66條之9係針對當年度保留新增可供分配之未分配盈餘課稅的立法目的,此應值得進一步探討研究。

綜上,營利事業在申報未分配盈餘稅時,應留意財政部核准減除之相關規定,若有其他類似情況而不在財政部公開核釋之項目中,亦應謹慎確認是否得列入當年度盈餘之減項及計算方式,以避免因不諳規定逕以全數沖抵當年度未分配盈餘,而遭稅務稽徵機關予以調整剔除補稅,並有可能處罰之稅務風險,實不可不慎!