M&A会計の解説 第7回 ブックマークが追加されました

ナレッジ

M&A会計の解説 第7回

分割型会社分割の資本勘定の取扱い/子会社投資に関する持分変動の会計処理

12回にわたり「M&A会計の解説」と題して、M&A会計のポイントをQ&A形式で簡潔に解説します。第7回は、分割型会社分割が行われた場合の新設会社、または承継会社の資本勘定に関する事項と、子会社投資に関する持分変動の会計処理について解説します。

目次

- はじめに

- 分割型会社分割が行われた場合の資本勘定に関する2つの方法

- 子会社投資に関する持分変動のパターンの分類

- 支配獲得時の会計処理-取得の会計処理

- 支配継続中の持分の変動の会計処理-差額は資本剰余金で処理

分割型会社分割の資本勘定の取扱い/子会社投資に関する持分変動の会計処理について、Q&A形式でまとめました。

はじめに

Q:今月は、先月の続きとなる分割型会社分割が行われた場合の新設会社(または承継会社)の資本勘定に関する事項と、子会社投資に関する持分変動の会計処理の2つについて伺いたいと思います。

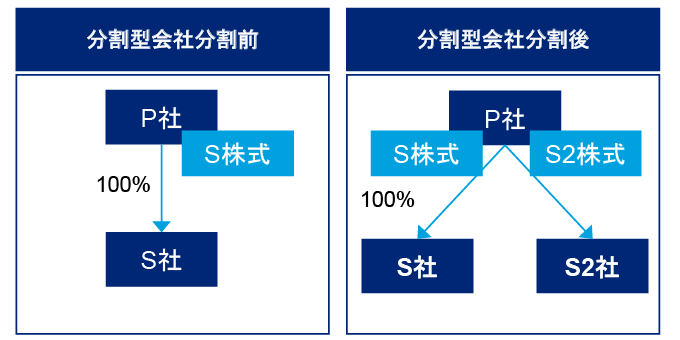

分割型会社分割が行われた場合の資本勘定に関する2つの方法

Q:先月、P社の100%子会社S社が分割型会社分割によりS2事業を切り出し、分割後はP社の100%子会社はS社とS2社(S2事業)の2つに分離する事例を取り上げました。そして新設されたS2社の資本勘定は、原則として払込資本のみとなるものの(払込資本増加法)、分割伴いS社が取り崩した資本勘定(利益剰余金を含む)をS2社が承継する方法(資本勘定承継法)も認められていて、どちらの方法を採用するのかは、組織再編ごとに会社が任意に決められる、とのことでした。実務上、どちらの方法が多いのでしょうか。

A(会計士):これはケースバイケースだと思います。分割時にS社では移転資産・負債の差額の割合に応じて払込資本と留保利益(利益剰余金)を比例的に取り崩し、それをS2社で承継する資本勘定承継法を採用するケースが多いように思いますが、分割前からS社の利益剰余金がマイナスの場合には、S2社の利益剰余金が設立当初からマイナスになることを防ぐため、払込資本増加法を採用するケースもあります。なお、移転資産・負債に一時差異があり、それに対して繰延税金資産・負債が計上されている場合、払込資本増加法を採用すると、分割時にS社において当該繰延税金資産(又は負債)が取り崩され、費用(又は費用のマイナス)に計上される点には留意が必要です(資本勘定承継法を採用している場合には、繰延税金資産・負債は費用処理されない)。

【図表1】分割型会社分割の流れ

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

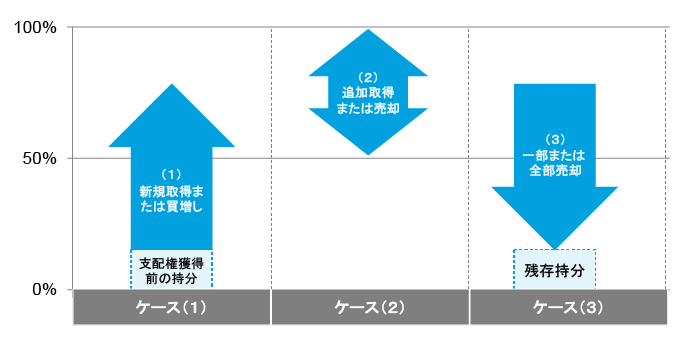

子会社投資に関する持分変動のパターンの分類

Q:次に、投資先に対する持分変動の会計処理に移りますが、持分変動もいろいろなパターンがありますね。

A(会計士):下図をご覧ください。(1)は新規取得又は買増しのケースで、これにより株式の保有割合が50%超になり支配を新たに獲得した場合。(2)は株式の追加取得又は一部売却をするもののその前後で支配関係が維持されている場合、(3)は株式を一部又は全部売却し、投資先の支配を喪失した場合を表しています。

【図表2】持分変動のイメージ図

注:ここでは50%超を子会社として記載しているが、実質基準によって判断することになる。

出所:デロイト トーマツ ファイナンシャルアドバイザリー合同会社作成

支配獲得時の会計処理-取得の会計処理(既存保有株式の含み損益は実現)

Q:それではまず、支配を新たに獲得した場合の会計処理はどうなりますか。

A(会計士):このケースは平成20年改正で会計処理が変更されました。支配を新たに獲得した場合には全面時価評価法により資産・負債を支配獲得時の時価で評価し、支払った対価の時価との差額をのれん(又は負ののれん)として処理します。そして、もし、支配獲得前にその会社の株式を保有していた場合には、同じ会社に投資していたとしても、支配獲得の前後で経済的な性格が変わったものとみなして「投資の清算」の会計処理、イメージとしては別の銘柄に切り替わったように既保有株式の売却の処理を行います。したがって、このタイミングで損益(段階取得損益)が計上されます。

Q:今のご説明は連結上の会計処理ですね。

A(会計士):そうです。個別上の会計処理は、もともと保有していた株式の取得原価に追加投資時の対価の額と付随費用を加算することになり、この処理は昔と同じですね。

支配継続中の持分の変動の会計処理-差額は資本剰余金で処理(損益計上されない)

Q:それでは次に支配関係は維持されているものの、持分が増減した場合の会計処理はどうですか。これまでは51%子会社を100%子会社とする場合にはのれん(又は負ののれん)が発生しました。また、100%子会社を上場させ、上場後も子会社に留まる場合であっても子会社株式売却益が生じました。つまり、損益取引として処理されていましたよね。

A(会計士):はい。ただ平成25年の会計基準の改正により、その扱いが大きく変更され、支配関係が継続している中での持分の変動による差額、さきほどののれん(又は負ののれん)や子会社株式売却益はすべて資本剰余金の増減として処理することとされました。これは国際会計基準でも同様の考え方が採用されています。

Q:そうすると51%子会社を100%子会社とするときには、これまではのれんの償却負担が重くなるというケースがありましたが、これが解消されますね。

A(会計士):その通りです。ただ、これまでののれん相当額は一度に資本剰余金のマイナスとなり、連結純資産がいっきに減少することがあるので、留意が必要です。

Q:追加取得した49%相当額はのれんの償却負担はなくなりましたが、連結で取り込める子会社の純利益は追加の49%分を含めて100%取り込めるのですか。

A(会計士):そのようになります。逆に、ある会社の株式を100%取得して、その後、持分を売却して51%子会社としたら、売却後の子会社の純利益は連結上51%しか取り込めませんが、のれんの償却負担は100%のまま継続することになります。

Q:そうすると、株式の取得・売却を一度に行うのか、段階的に行うのかによって、その後の損益に大きな影響を与えることになりますね。

A(会計士):はい。ですから、そのような取引を別個の取引として扱うのか、一体取引として扱うのかの見極めはとても重要です。会計基準では「当初取引時における当事者間の意図や当該取引の目的等を勘案し、実態に応じて判断する」こととされています。

Q:次に、支配獲得時に非支配株主持分に対応する分を含めてのれんを計上する「全部のれん」方式との関係はどうですか。現在は親会社持分に対応する部分のみ計上される「部分のれん」方式ですが。

A(会計士):のれんの本質を超過収益力と考えた場合、のれんは基本的には子会社に存在するわけですから、支配獲得を契機として子会社に存在するのれん価値を他の有形資産などと同様にすべて連結貸借対照表に計上するという考え方もあり、国際会計基準ではそのような扱いが認められています。そうすればのれんは常に100%計上されるので「全部のれん」方式と呼ばれますが、子会社化したときの持分比率とは関係なくのれんの金額が同じになるので、先ほどの別個の取引かどうかという論点は少し解消しますね。

支配喪失時の会計処理

Q:最後に子会社株式を一部売却し、支配を喪失した場合の会計処理はどうですか。

A(会計士):たとえば100%子会社の株式のうち70%を売却したときは、まず、売却持分(70%)から売却損益が発生します。ただ日本の会計基準では、残存持分(30%)は連結上の評価額を承継し、損益は認識しません。段階取得との対比を考えると、いったんすべてを売却し、30%を買い戻すような処理(すなわち残存する30%持分は時価で評価され、この部分からも損益が発生)が整合的のように思えますし、国際会計基準もそのような考え方なのですが、日本の会計基準はそうではありません(残存持分について投資が継続しているものとして会計処理)。

ただし、持分の単純な現金売却ではなく、投資先の企業結合(合併、株式交換、株式移転など)により残存持分が20%未満となりその他有価証券に該当することとなった場合には、投資は清算されたものとして、残存持分は時価評価され、差額は損益に計上されます。

本文中の意見や見解に関わる部分は私見であることをお断りする。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

M&A会計実務研究会 萩谷和睦 森山太郎

(2016.07.27)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&A、企業再生に関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

シリーズ記事

- M&A会計の解説 第1回 組織再編会計の総論

- M&A会計の解説 第2回 取得の会計処理(1)-取得企業の決定

- M&A会計の解説 第3回 取得の会計処理(2)-取得原価の算定と取得原価の配分

- M&A会計の解説 第4回 取得の会計処理(3)-のれんの償却等と国際会計基準との差異

- M&A会計の解説 第5回 共通支配下の取引(1)-会社分割・子会社の合併など

- M&A会計の解説 第6回 共通支配下の取引(2)-買収子会社との合併・分割型会社分割

- M&A会計の解説 第7回 分割型会社分割の資本勘定の取扱い/子会社投資に関する持分変動の会計処理

- M&A会計の解説 第8回 単体財務諸表における事業分離会計

- M&A会計の解説 第9回 連結財務諸表における事業分離会計

- M&A会計の解説 第10回 企業結合に関する税効果会計

- M&A会計の解説 第11回 事業分離に関する税効果会計

- M&A会計の解説 第12回(最終回)組織再編に関する開示