M&A会計の解説 第11回 ブックマークが追加されました

ナレッジ

M&A会計の解説 第11回

事業分離に関する税効果会計

12回にわたり「M&A会計の解説」と題して、M&A会計のポイントをQ&A形式で解説します。第11回は、事業分離に関する税効果会計について解説します。

目次

- 分離元企業の税効果の会計処理-4つのパターン

- 会計:投資の清算

- 会計:投資継続―税務:適格組織再編の場合

- 会計:投資継続―税務:非適格組織再編の場合

- ケーススタディ(会計:投資継続―税務:非適格組織再編)

事業分離に関する税効果会計について、Q&A形式でまとめました。

分離元企業の税効果の会計処理-4つのパターン

Q:今月は会社分割に係る個別財務諸表上の税効果について伺います。会社分割の対価として承継会社(または新設会社)の株式のみを対価として受け取る場合、会計上は投資の清算(受け取った株式がその他有価証券に区分)または投資の継続(受け取った株式が子会社株式・関連会社株式に区分)に分類されます。また、税務上は非適格組織再編または適格組織再編に分類されます。この関係をまとめると以下の4つのパターンがあります。まず、会社分割に関する税効果の会計処理の概要をご説明ください。

会計:投資の清算

投資が清算された場合の税効果の会計処理-通常の売買処理と同様

A(会計士):投資が清算された場合の分離元企業(分割会社)の個別財務諸表上の税効果の処理は、通常の売買と同様です。通常の売買では、その時点で税効果の処理はせず、年度末に一括して行いますね。これと同じように、期中では税効果の処理を特に意識する必要はありません。

会計:投資継続―税務:適格組織再編の場合

投資が継続している場合の税効果の会計処理-移転元の簿価が移転先に承継

A(会計士):次に投資が継続している場合の分離元企業(分割会社)の個別財務諸表上の税効果について、単独新設分割かつ税務は適格組織再編となる場合を前提に説明します。この場合には、事業分離日(会社分割の効力発生日)において分離元企業の資産・負債(繰延税金資産・負債を含む)の簿価を分離先企業(新設会社)に引き継がせることになります。すなわち、分離先企業では資産・負債の受け入れ時には繰延税金資産の回収可能性の検討はいっさい行わず、分離元企業で算定した回収可能額をそのまま受け入れるという仕組みなのです。このため、会計基準では、分離元企業における事業分離直前の移転事業に係る税効果の取り扱い(繰延税金資産の回収可能性の考え方)を定めるとともに、これと一体の関係にある事業分離の対価として受領した株式に係る税効果の取り扱い(税効果会計の適用時期)について、通常の売買のときとは異なる取り扱いを定めています。

投資の継続-移転事業については事業分離が行われないものとして回収可能性を判断

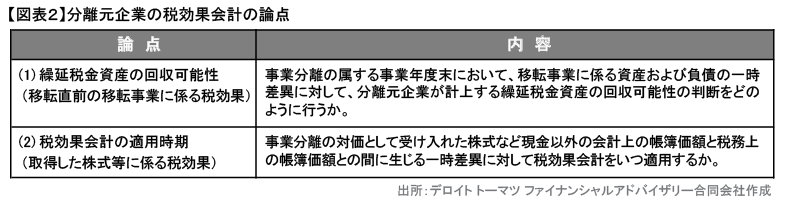

Q:それでは1つめの論点(図表2-論点(1))である投資が継続している場合の分離元企業における事業分離直前の移転事業に係る税効果の取り扱い(繰延税金資産の回収可能性の考え方)はどのようなものですか。

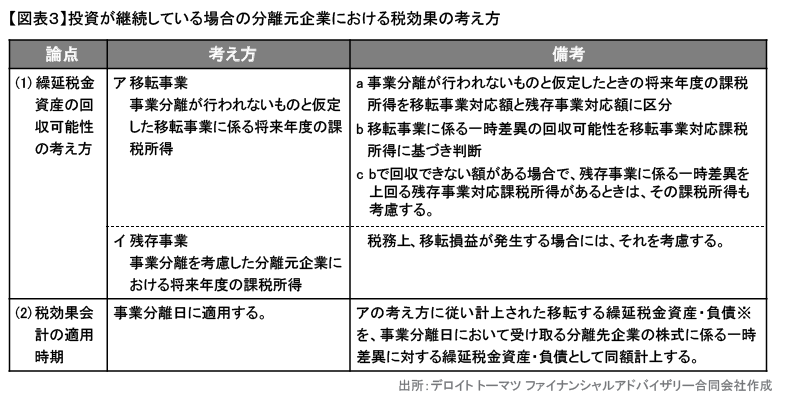

A(会計士):投資が継続している場合の税効果の取り扱いは【図表3】のようになります。ポイントは、分離元企業は会社分割直前の決算において、資産・負債に係る一時差異を移転事業対応分と残存事業対応分に分け、それぞれの事業に対応する利益計画に基づき繰延税金資産を計上するというものです。

ここで移転事業に係る利益計画については“事業分離が行われないものとして”という前提を置きます。他方、残存事業に係る利益計画は、会社分割後は残存事業のみから収益が上がるわけですので、事業分離が行われたことを前提とした、現実のベースで利益計画を作ります。

※ 移転事業に係る資産および負債の一時差異および当該事業分離に伴い新たに生じた一時差異(税務上の移転損益相当額)に関する繰延税金資産・負債の適正な帳簿価額をいう。なお、ここでの繰延税金資産の適正な帳簿価額とは、(1)の繰延税金資産の回収可能性の考え方に従い計上されたものをいう。

投資の継続-受領した株式に係る税効果の額は原則として移転事業に係る税効果の額となる

Q:次に2つ目の論点(図表2-論点(2))である事業分離の対価として受領した子会社株式に係る税効果の取り扱い(税効果会計の適用時期)についてお願いします。

A(会計士):分離元企業では、対価として受領する子会社株式の一時差異に係る繰延税金資産・負債は、原則として、移転される事業に係る一時差異についての繰延税金資産・負債と同額(ネット)を計上することになり、損益は計上されません。通常の売買取引では、取引時に税効果の処理はしませんが、投資が継続している場合には、取引時(事業分離日)に税効果の処理を行うという特徴があります。

Q:事業分離日の処理は分かりましたが、期末の子会社株式に係る繰延税金資産の回収可能性の検討にあたって問題となりませんか。これまで分離元企業では、会社分割前は移転事業に係る一時差異(例えば、処分予定の棚卸資産に係る評価損や賞与引当金)はスケジューリング可能であるとして繰延税金資産を計上していたのに、会社分割後は子会社株式に係る一時差異に置き換わると、売却予定がない場合にはスケジューリング不能な一時差異となり、繰延税金資産を計上できなくなることも想定されます。

A(会計士):このため、会計ルールでは、特例が設けられています。もともと移転事業に係る投資が継続しているものとみているわけですから、受領した子会社株式に係る一時差異に対する繰延税金資産については、事業分離日において移転した事業に係る繰延税金資産・負債を置き換えるものであるため、事業分離後の分離元企業が債務超過となるなど特別な場合を除き、その回収可能性があると判断できるものとされています。

会計:投資継続―税務:非適格組織再編の場合

-すべて分離元企業において税効果の処理を行う

Q:会計上、投資が継続している場合でも、たとえば新設分割した100%子会社の株式を外部に売却する予定があるなど、税務上、非適格組織再編と判定される場合もあります。結合分離適用指針108項(2)では、「投資が継続しているとみる場合には、移転損益を認識せず、事業分離日において移転する繰延税金資産および繰延税金負債(移転した事業に係る資産および負債の一時差異および当該事業分離に伴い新たに生じた一時差異(税務上の移転損益相当額)に関する繰延税金資産および繰延税金負債の適正な帳簿価額であって、繰延税金資産については第107項(2)に準じて回収可能性があると判断されたもの。以下、同じ。)の額を、分離先企業の株式の取得原価に含めずに、分離先企業の株式等に係る一時差異に対する繰延税金資産および繰延税金負債として計上する」とあります。特に、この下線の部分が難解です。

A(会計士):会社分割が税務上非適格と判定されると、実際には分離元企業では資産・負債に係る税務上の帳簿価額と受取対価の時価との差額が移転損益として課税所得に反映されることになりますが、会計上、税効果の処理にあたっては、分離元企業の会計処理が事業分離日に分離先企業に強制的に引き継がれる点を考慮して、税務上、分離先で生じる一時差異などをあたかも分離元企業で生じたかのように考えて、税効果の処理(回収可能性の判定を含む)を行ったうえで、分離先企業にその処理を承継することになります。すわなち、実際には分離先企業で付す税務上の簿価(資産調整勘定等を含む)も考慮して分離元企業で税効果の処理を行うことになります。これを適用指針108項では「移転した事業に係る資産および負債の一時差異および当該事業分離に伴い新たに生じた一時差異(税務上の移転損益相当額)」と表現しているものと考えられます。

Q:イメージはなんとなくわかりましたが、具体的な数字で伺いたいと思います。次のケースでは、具体的にどのような会計処理になりますか。

ケーススタディ(会計:投資継続―税務:非適格組織再編)

【前提】

- P社(分離元企業)は、S事業(移転事業)を4月1日に単独新設分割によりS社(分離先企業)として分社し、P社は受け取ったS社株式を同日付で第三者であるX社に500で譲渡する。

- S事業の収益力は高く、同事業に関する将来減算一時差異は全額回収できるものとする。

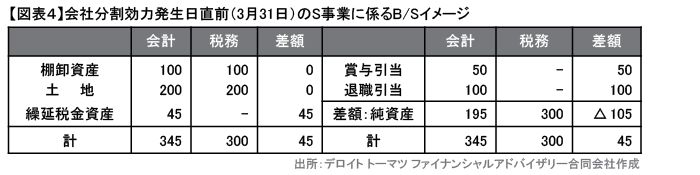

- 移転事業であるS事業の3月31日現在の資産・負債は以下のとおりである。

繰延税金資産45=(50+100)×30%(全額回収)

<補足情報>

- S社はP社の従業員を引き継ぐため、人件費関係の引当金を承継する。退職給付引当金は自己都合支給額であり、S社は税務上、その額を退職給与負債調整勘定として負債計上する。

- S社に移転する土地の時価は100(含み損益は△100)、棚卸資産の時価は簿価と同じである。

- 当該会社分割は非適格会社分割に該当する。なお、会社分割と同日付でS社株式を譲渡するため、本設例ではP社におけるグループ法人税制の処理は省略する(譲渡損益の繰延・戻入の処理は行わない)。

- 実効税率は30%とする。

会計と税務との差額-移転損益計上のタイミングと金額が異なる

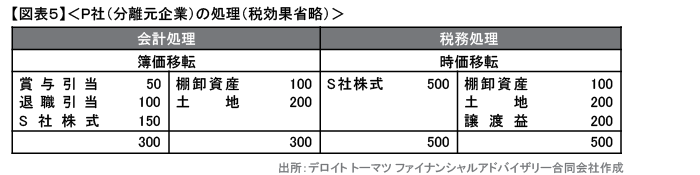

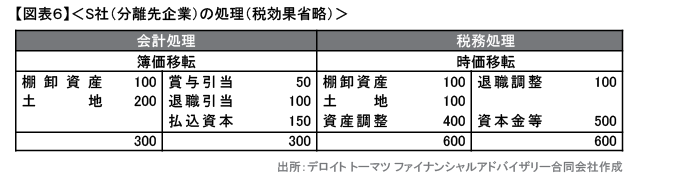

A(会計士):まず、税効果を除いた会計と税務の処理をみてみましょう。

分離元企業では、会計は投資継続の処理ですから、移転資産・負債の差額150でS社株式の帳簿価額を算定します(損益は発生しない)。税務は非適格会社分割ですので、会社分割時に資産・負債を譲渡し、時価500でS社株式を受け入れます(譲渡益200発生)。なお、P社では、税務上、引当金は計上できませんので、譲渡原価が会計と税務とで150異なることになります。

分離先企業では、会計は投資継続の処理ですから、分離元企業で付された帳簿価額で資産・負債を受け入れ、差額150を払込資本とします(のれんは生じない)。他方、税務は非適格会社分割ですので、時価で資産・負債を受け入れ、また、会計基準に従って算定された退職給付引当金を退職給与負債調整勘定として負債計上します。そしてこれらの資産・負債と交付株式の時価で算定された払込資本500との差額400で税務上ののれん(資産調整勘定)を計上します。

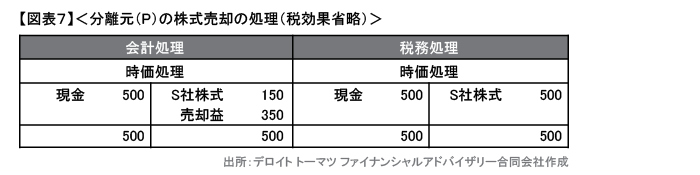

Q:会社分割直後にP社で行われるS社株式のX社への売却の処理はどうなりますか。

A(会計士):同じく税効果の処理を除きますが、次のように処理されます。

Q:税務上は会社分割時に譲渡益200が計上されますが、会計上は株式売却時に売却益350が計上される、つまり損益認識時点が異なるわけですね。今回のケースでは会社分割直後に株式の譲渡が行われるので、同一事業年度内の処理にはなりますが。

A(会計士):そのとおりです。ちなみに売却益の金額が150だけ異なりますが、それは先ほど見たように税務上の譲渡原価に人件費関係の引当金が含まれていないためです。

税効果の会計処理-分離元企業は分離先企業の一時差異の発生を考慮して税効果の処理を行う

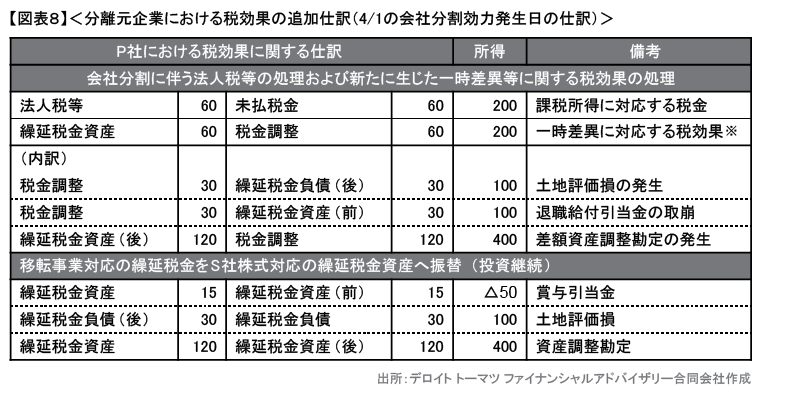

Q:次に、税効果の処理を含めると、どのような会計処理が追加されますか。

A(会計士):当期の税金および一時差異毎に行った税効果の会計処理は次のようになります。

まず、課税所得200に対応する税金60の未払計上を行いますが、繰延税金資産の回収可能性に問題がない場合、結果として、これと同額の繰延税金資産を計上することになります。繰延税金資産60を一時差異ごとに分解したものが(内訳)になります。会計上は、S社の税務上の帳簿価額(時価)を会社分割直前にP社で評価替がなされたように考え、新たに発生した一時差異である土地評価損100、資産調整勘定400、それから退職給付引当金に係る一時差異の解消100をP社において考慮することになります。「移転した事業に係る資産および負債の一時差異および当該事業分離に伴い新たに生じた一時差異(税務上の移転損益相当額)」に対する繰延税金資産・負債の計上に該当しますね。

そして、これらの繰延税金資産・負債をS事業に対応するものからS社株式に対応するものに振り替るイメージです。

※適用指針108項(2)の「新たに生じた一時差異(税務上の移転損益相当額)に関する繰延税金資産および繰延税金負債」に相当する。

注:(前)/(後)は会社分割前から存在していた一時差異/会社分割時に発生した一時差異を表す。

なお、当期の税金の計算は、実際には期末に他の所得と合算して計算される。

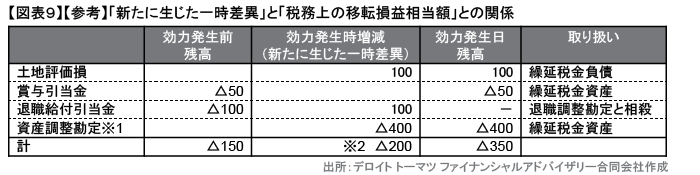

ちなみに、会社分割による一時差異の変動、税務上の移転損益との関係は、次のようになります。

△は将来減算一時差異

※1 資産調整勘定は、事業分離後のS社において、5年間で均等償却(損金算入)される。

※2 資産調整勘定を含む効力発生時の「新たに生じた一時差異」200は税務上の移転損益と一致する。

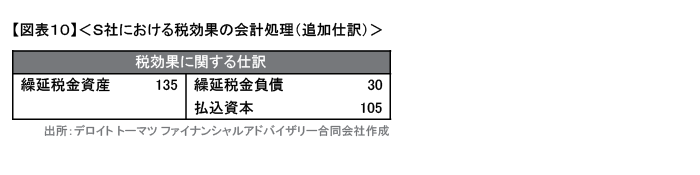

Q:次にS社の会計処理(税効果の追加処理)はどのようになりますか。

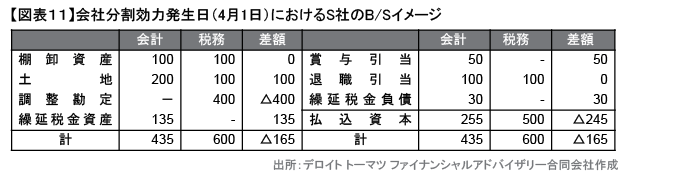

A(会計士):S社では、P社で行われた税効果の処理をそのまま承継しますので、結局、繰延税金資産135と繰延税金負債30をそのまま承継し、差額105は前述の仕訳と一緒に設立時の払込資本に追加します。なお、S社における繰延税金資産の回収可能性の判断は会計期間末に行うことになり、回収可能額に差額が生じた場合には「法人税等調整額」に計上します。

税効果の処理を含めた会社設立時のS社のB/Sは、以下のようになります。

・ 繰延税金資産:(50+400)×30%=135(全額回収)

・ 繰延税金負債:100×30%=30

・ 繰延税金資産・負債の流動固定分類・相殺表示は省略する。

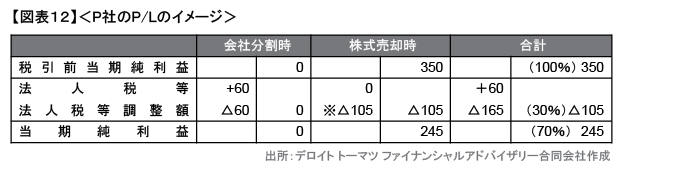

Q:このケースでは、P社の損益計算書は次のようになります。繰延税金資産の回収可能性は問題ないので、税引前当期純利益の30%相当額が税金費用になっていることが確認できました。

※S社株式に係る一時差異105(繰延税金資産135と繰延税金負債30との差額)は、株式の売却年度にすべて取り崩される。

以上

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

M&A会計実務研究会 萩谷和睦 森山太郎

(2016.11.29)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

M&A、企業再生に関する最新情報、解説記事、ナレッジ、サービス紹介は以下からお進みください。

シリーズ記事

- M&A会計の解説 第1回 組織再編会計の総論

- M&A会計の解説 第2回 取得の会計処理(1)-取得企業の決定

- M&A会計の解説 第3回 取得の会計処理(2)-取得原価の算定と取得原価の配分

- M&A会計の解説 第4回 取得の会計処理(3)-のれんの償却等と国際会計基準との差異

- M&A会計の解説 第5回 共通支配下の取引(1)-会社分割・子会社の合併など

- M&A会計の解説 第6回 共通支配下の取引(2)-買収子会社との合併・分割型会社分割

- M&A会計の解説 第7回 分割型会社分割の資本勘定の取扱い/子会社投資に関する持分変動の会計処理

- M&A会計の解説 第8回 単体財務諸表における事業分離会計

- M&A会計の解説 第9回 連結財務諸表における事業分離会計

- M&A会計の解説 第10回 企業結合に関する税効果会計

- M&A会計の解説 第11回 事業分離に関する税効果会計

- M&A会計の解説 第12回(最終回)組織再編に関する開示

その他の記事

基礎からのM&A講座

ファイナンシャルアドバイザリー メルマガ連載記事