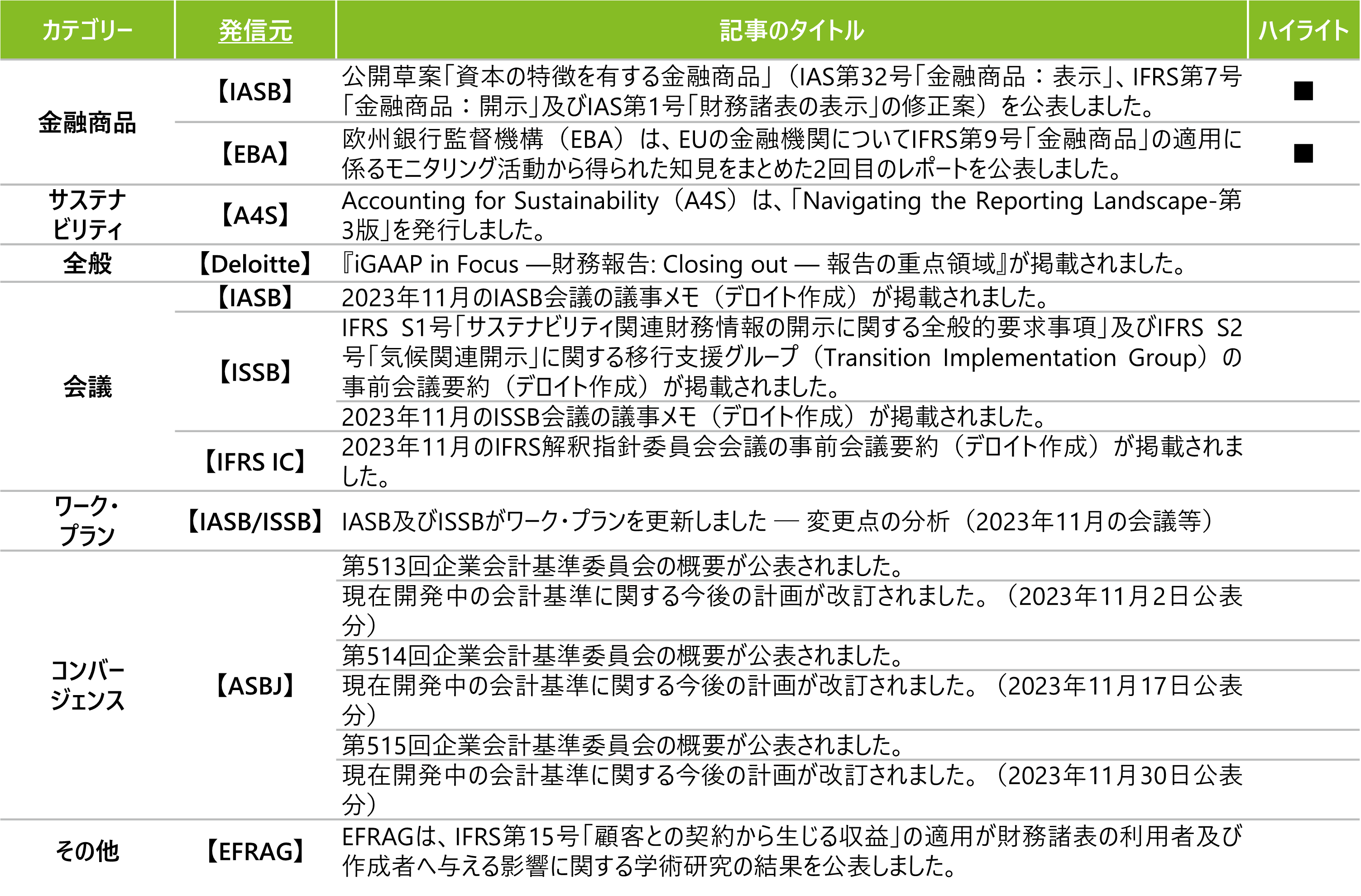

「金融機関向けIFRSニュース 2023年11月」(2023年12月掲載) ブックマークが追加されました

ナレッジ

「金融機関向けIFRSニュース 2023年11月」(2023年12月掲載)

銀行・証券・保険・リース・クレジットカード

デロイトが発信する IFRS関連の総合ナレッジサイト「IAS Plus」等より、特に金融機関(銀行、証券、保険やリース・クレジットカード会社等)に関連性の高いグローバルな最新動向を日本語で集約しご紹介しております。

「金融機関向けIFRSニュース 2023年11月」

デロイトが発信するIAS Plusの情報等のうち、特に金融機関に関連性の高い情報(IFRS関連に加え、日本基準やUSGAAP関連であっても関心が高そうな情報を含む)を日本語で集約し、金融機関等の皆様に向けて週次でニュース配信しております。以下は、配信した週次ニュースを月次単位(記事日付の属する月基準)で集約した記事一覧・概要(一部抜粋)となります。実際の詳細な週次ニュース配信のご要望等ございましたら、右上のお問合せからお問合せください。なお、公式の翻訳ではありませんので、参考情報としてご活用ください。時制は、各記事の掲載時点のものとなります。本文中の団体・組織名の略称については、リンク先の<凡例(PDF))>をご参照ください。

<今月のハイライト>

◆金融商品

■ IASBによる公開草案「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)の公表

IASBから公開草案IASB/ED/2023/5「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)が公表され、IAS第32号の適用に際し、IAS第32号の基礎となっている資本と負債の分類の原則の明確化、当該商品の複雑性についての追加の情報開示を要求すること、普通株式に帰属する金額(純損益及び包括利益合計を含む)について(資本性金融商品のその他の保有者に帰属する金額と区分して)新たな表示の要求事項を公表すること、等を提案しています。本修正案は、IASBの資本の特徴を有する金融商品(FICE)プロジェクトで検討され、公開草案に対して、2024年3月29日までコメント募集されます。

■ 欧州銀行監督機構(EBA)よりEUの金融機関を対象としたIFRS第9号「金融商品」の適用に係るモニタリング活動による知見をまとめた2回目のレポートの公表

EBAから公表された2回目のレポートは、2021年11月に公表されたIFRS第9号「金融商品」の適用に係るモニタリング・レポートで報告された所見を補完するもので、デフォルト率の高いポートフォリオに焦点を当て、EBAによって特定された主要な分野の懸念を明瞭に説明することにより、EUの金融機関の予想信用損失(ECL)モデルの実務慣行のさらなる改善を促進することを目的としています。レポートは3つのセクションとして、Part1(背景及び目的)、Part2(主要な発見事項と考察)およびPart3(バック・テスティングの実務)で構成されています。Part2(主要な発見事項と考察)では、ステージ判定、モデルとオーバーレイ、PD推計や将来予測等に関して、EBAが識別した課題や懸念が示されています。この中では、重要と考えられているものの、ECLモデルに気候変動とサステナビリティに関連するリスクを考慮している金融機関が非常に少ない点にも触れられています。

<今月の配信記事一覧>

<記事概要>

金融商品

【IASB】

- (2023年11月29日)

公開草案「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)を公表しました。

11月29日に、IASBから公開草案IASB/ED/2023/5「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)が提案されました(コメント期限2024年3月29日)。本修正案は、IASBの資本の特徴を有する金融商品(FICE)プロジェクトで検討され、IAS第32号の適用に際し、生じる実務上の問題に対処する目的で、IAS第32号の基礎となる資本と負債の分類の要求事項を、その基礎となる原則を含めて明確化することや、資本と負債の両方の特徴を有する金融商品の複雑性を説明するための追加の情報開示を要求すること、普通株式に帰属する金額(純損益及び包括利益合計を含む)について(資本性金融商品のその他の保有者に帰属する金額と区分して)新たな表示の要求事項を公表すること、等を提案しています。本修正案の概要は、以下のとおりです。

<本修正案の概要>- 金融商品の分類における関連性のある法令の影響

- 発行者自身の資本性金融商品で決済される、または決済される可能性のあるデリバティブを分類するための「固定対固定の」条件

- 企業が自身の資本性金融商品を購入する義務を含む金融商品を分類する要求事項

- 条件付決済条項を有する金融商品を分類する要求事項

- 株主の裁量が金融商品の分類に与える影響

- 金融商品(またはその構成部分)が当初認識後に金融負債または資本として分類変更される状況

- 発効日(IASBは、公開後に、本修正案の発効日を決定します。IASBは、企業に本修正案を遡及的に適用することを要求しています。早期適用は認められます。)

ASBJによる当記事の日本語訳はこちら(ASBJのウェブサイト)

【EBA】

- (2023年11月19日)

欧州銀行監督機構(EBA)は、EUの金融機関についてIFRS第9号「金融商品」の適用に係るモニタリング活動から得られた知見をまとめた2回目のレポートを公表しました。

この2回目のレポートは2021年11月に公表されたIFRS第9号「金融商品」の適用に係るモニタリング・レポートに含まれた所見を補完するものであり、デフォルト率の高いポートフォリオ(※)に焦点を当て、EBAによって特定された主要な分野の懸念を明瞭に説明することにより、EUの金融機関の予想信用損失(ECL)モデルの実務慣行のさらなる改善を促進することを目的としています。レポートはPart1(背景及び目的)、Part2(主要な発見事項と考察)およびPart3(バック・テスティングの実務)の3つのセクションで構成されています。

(※)コーポレート(CORP)、中小企業である法人(SMEC)、その他のリテール中小企業(SMOT)、その他のリテール非中小企業(RETO)、不動産担保型リテール中小企業(RSMS)、リテール抵当(MORT)、リテール適格リボルビング(RQRR)エクスポージャーとして定義されております。

レポートは、Part1からPart3で構成されており、その構成内容及び主要な発見事項等の概要は以下の通りです。- Part1:背景及び目的

- Part2:主要な発見事項と考察

- ステージ判定

- マクロ経済の不確実性が継続しているにもかかわらず、IFRS第9号で要求されている個別のレベルでは特定されないであろう要因を適時に補足するための集合的な信用リスクの著しい増大(SICR)評価の使用が継続的に欠如している。

- SICRの定量的閾値を統計的手法により決定するアプローチを採用している金融機関は、モデルによって機械的に識別される閾値を慎重に評価し、信用リスクの著しい増大を適時に認識するための適切性を批判的に評価すべきである。一方で、SICRを評価するための定性的および定量的指標を含む強固で包括的な一連の指標を活用すること、中でも実務慣行として見られる30日超延滞をSICRとみなす考え方は、上記の統計的アプローチの使用に関連する潜在的なリスクを軽減することにつながる。

- 低い信用リスクの例外規定を適用する金融機関はこの問題に関して既に設定されている規制上および監督上の期待を念頭に置いて、アプローチを見直すことが期待される。

- ECLモデルとオーバーレイの利用

- 近年、オーバーレイはECLフレームワークの不可欠な部分となっている。一部のオーバーレイは、ECLモデルの仮定に直ちに組み込むことができない特定の状況を適時に説明するために必要である可能性があることは認識されているが、それらの使用は、強固な方法論的枠組み、厳格なガバナンス・プロセス及び内部統制の下で行われ、調整の性質、重要性及び永続性又は予想される期間がすべての関係者によって十分に理解されていることが期待される。

- 重要であると考えられているにもかかわらず、ECLモデルにおいて気候変動とサステナビリティに関連するリスクを考慮している金融機関は非常に少ない。

- IFRS第9号のPD推計

- 最近のデフォルト・データの代表性とIFRS第9号モデルへの影響は、適切に評価されるべきである。

- 将来予測情報の織り込み

- 観察された以下のいくつかのアプローチは重大な懸念を生じる。

(1)非線形性に対応する追加の調整なしに単一のシナリオを使用すること

(2)IFRS第9号のLGDに将来予測情報を考慮しないこと

(3)過度に長い将来予測期間の使用

(4)長期的なマクロ経済状況に回帰する期間が長いこと

- 観察された以下のいくつかのアプローチは重大な懸念を生じる。

- ステージ判定

- Part3:バック・テストの実務

- バック・テスト方法論は一般的にECLモデルのために開発されてきたが、フレームワークの範囲といくつかの部分は改善する必要がある。バック・テストの結果は、IFRS第9号モデルの定期的な見直しと改善に有効に活用されるべきである。

サステナビリティ

【A4S】

- (2023年11月28日)

Accounting for Sustainability(A4S)は、「Navigating the Reporting Landscape-第3版」を発行しました。

アカウンティング・フォア・サステナビリティ(Accounting for Sustainability:A4S)が、サステナビリティ報告とサステナビリティ関連財務報告の動向に関して、コーポレートレポーティングにおける最近の主要な動向を要約したガイド「Navigating the Reporting Landscape-第3版」(全28ページ)を発行しました。A4Sは、財務リーダーの行動を促し、レジリエントなビジネスモデルとサステナブルな経済への変化を推進することを目的とする慈善団体で、会計専門家団体やJICPAも参加しています。国際サステナビリティ基準審議会(ISSB)や自然関連財務情報開示タスクフォース(TNFD)など、強制的及び任意の報告基準や枠組みの開発を受けて、第2版から更新されています。

全般

【Deloitte】

- (2023年11月7日)

『iGAAP in Focus —財務報告: Closing out — 報告の重点領域』が掲載されました。

当ニュースレター(全17ページ、2023年10月31日更新版)では、2023年10月現在の経済的及び地政学的環境を考慮して関連する可能性のある財務報告の問題を明示しています。また、規制の焦点となる分野や会計基準の最近の変更にも焦点を当てており、以下のトピックについて言及されています。- 不確実性と財務報告

- 財務諸表における気候関連リスク

- サステナビリティ報告の動向

- 通貨と超インフレ

- その他の報告に関する考慮事項(IFRS第17号「保険契約」の適用含む)

- 会計方針の開示

- 期中財務報告

- 付録

トーマツによる当記事の日本語訳はこちら(トーマツのウェブサイト)

会議

【IASB】

- (2023年11月21日)

2023年11月のIASB会議の議事メモ(デロイト作成)が掲載されました。

2023年11月13日から15日にかけて開催された当会議では、以下を含むトピックが議論されました。- 共通支配下の企業結合

(決定事項あり)- IASBは、開示のみの要求事項の開発を探求すべきか、それとも当プロジェクトを中止すべきかについて議論し、当プロジェクトの中止を決定しました。

- 金融商品の分類及び測定の修正

(暫定決定事項あり)- IASB は、 公開草案「金融商品の分類及び測定の修正」(IFRS 第 9 号「金融商品」及び IFRS 第 7 号「金融商品:開示」の修正案)に対するフィードバックについて議論しました。IASBは、電子送金による金融負債の認識の中止に関するスタッフ提案(一定の条件を満たす電子決済システムを用いた金融負債の決済について例外的に金融負債の認識の中止を認める提案)と、その他の包括利益を通じて公正価値で評価される資本性金融商品への投資に関する開示要求案(期末の公正価値は適切なクラスを設定して開示する等)を最終化することを暫定決定しました。

- 基本財務諸表

(暫定決定事項あり)- IASBは、公表に向けて準備しているIFRS第18号「財務諸表における表示及び開示」における財務諸表の小計及び区分と集約及び分解に関連する整理論点等について暫定決定しました。

- 引当金 ― 的を絞った改善

(暫定決定事項あり)- IASBはIAS第37号「引当金、偶発負債及び偶発資産」を修正して、企業が引当金の測定に用いる割引率を計算する基礎をより明確に規定する点及び不履行リスクを調整せずに、リスク・フリー・レートに代表されるような貨幣の時間価値を考慮した割引率の使用が要求されることを明記する提案を暫定決定しました。

- IFRS第9号「金融商品」の適用後レビュー ― 減損

(暫定決定事項なし)- IASBは、今後情報要請に対する詳細なフィードバックについて議論し、これらの議論を2024年第2四半期までに完了する見込みです。また、この適用後レビューの終了時にプロジェクト報告書及びフィードバック・ステートメントを公表する予定です。

- 共通支配下の企業結合

【ISSB】

- (2023年11月8日)

IFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」及びIFRS S2号「気候関連開示」に関する移行支援グループ(Transition Implementation Group)の事前会議要約(デロイト作成)が掲載されました。

2023年11月21日に開催される当会議では、キックオフ・ミーティングを予定しています。なお、TIGは、IFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」及びS2号「気候関連開示」に関して、各企業での適用を支援するためにISSBにより設立され、ステークホルダーからの質問を募集、分析、議論することや、当該質問をISSBに情報共有し、また、ステークホルダーが当該質問に関する議論を理解するための公開フォーラムを提供することを目的としています。

【IFRS IC】

- (2023年11月28日)

2023年11月のIFRS解釈指針委員会会議の事前会議要約(デロイト作成)が掲載されました。

2023年11月28日から29日にかけて開催される当会議では、以下を含むトピックを議論する予定です。

なお、11月30日現在ではIAS Plusでは記事化されておりませんが、IFRS ICによる当会議の議事録(IFRS IC Update)は、こちら(IASBのウェブサイト)に掲載され、ASBJによるIFRIC Updateの日本語訳は、こちら(ASBJのウェブサイト)に掲載されています。

ワーク・プラン

【IASB/ISSB】

- (2023年11月20日)

IASB及びISSBがワーク・プランを更新しました ─ 変更点の分析(2023年11月の会議等)

2023年11月のIASB会議及びISSB会議の結果を受けて、ワーク・プランが変更されました。

コンバージェンス

【ASBJ】

- (2023年11月1日)

第513回企業会計基準委員会の概要が公表されました。

ASBJは、2023年11月1日に開催された第513回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。- 公開草案「資金決済法における特定の電子決済手段の会計処理及び開示に関する当面の取扱い(案)」等に寄せられたコメントへの対応

- グローバル・ミニマム課税に関する法人税法の改正への対応

- 公開草案「リースに関する会計基準(案)」等に寄せられたコメントへの対応

- IASB情報要請「IFRS第15号の適用後レビュー」に対するコメント

- (2023年11月2日)

現在開発中の会計基準に関する今後の計画が改訂されました。

ASBJが、日本基準及び修正国際基準(IFRSと企業会計基準委員会による修正会計基準によって構成される会計基準)の開発に関する検討状況、及び今後の計画の改訂を公表しました。

<主な改訂点>- 資金決済法上の「電子決済手段」の発行・保有等に係る会計上の取扱い

- グローバル・ミニマム課税に関する改正法人税法への対応

- (2023年11月14日)

第514回企業会計基準委員会の概要が公表されました。

ASBJは、2023年11月14日に開催された第514回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。- 実務対応報告「資金決済法における特定の電子決済手段の会計処理及び開示に関する当面の取扱い」等【公表議決】

- 実務対応報告公開草案「グローバル・ミニマム課税制度に係る法人税等の会計処理及び開示に関する取扱い(案)」【公表議決】

- 公開草案「リースに関する会計基準(案)」等に寄せられたコメントへの対応

- 四半期報告書制度の見直しへの対応

- (2023年11月17日)

現在開発中の会計基準に関する今後の計画が改訂されました。

ASBJが、日本基準及び修正国際基準(IFRSと企業会計基準委員会による修正会計基準によって構成される会計基準)の開発に関する検討状況、及び今後の計画の改訂を公表しました。

<主な改訂点>- 資金決済法上の「電子決済手段」の発行・保有等に係る会計上の取扱い

- 2023年11月17日に実務対応報告第45号「資金決済法における特定の電子決済手段の会計処理及び開示に関する当面の取扱い」が公表されたことから、本公表資料から削除されています。

- グローバル・ミニマム課税に関する改正法人税法への対応

- 資金決済法上の「電子決済手段」の発行・保有等に係る会計上の取扱い

- (2023年11月29日)

第515回企業会計基準委員会の概要が公表されました。

ASBJは、2023年11月29日に開催された第515回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。

<審議事項の一部>- 企業会計基準諮問会議からの報告(上場企業等が保有するVCファンドの出資持分に係る会計上の取扱いに関するテーマ提言についてのトピックを含む)

- 金融資産の減損に関する会計基準の開発(ステップ4に関する審議の進め方)

- 四半期報告書制度の見直しへの対応

- 公開草案「リースに関する会計基準(案)」等に寄せられたコメントへの対応

- 2023年12月開催会計基準アドバイザリー・フォーラム(ASAF)への対応(財務諸表における気候関連及びその他の不確実性のトピックを含む)

- (2023年11月30日)

現在開発中の会計基準に関する今後の計画が改訂されました。

ASBJが、日本基準及び修正国際基準(IFRSと企業会計基準委員会による修正会計基準によって構成される会計基準)の開発に関する検討状況、及び今後の計画の改訂を公表しました。

<主な改訂点>- 金融商品に関する会計基準

- 四半期報告書制度の見直しへの対応

なお、11月30日現在では記事化されておりませんが、12月15日に企業会計基準公開草案第80号「中間財務諸表に関する会計基準(案)」等の公表が行われております。詳細はこちら(ASBJのウェブサイト)をご参照下さい。

その他

【EFRAG】

- (2023年11月29日)

EFRAGは、IFRS第15号「顧客との契約から生じる収益」の適用が財務諸表の利用者及び作成者へ与える影響に関する学術研究の結果を公表しました。

欧州財務報告諮問グループ(EFRAG)が、IFRS第15号「顧客との契約から生じる収益」について導入効果についての研究レポート(全59ページ)を公表しました。当該研究は、IASBのIFRS第15号の適用後レビューの情報要請に対するインプットを提供するため準備され、IFRS第15号の適用による、作成者が負担するコスト(一時的または継続的)と、作成者及び利用者にとっての便益にも焦点を当てています。また、IFRS第15号の適用がもたらした、意図した、または意図しない結果について、以下の広範なテーマの調査に焦点を当てています。研究の結論の中で、IFRS第15号は、企業の契約設計や経営管理システム(MCS)の設計に変化をもたらしたことや、適用によるコストが他のIFRS会計基準よりも総じて高い点にも触れています。- IFRS第15号の適用による規制の変更が、利用者に提示される情報の関連性及び有用性に関し、財務報告にどのように影響を与えたか

- IFRS第15号の適用の結果、経営管理システムがどの程度変化し、その結果、企業の意思決定プロセスに影響を与えたか