ナレッジ

金融機関向けIFRS情報

銀行・証券・保険・リース・クレジットカード

金融機関向けのIFRSトピックス 。海外の最新情報を含む、銀行、証券、保険やリース・クレジットカード会社等への影響が大きいIFRS(金融商品、保険契約、リース等)の基準動向や解説記事をご紹介しています。

はじめに

当サイトにお越しいただき、ありがとうございます。

当サイトは金融機関向けのIFRS情報として、最新のニュース、トピック別の解説記事、トーマツの出版物やセミナー情報をワンストップでお届けしております。

また、サイト下部には、過去情報のアーカイブへのリンクもございますので、適宜ご参照ください。

当サイトを有意義にご活用いただければ幸いです。

ご質問等ございましたら、画面右上の「お問い合わせ」よりお気軽にご連絡ください。

金融アドバイザリーグループ

パートナー 坂田響

有限責任監査法人トーマツ

金融事業部

金融アドバイザリーグループ

パートナー 坂田 響

(CVはこちら)

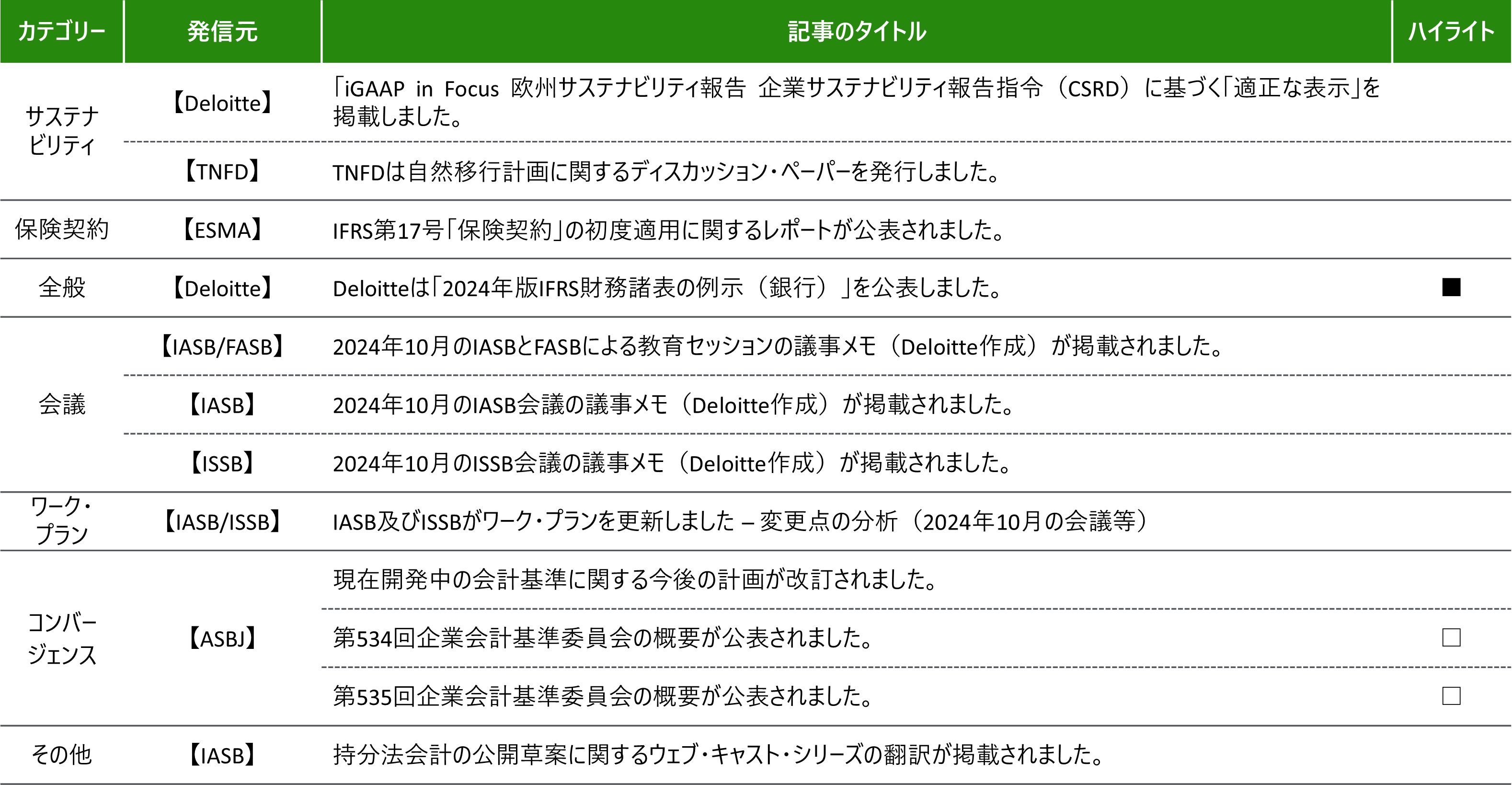

「金融機関向けIFRSニュース 2024年10月」

Deloitteが発信するIAS Plusの情報等のうち、特に金融機関に関連性の高い情報(IFRS関連に加え、日本基準やUSGAAP関連であっても関心が高そうな情報を含む)を日本語で集約し、金融機関等の皆様に向けて週次でニュース配信しております。以下は、配信した週次ニュースを月次単位(記事日付の属する月基準)で集約した記事一覧・概要(一部抜粋)となります。実際の詳細な週次ニュース配信のご要望等ございましたら、右上のお問合せからお問合せください。なお、公式の翻訳ではありませんので、参考情報としてご活用ください。時制は、各記事の掲載時点のものとなります。本文中の団体・組織名の略称については、リンク先の<凡例(PDF))>をご参照ください。

<今月のハイライト>

◆全般

■ Deloitteによる2024年版IFRS財務諸表の例示(銀行)が公表

DeloitteからIFRS財務諸表の表示と開示の理解を手助けする2024年版IFRS財務諸表(銀行)の例示が公表されました。金融機関のIFRSの例示としても参考活用でき、特に金融機関向けに参考になる項目として、信用リスク注記等金融商品関係の注記だけではなく、リース注記等も含まれています。他に、気候変動や低炭素経済への移行から生じるリスクや不確実性が財務諸表にどのような影響を与えるかを説明するためにAppendixにおいて、金融機関にとっての気候変動による財務諸表の影響も、領域毎の情報が集約掲載されています。

◆金融商品

■ ASBJによる金融商品の減損についてステップ4や基準体系、今後の審議の進め方の議論が進行

ASBJの金融商品の減損について、第534回企業会計基準委員会では、満期保有目的の債券及びその他有価証券に分類される債券の取扱いのプロジェクトの進め方に関する再提案、及び債権単位での信用リスクの著しい増大(SICR)の判定方法の修正に関する議論が行われました。また、第535回企業会計基準委員会では、ステップ2/3やステップ4のオプションの開示、ステップ4の審議の振返り、及びIFRS会計基準の定めを金融商品会計基準等に取り込むうえでの体系や今後の審議の進め方について議論が行われました。

<今月の配信記事一覧>

【前月までの金融機関向けIFRSニュース】

「金融機関向けIFRSニュース 2024年9月」

(2024年10月掲載)

<ハイライト>

◆表示及び開示

- IASBがキャッシュ・フロー計算書及び関連する基準を見直すことを発表

IASBからキャッシュ・フロー計算書及び関連する基準の包括的な見直しが公表されました。これはキャッシュ・フローを営業・投資・財務の各区分へ分類する際の要求事項や株式交換等の非資金取引に関する追加開示など利害関係者からの改善要請に基づくもので、IASBは今後、利害関係者との協議や現行のキャッシュ・フロー計算書で識別されている課題の評価等に関する調査を行った上で、2025年の第1四半期までに最初の調査結果を評価することを予定しています。

◆その他

- Deloitteが2024年版IFRS財務諸表の例示を公表

Deloitteは、IFRS財務諸表の表示と開示の理解を手助けする2024年版IFRS財務諸表の例示を公表しました。当該モデル財務諸表は2024年5月15日以前に公表され、2024年1月1日に開始する事業年度より強制適用となるIFRS会計基準の修正を反映したものとなります。 - IASBが「IAS第28号「関連会社及び共同支配企業に対する投資」の修正」を公表

IASBは、2024年9月19日にIAS第28号「関連会社及び共同支配企業に対する投資」(202X年改訂)の公開草案を公表しました。本修正案は、2011年のアジェンダ協議のフィードバックを基に提案されたものであり、利害関係者の持分法の適用方法に対する懸念(例えば重要な影響力または共同支配を維持している所有持分の変動等が不明確である等)に対応することを目的としており、本修正案に対するコメントを2025年1月20日まで募集しています。

Deloitteでは、ニュースレター「iGAAP in Focus - Financial reporting:IASBが、持分法をどのように適用するかに関する投資家の適用上の質問に回答するため、IAS第28号の修正を提案する」を発行(日本語版はこちら)し、当公開草案の概要を解説しています。 - IFRS第15号「顧客との契約から生じる収益」の適用後レビューが完了

IASBは、IFRS第15号の適用後レビューの完了を公表しました。当該レビューは2022年9月に開始され、2023年6月には基準の要求事項に関する利害関係者からのレビューを求めるための情報要請が発行されておりましたが、IASBは、情報要請に対するフィードバックを検討した後、新たな要求事項は意図した通りに機能しており、致命的な欠陥はないと結論付けました。

なお、適用後レビューにおいて優先度が低いとされた論点等につきましては、次回のアジェンダ協議に含めて検討される予定です。

「金融機関向けIFRSニュース 2024年8月」

(2024年9月掲載)

<ハイライト>

◆サステナビリティ

- IFRS財団は、IFRS S1号に関連する教育的資料及び財務的影響のウェブキャスト資料の日本語翻訳版を公開

IFRS財団が、IFRSサステナビリティ開示基準に関する資料の日本語翻訳版を公開しました。日本語訳が公開されたのは、教育的資料「IFRS S1号における要求事項を満たすための「SASBスタンダード」の使用」及び、ウェブキャスト資料「IFRS S1号及びIFRS S2号現在の及び予想される財務的影響」(ISSBテクニカルスタッフ・ISSB副議長説明資料)になります。

教育的資料では、「SASBスタンダード」に関する説明や、「IFRS S1号の要求事項を満たすためにどのように「SASBスタンダード」を用いるか」について、4つのSTEPで概説しています。ウェブキャスト資料では、サステナビリティ関連のリスクと機会が企業の財政状態、経営成績及びキャッシュ・フローに及ぼす現在及び予想される影響に関連する開示の要求事項について説明しています。

◆金融商品

- ASBJによる金融商品の減損に関する会計基準の開発について満期保有目的の債券及びその他有価証券に分類される債券の取扱いの再提案を実施

第531回企業会計基準委員会において、満期保有目的の債券及びその他有価証券に分類される債券の取扱いについての再提案が行われました。再提案では、予想信用損失モデルの対象とする債券の範囲、補足文書に記載する内容(満期保有目的債券で信用力の高い債券について実務上、予想信用損失をゼロとする等)、適用時期の設定、現行の金融商品会計基準の取扱いを踏襲する範囲について議論されています。

「金融機関向けIFRSニュース 2024年7月」

(2024年8月掲載)

<ハイライト>

◆金融商品

- IASBによるIFRS第9号「金融商品」の減損に関する要求事項の適用後レビューの完了とサマリーレポートの公表

2022年7月に開始されたIFRS第9号の減損に関する要求事項の適用後レビュープロセスにおいて、利害関係者からのフィードバックを分析した結果、IASBは減損に関する要求事項が意図した通りに適用されていると結論づけました。また、プロジェクトのサマリーとフィードバックを記したレポートが公表されています。 - ASBJによる金融商品の減損に関する会計基準の開発についてステップ4の意見聴取を実施

第529回企業会計基準委員会におきまして、ステップ4を採用することが見込まれる金融機関の代表者(一般社団法人全国地方銀行協会、一般社団法人第二地方銀行協会)から聴取した信用リスクの管理手法との整合性や実務上の負担等に対する見解及び意見を説明し、その内容について質疑応答が行われました。

※ステップ4:IFRS第9号「金融商品」:を出発点として、適切な引当⽔準を確保した上で実務負担に配慮した会計基準を⽬指すもの

◆全般

- IASBが公開草案「財務諸表における気候関連及びその他の不確実性に関する設例案」を公表

IASBは、公開草案IASB/ED/2024/6「財務諸表における気候関連及びその他の不確実性に関する設例案」を公表しました。財務諸表における気候関連及びその他の不確実性の影響を報告するためにIFRS会計基準をどのように適用するかを示す8つの設例案が示されています。例えば設例案6では、金融機関の融資先企業の気候関連リスクから生じる信用リスクに関する開示につき、IFRS第7号「金融商品:開示」の要求事項を適用する際の検討事項が示されています。なお、Deloitteはニュースレター『iGAAP in Focus —財務報告:財務諸表における気候関連及びその他の不確実性に関する設例案』を発行し、当公開草案の概要を解説しています。

「金融機関向けIFRSニュース 2024年6月」

(2024年7月掲載)

<ハイライト>

◆コンバージェンス

- ASBJによる金融商品の減損に関する会計基準の開発についてステップ5の審議が進行

ASBJは、金融資産の減損に関する会計基準の開発について、金融機関の代表者へステップ4※に関する意見聴取を実施するまでの間、ステップ5※の検討に着手しました。第528回の企業会計基準委員会では、一般事業会社における貸倒引当金の対象となる金融資産等(営業資産、契約資産及びリース債権)の取り扱いについて、性質等で分類したグループごとに4つの検討の方向性(①IFRS第9号「金融商品」の単純化したアプローチの取り入れ、②単純化したアプローチの対象とするか、③現行の取扱いの踏襲、④ステップ4の検討後に改めて検討)が議論されています。

※ステップ4:IFRS第9号を出発点として、適切な引当⽔準を確保した上で実務負担に配慮した会計基準を⽬指すもの

※ステップ5:一般事業会社に関する検討

◆サステナビリティ

- EFRAGとTNFDによるESRSとTNFDの情報開示と指標の対応を示す対応表の公表

EFRAGと自然関連財務情報開示タスクフォース(TNFD)は共同で、欧州サステナビリティ報告基準(ESRS)が要求する開示項目及び指標と、TNFDが推奨する情報開示及び指標の対応を示す対応表を公表しました。本資料では、「概念と定義」「マテリアリティへのアプローチ」「LEAPアプローチ」「報告の4つの柱(ガバナンス、戦略、リスク管理、指標と目標)」「推奨される開示と評価指標」の項目について、ESRSとTNFDの対応結果が高水準で対応していることが示されています。

「金融機関向けIFRSニュース 2024年5月」

(2024年6月掲載)

<ハイライト>

◆金融商品

- IASBによる公開草案「再生可能電力に係る契約」(IFRS第9号「金融商品」及びIFRS第7号「金融商品:開示」の修正案)を公表

IASBは、公開草案IASB/ED/2024/3「再生可能電力に係る契約」(IFRS第9号及びIFRS第7号の修正案)を公表し、IFRS第9号における自己使用の要求事項、ヘッジ会計の要求事項の修正案、IFRS第7号及びIFRS第19号「公的説明責任のない子会社:開示」における開示要求事項を追加するための必要な修正案(適格子会社は特定の特徴を有する再生可能電力に係る契約に関する情報を開示することが求められることに関連した修正案)について提案しています。なお、本公開草案に対するコメント提出期限は、2024年8月7日です。

Deloitteはニュースレター【Deloitte】 『iGAAP in Focus —財務報告:特定の特徴を有する再生可能エネルギーの売買契約に関する修正案』を発行し、当公開草案の概要を解説しています。

- IASBによる 「金融商品の分類及び測定の修正(IFRS第9号「金融商品」の分類と測定及びIFRS第7号「金融商品:開示」の修正)」の公表

IASBから「金融商品の分類及び測定の修正(IFRS第9号及びIFRS第7号の修正)」が公表されました。今回の公表は2023年3月の公開草案の提案を最終確定したものです。IFRS第9号に関する修正は、電子送金で決済された金融負債の認識の中止、基本的な融資の取決めと整合的である融資条件、ノンリコース要素を有する金融資産、契約上リンクしている金融商品に関する内容となり、IFRS第7号に関する修正は、その他の包括利益を通じて公正価値で測定するもの(以下FVOCIとする)として指定した資本性金融商品に対する投資、契約上のキャッシュ・フローの時期又は金額を変化させる可能性のある契約条件に関する内容となっています。本修正は、2026年1月1日以後開始する事業年度から適用され、早期適用は認められます。また、本修正は、IAS第8号「会計方針、会計上の見積りの変更および誤謬」に従って遡及的に適用することが要求されますが、比較情報の修正再表示は要求されません。

◆表示及び開示

- IASBによる新基準であるIFRS第19号「公的説明責任のない子会社:開示」の公表

IASBは5月9日にIFRS第19号「公的説明責任のない子会社:開示」(原題:IFRS 19 'Subsidiaries without Public Accountability: Disclosures')を公表しました。IFRS第19号は、他のIFRS会計基準に規定されている開示要求事項を削減したものであり、開示のみを対象とする基準です。IFRS第19号を適用する適格子会社は、認識、測定及び表示に関する他のIFRS会計基準の要求事項を適用することが要求されます。公的説明責任がある場合とは、企業の負債性金融商品又は資本性金融商品が公開市場で取引されているかまたは公開市場での当該金融商品の発行過程にある、または銀行における預金受入などのように、主要な事業の1つとして広範な外部者のために受託者の立場で資産を保有している場合(例えば、銀行、信用組合、保険会社等)が該当します。適用時期は2027年1月1日以後開始する事業年度から適用され、早期適用することができます。

Deloitteではニュースレター『iGAAP in Focus —財務報告:子会社における緩和された開示の枠組み』を発行し、当基準の概要や背景等を解説しています。

「金融機関向けIFRSニュース 2024年4月」

(2024年5月掲載)

<ハイライト>

◆サステナビリティ

- ISSBが、気候変動の次の優先テーマとして生物多様性と人的資本に関するリサーチを開始

ISSBは、4月の会議で、生物多様性・生態系及び生態系サービス(BEES:Biodiversity, ecosystems and ecosystem services)と人的資本の2つの新しいリサーチ・プロジェクトを開始することを決定しました。気候変動に留まらず、投資家のニーズに応えるべく、これらのリサーチ・プロジェクトでは、サステナビリティに関連するより具体的な開示の要求事項を提供し、サステナビリティ関連財務情報開示のグローバル・ベースラインを拡大することを目的としています。ISSBはこれらの分野における現行開示の限界を評価・定義したうえで可能な解決策を特定し、独自の基準設定が必要かどうか決定する予定です。

◆保険契約

- EIOPA(欧州保険・年金監督機構)からEUの保険セクターのIFRS 第17号の適用に関する報告書が発表

欧州保険・年金監督機構(EIOPA)は、EUにおけるIFRS第17号「保険契約」の適用に関する報告書を発表しました。この報告書では、IFRS第17号は2023年1月1日から発効される中、欧州の保険事業者がどのように導入したか、またソルベンシーⅡのフレームワークによる保険負債の計算の相乗効果と相違点を分析しつつ、IFRS第17号における保険負債の計算方法とソルベンシーIIの枠組みを比較しています。この調査では、保険会社はIFRS第17号で提供されている3つの移行アプローチを同程度に利用しているものの、保険契約の種類に基づく評価方法には差異が見られることが明らかになっています。また、IFRS第17号とソルベンシーIIは類似しているものの、それぞれの目的の違い(財務諸表目的と規制目的の違い)もあり、評価方法、割引率、リスク調整など、いくつかの点で異なっていることが示されています。

◆表示及び開示

- IASBによる新基準であるIFRS第18号「財務諸表における表示及び開示」の公表

IASBは、4月9日に、IFRS第18号「財務諸表における表示及び開示」(原題:IFRS 18 ‘Presentation and Disclosure in Financial Statements')を公表しました。IFRS第18号は、企業の業績報告の比較可能性と透明性に関する投資家の懸念を背景に基準化されたもので、企業分析及び比較のためのより良い基礎を投資家に提供することを目的に、「①損益計算書の比較可能性の改善」、「②経営者が定義した業績指標(MPMs:Management-defined performance measures)の透明性の向上」、「③財務諸表におけるより有用な情報のグルーピング」に関する3つの新たな要求事項を導入しています。適用時期は2027年1月1日以後開始する年次報告期間から適用され、早期適用することができます。また、Deloitteではニュースレター『iGAAP in Focus —財務報告: IFRS第18号「財務諸表における表示及び開示」』を発行し、当基準の概要や背景等を解説(日本語翻訳はこちら)しています。

「金融機関向けIFRSニュース 2024年3月」

(2024年4月掲載)

<ハイライト>

◆のれん及び減損

- IASBによる公開草案「企業結合-開示、のれん及び減損(IFRS第3号及びIAS第36号の修正案)」の公表

IASBから公開草案「企業結合-開示、のれん及び減損(IFRS第3号及びIAS第36号の修正)」が公表され、IFRS第3号「企業結合」における開示要求事項の修正案、IAS第36号「資産の減損」における減損テストの修正案、その他の企業結合に関する追加の開示情報等について提案しています。なお、本草案に対する意見提出期限日は2024年7月15日です。Deloitteではニュースレター『iGAAP in Focus —財務報告:IASBの公開草案「企業結合-開示、のれん及び減損(IFRS第3号及びIAS第36号の修正)」』を発行し、当公開草案の概要を解説しています。

◆サステナビリティ

- 米国証券取引委員会(SEC)による企業に気候関連情報の開示を義務付ける規則の採択

SECは「投資家のための気候関連開示の強化と標準化」(The Enhancement and Standardization of Climate-Related Disclosures for Investors)と題する規則の採択を決定しました。最終規則では、重要な気候変動リスク及びリスクを軽減または受容する活動、リスクを管理する経営者の役割、目標または目的に関する情報を開示することが求められます。最終規則は2025年から2033年にかけて段階的に導入されます。Deloitteでは3つのニュースレター『iGAAP in Focus —サステナビリティ報告:SECによる、気候関連開示を要求する規則の採択』、『Heads Up —SECの画期的な気候関連開示規則の包括的分析』及び『Heads Up —SECの気候関連情報開示規則に関するエグゼクティブ・サマリー(3月26日更新版)』を発行し、その概要を分析・解説しています。

- SSBJによる我が国におけるサステナビリティ開示基準の公開草案の公表

SSBJは我が国におけるサステナビリティ開示基準案を公表しました。本基準案は、IFRSサステナビリティ開示基準の内容を個々の論点ごとに取り入れるかどうか検討を行い開発したものです。本基準案では、サステナビリティ関連開示を作成する際の基本的な事項を定めた部分と、サステナビリティ関連のリスク及び機会に関して開示すべき事項(コア・コンテンツ)を分けて示すことを提案しています。なお、本公開草案に対するコメントの提出期限日は2024年7月31日です。当該公開草案の公表を受けて、トーマツでは企業の経営層、経理財務部、サステナビリティ関連部門、経営企画部並びにIR部門等の責任者・担当者様を対象に、それぞれ別テーマで2回のオンラインセミナーを開催いたします。

「金融機関向けIFRSニュース 2024年2月」

(2024年3月掲載)

<ハイライト>

◆サステナビリティ

- 3つの会計士団体(IFAC・AICPA・CIMA)によるサステナビリティ情報開示と保証実務の現状に関する調査結果の公表

IFAC、AICPA、及びCIMAは、共同して、2022年のデータに基づくサステナビリティ報告と保証プラクティスに関する年次ベンチマーク研究の更新版を発表しました。調査結果によると、各法域の時価総額上位50あるいは100位までの企業を調査し、98%の企業がサステナビリティ情報を報告し、69%がその一部について保証を受けています。また、企業がさまざまな報告基準やフレームワークの使用しているため情報の一貫性と比較可能性に課題があり、世界中の企業がグローバルなサステナビリティ開示の要件をもつ制度に移行する必要性を指摘しています。

◆コンバージェンス

- ASBJによる金融商品の減損に関する会計基準の開発についてステップ4の審議が進行

ASBJは、第519回の企業会計基準委員会で、金融資産の減損に関する会計基準の開発について、ステップ4※における複数シナリオの考慮を含めた結果の確率加重及び実効金利法に関連する論点についての審議を実施しました。なお、複数シナリオの考慮を含めた結果の確率加重に関連する論点のうち、「最も可能性が高い中心となる将来予測シナリオのみを考慮することを認めること」や「オーバーレイ調整について」等について審議の中で聞かれた意見が、第520回の審議資料で紹介されています。

※ステップ4:IFRS第9号を出発点として、適切な引当⽔準を確保した上で実務負担に配慮した会計基準を⽬指すもの

「金融機関向けIFRSニュース 2024年1月」

(2024年2月掲載)

<ハイライト>

◆コンバージェンス

- ASBJによる金融商品の減損に関する会計基準の開発についてステップ4の審議が進行

ASBJは第518回企業会計基準委員会で、金融資産の減損に関する会計基準の開発について、ステップ4※に予想信用損失モデルを採用する必要性及び債権単位での信用リスクの著しい増大(SICR)の判定についての審議を実施しました。予想信用損失モデルを採用する必要性については、我が国の会計基準及び資本市場への信認を確保することの重要性を勘案し、ステップ4についても予想信用損失モデルを採用する必要があり、「IFRS第9号を出発点」として基準開発を行うことが必要であると考えられるものの、予想信用損失モデルの採用に伴う現行実務への影響に関する地域金融機関における懸念については、「適切な引当水準を確保したうえで実務負担に配慮」することにより対応することが検討されています。また、債権単位でのSICRの判定については、ステップ4では債務者単位の絶対的アプローチを最大限活用することが検討されています。※ステップ4:IFRS第9号を出発点として、適切な引当⽔準を確保した上で実務負担に配慮した会計基準を⽬指すものです。

◆サステナビリティ

- GRIとIFRS財団による共同文書「GRI基準とISSB基準を適用する際のGHG排出量の相互運用性に関する考慮事項」の公表

グローバル・レポーティング・イニシアティプ(GRI)とIFRS財団は、「GRI基準とISSB基準を適用する際の温室効果ガス(GHG)排出量の相互運用性に関する考慮事項」と題する分析及びマッピング文書を共同で公表しました。本文書は、企業がスコープ1、スコープ2、及びスコープ3のGHG排出量を両方の基準に従って測定及び開示する際に考慮すべき、「GRI 305:排出量2016」とIFRS S2号「気候関連開示」の相互運用性の領域を示しています。 - GRIスタンダード「GRI 101:生物多様性2024」の公表

GRIは、「GRI 304:生物多様性2016」に代わる新基準、「GRI 101:生物多様性2024」を公表しました。本基準は、企業が生物多様性に与える最も重要な影響の開示を支援することを目的としており、本改訂によって、サプライチェーン全体の透明性、地域特有の影響の報告、生物多様性を損なう直接的な要因の新たな開示、及び社会への影響に関する報告の要求事項が提供されます。改訂された本基準は、グローバルにおける最も重要な生物多様性の基準を基に構成されており、2026年1月1日から発効します。

「金融機関向けIFRSニュース 2023年12月」

(2024年1月掲載)

<ハイライト>

◆サステナビリティ

- IFRS財団によるIFRS S2号「気候関連開示」に関する教育的資料の公表

IFRS財団は、企業がIFRS S2号「気候関連開示」を適用する際、気候関連のリスクと機会の自然及び社会的側面の考慮に役立てることを目的に利用可能な教育的資料を公表しました。基準の要求事項ではないものの、企業のIFRS S2号の適用に役立つ3つの例示が含まれています。

- ISSBによるSASBスタンダードの的を絞った修正の公表

ISSBは、SASBスタンダードの国際的な適用可能性を向上させるためのSASBスタンダードの修正を公表しました。本修正は、SASBスタンダードの国際的な適用可能性を向上させ、作成者が用いる一般に認められた会計原則(GAAP)に依存しないものにすることを目的とし、業界、トピック、または指標を大幅に変更することなく、SASBスタンダードの法域固有の参照や定義が削除され、置き換えられています。本修正は、ISSBがSASBスタンダードを引き継いだ際、基準の構造や意図を大幅に変更することなく修正する方法論について協議していたものです。

◆コンバージェンス

- ASBJによる金融商品の減損に関する会計基準の開発についてステップ4の審議が進行

ASBJは第517回企業会計基準委員会で、金融資産の減損に関する会計基準の開発について、ステップ2※からステップ4※の審議に移行しました。ステップ4を採用することが見込まれる金融機関の代表者(一般社団法人全国地方銀行協会/一般社団法人第二地方銀行協会)より、信用リスクの管理手法との整合性や実務上の負担等に対する見解等が説明され、審議が進んでいます。なお、主な論点としては以下の3つが取り上げられています。

(1)債権単位での信用リスクの著しい増大(SICR)の判定

(2)複数シナリオの考慮を含めた結果の確率加重

(3)実効金利法に関連する論点(含む、金融商品の測定に関する論点)

※ステップ2:国際的な比較可能性を確保することを重視し、国際的な会計基準と遜色がないと認められる会計基準、すなわち、IFRS第9号「金融商品」を適用した場合と同じ実務及び結果となると認められる会計基準を目指す

※ステップ4:IFRS第9号を出発点として、適切な引当⽔準を確保したうえで実務負担に配慮した会計基準を⽬指す

「金融機関向けIFRSニュース 2023年11月」

(2023年12月掲載)

<ハイライト>

◆金融商品

- IASBによる公開草案「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)の公表

IASBから公開草案IASB/ED/2023/5「資本の特徴を有する金融商品」(IAS第32号「金融商品:表示」、IFRS第7号「金融商品:開示」及びIAS第1号「財務諸表の表示」の修正案)が公表され、IAS第32号の適用に際し、IAS第32号の基礎となっている資本と負債の分類の原則の明確化、当該商品の複雑性についての追加の情報開示を要求すること、普通株式に帰属する金額(純損益及び包括利益合計を含む)について(資本性金融商品のその他の保有者に帰属する金額と区分して)新たな表示の要求事項を公表すること、等を提案しています。本修正案は、IASBの資本の特徴を有する金融商品(FICE)プロジェクトで検討され、公開草案に対して、2024年3月29日までコメント募集されます。

- 欧州銀行監督機構(EBA)よりEUの金融機関を対象としたIFRS第9号「金融商品」の適用に係るモニタリング活動による知見をまとめた2回目のレポートの公表

EBAから公表された2回目のレポートは、2021年11月に公表されたIFRS第9号「金融商品」の適用に係るモニタリング・レポートで報告された所見を補完するもので、デフォルト率の高いポートフォリオに焦点を当て、EBAによって特定された主要な分野の懸念を明瞭に説明することにより、EUの金融機関の予想信用損失(ECL)モデルの実務慣行のさらなる改善を促進することを目的としています。レポートは3つのセクションとして、Part1(背景及び目的)、Part2(主要な発見事項と考察)およびPart3(バック・テスティングの実務)で構成されています。Part2(主要な発見事項と考察)では、ステージ判定、モデルとオーバーレイ、PD推計や将来予測等に関して、EBAが識別した課題や懸念が示されています。この中では、重要と考えられているものの、ECLモデルに気候変動とサステナビリティに関連するリスクを考慮している金融機関が非常に少ない点にも触れられています。

「金融機関向けIFRSニュース 2023年10月」

(2023年11月掲載)

<ハイライト>

◆サステナビリティ

- TNFDによる自然関連リスク管理と開示への最終提言を解説するニュースレターの掲載

デロイトによるTNFD(Taskforce on Nature-related Financial Disclosures:自然関連財務情報開示タスクフォース)の自然関連リスク管理と開示への最終提言を解説するニュースレターが掲載されました。同最終提言では、企業が自然関連の影響、依存関係、リスクと機会を測定、管理、開示を開始する支援を目的としており、TCFDで用いられた4つの柱(ガバナンス・戦略・リスクと影響の管理・指標と目標)で構成され、それぞれの柱の中で4つの概念的ビルディング・ブロック(自然関連の依存・影響・リスク・機会)に基づく推奨される開示一式を含んでいます。なお、TNFDに関しての意見募集は、バリューチェーンへの提案されたアプローチ(コメント期限:2023年11月30日)及びセクター開示指標(コメント期限:2024年2月29日)を対象に実施されております。

◆会議

- 基本財務諸表に関する新基準IFRS第18号「「財務諸表における表示及び開示」の整理論点が審議

2023年10月25日から26日に開催されたIASB会議では、基本財務諸表プロジェクトを踏まえた新たなIFRS会計基準(原題 IFRS 18 Presentation and Disclosure in Financial Statements、ASBJ仮訳IFRS 第 18 号「財務諸表における表示及び開示」)を文案作成する上での論点についての議論がされました。同会議では、財政状態計算書における流動・非流動の順序の明確化や、適用開始期間の直前の事業年度よりも前の期間についてIFRS 第18号の遡及適用を免除する経過措置を設けない等の暫定決定がされました。IFRS第18号に関する議論は、今後の会議でも検討される予定です。

「金融機関向けIFRSニュース 2023年9月」

(2023年10月掲載)

<ハイライト>

◆金融商品

- JICPAによるIASB情報要請『IFRS第9号「金融商品」の適用後レビュー―減損』に対するコメントの提出

国際会計基準審議会(IASB)からの情報要請『IFRS第9号「金融商品」の適用後レビュー―減損』について、日本公認会計士協会(JICPA)は2023年9月22日付けでコメントを提出しました。JICPAは、予想信用損失モデルの適用に伴い、新たな複雑性が一定程度認められるとともに、特定の取引や事象について、予想信用損失の測定や信用リスクの開示につき実務の多様性や適用の困難性が生じており、要求事項の明確化や関連するガイダンスの提供が必要と考える点に言及しています。なお、ASBJ及びデロイトからも別途コメントが提出されております。各コメントの内容につきましては、記事概要欄のリンク先をご参照下さい。

◆サステナビリティ

- 欧州サステナビリティ報告基準(ESRS)の最終化を解説するニュースレターの掲載

デロイトによる欧州サステナビリティ報告基準(ESRS)の最終化を解説するニュースレターが掲載されました。欧州委員会(EC)は、2023年7月31日に、委任規則によってESRS 1stセットを正式に採択し、欧州議会及び欧州理事会に提出しました。同委任法には、2つの横断的基準、及び環境・社会・ガバナンスについての10個のトピック別基準が含まれます。ESRSに準拠した必須開示について、企業サステナビリティ報告指令(CSRD)は企業グループのタイプに応じて異なる適用日を定め、最初のグループについて2024年1月1日以降に開始する会計年度からの適用が要求されます。 - ISSBによるIFRS S1号及びS2号の移行支援グループ(Transition Implementaiton Group)の設立

ISSBは、IFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」及びS2号「気候関連開示」に関して、各企業での適用を支援するために「移行支援グループ(Transition Implementation Group:TIG)」を設立しました。TIGでは、ステークホルダーからの質問を募集、分析、議論することや、当該質問をISSBに情報共有し、また、ステークホルダーが当該質問に関する議論を理解するための公開フォーラムを提供することが目的とされています。

「金融機関向けIFRSニュース 2023年8月」

(2023年9月掲載)

<ハイライト>

◆コンバージェンス

- 金融資産の減損に関する会計基準の開発において、ステップ2を採用する金融機関の開示の審議

2023年8月24日に開催された第508回企業会計基準委員会において、金融資産の減損に関する会計基準の開発についてステップ2を採用する金融機関における開示が審議され、金融商品の区分別等の信用リスク・エクスポージャーの開示の取扱い、及び財務諸表以外の開示への参照の取扱いが審議されました。なお、信用リスクに関する注記事項の基準体系及び開示目的の取扱い、並びにステップ2を採用する金融機関における金融商品のクラス別の期首残高から期末残高への調整表の開示も含められています。

「金融機関向けIFRSニュース 2023年7月」

(2023年8月掲載)

<ハイライト>

◆金融商品

- JICPAによるIASB公開草案「金融商品の分類及び測定の修正(IFRS第9号及びIFRS第7号の修正案)」に対するコメントの提出

2023年3月21日にIASBから公開草案「金融商品の分類及び測定の修正(IFRS第9号及びIFRS第7号の修正案)」が公表され意見が求められていましたが、JICPAの会計制度委員会は当該公開草案に対するコメントを取りまとめ、2023年7月14日付けで提出しました。JICPAのコメントでは、公開草案の趣旨に同意するものの、複数の論点について実務上の懸念や公開草案の再考について述べられています。

◆サステナビリティ

- IASBによるIFRS適用時における気候関連事項の教育的資料の公表

IASBは、気候関連事項について、IFRS適用時の留意事項として教育的資料を更新し、公表しました。IFRS適用時に気候関連事項の影響が財務諸表へ重要な影響を及ぼす場合、企業に対して気候関連事項の検討時における具体的な要求事項をリスト形式(非網羅的)にしたもので、初版は2020年11月に公表されています。 - IFRS財団がIFRS第2号「気候関連開示」の要求事項とTCFD提言の比較結果を公表

IFRS財団は、IFRS S2号「気候関連開示」が公表されたことから、基準の要求事項とTCFD提言の比較結果を公表しました。IFRS S2号の要求事項は、TCFDが公表する4つの提言及び11の推奨開示事項と整合しており、ISSB基準に加えてTCFD提言を適用する必要はないことが示されています。一方で、IFRS S2号には、TCFD提言に含まれない追加的な要求事項(業種別の指標の開示等)があることに留意が必要です。

◆その他

- ASBJがIFRS第15号「顧客との契約から生じる収益」の適用後レビューに関する情報要請の日本語訳を公表

IASBより2023年6月29日に公表されたIFRS第15号「顧客との契約から生じる収益」の適用後レビューに関する情報要請(RFI)の日本語訳がASBJウェブサイトに掲載されました。なお、RFIは2023年10月27日までコメントを受け付けています。

「金融機関向けIFRSニュース 2023年6月」

(2023年7月掲載)

<ハイライト>

◆サステナビリティ

- ISSBがIFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」・S2号「気候関連開示」を公表

ISSBは、2023年6月26日に、IFRSサステナビリティ開示基準のS1号・S2号を公表しました。IFRS S1号は、サステナビリティ関連のリスク及び機会に関する開示のために、全般的要求事項を定め、IFRS S2号「気候関連開示」は、気候関連のリスク及び機会に関する情報を識別し、測定し、開示するための要求事項を定めています。IFRS S1号・S2号はともに、2024年1月1日以後開始する事業年度に発効します。ISSB議長は、公表基準が「より強靭な経済を構築するための新しい共通言語になる」とIFRS財団カンファレンスで言及しています。

◆その他

- IASBがIFRS第15号「顧客との契約から生じる収益」の適用後レビューに関する情報要請を公表

IASBは、2023年6月29日に、IFRS第15号「顧客との契約から生じる収益」の適用後レビューに関する情報要請(RFI)を公表しました。RFIでは、IFRS第15号の要求事項が財務諸表利用者にとって有用な情報を提供しているかどうか、適用が困難で基準の一貫した導入を妨げる可能性のある要求事項が存在するかどうか、基準の適用や施行に関連して予期せぬコストが発生していないかどうか等を確認するため、IFRS第15号に関する全般的事項や個別論点について、コメントを求めています。RFIに対するコメントは、2023年10月27日まで募集しています。

「金融機関向けIFRSニュース 2023年5月」

(2023年6月掲載)

<ハイライト>

◆金融商品

- IASBがIFRS第9号「金融商品」の適用後レビュー―減損の情報要請を公表

IASBは、2023年5月30日に、IFRS第9号「金融商品」の適用後レビュー減損の情報要請(全34ページ)を公表し(コメント期限2023年9月27日)、IFRS第9号の減損に関する要求事項が有用な情報を提供しているかどうかについて利害関係者に意見を求めています。情報要請は複数項目が設定され、①IFRS第9号の減損に関する要求事項が、IAS第39号「金融商品:認識及び測定」と比較して、より適時に信用損失を認識する結果をもたらしているか、②信用リスクの著しい増大の評価に著しい欠陥があるか等について意見募集されています。

◆サステナビリティ

- ISSBの情報要請(Request for Information)「アジェンダの優先度に関する協議」の和訳が公表

SSBJは、ISSBから2023年5月4日に公表された情報要請「アジェンダの優先度に関する協議」の和訳を公表しました。情報要請の中では、気候以外のサステナビリティのトピックに対する投資者の情報ニーズを企業が満たすことを確保するとして、サステナビリティ関連のリスク及び機会に関する3つのリサーチ・プロジェクト(①生物多様性、生態系及び生態系サービス、②人的資本、③人権)と、財務報告における情報を統合する方法の探求のための報告における統合プロジェクトを対象とするリサーチ・プロジェクトの案についてのコメントを募集しています。

「金融機関向けIFRSニュース 2023年4月」

(2023年5月掲載)

<ハイライト>

◆金融商品

- 『iGAAP in Focus - Finacial Reporting 「不確実な時代に関する報告書:銀行セクターにおける最近の出来事の影響」』が公表提案

デロイトから、銀行セクターに関連する最近の事象の影響を踏まえた財務報告の検討事項を示すニュースレターが発行されました。金融機関に最も関連性がある予想信用損失や無形資産の減損に関連するトピックのほか、リスク管理、ヘッジ戦略、流動性の開示などを含むIFRS第7号「金融商品:開示」で要求される流動性リスクに関する情報等のポイントを取り上げています。 - 「金融商品の分類及び測定の修正 - IFRS第9号「金融商品」及びIFRS第7号「金融商品:開示」の修正案」の和訳の掲載

ASBJは、国際会計基準審議会(以下「IASB」)が2023年3月21日に公表した公開草案「金融商品の分類及び測定の修正 - IFRS第9号「金融商品」及びIFRS第7号「金融商品:開示」の修正案」(コメント期限2023年7月19日)の和訳を掲載しました。公開草案の修正案では、IASBが識別した基準の拡充又は明確化を求める具体的な領域を反映し、「環境、社会及びコーポレート・ガバナンス(ESG)事項並びに類似の要素を含んだ金融資産の分類の明確化」が含まれています。

◆保険契約

- デロイトによる 『A Closer Look - IFRS第17号「保険契約」を適用する非保険会社』の発行

デロイトから、非保険会社が発行する契約がIFRS第17号「保険契約」の適用範囲内にあるか否かを評価する際に考慮すべき事項についてのガイダンスが提供されました。IFRS第17号では発行された契約がIFRS第17号を適用する保険契約であるか否かを評価するにあたり、当該契約の法的形式よりも経済的実態に焦点が当てられています。当ニュースレターでは、非保険会社においてIFRS第17号を適用する際の留意点についても理解することができます。

◆コンバージェンス

- 金融資産の減損に関する会計基準の開発についてステップ2及びステップ3の振り返り

2023年4月11日に開催された第499回企業会計基準委員会において、金融資産の減損に関する会計基準の開発についてステップ2及びステップ3の振り返りが実施されました。ステップ2及びステップ3における各論点に関するASBJ事務局の提案及び聞かれた意見が整理され、貸倒引当金に関する論点の他、実効金利法による償却原価に関する論点についても整理されています。また、今後の審議の進め方についても提案が実施されています。

「金融機関向けIFRSニュース 2023年3月」

(2023年4月掲載)

<ハイライト>

◆金融商品

- 金融商品の分類及び測定に関する修正を提案

IASBは、IFRS第9号「金融商品」の分類及び測定の要求事項の適用後レビューで識別された問題に対処するため、公開草案「金融商品の分類及び測定の修正(IFRS第9号及びIFRS第7号「金融商品:開示」の修正案)」を公表し、2023年7月19日まで意見募集をしています。変更案では、所定の要件が満たされる場合には、企業が決済日に現金を引き渡す前に、電子送金を通じて決済される金融負債の認識の中止を認めることや、金融資産の分類として契約上のキャッシュ・フローが基本的な融資の取決めと整合的な契約条件であるかについて、どのように企業が評価できるかに関する指針を含みます。

◆サステナビリティ

- 財務諸表における気候関連リスクを検討するプロジェクトの開始

IASBは、企業が財務諸表に気候関連リスクに関するより良い情報を提供する方法を模索することを目的とした新しいプロジェクトを開始しました。今月のIASB会議において初めて議論され、審議の結果、本プロジェクトにおける提案がIFRSサステナビリティ開示基準(2023年第2四半期までに公表予定)に対して適切に機能することを確認するために、IASBはISSBの作業を検討することになりました。また、2020年に公表された教育マテリアルが、企業が財務諸表に気候関連リスクの影響を反映するのにどれだけ役立っているかを判断するためのリサーチを実施することも議論されました。なお、今後は暫定的なプロジェクト計画について議論する予定です。

「金融機関向けIFRSニュース 2023年2月」

(2023年3月掲載)

<ハイライト>

◆サステナビリティ

- IFRSサステナビリティ開示基準の公表時期と基準の発効日を決定

2月16日のISSB会議での最終決定により、基準公表について2023年第2四半期(6月)末が予定され、発効日として2024年1月1日以後開始する年次報告期間からと定めることが公表されました。また、IFRSサステナビリティ開示基準の中では、欧州サステナビリティ報告基準(ESRS)等について、関連性のあるIFRSサステナビリティ開示基準が存在しない場合にのみ、開示書類の作成者による使用が容認されることも示されています。 - 現在開発中のサステナビリティ開示基準の今後の計画を初めて公表

SSBJは、2月2日に「現在開発中のサステナビリティ開示基準に関する今後の計画」を作成し、初めて公表しました。SSBJの1月の会議における決定では、ISSBのS1基準及びS2基準に相当する基準の開発を審議テーマとしていますが、ISSBの確定基準が公表されるまでの間に可能な範囲で検討を進めておくことや、国内外の関係者の予見可能性を高めるために基準の開発状況について明示することが示されています。

「金融機関向けIFRSニュース 2023年1月」

(2023年2月掲載)

<ハイライト>

◆保険契約

- デロイトによる『IFRS第17号を適用する保険会社のための開示例』の発行

IFRS第17号が2023年1月1日に開始する事業年度より適用されている中、保険会社だけでなく投資家もその開示内容に注目しています。当公表物ではIFRS第17号の表示及び開示例を示しており、財務諸表作成者が開示要求を充足することを支援すると共に、投資家、監査人及び規制当局が財務諸表作成者に対して何を期待しているのかについてヒントを与えるものとなっています。

◆のれん及び減損

- IASBによる『In Brief ― 企業結合-開示、のれん及び減損』の公表

IASBが公表した「In Brief」では、IASBの①企業結合-開示、②のれん及び減損プロジェクトにおける2つの主要な審議会の決定事項(企業による合併及び買収(企業結合)についてのより良い情報開示のあり方、並びに、のれんの減損テストのみのモデルを維持し、のれんの償却モデルの再導入を見送る)の解説がIASB鈴木理事により日本語で説明されています。IASBの2022年12月会議において、これら2つのトピックに対する決定を行い、本プロジェクトをIASBの基準設定の作業計画に移行することも決定していることから、「In Brief」では、プロジェクトのアップデートについて、決定の内容、理由及びIASBが関連する提案に対する公開草案を公表する前に行う予定の追加作業について説明しています。

「金融機関向けIFRSニュース 2022年12月」

(2023年1月掲載)

<ハイライト>

◆金融商品

- IASBが、金融商品に関する分類及び測定の適用後レビューを締めくくる報告書を公表

IASBは、2022年12月21日に、IFRS第9号「金融商品」の分類及び測定の要求事項の適用後レビュー(Post-implementation Review:PIR)に関するプロジェクト報告書及びフィードバック・ステートメントを公表しました。IFRS第9号の要求事項は、全般的に、財務諸表の利用者に対して有用な情報を提供するとしながらも、さらにリサーチが必要な2つの論点として、①ESGに連動した要素を伴う金融資産の契約上のキャッシュ・フローの特性についての企業の評価、②金融資産又は負債の決済としての電子送金を識別しました。なお、当該PIRの結果(又は結論)を受けて2023年3月までに公開草案を公表する見込みです。

◆会議

- IASBが、のれんの会計処理について減損のみのアプローチを維持し、のれんの償却を再導入しないことを暫定決定

2022年11月会議において、IASBは、のれんの減損のみのモデルを維持することを暫定的に決定しました。IASBは、減損のみのモデルと償却モデルのいずれが概念的に優れているかは議論せず、企業の提供する情報の改善とコストの削減という点から、のれんの償却を再導入するのに十分な根拠があるかを検討し、のれんの償却を再導入しないことを暫定決定しました。なお、減損テストの簡素化については今後の検討とし、また今後は残っている論点を検討しつつ、「リサーチ・プロジェクト」から「基準設定プロジェクト」に移管し、公開草案を作成するかを審議する予定です。ASBJの関連リンクはこちら

「金融機関向けIFRSニュース 2022年11月」

(2022年12月掲載)

<ハイライト>

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 - 2022年第3四半期決算のアップデート』の掲載

デロイト英国事務所は、2022年第3四半期決算における英国の銀行の損失評価引当金の動向及び今後の見通しについての考察記事を掲載しました。当記事では、2022年第3四半期の経済見通しの悪化と、英国政府が2022年9月23日に発表した「小型補正予算」の影響を分析しており、労働市場や自動車価格は引き続き堅調である一方、住宅市場の減速やインフレ、金利上昇、金利変動の激化等があったことを反映し、信用ファンダメンタルズの見通しが悪化していると述べています。さらに、銀行がこれらの状況を予想信用損失(Expected Credit Losses:ECL)に織り込むためにシナリオやモデルについてさまざまなアプローチを採用した結果、ECL残高、ECLカバレッジ(ECL/資産)、ステージ2・3資産残高及びリスクコストが変化していることに言及しています。

「金融機関向けIFRSニュース 2022年10月」

(2022年11月掲載)

<ハイライト>

◆コンバージェンス

- ASBJによる金融資産の減損に関する会計基準の開発ステップ2の総括

ASBJはステップ2(国際的な会計基準と遜色がないと認められる会計基準、すなわち、IFRS第9号「金融商品」を適用した場合と同じ実務及び結果となると認められる会計基準を目指す)について、取り上げた10の論点についてそれぞれ1回審議を行ったことから、第488回企業会計基準委員会ではこれまでの審議を振り返り、①特段の異論が聞かれなかった論点、②追加的な検討が必要との意見が聞かれた論点、③規範性の無い教育文書等を提供することに関する意見が聞かれた論点、④実効金利法による償却原価に関連する定めの取扱いと相互に関連しているため、引き続き検討することを提案した論点と整理した上で、対応案について今後検討を行う旨の提案が行われました。

◆金融商品

- IASBのテクニカル・スタッフが制作した動的リスク管理(DRM)に関するウェブキャストの公開

◆会議

- IFRSサステナビリティ開示基準の公開草案に対するISSB会議での暫定決定

2022年10月のISSB会議で、アジェンダ協議として、公開草案IFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」(S1基準案)、IFRS S2号「気候関連開示」(S2基準案)の適用を支援する基盤となる作業、新たな領域の作業についての2023年上半期実施の情報要請の実施が暫定決定されました。また、S1基準案・S2基準案に関する事項や温室効果ガス排出量(Scope 1、2、3)に関する開示の要求事項、EU及び米国の各法域における開示基準の規則案との相互運用可能性(interoperability)を改善するために公開草案の記載変更を実施する等の暫定決定事項がありました。

「金融機関向けIFRSニュース 2022年9月」

(2022年10月掲載)

<ハイライト>

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 — 2022年第2四半期決算のアップデート』の掲載

◆リース

- IASBがセール・アンド・リースバック取引についての要求事項の修正を公表したことを受け、デロイトは『iGAAP in Focus ─ IASBは、セール・アンド・リースバック取引のリース負債における事後測定要件を追加するIFRS第16号の修正を提案する』を掲載し、修正内容を解説しています。今回の修正では、売手である借手に対し、リースバック取引から生じるリース負債をその保持している使用権に関連する利得又は損失の金額を認識しない方法で事後測定することを要求しています。新しい要求事項は、売手である借手が、リースの部分的又は完全な終了に関連するいかなる利得又は損失も純損益に認識することを妨げないとしています。なお、この修正は、2024年1月1日以後開始する事業年度に適用され、早期適用は認められます。

◆会議

- IFRSサステナビリティ開示基準の公開草案に対するコメントを踏まえた議論が開始

「金融機関向けIFRSニュース 2022年8月」

(2022年9月掲載)

<ハイライト>

◆全般

- IASBの第3次アジェンダ協議が完了し、財務諸表における気候関連リスクが作業計画に追加

◆コンバージェンス

- 金融資産の減損に関する会計基準の開発について、ASBJ事務局から教育文書を示すことが提案

「金融機関向けIFRSニュース 2022年7月」

(2022年8月掲載)

<ハイライト>

◆サステナビリティ

- 今月は複数の動きがありました。国際サステナビリティ基準審議会(ISSB)が公表した公開草案IFRS S1号「サステナビリティ関連財務情報の開示に関する全般的要求事項」及び、公開草案IFRS S2号「気候関連開示」(いずれもコメント期限2022年7月29日)について、デロイトがコメント・レターを公表しました。また、金融安定理事会(Financial Stability Board)は、「気候変動に伴う金融リスクに対処するためのFSBロードマップ:2022年進捗報告書」を公表し、気候関連リスクについて、注目すべき分野や最新のスケジュールなどに言及しています。

◆会議

- 国際サステナビリティ基準審議会による初の審議会(ISSB会議)が開催

「金融機関向けIFRSニュース 2022年6月」

(2022年7月掲載)

<ハイライト>

◆会議

- 保険契約についてのIFRS解釈指針委員会(IFRS IC)の審議会の検討を求めるアジェンダ決定・委員会の暫定的なアジェンダ決定

◆コンバージェンス

- 金融資産の減損に関する会計基準の開発について、ステップ2の複数論点でIFRSの要求事項をそのまま取り入れる方針をASBJ事務局が提案

「金融機関向けIFRSニュース 2022年5月」

(2022年6月掲載)

<ハイライト>

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 — 2022年第1四半期決算のアップデート』の掲載

◆サステナビリティ

- デロイトによる欧州サステナビリティ報告基準の公開草案の概説や主要な開示要件の比較を掲載

- ASBJによるIFRSサステナビリティ開示基準の公開草案の日本語仮訳、日本語の解説動画及び資料の公表

「金融機関向けIFRSニュース 2022年4月」

(2022年5月掲載)

<ハイライト>

◆コンバージェンス

- ASBJがIFRS基準のECLモデルを基礎に会計基準の開発を進める方針決定

◆サステナビリティ

- デロイトがISSBの公開草案IFRSサステナビリティ開示基準の解説を掲載

「金融機関向けIFRSニュース 2022年3月」

(2022年4月掲載)

<ハイライト>

◆全般

- ロシア・ウクライナ戦争に関する財務報告上の考慮すべき重要な影響についての解説

◆サステナビリティ

- 国際サステナビリティ基準審議会(ISSB)によるサステナビリティ関連財務情報開示に関する全般的要求事項及び気候関連開示に関する公開草案の公表

「金融機関向けIFRSニュース 2022年1月」

(2022年2月掲載)

<ハイライト>

◆金融商品

- IASBの情報要請「適用後レビューIFRS第9号『金融商品』分類及び測定」に対するデロイト及びASBJのコメント

◆表示及び開示

- IASBの公開草案「IFRS基準における開示要求 – 試験的アプローチ(IFRS第13号「公正価値測定」及びIAS第19号「従業員給付」の修正案)」に対するデロイト及びASBJのコメント

「金融機関向けIFRSニュース 2021年12月」

(2022年1月掲載)

<ハイライト>

◆金融商品

- ESMAが欧州域内銀行の予想信用損失に関連するレポートを公表

◆保険契約

- IASBが「IFRS第17号とIFRS第9号の適用開始-比較情報」(IFRS第17号の修正)を公表

「金融機関向けIFRSニュース 2021年11月」

(2021年12月掲載)

<ハイライト>

◆金融商品

- 欧州銀行監督機構(EBA)がIFRS第9号「金融商品」の適用に係るモニタリング活動から得られた知見をまとめたレポートを公表

◆サステナビリティ

- IFRS財団が新しい国際サステナビリティ基準審議会(ISSB)の創設を発表

IFRS財団は、国際会計基準審議会(IASB)とは別に、投資者の情報ニーズを満たす高品質なサステナビリティ開示基準の包括的な国際基準を策定する新しい国際サステナビリティ基準審議会(ISSB)を創設し、ISSBが開発する基準が「IFRSサステナビリティ開示基準」とされることが発表されました。併せて、技術的準備ワーキンググループ(Technical Readiness Working Group:TRWG)によって提案された「サステナビリティ関連の財務情報開示に関する一般的な要求事項のプロトタイプ」及び「気候関連開示に関するプロトタイプ」が公表されました。

「金融機関向けIFRSニュース 2021年10月」

(2021年11月掲載)

<ハイライト>

◆サステナビリティ

- 今月は複数の動きがありました。気候関連財務情報開示タスクフォース(TCFD)からステータスレポートが公表され、TCFD提言に対する実務上の開示状況を理解することができます。また、デロイトがまとめた最近のサステナビリティに関連した国際的な動向の中で、日本の財務会計基準機構(FASF)が定款変更を行い、IFRS財団のカウンターパートとして準備を進めている点も紹介されています。

◆コンバージェンス

- ASBJによる「LIBORを参照する金融商品に関するヘッジ会計の取扱い」の審議開始

ASBJは、2021年10月の第468回企業会計基準委員会において、「LIBORを参照する金融商品に関するヘッジ会計の取扱い」を審議しました。昨年の実務対応報告第40号「LIBORを参照する金融商品に関するヘッジ会計の取扱い」公表から1年後に再度確認することとしていた金利指標置換後の取扱いについて、実務対応報告第40号公表後に生じた事象等も踏まえた論点整理がなされています。

「金融機関向けIFRSニュース 2021年9月」

(2021年10月掲載)

<ハイライト>

◆金融商品

- IASBによるIFRS第9号「金融商品 ─ 分類及び測定」の適用後レビューに関する情報要請の公表

◆コンバージェンス

- ASBJによる「予想信用損失モデルに基づく金融資産の減損の検討の進め方」の審議

ASBJは、2021年9月の第465回及び第466回企業会計基準委員会において、金融資産の減損に関する会計基準の開発に関する検討のステップ1(ECL(IFRS)とCECL(米国会計基準)のどちらのモデルを開発の基礎とするかの選択)の前段階として、金融資産の減損に関するECLモデル(IFRS)及びCECLモデル(米国会計基準)の基本的な考え方及び当初適用による影響の比較、ECLモデルにおける信用リスクの著しい増大の評価に関して議論しています。

「金融機関向けIFRSニュース 2021年8月」

(2021年9月掲載)

<ハイライト>

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 ─ 戻入は続く』の掲載

◆コンバージェンス

- 今月は、ASBJによる「予想信用損失モデルに基づく金融資産の減損の検討の進め方」の審議がありました。2021年8月の第463回企業会計基準委員会において、予想信用損失モデルに基づく金融資産の減損の検討の進め方に関する審議を行いました。検討の進め方の提案として、「信用リスクに関するデータの整備がなされている金融機関」、「信用リスクに関するデータの整備がなされていない金融機関」の検討ステップが明記されるなど、基準を適用する企業の実情に応じた基準の開発が計画されています。第464回企業会計基準委員会においては、日本基準・IFRS・米国会計基準の比較や、進め方についての意見を踏まえ、審議が継続されています。

「金融機関向けIFRSニュース 2021年7月」

(2021年8月掲載)

<ハイライト>

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 - 2021年末に向けて検討すべき7つの領域』の掲載

◆保険契約

- IASBがIFRS第17号「保険契約」の狭い範囲の修正を提案

- 会計規制委員会(ARC)がIFRS第17号「保険契約」をEUにおいて採用することを可決

- GPPCが「IFRS第17号「保険契約」の適用に伴う見積りから生じる重要な虚偽表示リスクに対する監査人の対応」を公表

◆表示及び開示

- IASBは公開草案「IFRS基準における開示要求 – 試験的アプローチ」に対する意見募集期間を2022年1月12日まで延長することを決定

「金融機関向けIFRSニュース 2021年6月」

(2021年7月掲載)

<ハイライト>

◆金融商品保険契約

- IASBがIFRS第17号「保険契約」の狭い範囲の修正を提案することを決定

◆サステナビリティ

- 今月も欧州を中心に活発な動きがありました。G7はIFRS財団評議員会のサステナビリティに係る構想を支持し、気候関連財務情報開示タスクフォース(TCFD)は2017年に発効した最終的な提言の更新に係るコンサルテーションを公表、欧州財務報告諮問グループ(EFRAG)はEUサステナビリティ報告基準(EU sustainability reporting standards:ESRS)に関してコンサルテーション・ペーパーを公開しています。また、自然関連財務情報タスクフォース(Taskforce on Nature-related Financial Disclosures:TNFD)が始動しておりデロイトのフィナンシャルサービスブログで概要を説明しています。

◆コンバージェンス

- ASBJが「現在開発中の会計基準に関する今後の計画」に金利指標改革を追加

「金融機関向けIFRSニュース 2021年5月」

(2021年6月掲載)

<ハイライト>

◆金利指標改革

- デロイトによる『IFRS第9号「金融商品」 - 2021年第1四半期決算のアップデート:終焉の幕開け?』(損失評価引当金の動向及び今後の見通し)の掲載

- バーゼル銀行監督委員会による『貸倒引当金の景気循環増幅効果(procyclicality)に関する文献レビュー』の公表

◆サステナビリティ

- 今月も欧州を中心に活発な動きがありました。国際評価基準委員会(IVSC)が「ESG価値創造を評価するためのフレームワーク」を公表し、国際会計士連盟(IFAC)はサステナビリティ関連情報を報告するためのビルディング・ブロック・アプローチを提示しています。また、デロイト英国事務所からはサプライチェーンにおける新たなリスクに対応するために銀行が果たし得る役割について概説した記事が発行されています。様々な団体からIFRS財団による国際サステナビリティ基準審議会(ISSB)の設立が支持されており(今月は証券監督者国際機構(IOSCO)が支持)、今後もIFRS財団の動きが注目されます。

◆保険契約

- IASBがIFRS第17号「保険契約」の考え得る狭い範囲の修正を支持

「金融機関向けIFRSニュース 2021年4月」

(2021年5月掲載)

<ハイライト>

◆金利指標改革

- デロイトによる『LIBORの移行 - フォールバック条項の運用』の掲載

- デロイトによる『金利指標改革:データ及びアナリティクス』の掲載

◆サステナビリティ

- バーゼル銀行監督委員会(BCBS)による気候関連の金融リスクに関する分析報告書の公表等

◆暗号資産

- EFRAGによる暗号資産(負債)に関する調査の開始

「金融機関向けIFRSニュース 2021年3月」

(2021年4月掲載)

<ハイライト>

◆新型コロナウイルス感染症

- IASBによるCOVID-19に関連する賃料減免に関する実務上の救済措置の延長

◆金利指標改革

- ICEベンチマーク・アドミニストレーション(IBA)によるLIBORの公表停止に係る市中協議に関するフィードバック・ステートメントの公表

- デロイトによる『IFRSに基づくモデル財務諸表(2020年) - 付録2 - 金利指標改革フェーズ1及びフェーズ2を適用した際の金融商品の開示』の掲載

- デロイトによる『LIBORの移行 - 2021年における銀行の主なコンダクトリスクに係る検討事項』及び『LIBORの移行 – 投資顧問会社の重要な検討事項』の掲載

◆金融商品

- デロイトによる『IFRS第9号「金融商品」 - 10のチャートでみる2020年12月期決算』の掲載

◆サステナビリティ

- デロイトによる『銀行のESGに係るリスク開示 – 透明性への道』の掲載

IFRS財団評議員会によるサステナビリティ・ワーキング・グループの設置

◆表示及び開示

- IASBによる財務諸表注記におけるコミュニケーションを改善するための道を開く新しいアプローチの提案(IFRS第13号「公正価値測定」の開示要求の修正案を含む)

「金融機関向けIFRSニュース 2021年2月」

(2021年3月掲載)

<ハイライト>

- IASBによる新型コロナウイルス感染症に関連した賃料減免に関する救済措置の期間延長に係る公開草案の公表

- デロイトによる『IFRS第9号「金融商品」 - 英国の銀行に宛てた健全性監督機構(PRA)の開示に関する最新書簡』の掲載

- デロイトによる『気候変動について銀行の取締役会が行うべき質問』の掲載

「金融機関向けIFRSニュース 2021年1月」

(2021年2月掲載)

<ハイライト>

- 国連環境計画・金融イニシアティブ(UNEP FI)による保険会社向けの気候変動に係るリスクの識別及び開示に関する初のガイダンスの公表

- ディスカッション・ペーパー「共通支配下の企業結合」の和訳の公表

【トピック別情報】

暗号資産

EFRAGディスカッション・ぺーパー 「暗号資産(負債)の会計処理」の要約(2020年7月)

EFRAGは、2020年7月に、暗号資産(負債)の会計処理に関するディスカッション・ペーパーを公表し、2021年7月31日を期限としてコメント募集をしました。

。本ペーパーでは、暗号資産(負債)の会計処理に関する論点の理解に資するよう、DP中に記載の課題や質問項目を軸に質問の前提となる事項と質問事項をまとめています。

詳しくは、PDFをご覧ください。

IFRS解釈指針委員会「暗号通貨の保有」の要約(2019年6月)

IFRS解釈指針委員会は、2019年6月の会議で、暗号通貨の保有について議論し、基準設定アジェンダに追加しないことを決定しました。

。本ペーパーでは、当該アジェンダ決定の内容をまとめています

詳しくは、PDFをご覧ください。

【出版物】

金融機関の引当金計上に対する考え方

金融財政事情 2020年9月7日号

- コロナ禍が深まった2020年3月以降、新型コロナウイルス感染症に対応した貸倒引当金の設定とともにフォワードルッキングな貸倒引当金の見積りを導入する機運が高まっています。こうした金融機関を取り巻く環境を踏まえ、フォワードルッキングな貸倒引当金の見積り及び新型コロナウイルス感染症に対応した貸倒引当金の見積りについて考察します。

フォワードルッキングな貸倒引当金の具体的な考え方

金融財政事情 2020年9月7日号

- 金融機関を取り巻く外的・内的要因の変化を踏まえ、今後の自己査定から償却・引当に至る信用リスク評価におけるフォワードルッキングな要素の取り込み方について考察します。

IFRS金融商品の減損―償却・引当の基本的な考え方から実務対応まで

- 本書は国際財務報告基準(IFRS)第9号金融商品の減損についてその基本的な考え方から実務上の諸論点をくまなく学べる一冊になっています。

最新IFRS保険契約―理論と仕組みを徹底分析

- 本書は、IFRS第17号の適用に取り組む実務家を対象に、IFRS第17号の理解を深めることを目的として、各条文の内容について詳細に解説しています。