「金融機関向けIFRSニュース 2024年8月」(2024年9月掲載) ブックマークが追加されました

ナレッジ

「金融機関向けIFRSニュース 2024年8月」(2024年9月掲載)

銀行・証券・保険・リース・クレジットカード

Deloitteが発信する IFRS関連の総合ナレッジサイト「IAS Plus」等より、特に金融機関(銀行、証券、保険やリース・クレジットカード会社等)に関連性の高いグローバルな最新動向を日本語で集約しご紹介しております。

「金融機関向けIFRSニュース 2024年8月」

Deloitteが発信するIAS Plusの情報等のうち、特に金融機関に関連性の高い情報(IFRS関連に加え、日本基準やUSGAAP関連であっても関心が高そうな情報を含む)を日本語で集約し、金融機関等の皆様に向けて週次でニュース配信しております。以下は、配信した週次ニュースを月次単位(記事日付の属する月基準)で集約した記事一覧・概要(一部抜粋)となります。実際の詳細な週次ニュース配信のご要望等ございましたら、右上のお問合せからお問合せください。なお、公式の翻訳ではありませんので、参考情報としてご活用ください。時制は、各記事の掲載時点のものとなります。本文中の団体・組織名の略称については、リンク先の<凡例(PDF))>をご参照ください。

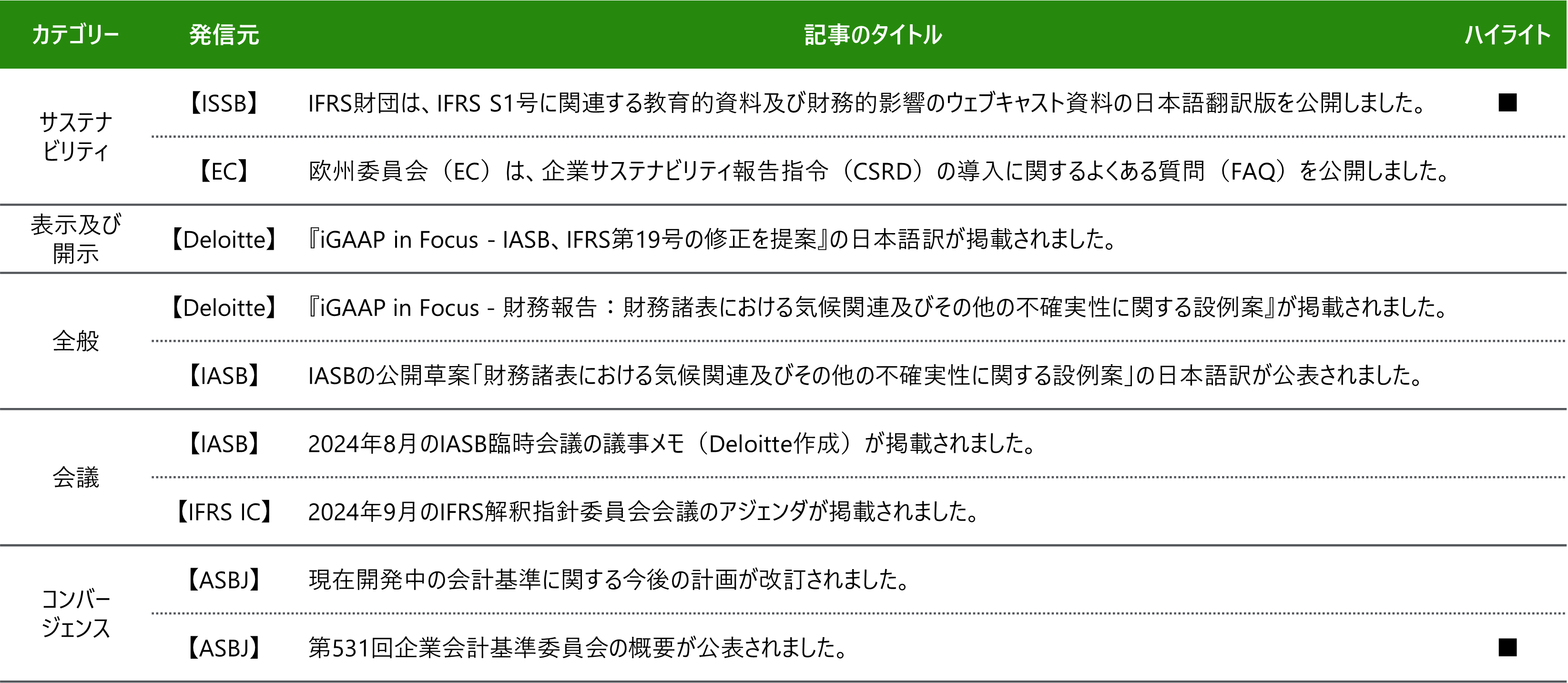

<今月のハイライト>

◆サステナビリティ

■ IFRS財団は、IFRS S1号に関連する教育的資料及び財務的影響のウェブキャスト資料の日本語翻訳版を公開

IFRS財団が、IFRSサステナビリティ開示基準に関する資料の日本語翻訳版を公開しました。日本語訳が公開されたのは、教育的資料「IFRS S1号における要求事項を満たすための「SASBスタンダード」の使用」及び、ウェブキャスト資料「IFRS S1号及びIFRS S2号現在の及び予想される財務的影響」(ISSBテクニカルスタッフ・ISSB副議長説明資料)になります。

教育的資料では、「SASBスタンダード」に関する説明や、「IFRS S1号の要求事項を満たすためにどのように「SASBスタンダード」を用いるか」について、4つのSTEPで概説しています。ウェブキャスト資料では、サステナビリティ関連のリスクと機会が企業の財政状態、経営成績及びキャッシュ・フローに及ぼす現在及び予想される影響に関連する開示の要求事項について説明しています。

◆金融商品

■ ASBJによる金融商品の減損に関する会計基準の開発について満期保有目的の債券及びその他有価証券に分類される債券の取扱いの再提案を実施

第531回企業会計基準委員会において、満期保有目的の債券及びその他有価証券に分類される債券の取扱いについての再提案が行われました。再提案では、予想信用損失モデルの対象とする債券の範囲、補足文書に記載する内容(満期保有目的債券で信用力の高い債券について実務上、予想信用損失をゼロとする等)、適用時期の設定、現行の金融商品会計基準の取扱いを踏襲する範囲について議論されています。

<今月の配信記事一覧>

<記事概要>

サステナビリティ

【ISSB】

(2024年8月5日)

IFRS財団は、IFRS S1号に関連する教育的資料及び財務的影響のウェブキャスト資料の日本語翻訳版を公開しました。

IFRS財団は、IFRSサステナビリティ開示基準に関する資料の日本語翻訳版を公開しました。日本語訳が公開されたのは、教育的資料「IFRS S1号における要求事項を満たすための「SASBスタンダード」の使用」及び、ウェブキャスト資料「IFRS S1号及びIFRS S2号現在の及び予想される財務的影響」(ISSBテクニカルスタッフ・ISSB副議長説明資料)になります。

なお、SSBJによる当資料の日本語訳は、こちら(SSBJのウェブサイト)に掲載されております。

【EC】

(2024年8月7日)

欧州委員会(EC)は、企業サステナビリティ報告指令(CSRD)の導入に関するよくある質問(FAQ)を公開しました。

ECは、CSRDの導入に関するFAQを公開しました。このFAQは、利害関係者が費用対効果の高い方法で規制要件を遵守し、報告されるサステナビリティ情報の有用性と比較可能性を確保することを目的としています。FAQは、CSRDのサステナビリティ報告の要求事項、保証、重要な無形の資源、第三国企業に関する要求事項、サステナブルファイナンス開示規則(SFDR)のトピックごとにグループ化されています。またECは、FAQはCSRDの既存の規制要件を明確にするものであり、CSRDから派生する権利義務の拡張や、新たな要求事項の導入をするものではないとしています。

表示及び開示

【Deloitte】

(2024年8月20日)

『iGAAP in Focus - IASB、IFRS第19号の修正を提案』の日本語訳が掲載されました。

2024年7月30日に国際会計基準審議会(IASB)の公開草案「IFRS第19号『公的説明責任のない子会社:開示』の修正」(ED)について、Deloitteが解説するニュースレターの日本語訳が掲載されました。ニュースレターの概要は以下の通りです。

- IASBは、新たな又は最近修正されたIFRS会計基準の開示要求の削減を提供するIFRS第19号の修正を提案する公開草案を公表

- 修正案は、以下の新たな基準及び最近の修正に関するもの

- IFRS第18号「財務諸表における表示及び開示」

- 「サプライヤー・ファイナンス契約」(IAS第7号「キャッシュ・フロー計算書」の修正)

- 「国際税務改革―第2の柱モデルルール」(IAS第12号「法人所得税」の修正)

- 「交換可能性の欠如」(IAS第21号「外国為替レート変動の影響」の修正)

- 以下の項目については、開示要求の削減は提案されていない

- 金融商品の分類及び測定に関する最近の修正(IFRS第9号「金融商品」及びIFRS第7号「金融商品:開示」の修正)

- 将来公表予定のIFRS会計基準「規制資産及び規制負債」

- 発効日又は経過措置は提案されていない

全般

【Deloitte】

(2024年8月1日)

『iGAAP in Focus - 財務報告:財務諸表における気候関連及びその他の不確実性に関する設例案』が掲載されました。

当ニュースレター(全6ページ)では、IASBが2024年7月31日に公表した公開草案「財務諸表における気候関連及びその他の不確実性に関する設例案」(原題:Climate-related and Other Uncertainties in the Financial Statements—Proposed illustrative examples)の概要を解説しています。ニュースレターの目次は以下の通りです。

<ニュースレターの目次>

- 背景

- 設例案

- 発効日、移行及びコメント期間

- 更なる情報

なお、トーマツによる当記事の日本語訳は、こちら(トーマツのウェブサイト)に掲載されております。

【IASB】

(2024年8月29日)

IASBの公開草案「財務諸表における気候関連及びその他の不確実性に関する設例案」の日本語訳が公表されました。

IASBが7月31日に公表した公開草案IASB/ED/2024/6「財務諸表における気候関連及びその他の不確実性に関する設例案」の日本語訳が公表されました。

また、本公開草案は、利害関係者による、企業の財務諸表における気候関連リスクの報告におけるIFRS会計基準の一貫性のない適用や、気候関連リスクに関する不十分な財務諸表の開示への懸念を踏まえて開発されたもので、財務諸表における気候関連及びその他の不確実性の影響を報告するためにIFRS会計基準をどのように適用するかを示す8つの設例案を示しています。このうち、設例案6では、金融機関の融資先企業の気候関連リスクから生じる信用リスクに関する開示につき、IFRS第7号「金融商品:開示」の要求事項を適用する際の検討事項が示されています。なお、本公開草案に対するコメント提出期限は、2024年11月28日です。

会議

【IASB】

(2024年8月29日)

2024年8月のIASB臨時会議の議事メモ(Deloitte作成)が掲載されました。

2024年8月28日に開催された当会議では、以下を含むトピックが議論されました。

- 電力購入契約

(暫定決定事項なし)- 今後IASB は、フィードバックにおいて提起された事項について、公開草案で提案した修正の書面投票を行う前に再審議する予定です。

- 今後IASB は、フィードバックにおいて提起された事項について、公開草案で提案した修正の書面投票を行う前に再審議する予定です。

【IFRS IC】

(2024年8月30日)

2024年9月のIFRS解釈指針委員会会議のアジェンダが掲載されました。

2024年9月10日に開催される当会議では、以下を含むトピックを議論する予定です。

- 他の企業の債務に関して発行される保証契約

- IFRS第16号「リース」の適用後レビュー

コンバージェンス

【ASBJ】

(2024年8月21日)

現在開発中の会計基準に関する今後の計画が改訂されました。

ASBJは、日本基準及び修正国際基準(IFRSと企業会計基準委員会による修正会計基準によって構成される会計基準)の開発に関する検討状況、及び今後の計画の改訂を公表しました。

<主な改訂点>

- リースに関する会計基準

- 2024年9月に最終化することを目標としている旨が追加されました。

- バーチャルPPAに係る会計上の取扱い

「バーチャルPPAに係る会計上の取扱い」及び、以下の内容が新たに追加されました。- 2024年7月に企業会計基準諮問会議から提言を受け、バーチャルPPA(Power Purchase Agreement)に関して、現在我が国において行われている一般的な取引形態で用いられる取引を前提に、需要家の観点から優先度の高い論点に範囲を限定した当面の会計上の取扱いについて、今後、検討することを予定している旨

- 2024年9月から検討を開始することを予定している旨

- 繰延資産に係る会計上の取扱い

以下の内容が新たに追加されました。- 2024年7月に企業会計基準諮問会議から提言を受け、繰延資産に係る会計上の取扱いについて、今後、検討する旨

- 今後、他のプロジェクトの状況やリソースの状況を踏まえて、検討を開始することを予定している旨

(2024年8月23日)

第531回企業会計基準委員会の概要が公表されました。

ASBJは、2024年8月20日に開催された第531回企業会計基準委員会の審議資料を公表しました。当委員会では、今回、以下を含む事項が審議されました。また、審議は動画(YouTube)公開されました。

<審議事項の一部>

- 金融資産の減損に関する会計基準の開発

- 満期保有目的の債券及びその他有価証券に分類される債券の取扱いについての再提案

- ステップ4を採用することが見込まれる金融機関等の代表者への意見聴取及び質疑応答等で聞かれた意見を踏まえ、取扱いの再提案が行われました。

(1)満期保有目的の債券及び貸付金代替性債券(貸付金の代替として銀行等金融機関が引き受けて保有する債券)は、ステップ3、4、5のいずれにおいても予想信用損失モデルの適用対象とする。

(2)満期保有目的の債券については、格付会社が公表する情報等を活用して予想信用損失を算定する実務上の対応等や、ソブリン債など信用力の高い債券について、実務上、予想信用損失がゼロとされる場合がある旨を補足文書に記載する。

(3)貸付金代替性債券の分類及び測定については、ステップ3及び4のいずれにおいても、その他有価証券の範囲から外して、満期目的保有の債券と同じ測定とする。この場合、貸付金代替性債券に関連する手数料についても、ステップ2及び4で提案した貸付金に関連する手数料に関するオプションを適用できるようにする。また、管理体制の変更に関する実務負担の懸念に関しては、十分な準備期間を確保するように適用時期を設定することにより対応する。

(4)その他有価証券に分類される債券のうち貸付金代替性債券以外の債券については、ステップ3、4、5のいずれにおいても、金融商品の分類及び測定の見直しに関する議論を行うまでの間、現行の金融商品会計基準等における取扱いを踏襲する。また、できるだけ早期に議論を開始することが必要であると考えられる。

- ステップ4を採用することが見込まれる金融機関等の代表者への意見聴取及び質疑応答等で聞かれた意見を踏まえ、取扱いの再提案が行われました。

- 満期保有目的の債券及びその他有価証券に分類される債券の取扱いについての再提案

- 上場企業等が保有するベンチャーキャピタル(VC)ファンドの出資持分に係る会計上の取扱い(企業会計基準諮問会議からのテーマ提言を踏まえ、VCファンドに相当する組合等の構成資産である市場価格のない株式を中心とする範囲に限定し、現行の金融商品会計基準等における取扱いの見直しを目的とするプロジェクト)

- 四半期報告制度の見直しに関する対応

- 公開草案「リースに関する会計基準(案)」等に寄せられたコメントへの対応

<報告事項>

- IASB公開草案「再生可能電力に係る契約(IFRS第9号「金融商品」及びIFRS第7号「金融商品:開示」の修正案)」に対するコメント