外国人役員の役員報酬を改めて考える ブックマークが追加されました

ナレッジ

外国人役員の役員報酬を改めて考える

Global HR Journey ~ 日本企業のグローバル人事を考える 第十五回

経営のグローバル化、および昨今のコーポレートガバナンスの強化の動きにあわせ、外国人役員の登用をする企業が増えてきている。そうした中、役員報酬の開示に関する内閣府令が公表され、役員報酬に関してより精緻さが求められている。今回は役員を、社長やCxOなどの執行役(社内取締役や取締役兼務の執行役員を含む)の「執行サイド」と社外取締役を中心とした「監督サイド」に分け、考察を行う。

はじめに

経営のグローバル化、および昨今のコーポレートガバナンスの強化の動きにあわせ、外国人役員の登用をする企業が増えてきている。そうした中、役員報酬の開示に関する内閣府令が公表され、2019年3月決算の会社より役員報酬に関してより精緻さが求められるようになってきている。

表1)開示が必要な項目

これまで |

|

|---|---|

追加新ルール |

|

現在外国人役員をすでに設置している企業に加え、今後、外国人役員を設置する企業も外国人役員の報酬に関してどのようにするかを考える必要がある。

今回は、役員を、社長やCxOなどの執行役(社内取締役や取締役兼務の執行役員を含む)の「執行サイド」と社外取締役を中心とした「監督サイド」に分けて考察を行う。

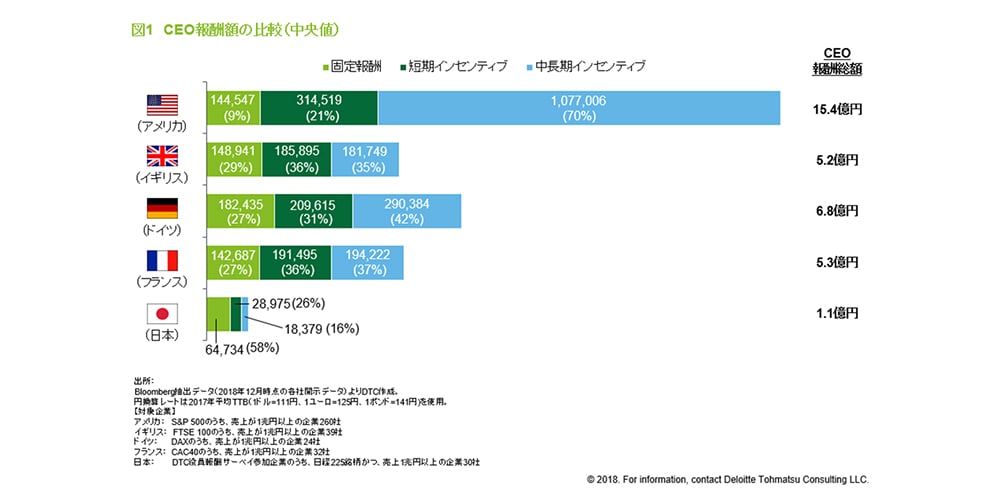

執行サイド

日本の役員報酬の水準は、欧米系の企業と比して大きく見劣りしている。CEO(社長)の報酬水準の比較をしても、アメリカは約15億円、イギリスは約5億円であるのに対して、日本は約1億円であり、アメリカの1/15の水準にとどまっている。またこの傾向はその下の役員・CxOクラス、日本においては専務や常務クラスでも同様である。

そうした状況の中で多くの日本企業は、例えば、アメリカ人を日本本社の主要ポストに任用する際に、どのように報酬を当てはめていくのか?という課題に直面する。

一般的に多く取られるのが、本国基準、つまり該当者が属する労働市場の水準に合わせて支払うスキームである。アメリカ人で、アメリカに居住し、転職を考えるときにも基本的にはアメリカの企業を考慮するといったケースは、アメリカの市場水準に応じて支払うというものである。なお、アメリカ人であっても、日本での勤務が非常に長く、Expats(海外駐在員)扱いでなく、転職先も日系企業という場合には、日本基準の報酬水準が適用されることもある。

該当者が社長である場合は特に大きな問題は生じないが、社長ではないポストで就任する場合には、日米の役員報酬水準の格差から、社長よりも高額で処遇せざるを得ないケースがある。こうした場合には社内的に、なぜ社長よりも役位が下であるにもかかわらず、社長以上の報酬になるのかという内部公平性が問題になることがある。この場合については、過去の本人の報酬水準との連続性、当該国の労働市場を考慮すると整合性が取れなくなるため、社長を上回る水準を支給し、その逆転は仕方がないとしているケースが多い。実際に有価証券報告書を見てみると、社長は載っておらず外国人のみが掲載されている場合、外国人役員の方が社長よりも高額である場合というのが散見される。

対外的に見ても、昨今高額報酬に対する批判が一部にあるものの、全般的にはきちんと業績をあげて責務を果たしていれば役員報酬はしっかり受け取って構わないという流れができており、業績を適切に上げている限り外国人役員の報酬水準が高いということだけで批判を浴びることは少ないと考えられる。

そうした流れの中で、グローバル化の進展により企業内での外国人役員の割合が高まってきたタイミングで、あえて日本人、外国人と分けずに、全体を欧米基準の報酬水準に引き上げるグローバル基準への移行を図る企業も徐々に出始めている。また全般的に業績連動報酬が増える分には株主からの賛同が得られやすいため、徐々に日本の役員報酬の水準も引き上がってくると推察される。

日本基準 |

日本のマーケット水準を適用 |

|---|---|

本国基準 |

本国のマーケット水準を適用 |

グローバル基準 |

主要国(主に欧米)のマーケット水準を適用 |

ここまで水準に目を向けてきたが、次に着目したいのが報酬構成である。欧米系の報酬構成で割合が高いのが、図1からもわかるように短期インセンティブと長期インセンティブである。固定報酬を抑えて(それでも日本の水準よりは高いが)、業績を達成した際のインセンティブの割合を高め、業績達成への意欲を喚起している。

日本でもストックオプションをはじめとした長期インセンティブは一般的になりつつある。固定、短期、長期の割合が59:26:16であり、欧米(特にアメリカの)報酬構成とは大きな差がある。

では、外国人役員はどのような報酬構成でインセンティブを組み込めばいいのか?一番わかりやすいのは日本基準の割合をそのまま外国籍役員に適用するということである。ただし、現行支給している報酬額/報酬構成を意識する必要がある。現行3億円の報酬で、固定、短期、長期が各1億円支給しているケースで、仮に50:25:25を適用する場合では、単純に、固定報酬1.5億円、短期、長期が各7500万円となってしまい、固定の割合が増えてしまう。そうなると今まで頑張ればよりもらえると思っていたインセンティブ機能が薄れてしまう可能性がある。

また、ストックオプションは日本の非居住者に付与することが一般的に困難なので長期インセンティブを付与していないという会社も多い。このような企業で、外国人を日本の役員に就任させる場合を考えてみよう。そもそも、役員には長期的な視野で経営を行ってほしいことから長期インセンティブを付与するという説明をしている企業は多い。よって、国籍に関わらず役員の職責は同一であるはずなので、やはり説明の一貫性を担保するために当該役員にも長期インセンティブを付与することが望ましいと考えられる。

長期インセンティブの付与の仕方であるが、例えば役員就任にあたり役割があがるために報酬水準の見直しを行う際に、固定報酬と短期インセンティブを微増にとどめ、長期インセンティブを付与する方法が考えられる。ただし、その際にマーケット水準などを参考にして、すでに報酬総額としては妥当な水準を固定と短期インセンティブで支給しているのであれば、長期インセンティブを高めに設定せずに、毎年の報酬の見直しの中で、日本基準、もしくは本国基準に合わせて徐々に報酬構成を調整していく方法も考えられる。つまり、必ずしも初期の段階で報酬の割合までポリシーに従ってそろえる必要はないと考えられ、まずは一定の割合を入れるということが重要である。

短期インセンティブと長期インセンティブの内容については、開示の観点からも、役員としての役割は変わらないという観点からも、国籍に関わらず、同一の指標(全社、部門、個人のKPI)およびスキームを使うことが望ましい。ただし、長期インセンティブで株関連のスキームを採り入れている場合で、非居住者の外国人役員に出しにくい場合は、ファントムストックなどのスキームを用いて、株ではなく現金で支払うことで対応することが考えられる。

上記の対応をすることで、報酬構成(固定・短期・長期の割合)は日本人と外国人役員で異なる可能性があるが、報酬水準(各国のマーケット水準に合わせた水準の採用)と短期・長期(共通のスキームと算定式の活用)の同一性を保ち、対外的にも整合性のある説明を果たすことができると考えられる。

監督サイド

「自社の重点地域の知見やガバナンスをより効かせるようにしたい」、「外資系のファンドが出資してきた」等の様々な事由で、外国人の社外取締役の登用がなされることが増えてきている。

それでは社外取締役についてはどのように報酬を考えればよいか?

基本的には執行給と同様の考え方をしていけばよいが、過去のコンサルティング事例では、日本の社外取締役の報酬額をそのまま使っている企業が多い。

その理由としては、社外取締役の報酬水準は執行サイドほどの格差が生じておらず、社外取締役がある意味、名誉職的な位置づけをされていることから、報酬水準自体がそこまで大きな問題になっていないためと推察される。また、ファンドから社外取締役を派遣するケースでは別途ファンドからの給与などが支払われていることも要因の一つと推察される。

ただし、報酬額としては日本の社外取締役と同額だとしても、必要に応じて、通常の出張旅費に加えて、Perks(役員の特典)やフリンジベネフィット(賃金外給付)を載せて、報酬水準の差異もしくは海外から移動の負荷を考慮することは考えられる。

一方、欧米の優れた経営者などを社外取締役に自社の要請で就任させる場合であれば、やはり本国基準の支給は必要になってくる。

なお、アメリカにおいては、取締役の役員報酬に、固定報酬に加えて業績非連動型の株式報酬を付与することで、株主としての視点を持たせることが一般的である。また固定報酬についても、指名、報酬、監査委員会の委員もしくは委員長に加算する役割に応じた支給が一般的である。日本ではどちらかというと社外取締役は委員会への参加の有無にかかわらず、同一の固定報酬のみというケースが多い。今後、社外取締役報酬についても、ガバナンス強化に合わせ、アメリカに倣って、役割ベースへの置き換えや株式報酬の付与が増えてくる可能性がある。

よって、開示の観点からは社外取締役については大きな変更はない

最後に

役員報酬制度の見直しに際し、外部の客観的なデータが必要であれば、日本企業が参加する役員報酬調査としては最大となるデロイト「役員報酬サーベイ」をご活用頂くことも検討頂きたい(2018年は659社。97%が上場企業) 。

また、本サーベイをより有効にご活用いただくための有償サービス「Deloitte EXecutive compensation Intelligence;略称DEX-i」 も2018年12月より提供を開始している。

これは、2018年6月に改訂されたコーポレートガバナンス・コードの補充原則4-2①の「客観性・透明性ある手続に従い、報酬制度を設計し、具体的な報酬額を決定すべき」に対応したもので、取締役会・報酬委員会等で、具体的な報酬額を検討する際に、有効なツールとなるであろう。

役員報酬については、グローバル・日本のいずれにおいても、優秀な人材の獲得・リテインが求められると同時に透明性・公平性の確保が課題となっている。今後各社において更なる見直しが求められていくことは間違いないだろう。

筆者紹介

今野 靖秀

シニアマネジャー

シンクタンク、外資系人事コンサルティングファームを経て現在に至る。主としてグローバル人材マネジメント領域(人事戦略、役員報酬、人事制度構築等)のコンサルティングに従事。その間、中国、APAC、US、EMEA案件を担当。2015-18年に北京オフィスに駐在し、中国の人材マネジメントについても精通。