Industry Eye 第45回 産業機械業界 ブックマークが追加されました

ナレッジ

Industry Eye 第45回 産業機械業界

製造業のトランスフォーメーション(変革)~パートナーとしてのPEファンド

本稿ではデジタル化、IoT、ビッグデータ、AI等の技術革新を背景とした第四次産業革命とも呼ばれる産業構造の変化と製造業に与える影響を概観したうえで、変化に対応する先行企業の事例を交えながら、事業ポートフォリオ転換の必要性とPEファンドの活用について考察します。

目次

- I.はじめに – 第四次産業革命がもたらす潮流

- II.欧米企業の変革と日本の製造業の課題

- III. M&Aを活用したトランスフォーメーションの事例

- IV.おわりに – PEファンドを活用したトランスフォーメンション

- 執筆者

I.はじめに – 第四次産業革命がもたらす潮流

近年叫ばれている第四次産業革命とは、デジタル化、IoT、ビッグデータ、AIなどの技術革新によりもたらされる劇的な産業構造の変化を指す。これらの技術革新にともない、世界のデータ量は2年ごとに倍増、ハードウェアの性能は指数関数的に進化し、AI技術は非連続的に発展している。この結果、情報・物理的な制約が克服され、産業間の垣根が低くなることでグローバルでの加速度的な産業構造の変化が見受けられる。

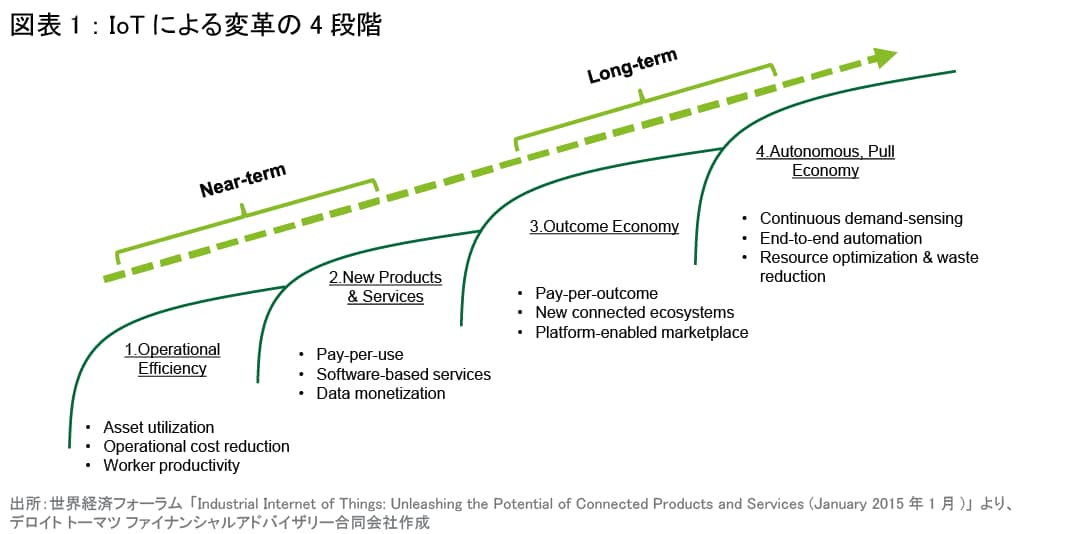

図表1は2015年のダボス会議で議論された、IoTにより今後もたらされる社会やビジネスの変革を4つの段階で表したものである。第1、2段階のオペレーション改善や新製品・新サービスの開発は「短期的な展望」とあるが、現在多くの企業が属しているステージではないだろうか。第3段階のアウトカムエコノミーや第4段階のプルエコノミーは「長期的な展望」とあるが、一部先進的な企業において既にその兆候は見られる。例えば、自動車業界においてGoogle等が開発にしのぎを削る自動運転技術やUber等が展開するライドシェアサービスなどがそれに該当する。

II.欧米企業の変革と日本の製造業の課題

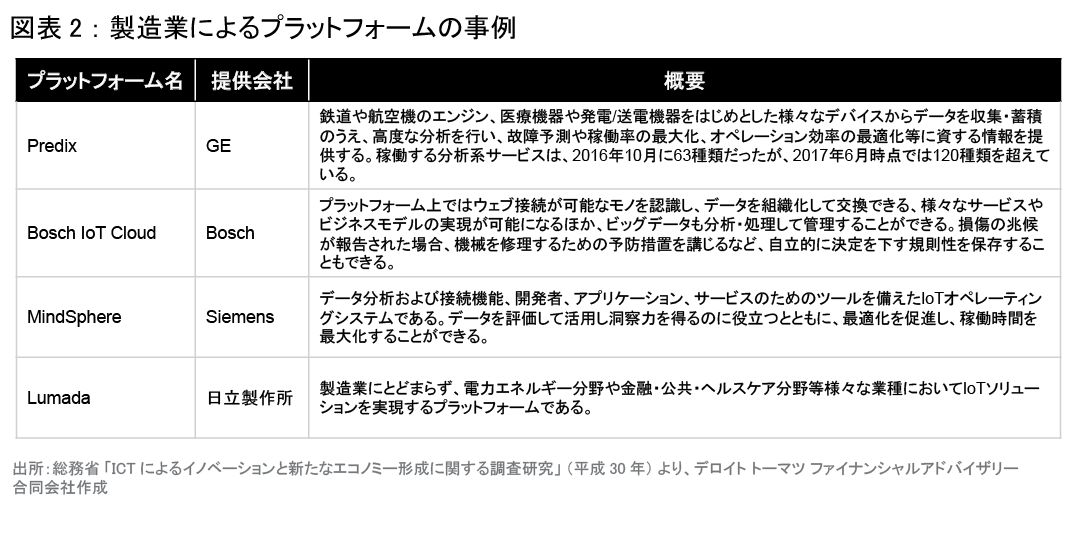

このように第四次産業革命の下で産業構造が大きく変化しようとするなか、世界中の企業が他社に先駆けて有効なビジネスモデルを見出そうと、スピードを上げて自社を変革、トランスフォーメーションをしようとしている。特に大手製造業が覇権を争うのが、デジタル化への投資とIoTプラットフォームの展開である。プラットフォームとは工場等のあらゆる機器や設備に取り付けたセンサーから収集したデータを分析・処理し、工場の生産性向上や設備の予知保全等をフィードバックする機能を業界内外の幅広い利用者に提供する基盤のことである。プラットフォームの利用者が増えれば、プラットフォームを提供する企業にデータが集まり、プラットフォームの価値と提供する企業の競争力が高まる。そして欧米大手企業が中心となってプラットフォーム提供の主導権争いが繰り広げられている(図表2)。

なぜGEやSiemens等の伝統的な製造業プレーヤーがデジタル化とプラットフォーマー化に大きく舵を切ることができたのか。その背景の一つに、これら欧米企業が事業の選択と集中による事業ポートフォリオの見直しと成長分野でのM&A・提携を積極的に行ったことが挙げられる。

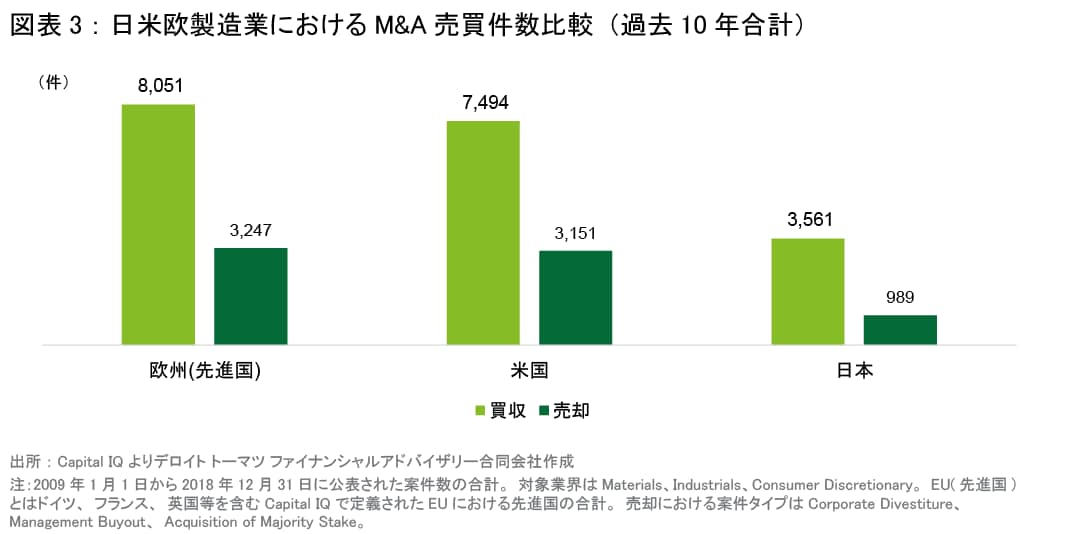

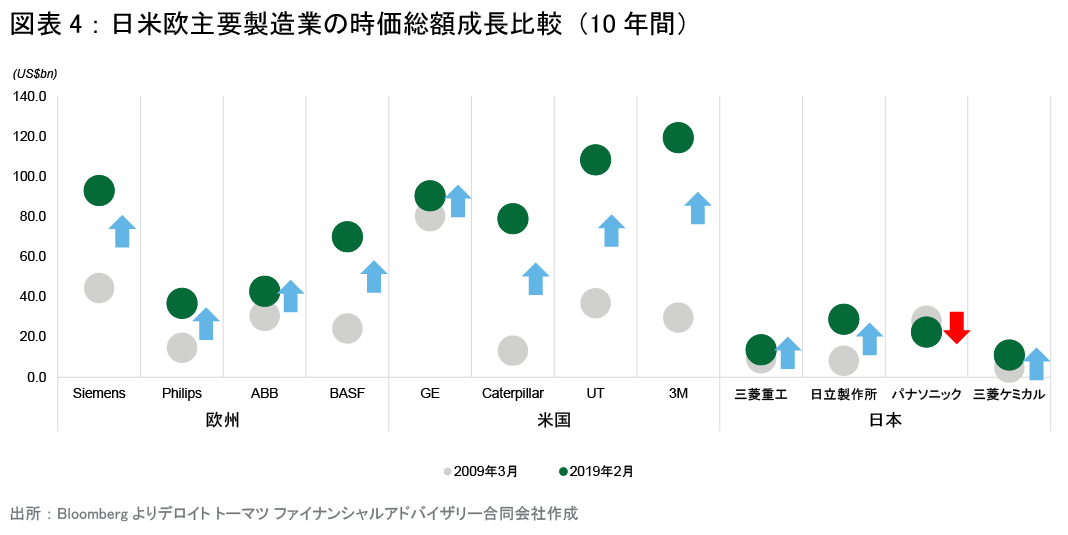

図表3は日米欧の製造業を中心としたM&A件数比較である。欧米の製造業が積極的に買収と売却を行っていることが見て取れる。一方日本では製造業におけるM&A件数は他業種に比して相対的に少なく、売却案件数はさらに少ない。このようにM&Aを積極的に活用し事業ポートフォリオの見直しと成長分野の取り込みを行う欧米大企業は、足元で業績を悪化させたGEを除けば、過去10年で企業価値を大幅に高めている。一方日本の製造業は企業価値の成長という点で後塵を拝していると言える(図表4)。

III. M&Aを活用したトランスフォーメーションの事例

産業構造が大きく変化しようとするなか、製造業におけるリーディング・カンパニーはどのように事業ポートフォリオを転換し、デジタル化、プラットフォーマー化へと舵を切っているのであろうか。この章では先行企業の事例を概観する。

1.海外先行事例: Siemens

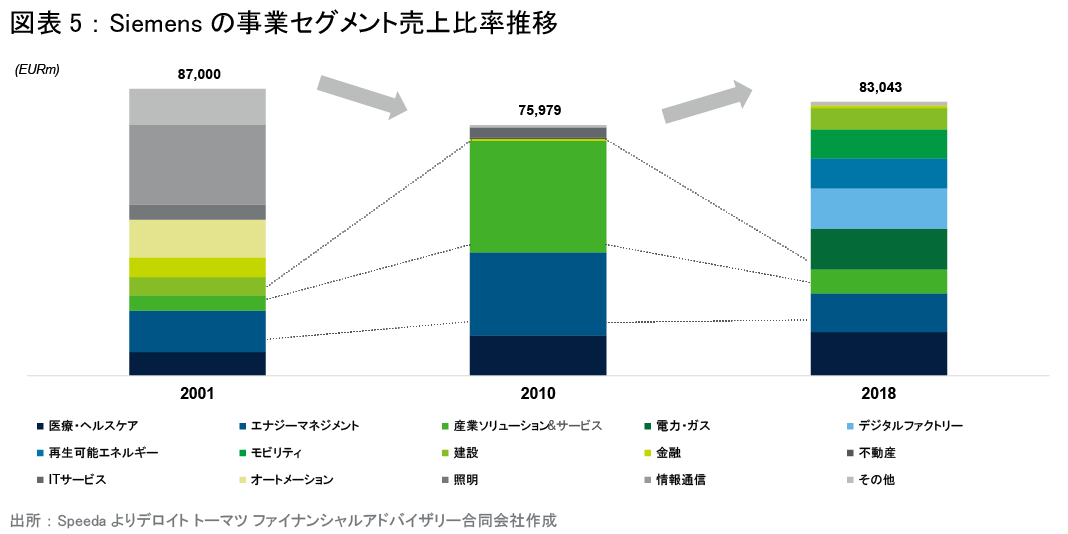

図表5はSiemensの事業ポートフォリオにおけるセグメント別売上の変遷である。総合重機メーカーとして様々な領域で事業を展開していた彼らは、2010年には事業ポートフォリオの絞り込みによる資産圧縮を行い、近年はデジタルファクトリー・再生可能エネルギー・モビリティといった新規事業領域が加わり、その売上が全社売上の5割強を占める結果となっている。CEOのJoe Kaeser氏は2017年のインタビューで「We are not breaking anything up, we are building new companies」とコメントし、大胆な構造改革への意欲を示している。

Siemensはメガトレンドと彼らが呼ぶ世界的な潮流を示すテーマに基づき年2回そのトレンドを「Pictures of the Future」という調査レポートにまとめ事業戦略・経営判断の指針とし、事業ポートフォリオの組み替えを行っている。2014年より彼らのメガトレンドには「デジタル化」が加わり、その後デジタル関連への投資、プラットフォーム(MindSphere)の展開を加速させることになった(それまでのメガトレンドはグローバル化、都市化、人口動態、気候変動の4つ)。そして同社は事業ポートフォリオ転換の過程においてM&Aを積極的に活用している。

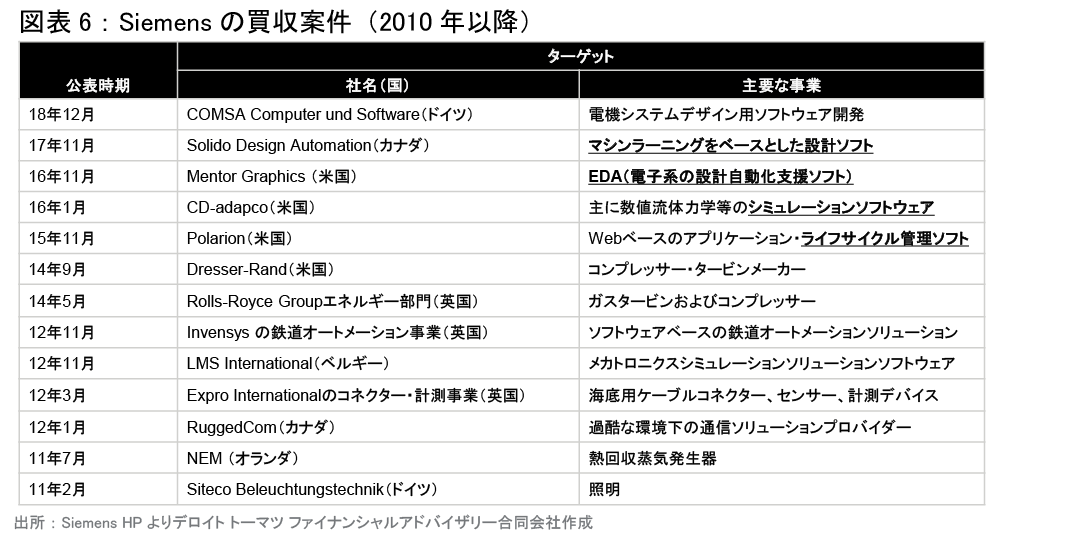

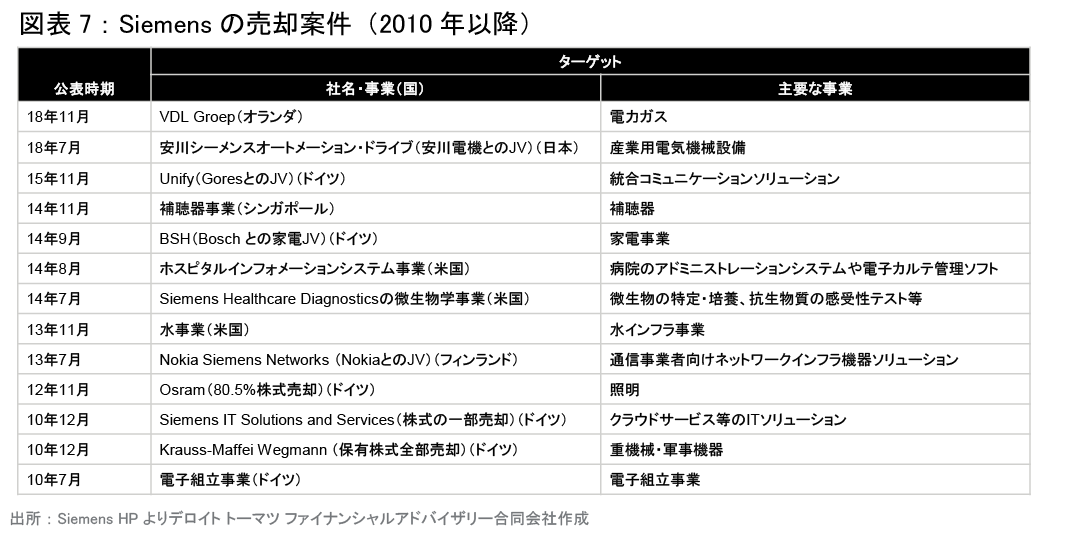

実際に2010年以降のSiemensによる買収・売却案件の一覧(図表6および7)を見ると、2014年以降デジタル化関連の買収が増えているのが見て取れ、10年間でソフト分野に1兆円以上の投資を行っている。

一方で資産の売却により事業部門自体が廃止された例もあり、また世界的ブランドである補聴器や主要事業の一つであった原子力発電事業や水インフラ事業なども大胆に売却している。さらに今年(2019年)の5月7日には収益の柱の一つであったガス・電力部門(売上高300億ユーロ、従業員8万人超)の分離・上場を発表している。

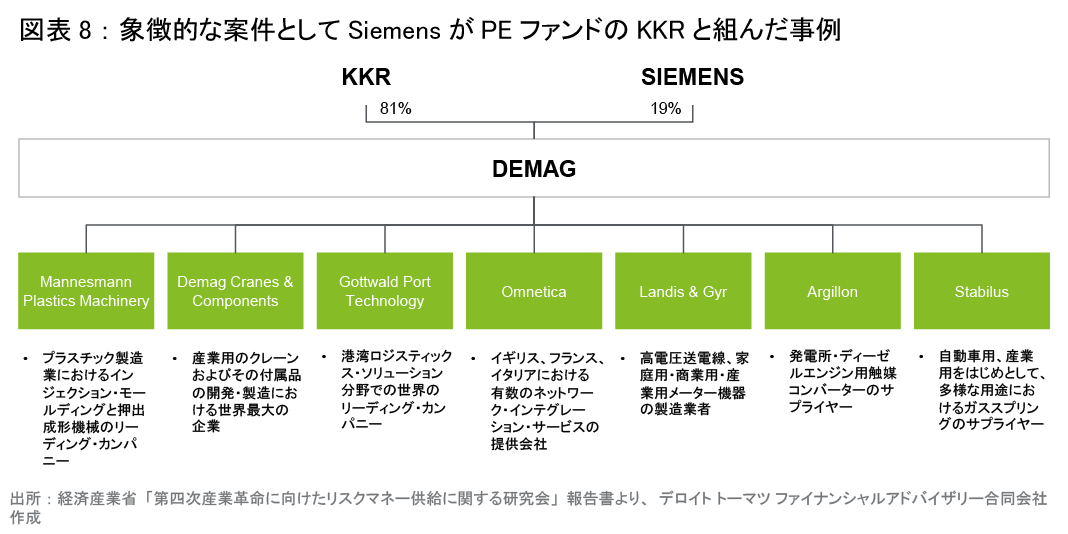

そしてSiemensによる事業ポートフォリオ転換のきっかけとなった象徴的な事例が、PEファンドであるKKRへの子会社7社の同時売却である(図表8)。

Siemensは2000年のMannessmannのAutomotive & Engineering部門であるAtecs Mannessmannの買収にともない、2002年に7つのノンコア事業をKKRに売却した。彼らは迅速かつ大胆な事業ポートフォリオの組み替えを行うことでマーケットから高い評価を受け、かつ新たに設立した持株会社(Demag)の19%持分を保有することで投資リターンも享受した。

以上概観したように、Siemensは大幅かつ不断の事業売却から得られるキャッシュを活用し、新規事業領域での投資・M&Aを拡大し、第四次産業革命の下での主導権を握ろうとしている。

2.日本における事例: 日立製作所

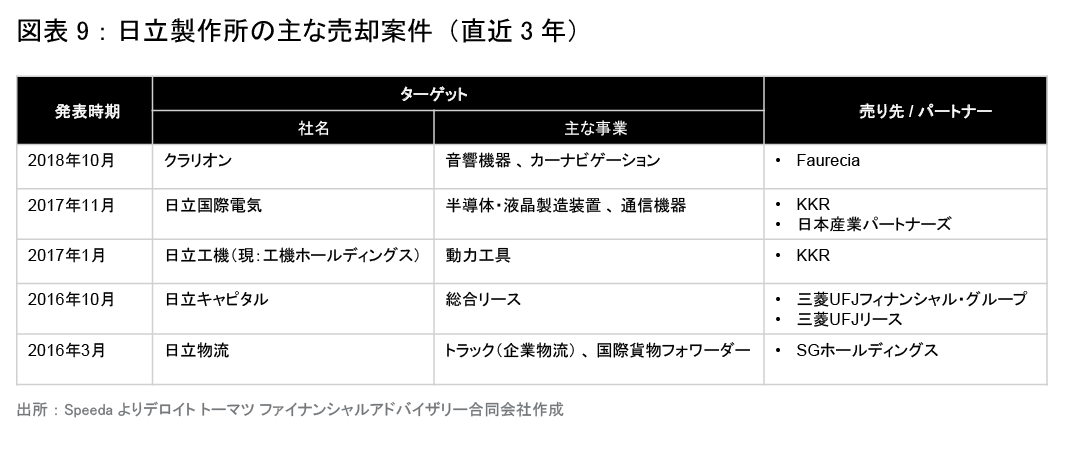

日立製作所は日立の強みである制御・運用技術(OT)とITを融合して確立したIoTプラットフォーム(Lumada)を2016年から電力、インフラ、ヘルスケア等の幅広い業界で提供し、同事業は売上1兆円(2017年度)にまで成長している。また注力分野で大型買収を実施し、競争力の強化を図っている。2015年の鉄道信号事業のAnsaldo STSと車両事業を行うAnsaldoBredaの買収に続き、2018年12月にはABBから送配電システム事業の持分80%を約7,000億円で買収することを発表し、2019年4月にはロボットシステムインテグレーション事業のJR Automationを約1,600億円で買収することを発表した。これら買収した事業はデジタル化、AI、ビッグデータを活用した解析等、IoTプラットフォームとのシナジーが期待されている。一方で、日立製作所は営業利益率8%以上の目標を掲げ、低収益なノンコア事業を売却し、選択と集中を加速させてきた(図表9)。

過去3年間だけで、これまで日立グループを形成してきた子会社を次々と売却ないしは一部売却してきた。ここでもやはり特筆すべきは、KKRを中心としたPEファンドへの売却が2件あることである。日立製作所が資本効率を高めるために抜本的かつ聖域なく構造改革を進めている姿が見て取れる。日立製作所はさらに2021年度を目途に800社を超えるグループ会社を統合、清算等して500社程度に減らす方針を掲げている。

東原敏昭CEOは今年の日本経済新聞のインタビューで、「今の中期計画までは利益が中心だったが、21年度までの次の計画では貸借対照表中心の経営にする。Light & Right、軽く正しい資産規模にしようと社内に言っている」とコメントしている。また昨年の日本経済新聞のインタビューでは、「これまでグローバルな合従連衡は技術や人材、カネなどの経営資源を求めて展開されてきた。そうした合従連衡の座標軸に『データ』が加わる。データ収集は1社ではできないし、抱え込んでも価値を生み出さない。データを軸に異業種と合従連衡を進めるべきだ」ともコメントしている。さらに最近の報道では、ついに日立グループ御三家の一つである日立化成の売却が噂されている。今後も積極的な事業ポートフォリオの転換とデジタル化に向けた投資により、日立製作所のトランスフォーメーションが加速されることが推測される。

IV.おわりに – PEファンドを活用したトランスフォーメンション

第四次産業革命が産業構造に与えるインパクト、そして変化に対応するため自らの変革、トランスフォーメーションを目指す代表的な製造業プレーヤーの取り組みを概観した。構造改革、時にはPEファンドをパートナーとした事業ポートフォリオの転換により大幅に会社の姿を変え、企業価値を高めているSiemens等の欧米企業に対し、日本企業の取り組みはこれからと言えるが、日本を代表する企業の一つである日立製作所がPEファンドを活用して事業ポートフォリオの転換を促進する等、変化の萌芽は見られる。

KKR共同創業者であるHenry Kravis CEOは、Financial Timesのインタビューで或る日本企業のCEOが誇らしげに2,000社の子会社を抱えていると語ったときのエピソードを引用し、日本企業の変化について以下のように語っている「I asked him how many of those were core to your business and he said “2000” – that is where we were eight years ago. Today it is totally different」。

大企業・親会社にとってPEファンドを活用するメリットは主に3つあると考えられる。①事業・子会社への外部資本導入により構造改革を進めているという姿勢を示すことができる、②売却によるキャッシュで新規事業・成長分野への投資を行うことができる、③一部持分を継続保有した場合は価値上昇によるアップサイドを享受できる。一方事業・子会社にとっては、①親会社から離れることにより独立かつ迅速な意思決定が可能になる、②買収等の非連続的成長へ潤沢な外部資本を活用できる、③PEファンドの人的リソースおよびグローバルネットワークを活用して経営改善を実現できる、等のメリットがあると考えられる。

1980年代はGE等を中心に米国において、そして2000年代はSiemens等を中心に欧州において大企業による構造改革が進んだ。2010-20年代は日本において大胆な事業ポートフォリオの転換によるトランスフォーメーションが行われ、第四次産業革命下におけるリーディング・カンパニーが多く誕生することを期待している。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

産業機械セクター担当

シニアヴァイスプレジデント 富永 能安

シニアアナリスト 松村 賢

(2019.5.14)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

記事全文[PDF]

こちらから記事全文[PDF]のダウンロードができます。

関連サービス

・ M&Aアドバイザリー

・ 産業機械・建設:トップ

シリーズ記事一覧

■ Industry Eye 記事一覧

各インダストリーを取り巻く環境と最近のM&A動向について、法規制や会計基準・インダストリーサーベイ等を織り交ぜながら解説します。

その他の記事

Industry Eye 第44回 自動車業界

自動車業界における近時のM&A動向