Industry Eye 第54回 テクノロジーセクター ブックマークが追加されました

ナレッジ

Industry Eye 第54回 テクノロジーセクター

北米ウェアハウスオートメーション市場の概況

近年のEコマース市場の拡大はコロナ禍でさらに加速し、ロジスティクスの重要性が一層高まっている。本稿では、ロジスティクスの要といえる倉庫や配送センターに関係するオートメーション(ウェアハウスオートメーション)市場およびイノベーションの概況を北米中心に解説する。

I.はじめに

筆者の一人はアメリカでコロナ禍が広まり始めた頃、駐在先のニューヨークで巣ごもり生活を余儀なくされた。食料品や日用品の調達はAmazon(含、Whole Foods)でほぼ間に合い、エッセンシャルワーカーへの感謝の思いを日々新たにするとともに、Eコマースを支えるロジスティクスの力を痛感した。また、コロナ禍以前はプロジェクトの関係でよくボストンを訪れ、ロボティクスイノベーションのエコシステムに触れる機会があった。こうした経験から、本稿では倉庫や配送センターに関係するオートメーション(ウェアハウスオートメーション)市場の概況を北米中心にまとめてみた。

II.市場の動向

読者も実感されているように、Eコマースはすっかり日常生活の一部になった。アメリカの小売市場におけるEコマースの割合は2015年で7%、直近で15%と来て、2024年には20%に達する見通しである1 。

Eコマースの市場拡大と並んで、小売業のオムニチャネル化、倉庫賃料の上昇、人手不足(人件費上昇)等が倉庫のオートメーションを促進してきたが、今般のコロナ禍でその流れはより不可逆的になった感がある。アメリカ国勢調査局のデータによると2020年4-6月期の国内オンライン購入額は2,115億ドルと、1-3月期の1,604億ドルから約32%、前年同期比でも約45%伸びた2 。

2020年のグローバルウェアハウスオートメーション市場は、コロナ禍の影響で前年比で約7%減少するが、現在の約140億ドルから年率14%程度で成長し2026年には300億ドルと倍以上に拡大する見込みだ3 。アメリカはドイツと並ぶ主要市場で、2019年の市場規模は約40億ドル(グローバルシェア約30%)、今後5年間の年成長率は約12%と予想される4 。

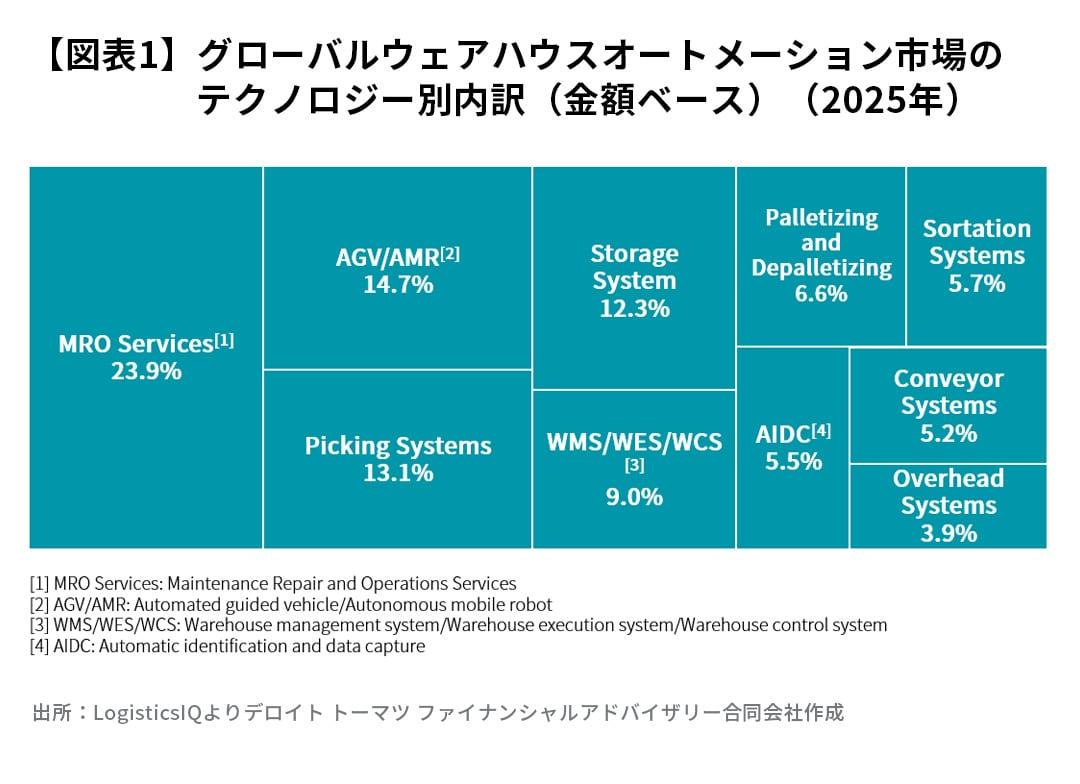

フルフィルメント業務(受注から配送までの一連の業務)の中でもピッキング(出荷指示書にある商品を正しい数量集める作業)は労働集約度が高く、配送センター経費の約55%を占める5 といわれ、オートメーションのニーズが特に大きい。このニーズを背景にAGV/AMRおよびPicking Systemの成長は顕著で、2025年には市場の約1/4を占める見通しだ(図表1)。

AGV(無人搬送機)/AMR(自律走行搬送ロボット)市場は年率30%以上で成長し、2026年にグローバルで50億ドルに達すると予想される6 。ピッキング作業の約6割が商品を集めるために「歩く」ことだという7 ので、この高成長には頷ける。なお、AGVが決められたライン上を走るのに対し、AMRは人が商品を棚から取り出して載せた後に梱包ポイント等へ自走するという違いがある。AMRは人と協働するという点でもAGVと異なる。

AMRが商品の保管棚で待つ作業員のところに到着すると、Picking SystemがAMRのスクリーンにピックアップすべき商品の画像や数量等を表示し、次にピックアップする商品がある棚の方向を作業員に示す。注文頻度の高いSKUについては、その商品を多数一ヵ所に集めておき、ロボットが商品を取り上げて、そこに立ち寄ったAMRに載せるといった自動化が行われている。今後のAGV/AMR市場の成長はAMRにより牽引され、2030年にはAMRの出荷台数(290万台)がAGV(250万台)を上回る見通しである8 。

もう一つ、特にコロナ禍を受けて伸びているのが食料品のオンライン注文(eGrocery)に対応するマイクロフルフィルメントソリューションである。2020年6月時点で過去1か月に食料品をオンラインで注文した家庭は全米の35%と約1年前の13%と比べて大幅に増加した9 。食料品店では、限られた店舗スペースを最大限に活用して同日配送やショートノーティスでの店先ピックアップに対応すべく、コンパクトな立体ロボット倉庫の導入を進めている。(図表1ではStorage Systemに分類されるものと想定。)

III.イノベーションの状況

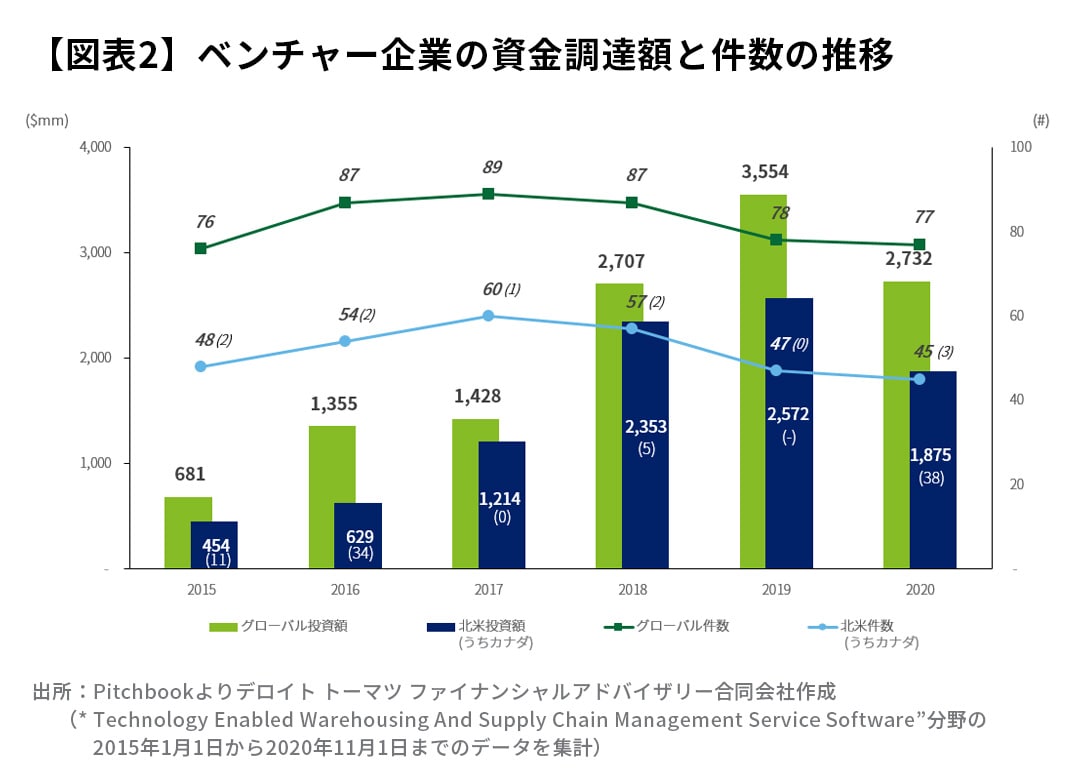

このようにダイナミックな市場には、大手企業に加えて数多くのベンチャー企業が参入している10 。図表2はPitchbookが集計する “Technology Enabled Warehousing And Supply Chain Management Service Software”分野におけるベンチャー企業の資金調達状況である。2015年から2020年YTD11 にかけてグローバルで累計12,457百万㌦、北米で9,098百万㌦(アメリカが9,010百万㌦)が投資されており、アメリカのシェアが圧倒的に高い。2020年は2019年を金額・件数で下回る可能性が高いが、2018年と同水準で推移すると予想される。

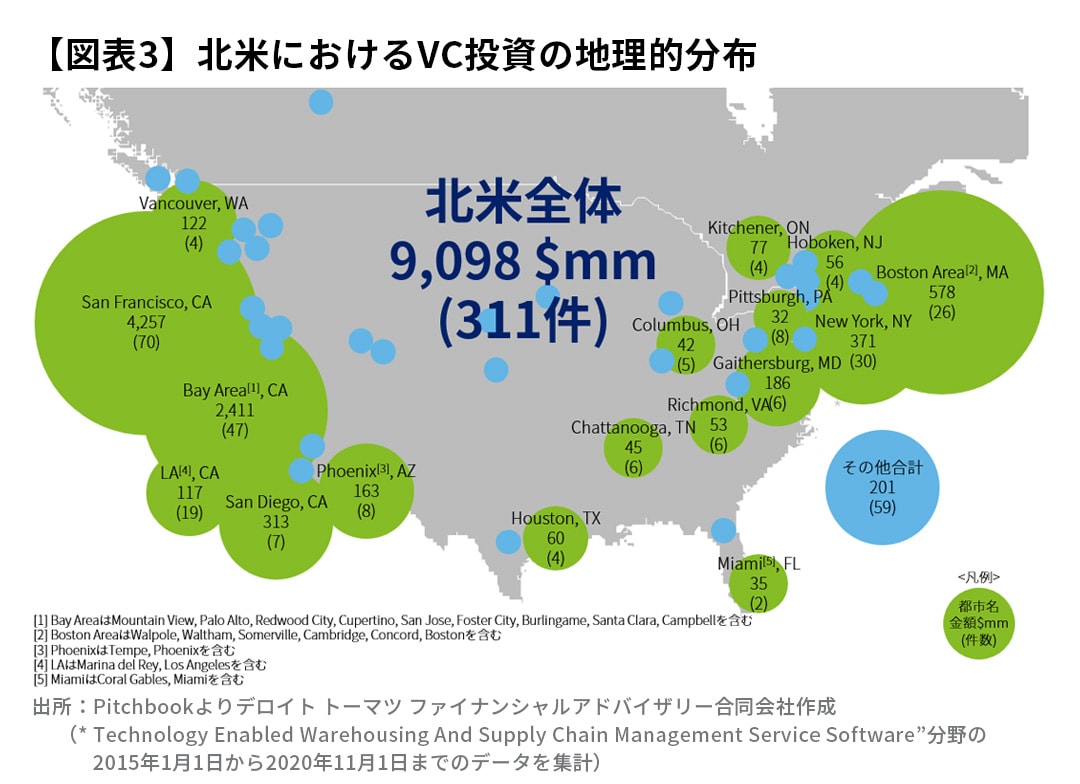

図表3は図表2をもとに北米ベンチャー企業の資金調達額と件数を所在地ごとにプロットしたものである。やはり西海岸が突出しているが、ボストンエリアも存在感が大きい。実際にアメリカの業界関係者にロボティクスのハブはどこかと聞くと、シリコンバレーに次いで真っ先にボストンが挙がり、ピッツバーグやカナダのトロントもよく挙がる。

図表4は倉庫関連ロボティクス企業による最近の主要資金調達事例である。ロボティクスに絞ると、ベンチャー企業所在地はカリフォルニア州とマサチューセッツ州に2分される様相になる。ここでは詳述する紙幅がないが、マサチューセッツ州では2000年代半ばからMassTLC12 が中心になってロボティクスクラスターの構築に注力し始め、2015年にロボティクスに特化したアクセラレーターであるMassRobotisが誕生している。ロボット掃除機ルンバでお馴染みのiRobotも、2012年にAmazonが買収して、Amazon Roboticsの母体となった商品棚自動搬送ロボットのKiva Systemsも同州の生まれである。

大手企業によるベンチャー企業の取り込みも積極的に行われている。Amazonは先述のKivaに続き、2019年には倉庫内の商品を自動で運ぶカートを開発するコロラド州Canvas Technologyを買収している。カナダのEコマースプラットフォーム企業であるShopifyは中小ビジネス向けデリバリーサービスの強化を目的として、倉庫内AMRを開発するマサチューセッツ州の6 River Systemsを2019年に買収し、Amazonにとって脅威になりつつあると聞かれる。また、2015年にデンマークの協働ロボットメーカーUniversal Robotsの買収によって産業用ロボット事業に参入したアメリカ半導体自動検査装置大手のTeradyneは、2019年にマサチューセッツ州のAutoGuideを買収して、倉庫用AMRにおけるプレゼンスも強化している。日本勢では、オムロンが2015年に買収したカリフォルニア州の産業用ロボットメーカーであるAdept Technologyを通じてAMR市場に参入している。

また、大手企業によるベンチャー投資も活発で、図表4の案件にもHoneywell等の海外勢と並んで日本からソフトバンク、三菱電機、ファナック、ヤマハ発動機、オムロン等が参加している。筆者がロボティクスベンチャー企業と会話をした限りでは、日本の製造・物流ソリューション企業のプレゼンスや技術力に対する認知度は高く、業務資本提携を望む声も少なからず聞かれた。

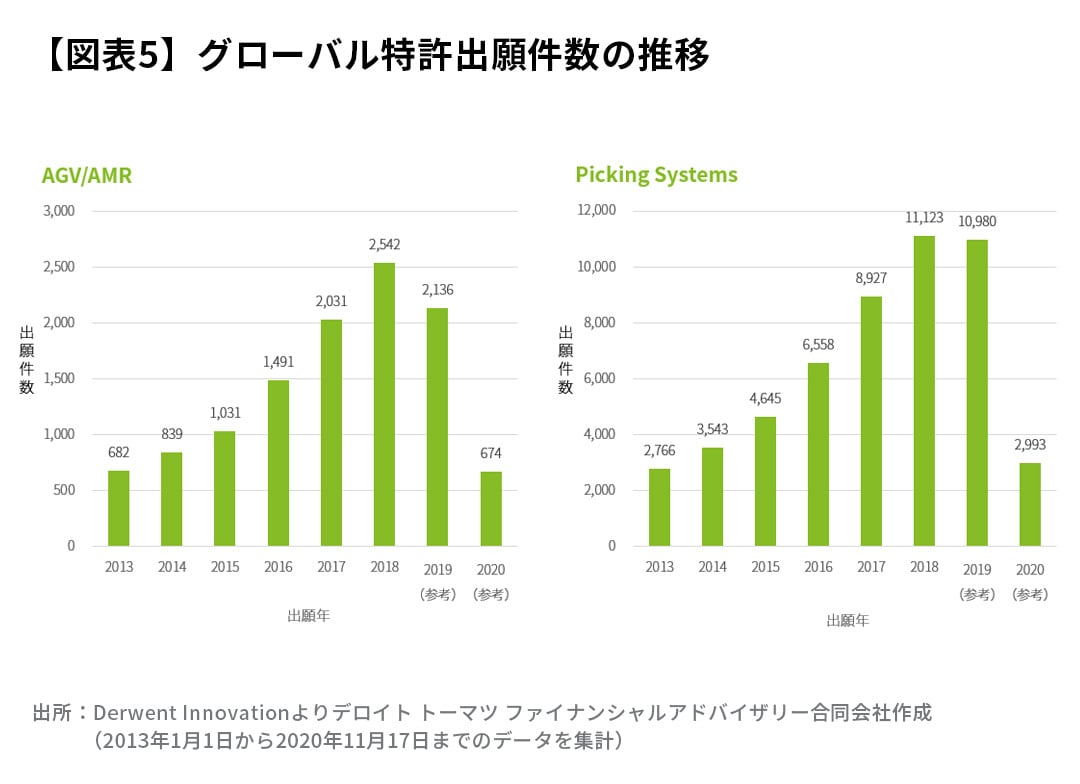

さらに、M&A、投資と並んで、研究開発も活発だ。図表5が示す通り、上記で触れたAGV/AMRおよびPicking Systemsにおけるグローバルベースの特許出願件数は急ピッチで増加している13 。特許出願件数の多い日本企業にはダイフク、トヨタ、村田機械、日立などがある。海外では、Dematic、Symbotic、Autostore、Crown Equipmentなどの機器・ソリューションプロバイダーに加えて、Walmart、Amazon、UPS、Ocado Group、JD.comが見られ14 、オートメーションソリューションユーザー自身も積極的に研究開発を進めていることが窺える。

IV.おわりに

Eコマースは確かに便利であるが、忘れてはならないのは環境への負荷である。DHLの調べによるとEコマースのパッケージ容積の40%は空だそうだ。またFedExは1日約50億個のパッケージを運んでいるが、その半分は空輸を含むとのこと15 。商品が従来のHub-and -Spoke物流網を通って遠路はるばる自宅に届くためには、中身を保護する箱やエア緩衝材が必要になるうえ、輸送時には二酸化炭素も大量に排出される。環境配慮にインスピレーションを得た起業家もおり、例えばカナダカルガリーのAttaboticsは立体自動倉庫の開発を通じて、消費者の近くに分散して立地する配送センターのネットワーク構築を後押ししている。また、アメリカワシントン州シアトルのThruwaveは梱包パッケージの容積使用率を点検するX線透視ソリューションを開発している。ESG投資やサーキュラーエコノミーに対する意識の高まりと並行して、このようなベンチャー企業が活躍することも期待したい。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

*1 eMarketer

*2 7-9月期は約2,095億㌦で、前年同期比約37%増である。

*3 LogisticsIQ, William Blair, Statista

*4 DC Velocity

*5 6 River Systems

*6 DC Velocity

*7 物流倉庫プランナーズジャーナル

*8 ABIresearch

*9 L.E.K. Consulting

*10 LogitstcsIQは大手企業とベンチャー企業を合わせて約650社を特定

*11 2020年11月1日まで

*12 Mass Technology Leadership Councilの略

*13 2019年、2020年出願分については公開されていないものも依然あるため、参考値として掲載している。

*14 Derwent Innovation

*16 Attabotics

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

テクノロジー

シニアヴァイスプレジデント 廣田 良平

ヴァイスプレジデント 峰 岳広

アナリスト 塩田 澄子

(2020.12.16)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

関連サービス

■ M&Aアドバイザリー

■ テクノロジー・メディア・通信

シリーズ記事一覧

■ Industry Eye 記事一覧

各インダストリーを取り巻く環境と最近のM&A動向について、法規制や会計基準・インダストリーサーベイ等を織り交ぜながら解説します。