世界のM&A事情 ~ベトナム~ ブックマークが追加されました

ナレッジ

世界のM&A事情 ~ベトナム~

論点の傾向と対策

本項では、2022年6月までのM&Aの特徴および全体トレンドを俯瞰するとともに、ベトナムにおけるM&Aの頻出論点を特徴から説明し、対応方法案についても簡潔に紹介します。

I.はじめに

1975年のベトナム戦争終結時に10代であった青年達。家族を支えるべく、また戦争でダメージを受けた祖国復興に貢献すべく創めた小さい個人事業は、ベトナムの急速な人口成長、経済発展の追い風も受け、規模拡大を重ね、個人事業から企業へと成長した。戦後から47年の時を経て、当時の青年達は50代・60代の紳士淑女となり、自身が種を植え、育てた事業を、次の世代に繋ぐことを考えている。

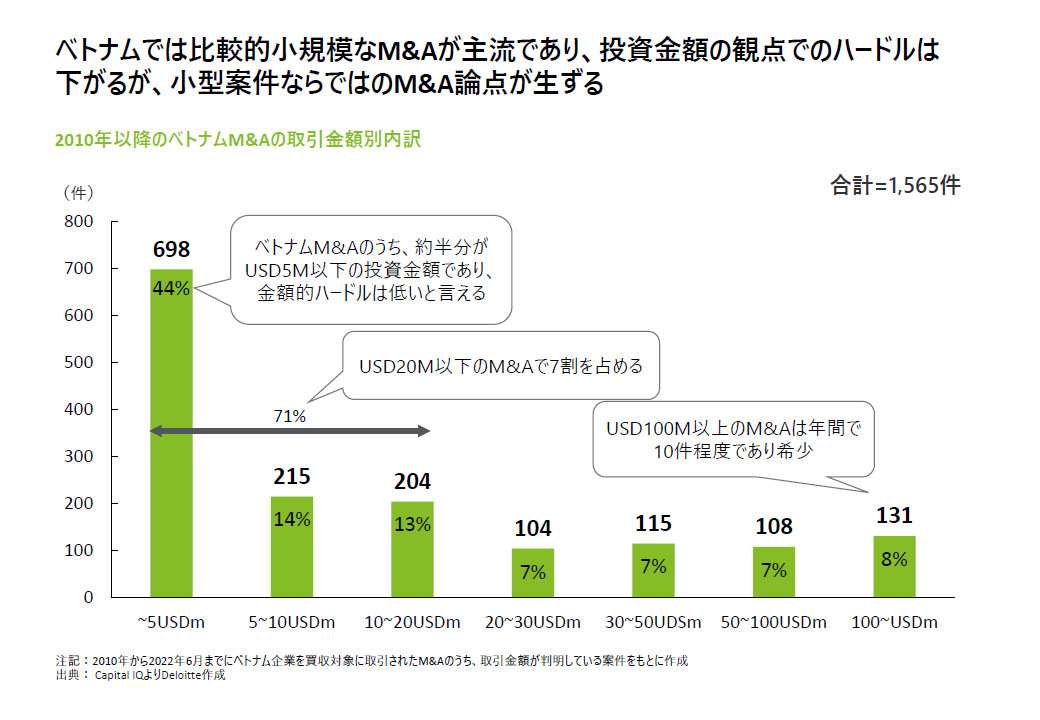

ベトナムは、東南アジアの主要国の中でも、M&Aの規模は小さいが件数は多いという特徴を有する。詳細は後述するが、2010年から2022年までに実施された1,565件(*Capital IQを用いた当社調べ。その他条件は後述)のM&Aのうち、USD5M以内の投資規模の件数は698件で全体の44%であり、USD20M以内の投資規模の件数(1,117件)が全体の71%を構成する。USD500M超の案件も存在するが、ベトナムのM&Aは小型のケースが多く、それゆえに、対象会社の情報が十分に整備されていなかったり、ガバナンスやコンプライアンスへの意識が低い事象も多く見受けられる。それに加え、冒頭で記載の事業承継を目的としたM&Aでは、社内外に強い影響力を持つリーダーの引退に伴う引継問題を乗り越えていく必要もある。世界銀行発行の「Doing Business2020」におけるEase of doing business rankingにおいて、ベトナムが70位(*日本は29位、シンガポールは2位、タイは21位)に位置付けられていることからも分かるとおり、ベトナムは相対的に事業展開が難しい国と考えられており、ベトナムローカルの強力なリーダーまたはパートナーの助けは非常に重要となる。

本項では、上記のようなベトナムのM&Aの特徴や全体トレンドを俯瞰することで見えてくる、また現地で実際に多くのM&A関連案件を担当する中で直面してきた、ベトナムM&Aにおける論点とその対応策の初期的方向性について紹介したい。日本企業のベトナムへの事業進出や事業拡大、これに伴うベトナムの更なる発展に繋がることを願い、今後当地域でのM&Aを検討される皆様に少しでも参考としていただくことを目的に記載するものである。

II.M&Aマーケットの状況:全体トレンドや特徴

旺盛な需要、安価な労働力、順調に拡大する人口。経済成長とともに、単なる製造拠点という位置付けのみならず、将来的な消費大国としての将来性にも期待して、世界各国の企業がベトナムへの事業進出や事業拡大を図る。経済状況、消費動向、事業環境等、様々な経営環境が発展途上国ならではのスピードで変化していく中で、“時間を買うことができる”M&Aは、拠点の立ち上げとして、また競合に取り残されない方法として、発展途上国では特に有効な手段になり得る。

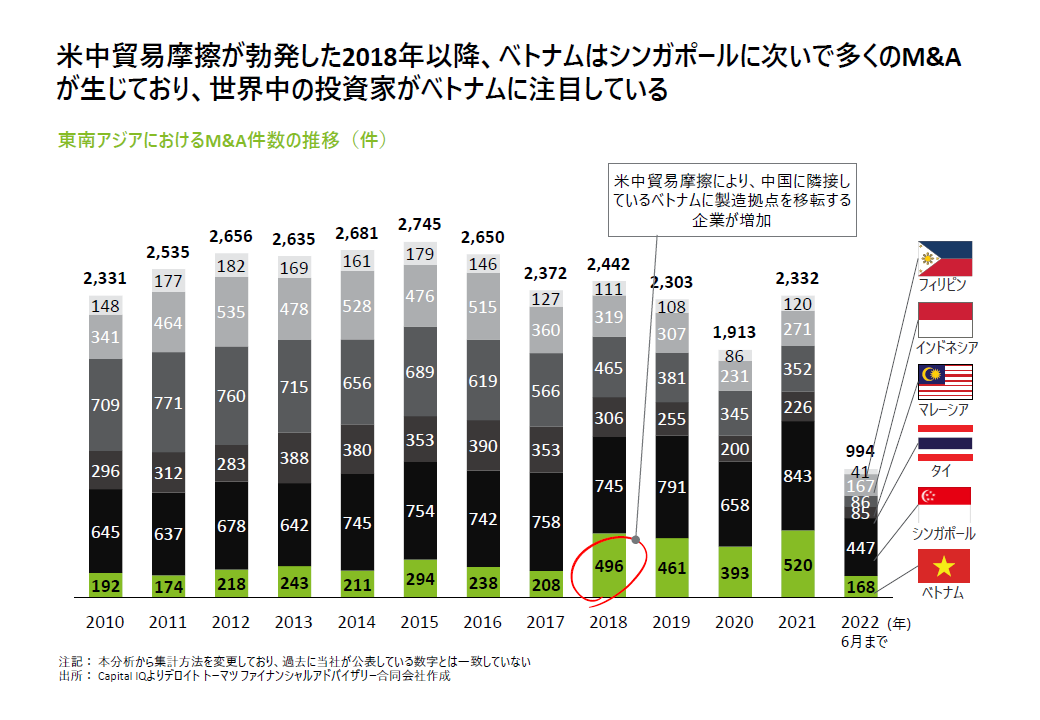

東南アジア主要6カ国におけるM&A件数(*各国に所在する企業が対象となり、外資系または内資系、および既存株式の取得または新規株式の発行を問わない。なお、本項から集計方法を変更しているため過去の当社執筆記事と件数が一致しない場合がある)を比較すると、米中貿易摩擦が生じた2018年以降毎年、ベトナムではシンガポールに次いで多くのM&Aが実行されている。2022年においても、6月末までを見ると、インドネシアと1件差で引き続きベトナムの件数がシンガポールに次いで多いことが分かる。

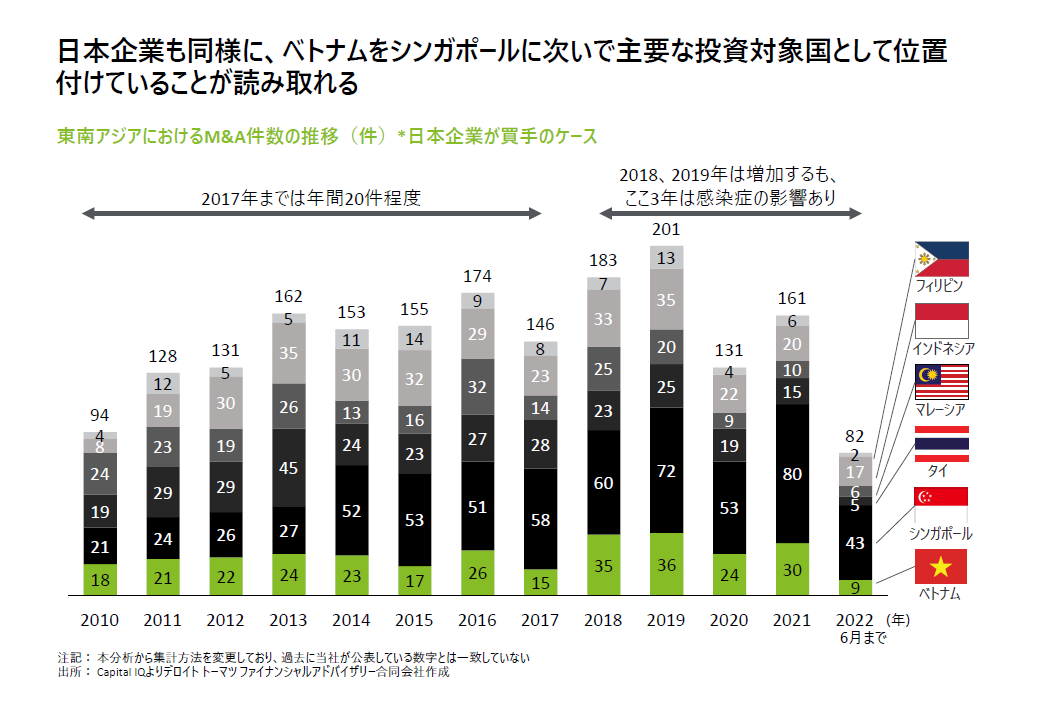

東南アジア主要6カ国におけるM&A件数の中から、日本企業によるM&A件数(*その他の定義は上記と同様。同様に本項から集計方法を変更しているため過去の当社執筆記事と件数が一致しない場合がある)を抽出してみても、大きな傾向は変わらない。すなわち、2022年の上半期においては、インドネシア企業の買収件数が目立っているが、日系企業がここ数年、シンガポール企業に次いでベトナム企業の買収に力を入れていることに変わりはない。

筆者が日系企業の海外事業部や経営企画部の方と戦略協議を行う中でも、①政治の安定性、②安価な労働力、③消費国としての将来性、および④ローカルパートナーの獲得による事業の円滑な進行を目的に、東南アジアの中でもベトナムにおけるM&Aの優先度を高めている意見を伺うことも多い。特に4点目に関して、言語、商習慣、当局対応といった、外国人である日本人のみでの円滑な事業展開に苦戦を強いられることがあることが背景となっている。

最後に、M&Aの金額規模を見ていきたい。下図は、2010年から2022年6月までに生じたM&Aのうち、当社にて、Capital IQに登録があり、取引金額が公表されている全案件1,565件を取引金額別に集計したものである。

冒頭で言及したとおり、ベトナムのM&Aにおいては比較的小規模な取引が多く、これは総じてベトナム自体の経済規模がまだ大きくない(*2021年名目GDP:2,896億ドル。Economist Intelligence Unit調べ)ことに加えて、ベトナムの地理的特性が考えられる。すなわち、ベトナムは北部の首都ハノイと、南部の都市ホーチミンシティで二大都市体制となっており、経済が分散していることから一極集中型の国と比較して企業数は多いが規模は分散され得る。買収側としても地理的な観点からM&Aの検討優先度を定めている企業も多い。投資規模が比較的小さいことから、金額的ハードルは低い一方で、対象企業が小型であることから生ずるM&Aの論点も多い。

III.ベトナムM&Aでの頻出論点と対応方法

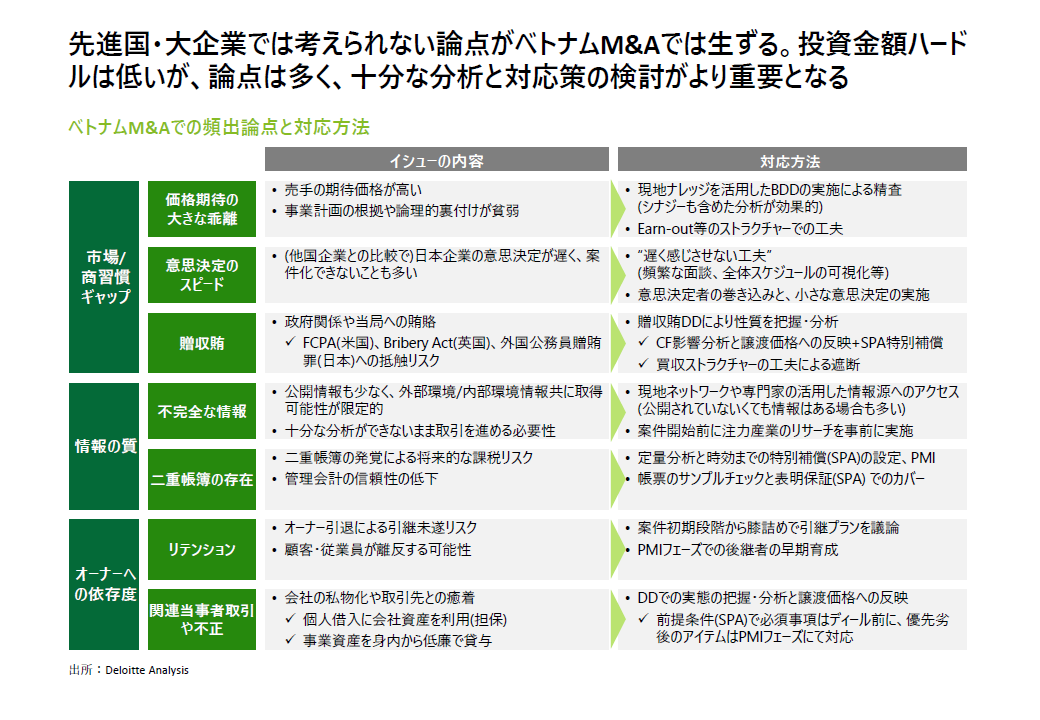

「投資金額も大きくないし、さほど複雑でもないだろう」 ‐ このように小規模なM&Aは、ともすると簡単であると考えられることもあるが、なかなか一筋縄ではいかない。小型企業を買収対象とする際には、情報が十分に整理されていなかったり、ガバナンス、コンプライアンスへの意識が希薄であったり、また創業者の影響力が強く事業が属人的に展開されているケースが散見され、対象会社の精査にあたるデューデリジェンスにおいて、より注意深く対象会社のリスクを分析する必要があり、発見された問題をどのように解決していくのか、現地の文化や商慣習の深い理解に基づく思考が必要となる。

下表はベトナムのM&Aでの頻出論点とその対応方針の一覧である。

いくつかの項目は情報や組織・体制が整備されている大企業の買収では論点にならないものも含まれている。DDで発見された論点の解決に際して、バリュエーションで対応するのか、契約書で対応するのか、PMI(*ポストマージャーインテグレーション:買収後の統合)で対応するのか、その論点の性質と影響度によって深く検討し、社内外の関係者の理解を得る必要がある。

二重帳簿はベトナムのM&Aでは多く見られ、買収後における対象会社のコンプライアンス意識・体制の改善は必須として、買収前の段階においても管理会計帳簿と税務申告帳簿の乖離を把握・分析することでリスクを定量化し、その大小によって取り得るリスクヘッジ策も変わってくる。

また、買手側と売手側が考える譲渡価格に大きな乖離がある状況も散見される。安定した経済成長を続けるベトナムに生きる人々と、失われた30年を直近で経験している日本人の考え方に乖離があることは仕方ないとして、M&Aの中で開示される事業計画に全く合理的な理由がなかったり、説明材料としてのFactがない場合も散見される。売手側にマーケット環境を踏まえた自社の成長戦略やバックデータの開示を粘り強く行うことと同時に、ビジネスDDなどで買手サイドから見た場合の事業計画の精査もやはり重要になってくる。それでもやはり乖離がある場合には、Earn-out等のスキームによる工夫も検討対象になる。

最後に、昨今においては贈収賄への注目度が高まり、実際にここ1年間でも数件、ベトナムにおいて生じた贈収賄事案関連で日本企業の経営者が日本で逮捕されているケースが存在する。特にベトナムは贈収賄リスクが高い国として認知されていることから、ベトナム案件では贈収賄DD(Anti-Bribery and Anti-corruption DD)を財務、税務、法務DDとセットで実施する日本企業も多い。

様々なリスクが存在するものの、リスクが発見されたから即座にディールブレイク、ということではなく、日本とは異なる発展途上国の経営・事業関係ということを改めて念頭に置きつつ、粘り強く発見されたリスクの内容と対応策を精査・実行することが重要となる。

IV.最後に

虎穴に入らずんば虎子を得ず。ベトナムでの事業展開やM&Aは簡単ではない。ただ、その先に、安定した政治のもと、若く勤勉で豊富な労働人口と、生産地だけではなく消費国としての将来性も併せ持つ魅力的な市場が存在する。対象会社の経営陣と真剣に向き合い、時には膝詰めでの議論を交わすことで、ベトナムの文化や商慣習への理解を深めることができる。結果としてM&Aの成立に至らなかった場合でも、そこで深まったベトナムへの理解が財産になるケースもあるだろう。紙面の都合上、詳細情報を割愛している部分もあるが、本項が少しでも皆様のお役に立つことを願うばかりである。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

ベトナム駐在員 前原 充裕

(2022.10.3)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

関連サービス

M&A

・ グローバルビジネス支援

・ ベトナムでの日系企業向けサービス

シリーズ記事一覧

デロイト トーマツ ファイナンシャルアドバイザリー合同会社の駐在員が、現地のM&Aの状況・トレンド、M&A交渉の際の留意点などをご紹介します。

・ 世界のM&A事情