世界のM&A事情 ~イギリス~ ブックマークが追加されました

ナレッジ

世界のM&A事情 ~イギリス~

2022年を振り返って

ウクライナ情勢とそれによるエネルギー価格高騰、インフレ率と金利の急激な上昇、為替の乱高下などを受けても2022年の欧州および英国におけるM&Aは活況でした。日本企業も積極的な投資姿勢を維持しており、当地におけるホットトピックである脱炭素・エネルギーを中心に、コンシューマー、TMT、ヘルスケアなど幅広い業種においてM&Aが実行された1年でした。2023年もその傾向は継続するとみていますが、高金利の影響によりファンド勢がこれまでのような勢いがなくなり、バランスシートで調達のできるストラテジックプレイヤーによる案件が増えるのではないかと考えています。そのような状況下において依然として低水準にある日本の金利環境が優位となり、日系企業の活躍にも期待したいです。

I.経済・政治などのマクロ環境や規制動向

2022年は英国でも非常にいろいろなことがあった1年であった。エリザベス女王陛下逝去とチャールズ新国王の継承(正式な戴冠式は2023年5月)、日本でも目にしない45日で3人の首相誕生(ジョンソン氏→トラス氏→スナク氏)といった社会的なトピックに加え、駐在員として肌身に感じるのはやはりウクライナ情勢の影響、特にエネルギー価格を起因とした高インフレの継続(2022年12月の食糧インフレ率は前年同月比で13%、なんと41年振りの高水準)が生活のいろいろな局面に出ていることである。生活費の高騰を受けパブリックセクターの労働組合が賃上げを求め空港、鉄道、地下鉄、看護士、学校の教師、救急車のドライバーなどが相次いで断続的にストライキを実施した。先ごろ発表された2022年12月のインフレ率は前年同期比で10.7%であるのに対し、賃金上昇率はプライベートセクターで7.2%、パブリックセクターでは3.3%であったことからも理解が容易であろう。昨年末から頻繁に起きている地下鉄のストライキでは朝会社へ通勤できなくなり困るが、夕方近所のスーパーマーケットで食料品や日用品の買い物をすると値上がりを感じるため、賃上げを求めるストライキが続いていても仕方ないかと思う日々を過ごしている。

一方で労働市場は非常に活況であり、英国中央銀行が行った金融引き締めの正当性の根拠となっている。2022年下半期の失業率は3.5~3.7%と低く、市街を歩くと求人広告を頻繁に目にするし、クライアントと話をしていても人が足りていないという話はよく耳にする。米系金融・ITなど大規模なリストラが実施されているが、英国での肌感覚としては夕方から人でいっぱいのパブを目にし、いたるところで聞く人不足の話を聞き、いささか訝しく思っている。

II.欧州および全体におけるM&Aマーケットの状況

1. 全体トレンド・日系/非日系の大型ディール紹介、ホットセクターなど

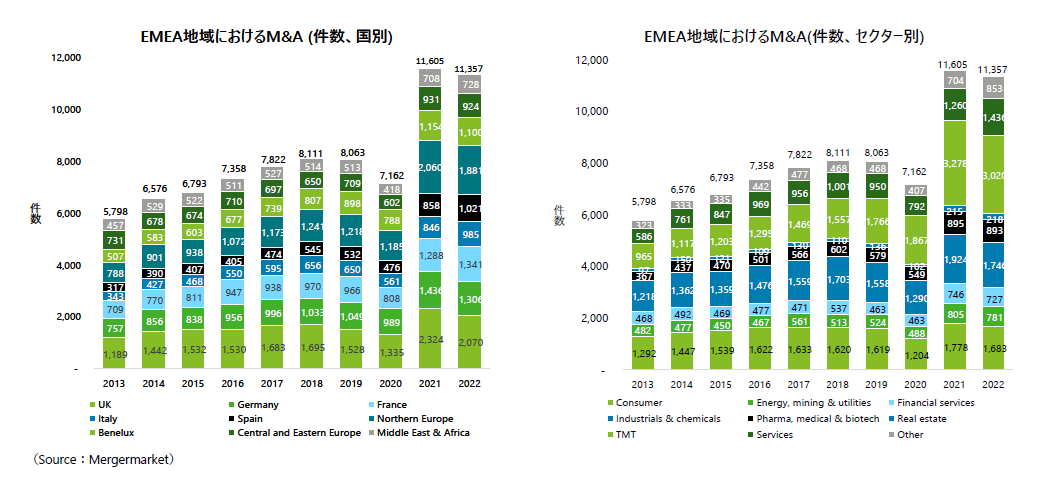

ウクライナ情勢と高インフレの継続はM&Aに大きく影響していないようである。2021年はコロナ期における停滞の反動もあり欧州および英国においてもM&Aマーケットは非常に活況であったが、2022年もその傾向は継続している。件数ベースでみると欧州全体のM&Aが2021年は11,605件であったのが2022年には11,357件、英国のそれがそれぞれ2,324件、2,070件と、ほぼ2021年と変わらない数のM&Aが実施された。

セクター別のM&Aを見てみると、EMEA地域では、コンシューマー・エネルギー・金融機関の底堅さに加え、TMTおよび特にヘルスケアセクターの伸びが非常に顕著である

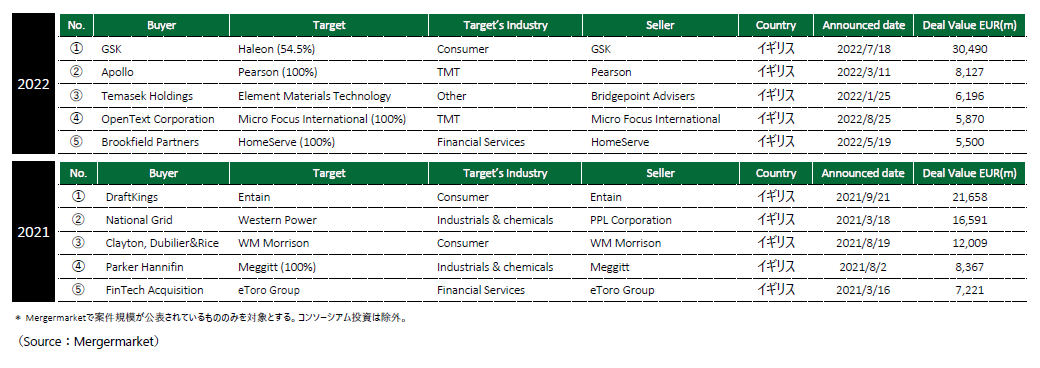

非日系企業による大型案件を見てみると、特にUKにおいては大型案件の多くはコンシューマー・TMT・製造業セクターでの取引であり、EUR 10billionユーロ以上の取引も2021年・2022年と継続して起きており、当該セクター内でのM&A活動が活発であることが分かる。

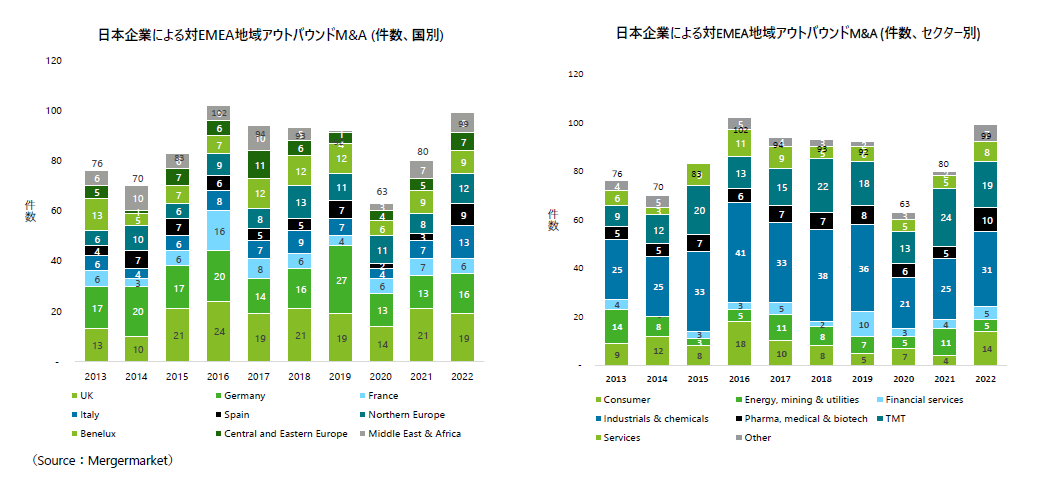

日本企業が買手・売手となっているM&Aにおいても上記の傾向は同様で、欧州全体のM&A件数ベースでみると2022年は2021年を上回っており、英国に限ってもほぼ同数と積極的な投資動向が見て取れる。

金額ベースで見てみても、いわゆるビリオンユーロの案件こそ2021年の4件(ルネサスエレクトロニクスによるDialog Semiconductorの買収、ソフトバンクによるAutoStoreへの出資、三菱商事・中部電力によるHornsea 1プロジェクトへの出資、日本ペイントによるCromologyの買収)に対し、2022年は1件(横浜ゴムによるTrelleborg Wheel Systemsの買収)のみではあったが、製造業を中心に事業基盤強化や新規事業展開への意欲は引き続き強く、500ミリオン越えの案件も2件(日東電工によるMondiのPersonal Care事業の取得、NikonによるSLM Solutions Groupの買収)が実行された。

III.最後に

特に昨年後半から欧州各地における金利の上昇を受け、これまでM&Aの主役を担ってきたプライベートエクイティが買手となった場合にレバレッジをかけにくくなり、コロナの反動を受け特に高かった2021年比でやや落ち着いた価格水準が見られるのではとの意見をよく聞くようになった。結果としてバランスシートで調達のしやすいストラテジックプレイヤーの相対的な優位性が増すことが想定され、実効的な意味を持ちつつある日本の低金利環境はその中でも日本勢のアドバンテージとなるのではとも考えられる。実際に当地では日系金融機関からの融資を期待し、買手としての日本企業への注目度合いが高まっているとの話も聞く。コロナ期を経て変動する世界産業の中での日本企業の活躍を期待したい。

※本文中の意見や見解に関わる部分は私見であることをお断りする。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

ロンドン駐在員 小早川 ほたか

(2023.2.9)

※上記の社名・役職・内容等は、掲載日時点のものとなります。

関連サービス

M&A

・ グローバルビジネス支援

・ イギリスでの日系企業向けサービス

シリーズ記事一覧

デロイト トーマツ ファイナンシャルアドバイザリー合同会社の駐在員が、現地のM&Aの状況・トレンド、M&A交渉の際の留意点などをご紹介します。

・ 世界のM&A事情