議題觀點

家族股權傳承停看聽-房地合一2.0特定股權交易之影響

勤業眾信稅務部 / 陳建宏會計師、翁婷蓁經理

房地合一2.0新制已於民國110年7月正式上路,除了延長個人不動產短期交易課徵較高稅率之期間外,並將境內營利事業比照個人納入房地合一稅課稅,亦即會依其持有期間之長短採用差別稅率課稅,而最大的影響莫過是將特定股權交易納為房地合一2.0的課徵範圍,也就是個人及營利事業若直接或間接持有未上市櫃公司營利事業股份超過50%,且該營利事業股權之價值50%以上係由台灣境內之房屋、土地所構成者,如有轉讓股權情形時,會將該股權交易視為房屋、土地交易,依持有股權期間長短適用不同稅率計算稅額,而將其排除於一般股權交易所適用處分未上市(櫃)、未興櫃股票證券交易所得計入最低稅負課徵基本稅額之規定。

有關直接或間接持有的認定標準,財政部亦於民國111年1月25日發布解釋函令中明定認定標準原則,該認定標準原則上係參照營利事業認列受控外國企業所得適用辦法及個人受控外國企業所得適用辦法之關係人定義,也就是針對個人持有之股份或出資額者的認定標準除了個人本身之持股外,其配偶及二親等以內親屬之持股,及個人、配偶或二親等以內親屬擔任營利事業董事長、總經理或相當職位之該營利事業持股,也需合併計算判斷是否超過半數,在這樣的認定標準下,對家族股權傳承會產生甚麼樣的影響呢?

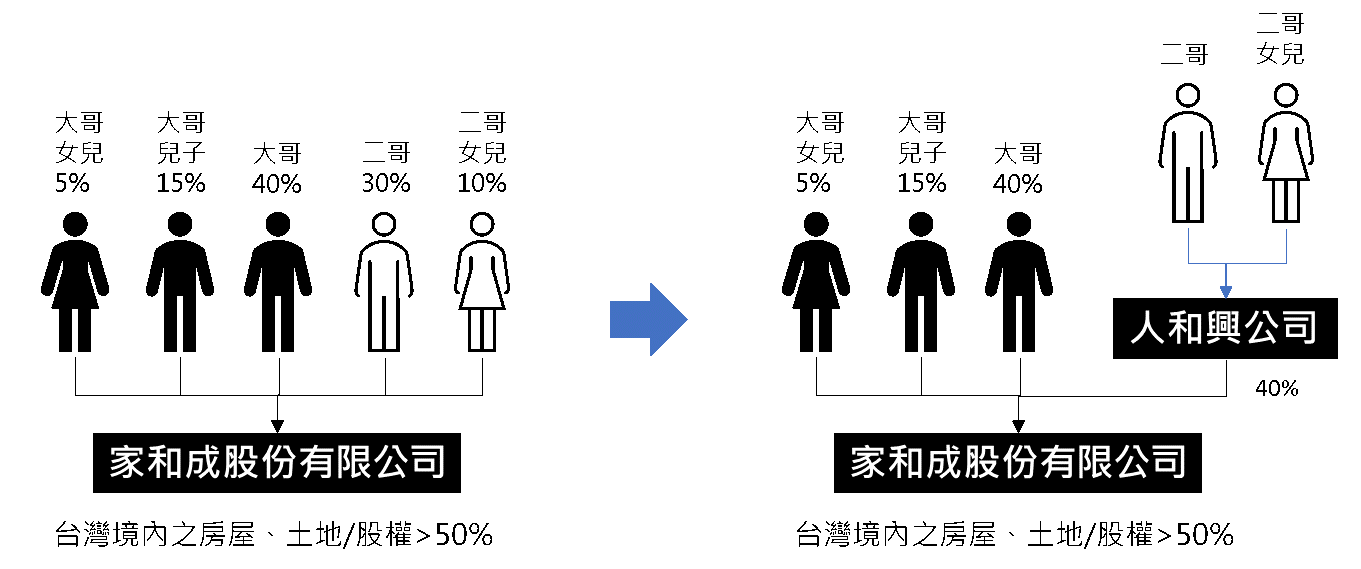

舉例來說,陳氏兄弟共同打拼經營一家公司家和成股份有限公司,家和成公司在兩位兄弟胼手胝足打拼之下穩定成長,而第一代也有意將事業傳承交棒予第二代,陳二哥因為只有一個女兒,考量未來家族傳承,預計先將股權移轉至人和興公司,雖然陳二哥個人持股未過半,但加計了陳大哥的持股後,陳二哥在移轉股權時就會落入直接或間接持股過半的規定,而若家和成公司之價值有50%以上係由台灣境內之現有繼續從事生產廠房所構成者,則陳二哥移轉該股權之現有價值與原始取得成本間之差額就須以房地合一稅計算方式,按其持有股權期間長短採差別稅率計稅,並於交易次日起算30日內,自行申報繳納房地合一稅。

從上述的例子可知,在房地合一2.0特定股權交易規定頒布之前,陳二哥移轉家和成公司股份產生之所得應視為證券交易所得計入最低稅負課徵基本稅額。然因房地合一2.0特定股權交易中對於個人直接或間接持有的認定標準,使得陳二哥的股權移轉將落入房地合一2.0特定股權交易範圍,不過這樣的結果對於陳二哥的稅負也不見得是不利的,雖然個人基本稅額之計算可以有670萬免稅額,扣除免稅額後才按20%計算基本稅額,然而按房地合一2.0持有期間與差別稅率來看,若陳二哥持有家和成股份有限公司超過10年以上,則可適用15%之所得稅率,抑或陳二哥可以考慮提前將其持有之家和成公司股權贈與女兒,將人和興公司設立為閉鎖型公司,如此陳二哥仍可透過閉鎖型公司的設計來掌握公司經營權,以降低因第二代經驗不足而產生的經營風險。

房地合一2.0特定股權交易規定在某些情況下,已經改變了既有股權交易之課稅方式,而家族公司在股權移轉的過程中更是要特別小心,也增加了在未來進行家族傳承時所需要考慮的因素,故筆者強烈建議應於進行交易前先行諮詢專家,方能在了解家族傳承的目標後綜合各種情形以提供最合適的建議,也能避免錯失重要規定而平白繳了冤枉稅!