2022 augusztusában az MNB új ajánlást tett közzé a belső védelmi vonalak kialakításáról és működtetéséről, valamint a pénzügyi szervezetek irányítási és kontroll funkcióiról (“Ajánlás”). Az Ajánlás a korábbi, 2018-as ajánlás szerkezeti felépítését követi, azonban számos fejezetében módosult, valamint további, új szekciókkal is kiegészült. Jelen összefoglaló az Ajánlás legjelentősebb módosításaira, illetve az Ajánlásban megjelenő újdonságokra fókuszál.

I. Módosítások, hozzáadott elvárások

1. A belső védelmi vonalak felépítése

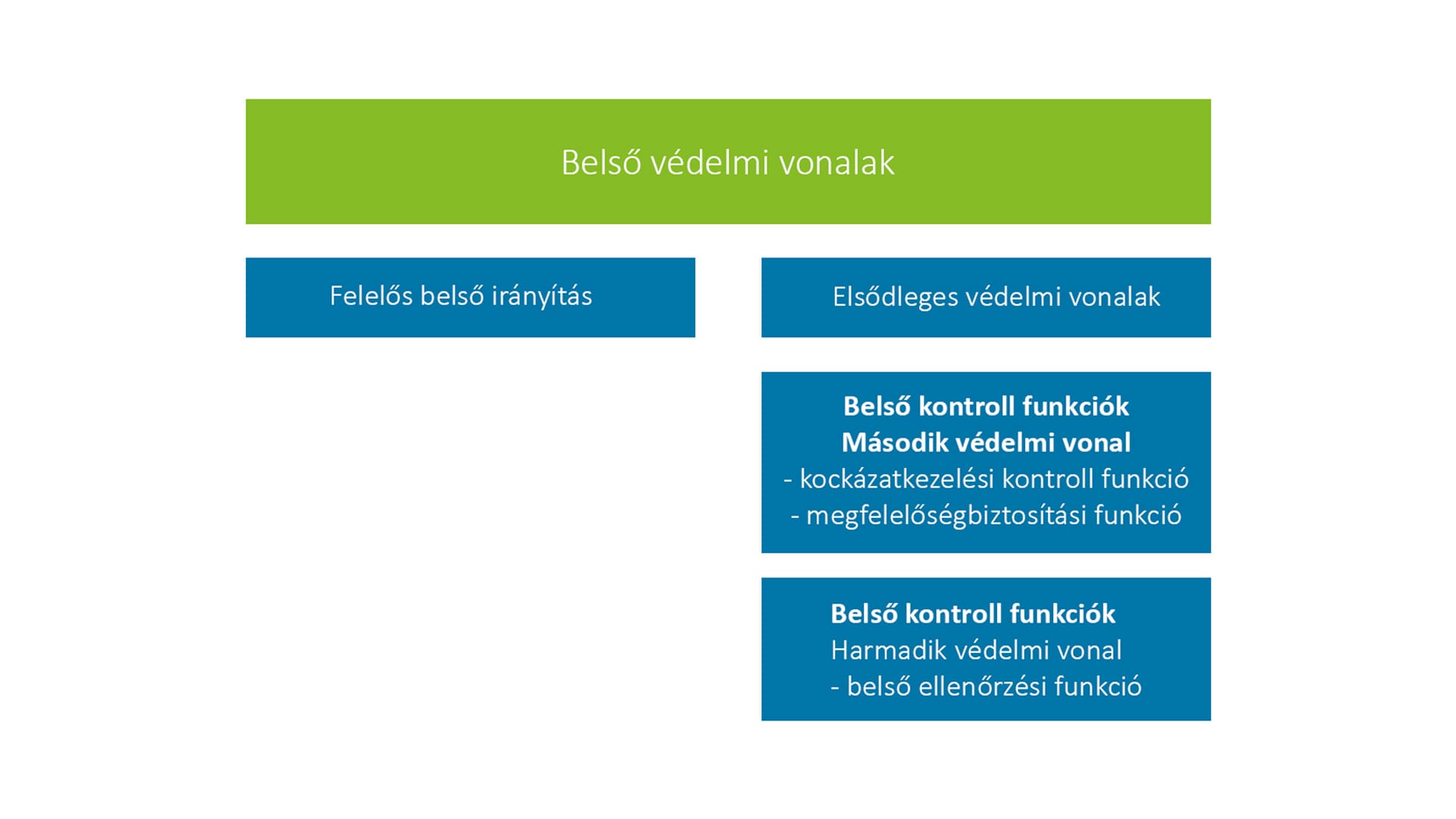

Az Ajánlás nevesítve differenciálja a belső védelmi vonalak szintjeit, amelyet az elsődleges védelmi vonal (felelős belső irányítás (internal governance) és az üzleti folyamatokba beépített kontrollok), valamint az ezeket kiegészítő második és harmadik védelmi vonal (belső kontroll (internal control)) funkciók alkotnak.

2. Érdekkonfliktusok kezelése

Jelentősebb változások történtek az Ajánlás személyi érdekkonfliktusokkal (összeférhetetlenség) foglalkozó pontjában. Az új ajánlás érdekkonfliktust eredményező helyzetként nevesíti nem csak a munkavállaló, hanem annak közeli hozzátartozója tulajdonában lévő, vagy irányítása alatt álló társaságnak nyújtott hitelt, ellentétes érdekekkel rendelkező testületben vagy szervezetben fennálló tagságot vagy tulajdonrészt (gazdasági érdek).

A személyi szintű érdekkonfliktusok kezelésének eszközei közé sorolja többek között a figyelemfelhívó kampányokat, nemleges tartalmú összeférhetetlenségi nyilatkozatok teljeskörű, visszakereshető rögzítését, ezek tartalmi ellenőrzését, illetve az érdekkonfliktust eredményező helyzetek, gyakorlatok, ügyletek teljes vagy meghatározott limit feletti korlátozását.

A hitelintézet esetében, meghatározott ügylet kapcsán az MNB elvárja az Ajánlásban felsorolt információk dokumentálását (ideértve többek között az ügyleten résztvevők azonosító információit, ügylet típusát, jellegét, szerződési feltételeket, jóváhagyás időpontját, jóváhagyásról döntő személy megnevezését, valamint 200 000 EUR felett a kitettség és alapvető illetve járulékos tőke arányát, ugyanazon adós összes kitettsége és alapvető illetve járulékos tőke arányát, stb.)

3. Kockázattudatosság

A kockázatok kezelését illető újonnan megjelenő elvárás, hogy a pénzügyi szervezet, illetve csoport a limitrendszerét a szervezet sajátosságainak figyelembevételével alakítsa ki és álljon összhangban a szervezet stratégiai céljaival, kockázati étvágyával és a pénzügyi közvetítőrendszerben betöltött szerepével, valamint a döntés kerüljön elutasításra vagy magasabb szinten szülessen meg abban az esetben, ha az operatív kockázatkezelés vagy a kockázati kontroll funkció nem támogatja. Az MNB javasolja a kockázatokat mennyiségi, minőségi szempontokból történő értékelését, továbbá a kockázatkezelési rendszer rendszeres ellenőrzését.

4. Belső kontroll rendszer

A fentiek mellett jelentősebb módosítással érintett az Ajánlás Belső kontroll rendszert érintő fejezete.

A belső kontroll funkciók függetlenségével kapcsolatosan az eddig is meglévő feltételek mellett elvárt, hogy a belső kontroll funkciót ellátó terület számára az irányítási funkciót és felvizsgázási funkciót betöltő testület egyetlen tagja sem adhasson olyan jellegű utasítást, amely megakadályozná a funkciót valamely általa indokoltnak tartott vizsgálat lefolytatásában, illetve olyan mértékben ne rendelhessen el a belső kontroll funkciót ellátó terület számára plusz feladatokat, hogy az akadályozza a funkció hatékony működését.

A belső kontroll funkciók működését illetően új elvárás a (i) pénzügyi szervezet belső kontroll funkciót érintő felülvizsgálati kötelessége a tevékenységek vagy a kockázatok jelentős bővülése esetén, (ii) megfelelő eljárás kidolgozási kötelezettsége a szabályozási környezet változásainak nyomon követésére, (iii) a szabályozási monitoring folyamatban résztvevők felelősségének- és hatáskörének rögzítése a belső szabályozásban.

Elverás továbbá, hogy a szervezet megfelelő figyelmet fordítson a megfelelőségbiztosítási kultúra kialakítására és fenntartására. Az MNB javasolja, hogy a megfelelőségbiztosítási funkciót ellátó testület operatív jellegű feladatai bővüljenek ki többek között az érdekkonfliktusok azonosításával és kezelésével, a külső szolgáltatók igénybevételével összefüggő lehetséges érdekkonfliktusok azonosításával és kezelésével, továbbá a leendő külső szolgáltatók kockázatértékelésével, átvilágításával, valamint ezek felülvizsgálatával.

Az Ajánlás a funkció monitoring tevékenysége keretében használható eszközök és módszerek közé sorolja például az eseti jelentéseket, eljárások megfigyelését, dokumentumok felülvizsgálatát és érintett munkavállalók, külső felek közvetlen megkeresését. A megfelelőségbiztosítási funkció köteles meggyőződni arról, hogy a szabályzatokat hogyan hajtják végre gyakorlatban, hiányosságok észlelése esetén pedig köteles javaslatokat megfogalmazni.

I. Új szekciók

1. A pénzmosás és a terrorizmusfinanszírozás megelőzése

Az MNB elvárja, hogy a pénzügyi szervezet a pénzmosás és terrorizmus finanszírozása elleni küzdelemmel kapcsolatos kötelezettségeinek teljesítése érdekében megfelelő folyamatokat alakítson ki, rendszeresen értékelje az érintett kockázati kitettségét, és tegye meg a megfelelő intézkedéseket a kockázatok csökkentése érdekében. A fentiekkel összhangban elvárás továbbá, hogy az irányítási funkciót betöltő testület valamely tagja pénzmosás és terrorizmusfinanszírozás megelőzésével és megakadályozásával kapcsolatos követelmények és elvárások betartásának felelőseként kijelölésre kerüljön.

2. A csalások megelőzése és kezelése

A legjelentősebb változást a csalások megelőzésére, valamint megvalósult csalások kezelésére vonatkozó elvárások jelentik. Az új fejezet alapján a pénzügyi szervezet köteles megfelelő képzési programot kialakítani, amely magába foglalja mind az új munkavállalók képzését, mind a meglévő munkavállalók legalább éves gyakoriságú továbbképzését.

Az MNB elvárja, hogy a pénzügyi szervezet jóváhagyott, a csalások megelőzésére és kezelésére vonatkozó stratégiával és politikával rendelkezzen, amely csoportszinten is meghatározásra kerül és kiterjed a szervezet valamennyi tevékenységre, szolgáltatására és valamennyi a szervezettel jogviszonyban álló személyre. Az így meghatározásra került politika összhangban kell legyen a működési kockázati és megfelelőségbiztosítási stratégiával.

A pénzügyi szervezetnek belső szabályzatban szükséges rögzíteni többek között a csaláskockázat fogalmát és típusait, a vezető testületek szerepét, az alkalmazott módszereket. Az Ajánlás elvárja, hogy a csaláskockázat fogalma a magyar büntetőjog szerintivisszaélési formákon túl kiterjedjen minden olyan szándékos és jogellenes visszaélésre, megtévesztő magatartásra és mulasztásra, amelyet közvetlen vagy közvetett módon jogtalan, indokolatlan vagyoni haszonszerzés, előny elérése céljából, a pénzügyi szervezet szolgáltatásain keresztül, a pénzügyi szervezet, annak ügyfele, illetve egyéb harmadik személy kárára követnek el.

A szervezet irányítási funkciót betöltő testületével szemben (igazgatóság) elvárás többek között, hogy teljeskörű csalásmegelőzési és -kezelési kultúrát alakítson ki, jóváhagyja a csalások megelőzésére és kezelésére vonatkozó stratégiát és politikát, valamint a kapcsolódó belső szabályozást, kezdeményezze a csalások megelőzésével és kezelésével összefüggő eljárások és módszerek, belső szabályozás módosítását. Az ügyvezetés feladata a csalások megelőzésére és kezelésére vonatkozó stratégia és politika végrehajtásának gyakorlati megvalósítása, és a megvalósítás feltételeinek biztosítása.

Elvárt, hogy a szervezet megfelelő csalásmegelőzést támogató eljárásokkal, technológiai, információbiztonsági megoldásokkal és védelmi intézkedésekkel rendelkezzen, valamint úgy alakítsa ki üzleti folyamatait, hogy biztosítsa a csalások megelőzését, többek között pl. korai figyelmeztető jelek meghatározásával, tevékenységfigyeléssel, monitoring tevékenységgel, csalási kockázatok azonosítására használható adatbázisok rendszeres ellenőrzésével. Az intézménynek gondoskodnia kell azokról a folyamatokról, melyek a csalásgyanús esemény kivizsgálását, dokumentálását, szükség esetén intézkedések tételét gyorsan lehetővé teszik.

Elvárt, hogy a csalásmegelőzés és -kezelés szempontjai épüljenek be a vezető testületi tagok és a munkavállalók kiválasztásának gyakorlatába, továbbá, hogy a csalások megelőzésével és kezelésével kapcsolatos információk kerüljenek beépítésre a vezetői információs rendszerbe.

A mérlegfőösszeg tekintetében öt százalékot meghaladó piaci részesedésű hitelintézetek esetében további követelmény, hogy rendszeresen – legalább évente − folytasson a csaláskockázati kitettségét illető önértékelést.

II. Megfelelés

Az Ajánlásban megfogalmazott elvárásokat 2023. január 1-jétől kell alkalmazni, az érintett szervezeteknek szűk fél évük lesz felkészülni arra, hogy az Ajánlásnak való megfelelés érdekében a szervezeti kereteket az elvárásoknak megfelelően átalakítsák, az új folyamatokat és kontrollokat kiépítsék. Tekintettel arra, hogy az Ajánlás számos új elvárást tartalmaz javasolt időben megkezdeni a szükséges felkészülést.

Lépjen kapcsolatba szakértőnkkel!

dr. Al Sallami Linda

Dr. Al Sallami Linda a Deloitte Legal Bankjogi, Finanszírozási és Tőkepiaci Csoportjának vezetője, 2017-ben csatlakozott a Deloitte Legal budapesti irodájához a CMS Cameron McKenna-tól. Csapata teljes körű jogi szolgáltatásokat nyújt bankok és a pénzügyi szektor szereplői számára, hazai és nemzetközi ügyfeleket támogatva szabályozási és felügyeleti kérdésekben, valamint finanszírozási és tőkepiaci tranzakciókon. Szakmai pályafutása során Linda jelentős szakértelemre tett szert különböző projektfinanszírozási és restrukturálási ügyletek terén, ideértve a megújuló energia és ingatlan finanszírozási projekteket, valamint portfólió átruházásokat. Támogatja ügyfeleit tőkepiaci tranzakciókon, beleértve IPO-kat és a kötvénykibocsátásokat, valamint engedélyezési és szabályozási kérdésekben az alapítástól kezdve a napi működésig. Ügyfelei piacvezető pénzintézetek, ingatlanfejlesztők, eszközkezelők és vállalatok. Linda – az európai és nemzetközi szabályozást és gyakorlatot felölelő szakértelmét hasznosítva – innovatív megoldásokat és megközelítést kínál ügyfeleinek fenntarthatósági kérdésekben, különösen a fenntartható finanszírozás és ESG megfelelés terén. 2016 márciusától fél évet töltött kiküldetésben az UniCredit Bank londoni fióktelepénél, ahol a CEE/EMEA országokért felelős szindikált hitelezési és LBO üzletágakat támogatta.