企業の意思決定におけるESG関連の非財務情報の反映状況 ブックマークが追加されました

ナレッジ

企業の意思決定におけるESG関連の非財務情報の反映状況

新しい評価基準の潮流シリーズ 第3回

近年における非財務情報、特にESG関連情報への関心の高まりを受け、企業のビジネス上の意思決定プロセスにESG関連の非財務情報がどのような影響を与えているかについて考察します。今回は、特に企業が自社の事業ポートフォリオの形成や様々な投資の意思決定局面においてどのようにESG関連の非財務情報を取り入れているのかについて、既存の財務的な目標による企業の意思決定プロセスに与える影響とも併せて論考します。

はじめに

近年における非財務情報、特にESG関連情報への関心の高まりを受け、企業のビジネス上の意思決定プロセスにESG関連の非財務情報がどのような影響を与えているかについて考察していく。今回は、特に企業が自社の事業ポートフォリオの形成や様々な投資の意思決定局面においてどのようにESG関連の非財務情報を取り入れているのかについて、既存の財務的な目標による企業の意思決定プロセスに与える影響とも併せて論考していく。

この文脈において、近年、SROI(Social Return on Investment:社会的投資収益率)分析は、幅広いステークホルダーが理解しやすい方法で社会的インパクトを定量化する手段として注目されている。SROIは様々なステークホルダーによる参加型の評価手段である。このアプローチを通して、プロジェクトによってもたらされた社会、環境、経済的変化は、より伝統的な費用便益分析を使用することであらわされ、市場の金銭的価値に転換される。SROI分析は、金銭的価値を社会的利益に割り当てた後、投資に対するリターンとしてすべての価値を包括している。これは、通常、元の投資額に対する利益の比率または倍数として表される。

ここでは、SROI分析の背景、SROI分析を支える方法論と計算、最近の海外や日本における事例、将来の見通しを説明する。ESGがビジネスイシューとして扱われるようになり、SROIのような定量化の普及が進んでいるが、企業が組織的な経験を積むためのベストプラクティスはいまだ発展途上である。本記事が日本における新たな議論に貢献することを期待する。

背景

長年にわたり、国内外の企業は、投資対象となる事業や企業の財務的価値を評価するために、一連の意思決定ツールやプロセスを利用してきた。これまで利用されてきた一連の意思決定ツールの多くは、現代の金融理論に基づいて、将来期間にわたって見積もることができる潜在的な財務的価値に焦点を当てている。前述したツールの代表的な例として、割引キャッシュ・フロー(DCF: Discounted Cash Flow) 法に基づく正味現在価値 (NPV: Net Present Value) 分析、内部収益率 (IRR) 分析などが挙げられる。これらの方法は、適切な意思決定手段が、a) 企業または株主に帰属する財務的利益を直接測定し、b) これらの財務的利益が金銭的に容易に測定できることを暗黙の前提としてきた。例えば、直近ではある企業は投資対象となるプロジェクトにおけるESG上のメリットを考慮したうえで投資の検討を行う必要があるという課題を抱えていたが、既存の意思決定プロセスにおける評価指標がプロジェクトの財務的価値を評価する指標に偏重していたため、取締役会の承認を容易に得ることができないという事例もあった。

企業の意思決定においてESG投資が与える影響を考慮しようとする場合、上述した2つの前提は必ずしも成り立たなくなってきていることが分かる。従来の意思決定において中心的に考慮されてきた財務的価値に加えてESGといったより広範な要素を考慮することで、企業は持続可能な長期的な価値の創造により注力することが求められる状況となっている。一方で、ESGのような非財務的な要素は、長期的な価値の創造という点に関していえば重要な指標であると考えられてはいるものの、企業価値に与える具体的な影響は容易に測定できない可能性がある (すなわち、帰属する経済的利益を容易に見積もる金銭ベースの取引がまだ充分には存在しない可能性がある)。さらに、ESG投資がもたらす便益は長期的に持続可能な価値の創出に関連すると考えられるため、推計には次のような問題がある。

- どこで利益が生み出されているのか、誰が利益を得るのか (株主やより広義の利害関係者を含む) が不明確な場合もある。ESG投資の影響を考える場合、機関投資家を含む企業とより長期的な関係性を持つ利害関係者に寄与する要因はあるかもしれないが、企業価値には直接的な影響は与えずに他の要因に影響を与える可能性もある。多くの企業や事業にとって、より広義の利害関係者と企業価値の間にある因果関係や相関関係は不明瞭な点が多い状況である。

- 財務的な観点からは、短期的な業績と長期的な持続可能性との間にトレードオフが存在する可能性がある。具体的には、長期的な環境問題を考慮している利害関係者と比較して、短期的なパフォーマンスに重点を置いている投資家とでは重要視している指標などが異なる可能性があり、短期的なパフォーマンスを重視する投資家にとっては長期的な持続可能性に基づく意思決定が便益にならない可能性がある。

- 便益自体は、長期的な価値創造に関連していることを考えると多くの不確実性を内包している可能性があり(その意味で様々な潜在的な便益がある可能性もあるものの) 、ESG投資がもたらす影響の定量化が困難である可能性がある。実務的な観点からは、潜在的なアップサイド要因およびそれに伴う影響の推定は容易ではないため、ESG指標の改善によって回避可能なマイナスの要因は何かを考える方が容易である場合が多いかもしれない。

- ESG投資による便益を推定するための正確な情報の収集やESG投資の実行後におけるパフォーマンスを確認するためには、必要とされる非財務情報を特定、定義、収集し、それらを適宜見直しし洗練させていく必要がある。財務情報と同様にタイムリーで正確な情報を入手するために、企業のITシステムやプロセスの大規模な変更が必要になることが多い。

以上を踏まえると、ESG投資から得られるリターンと財務的なリターンのバランスをとることには課題があるように思われる。次項では、従来の意思決定の際に考慮していた財務的要素に加え、非財務的な要素も追加的に考慮したマルチファクターベースの意思決定の新たなベストプラクティスについて事例を通じて説明する。

新たなベストプラクティス

ここでは、複数の選択肢が存在する個別の資産や事業における投資評価と個別の資産を複数組み合わせた事業ポートフォリオに関する意思決定に関する最近の例を参照しながら、マルチファクターベースの意思決定のための新たなベストプラクティスについて触れていく。

個別の資産や事業への投資に関する意思決定

複数の選択肢が存在する個別の資産や事業における投資の意思決定の単純な例として、ESG要因と従来の投資評価ツールを組み合わせる最近の例、具体的には地方の大規模な施設への投資について紹介する。

事例1

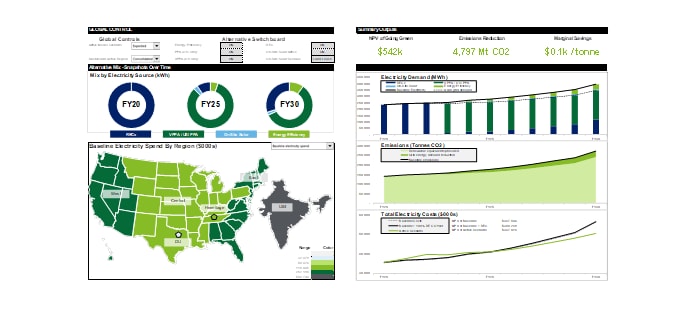

あるグローバルでサービス事業を展開している企業は、近年では東京以外の地域の施設への多額の投資を目指しており、いくつもの候補地を検討していた。財務的なリターンに加えて、雇用や地域経済、インフラへの影響を考慮して、企業は投資対象の社会的投資収益率 (SROI) についても理解したいと考えていた。そのため、投資対象のより広範な社会的影響を分析したうえで関連するインプットや対応するデータ要件、影響範囲を特定し、非財務指標を財務的影響に変換することを試みた。分析結果はシンプルなダッシュボードにまとめ、財務指標と非財務指標の両方を確認できるようにし、検討を行った。

ポートフォリオに関する意思決定

ここでは、設備投資に関するポートフォリオに関する意思決定といった、企業が一連の決定を行う必要があるベストプラクティスに関する最近の例について考えていく。なお、財務指標と非財務指標のどちらもが優れた案件は現実には多くなく個別資産ごとに二つの指標を両立することは難しい場合があるが、個別資産ごとにESG要因から生じる便益と財務的な便益の双方を必ずしも最大化するのではなく、ポートフォリオ全体の成果として、ESG要因と財務的要因の双方について自社の基準を満たすように意思決定を行う必要があると考えられる。

事例2

例えば、最近の海外の大手エネルギー会社の企業の事業ポートフォリオを決定する際の意思決定ツールの構築に関する事例がある。経営陣は、上場企業として投資家にとっての十分なリターンを確保するだけでなく、5年以内にCO 2排出量の削減に関するコミットメントを行う必要があった。リスクマネジメントの観点からは、CO2排出量を改善せずに資金調達を行う場合には将来的に課題となる可能性があることから、CO2排出量を削減することは当該企業の将来にとっても重要な課題であった。こうした状況のなかで、まず、その企業はCO2排出量の削減の検討に必要となる情報を特定した。特に、既存の投資から現在のCO2排出量を推定するだけでなく、新規の投資から将来のCO2排出量を推定する方法も特定した。これらの情報に、財務的な情報(費用や投資利益率など)を組み合わせ、投資に関する包括的なデータベースを作成した。このデータベースを基に各情報を可視化するためのツールを構築し、経営陣は様々な投資案件を組み合わせることで、財務的な影響と今後5年間の将来のCO2排出削減の ポートフォリオに及ぼす影響をシミュレーションすることができるようになった。最終的には、企業はより簡易に最適な投資を検討可能なツールを構築することで、将来の投資案件に関する優先順位付けを迅速に行い、過去に行ってきた投資に関する意思決定を見直すことも可能となった。

事例3

より小規模なケースに目を向けると、イギリスにおける不動産ファンドの例が挙げられる。イギリスでは民間賃貸不動産の省エネ基準に関する規制の厳格化が進んでいる。イギリスの賃貸物件には築古の物件が多く、築年数は100年を超える物件も少なくないことを考えると、規制の強化に伴い修繕・リフォーム費用の負担といった追加的な投資が必要となる可能性がある。こうした状況に対応するため、ある企業は総設備投資額と省エネ基準という2つの異なるパラメータにより当該規制に対応するための投資を最適化できるツールを作成した。

全体として、上記の3つの事例は環境的・社会的価値の範囲をカバーしているが、個別資産およびポートフォリオ投資の決定については、以下のようにいくつかの類似点が存在することを特定している。

A. 投資の意思決定を行う際に多くの異なる手段を組み合わせることは、必然的に従来の意思決定よりも複雑であり、ESG導入の初期段階にある企業には適さない可能性がある。

B. さらに、新しいツールについて企業内において十分な理解を浸透させ利用されるためには、内部教育や合意形成にかなりの期間が必要になる可能性がある。

C. 投資に伴うESG要因に関連する様々な影響に伴う適切なデータを特定するという課題がある。このような情報を収集するには、企業内のITシステムやデータ管理システムの大幅な改修が必要になる場合がある。

経験知の蓄積と5段階のアプローチについて

従来の財務的な目標に基づく意思決定から、ESGという非財務的な要素を取り入れた意思決定への転換は容易ではない。この記事の冒頭で述べたように、企業のITシステムやプロセス、意思決定に関しては大きな課題が生じることが想定される。このような状況において、企業は段階的なアプローチを採用することが多く、企業の経験が豊富になるにつれてESGの意思決定フレームワークの複雑さと範囲が拡大していくことがわかる。

これまでの経験に基づくと、通常、企業は経験知を蓄積する際に以下の5段階のアプローチを取ると考えられる。

- 企業の意思決定においてESG要因を考慮する必要があるという初期的な認識が発生する。初期的な認識は、規制環境の変化の中で、外部の利害関係者に対して重要なコミットメントを行う中で生じることが多い。

- コーポレート・ガバナンスにおけるコンプライアンスの順守のため、主に外部ステークホルダーエンゲージメントに関連して、マテリアリティ・マトリックスの策定やその他の定性的評価を実施する。これらは多くの場合、企業にとって、どのような評価結果と対策がビジネスに影響を与えるかを検討する機会となり、また企業のパフォーマンスを継続的に分析・改善するため、将来データを収集する際に生じる課題について検討する機会となる。

- 対外的なコミットメントの設定に伴い、ESG要因は意思決定の際に非公式な定性情報として企業内部で考慮されるようになる。簡単に言えば、これにはESGスコアに基づくESGスクリーニング基準や、稟議資料の定性的評価という形で設定されるが、通常はESGスコアと利害関係者との関係や長期的な評価の創出との関連性は考慮されない。

- スクリーニングなどのネガティブな側面にのみ焦点を当てたアプローチでは、企業の意思決定において最適化されたアプローチにはならない可能性があるという認識から、企業内部の意思決定へのより厳格なアプローチが考慮されることになる。しかし、非財務的な要素を数値として分析しない限り、社内での統一した意思決定プロセスを構築することは難しく、ESG主導の個別投資を正当化することは困難であると認識されることが多い。なお、この段階では、SROI分析は、非財務的な要素を定量化するための初期的な分析として、ESG主導の投資を評価するために考慮されるかもしれない。

- SROI分析といった初期的な分析を基礎として、企業の投資における意思決定にESG要因を含む全ての要因を含めて検討を行うためにESG要因の定量化手法を拡張していく。この段階では、過去の財務指標とESG要因との関連性の分析に基づいて、初期段階で定性的に導き出されたマテリアリティ・マトリックスの再検討を行うことがあるかもしれない。これは、個々の資産と投資ポートフォリオの両方の投資評価手法が含まれる場合がある。上記の例で説明したように、ESG投資はまだ新興分野ではあるものの、特に投資ポートフォリオのマルチファクターベースの意思決定において、財務指標と非財務指標の両方がうまく組み合わされた例がある。将来的には、SROI分析を超えた新たな投資評価ツールの開発も期待される。

ESG指標と (株主重視の) 価値創造との間における相互の影響を考えると、ESG指標といった非財務情報を肯定的な要素として考えるべきかどうかという二次的な議論がある。ESG指標が与える影響が不明瞭な場合、企業は、意思決定を容易にするためにESGに関するインプットと情報の数を減らそうとすることも多く、潜在的なオポチュニティを考慮する前に、最初のステップとしてダウンサイドリスクを減らすことに焦点を当てていることが多く見受けられる。

結論

持続可能な価値創造を確保するという観点から、より広範な環境・社会への影響を事業の目的に含めることに焦点が当てられている中で、ESG関連の非財務情報が企業の意思決定にどのような影響を与えるかを検討する必要がある。既存の財務情報を中心とする企業の意思決定の枠組みでは、ESG投資のより広範かつ長期的な利益を適切に評価できない可能性がある。一方で、ESG対策を本格的に取り入れるための ツールキット は進化し続けている。これに関連して、主要な事業者は現在、潜在的な投資と過去の投資の全体像を把握するために、財務指標(NPV、IRR等)と非財務指標(炭素排出量、SROI等)の双方を考慮し、 マルチファクターベースの意思決定アプローチを採用している。個々の投資については、財務指標と非財務指標の双方で企業内の投資基準を完全に充足することは難しいかもしれないが、個々の投資を組み合わせたうえで企業内の投資基準を改めて検討することで、企業は意思決定を最適化する機会を得られる。そのためには、ITシステムや企業内部のプロセス、マインドセットの変更が必要であることは明らかであるが、企業にとっては、ESGへのコミットメントを内外のステークホルダーに示す機会ともなる。このシリーズの次の回では、ESGを取り入れた新たな意思決定ツールを取り上げ、ESGが 「伝統的な」 投資評価にどの程度影響を与えるかを見ていく。

執筆者

デロイト トーマツ ファイナンシャルアドバイザリー合同会社

Valuation & Modeling

パートナー サイモン メイザー

パートナー 齋藤 貴茂

シニアヴァイスプレジデント 久冨 剛

ヴァイスプレジデント 若菜 俊之

ヴァイスプレジデント 東 才喜