役員報酬ガバナンスの強化に向けた「報酬委員会」の設計と運用(1) ブックマークが追加されました

ナレッジ

役員報酬ガバナンスの強化に向けた「報酬委員会」の設計と運用(1)

報酬決定の透明性・客観性向上への要請に応える検討・議論プロセス

労務行政研究所:労政時報3991号(2020. 4.10)より転載

役員報酬決定の透明性・客観性向上に向けたコーポレートガバナンス・コードの2018年改訂、さらに2019年1月に改正された「企業内容等の開示に関する内閣府令」により、日本でも役員報酬ガバナンスの新しい時代が始まった。一方、その役割を中心的に担うべき報酬委員会の運営実態は、英国などガバナンス先進国の企業と比べてまだ手探りの状況と見られている。そこで今回は、これからの報酬委員会の設計・運営の在り方や、先進企業の取り組みから学ぶべきポイント等について解説した。

ポイント

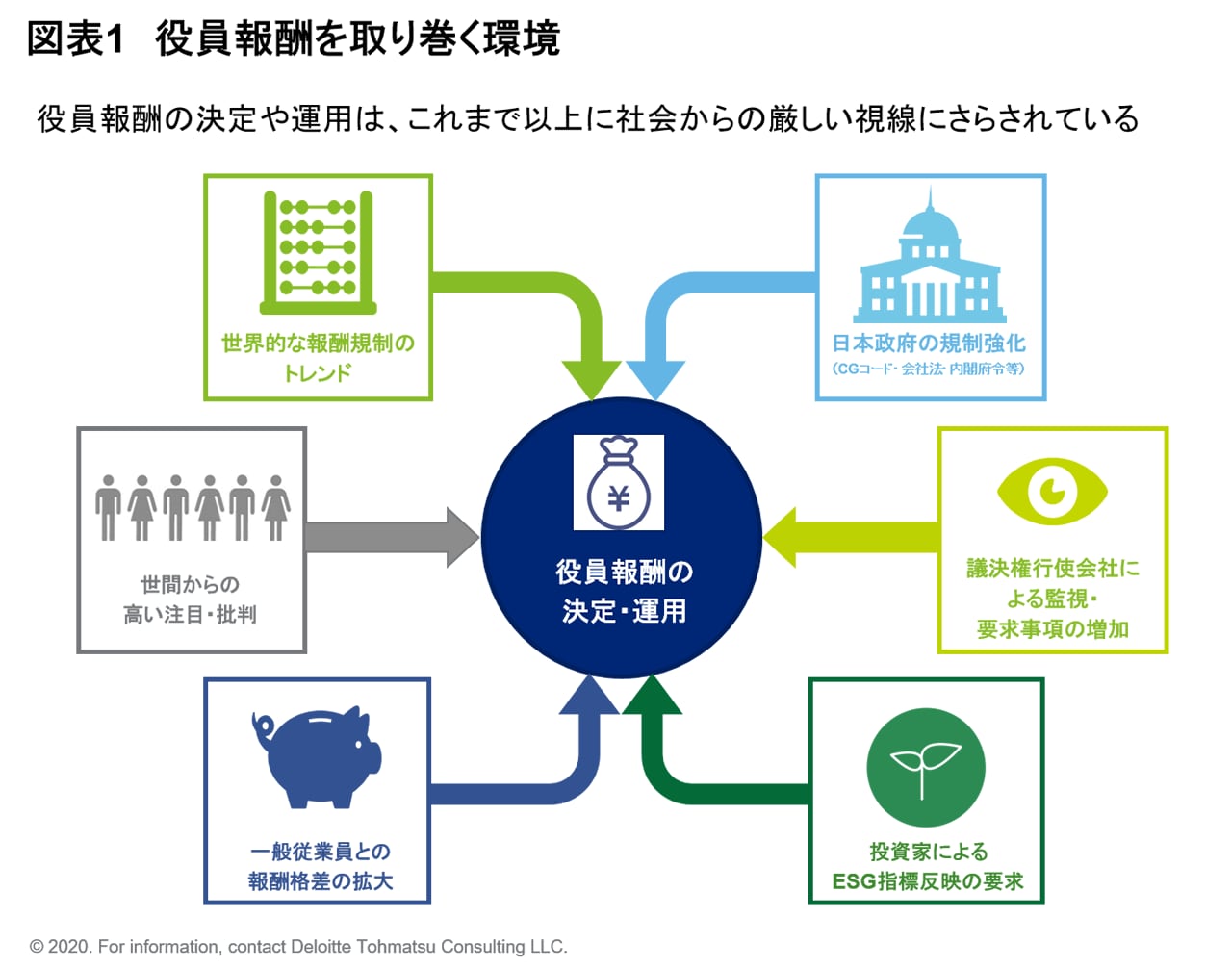

①役員報酬を取り巻く環境:日系企業の役員報酬制度・決定プロセスはいまだ不透明感が強い。しかし今日、行政による規制や議決権行使助言会社、機関投資家などによる要請が強まる中、より高い水準のガバナンスが求められている

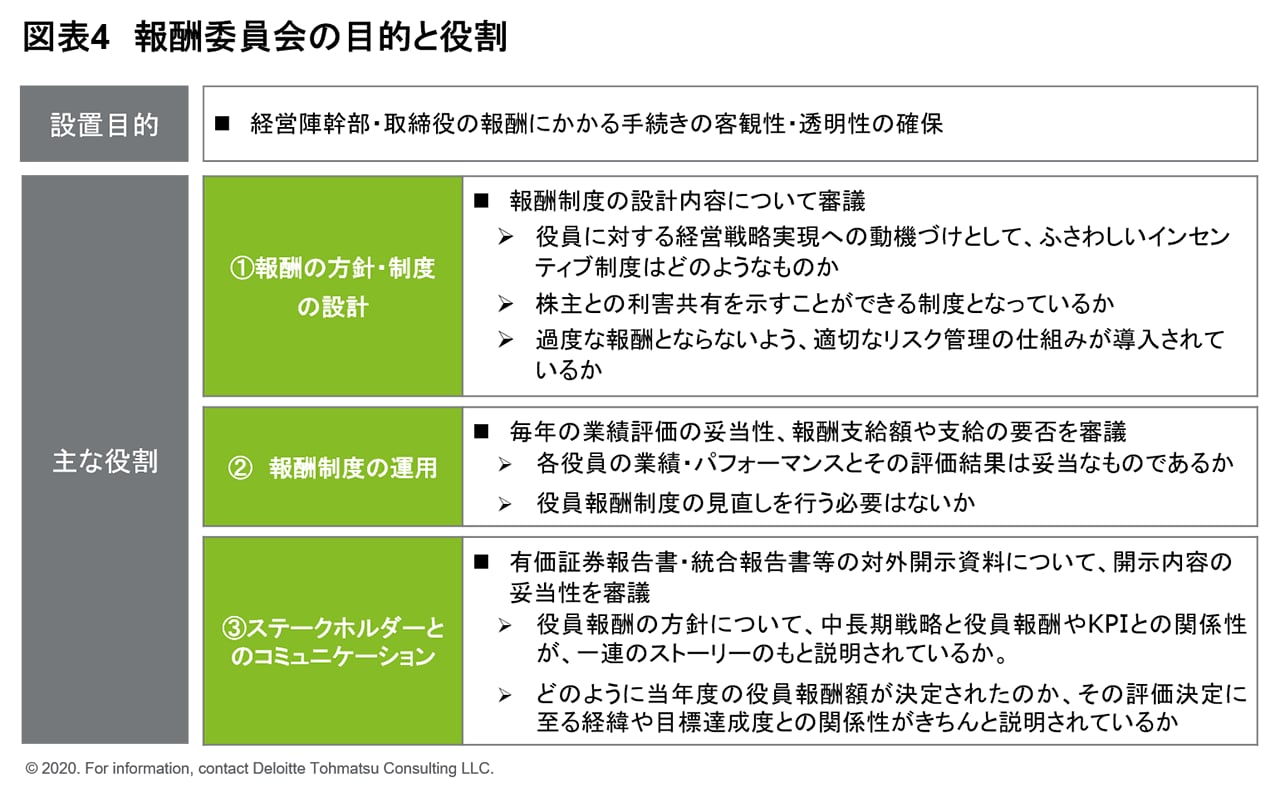

②報酬委員会とは何か:監査役(会)設置会社もしくは監査等委員会設置会社で、独立社外取締役が過半数に満たない企業では、実質的に任意の組織として報酬委員会を設置・運営することが求められている。その果たすべき役割は、①役員報酬の方針や制度の設計、②報酬制度の運営、③ステークホルダーとのコミュニケーションである

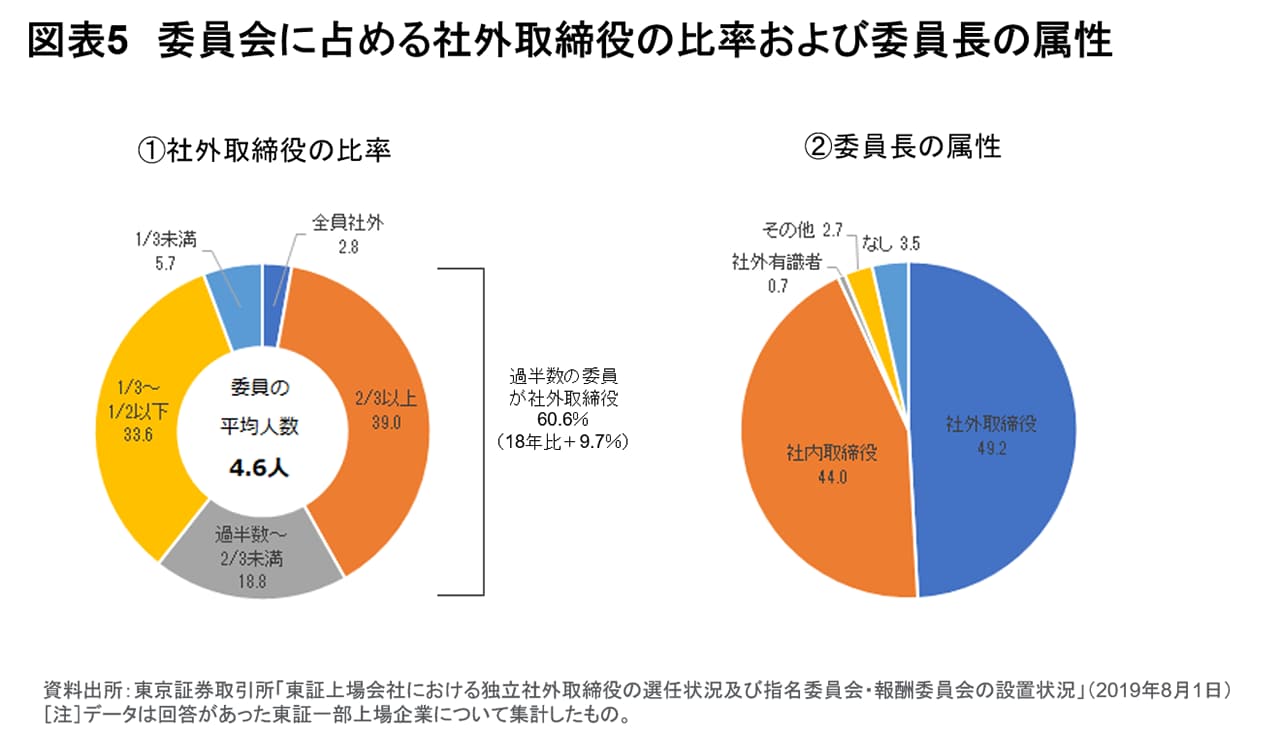

③報酬委員会の設計:東証調査によると委員数は平均4.6名で、委員長は通常、独立社外取締役が担う。委員会の運営に携わる事務局は人事部が担うケースが多い。最新の法制・税制の情報や報酬データ等を活用するために外部アドバイザーを活用するケースも少なくない

④運営に関する留意点:報酬委員会の年間実施回数に合わせて事務局がアジェンダを設定し、事前準備を行う。限られた時間で効率的に進行する上で、議論のポイントと懸念点を押さえるための資料準備と、各出席者への要点を押さえたブリーフィング実施がポイントとなる

⑤英国企業に学ぶ運営ポイント:先進的な英国企業は、情報開示による企業価値の向上、高い企業イメージの獲得、社内外の人材確保へのメリットを理解し、報酬委員会の場を積極的に活用している。また、自社の戦略と役員報酬制度(KPI)との関係を明確に意識し、制度のインセンティブ性を高めると同時にリスク管理措置への検討を行っている

1.役員報酬を取り巻く環境

わが国における役員報酬の決定や運用は、これまで以上に社会からの厳しい視線にさらされている[図表1]。その直接的なきっかけは、2015年の東京証券取引所によるコーポレートガバナンス・コード(以下、CGコード)の導入である(2018年に改訂)。

日系企業における役員報酬決定の一般的なプロセスは、株主による報酬総枠等の承認を受けた後、社長に報酬決定を一任するという形である。事実、当社が実施した『役員報酬サーベイ2018年度版』においても、そのような企業が50%以上を占めていた。株主やその他のステークホルダーにとって、日系企業の報酬制度およびその決定プロセスの詳細は、非常に不透明であるといえよう。

しかし近年、政府による規制強化に加え、議決権行使助言会社および投資家による要請事項もますます増加している。これに伴って、日系企業では役員報酬ガバナンスに関する新たな取り組みが求められている。

[1]世界的な役員報酬規制のトレンド

そもそも役員報酬規制は、1990年代および2000年代初頭の欧米企業における不祥事や金融危機が契機となっており、その再発防止を目的として規制強化が進んだ経緯がある。加えて2008年のリーマンショック後、米英やEU各国では、金融機関の役員等に対する報酬規制が強化された。その規制は、徐々に金融機関以外の上場企業全体に拡大する形でより強化された。具体的には、役員報酬の決定プロセスの透明性向上や開示内容の充実、ステークホルダーの利益と役員報酬制度の合致等が主な対象となっている。

[2]日本政府の規制強化

資本市場の国際化の進展に伴い、日本においても国際的なルールとの整合性が求められている。また、企業の「稼ぐ力」を創出し、長期化する経済低迷から脱するため、2014年に日本政府により「日本再興戦略」が策定され、コーポレート・ガバナンス強化を通じた経営者の意識変革と業績改善が企業に求められることとなった。そうした中で、2015年会社法改正、CGコード適用開始を皮切りに、2018年CGコード改訂、2019年「企業内容等の開示に関する内閣府令」の改正など、矢継ぎ早に役員報酬関連の規制強化や開示内容の拡充要請が行われている。

[3]世間・議決権行使助言会社等による監視

こうした規制強化の中、役員報酬に関する企業不祥事もあり、世間からの役員報酬に関する強い関心や、報酬の透明性向上を求める声が高まってきた。

加えて近年では、日系企業株式のうち50%近い割合を海外機関投資家、信託銀行が保有している。これらの投資家に対しては、ISS(Institutional Shareholder Services)やGlass Lewisといった大手議決権行使助言会社が、議決権行使助言基準や助言方針を発行することでアドバイスを行っている。コーポレート・ガバナンスや役員報酬等に関する助言基準は年々厳しくなっており、機関投資家は日系企業に対してより高い水準のガバナンスを求める状況となっている。

[4]その他先進的な取り組み要求

一方、欧米においては、新たな取り組みが始まっている。まず機関投資家が、持続的な社会の実現のため、ESG(環境・社会・ガバナンス)を企業戦略に取り込むことを求めている。これと連動する形で報酬評価に用いる業績指標としてESG指標を積極的に取り入れることが求められるようになった。2020年のダボス会議のマニュフェストにおいても、役員報酬とESG指標との連動させるべきであるということが盛り込まれた。

さらに米英等では、役員報酬に関する従業員報酬との格差に対する批判が高まったことを受け、「CEOペイレシオ」と呼ばれるCEOと一般従業員との報酬格差を示す指標の開示が始まった。

加えて、英国および独仏等のEU諸国では、男女の性別差による報酬格差を示す「ジェンダー・ペイ指標」の開示も始まっている。このように欧米企業では、社会における公平性や透明性の向上に向けた政府によるさまざまな要求に対応する取り組みが進んでいる。こうした欧米における新たな取り組みは、今後も日系企業に影響を与えていくと考えてよいだろう。

以上のように、役員報酬に対する世間の目や規制は、日本のみならず世界的により厳しさを増しており、企業には、役員報酬決定の客観性・透明性の確保が従来以上に求められている。

2.報酬委員会とは何か

以下では、特に断りのない限り、CGコードの適用対象となる東証第一部・二部上場企業かつ監査役会設置会社、もしくは監査等委員会設置会社における“任意”の報酬委員会を前提として記載している。

[1]報酬委員会の現状

まず日本における報酬委員会の位置づけを確認しよう。2018年に出された改訂版CGコードの原則4-10では、報酬に関するガバナンスの枠組みについて「任意の委員会の仕組みを活用して、企業の統治機能(ガバナンス)の充実を図るべきである」とされた。そして、その具体的な内容が補充原則4-10①で次のように示されている。

[補充原則4-10①] |

|---|

上場会社が監査役会設置会社または監査等委員会設置会社であって、独立者外取締役が取締役会の過半数に達していない場合には、経営陣幹部・取締役の指名・報酬などに係る取締役会の機能の独立性・客観性と説明責任を強化するため、取締役会の下に独立社外取締役を主要な構成員とする任意の指名委員会・報酬委員会など、独立した諮問委員会を設置することにより、指名・報酬などの特に重要な事項に関する検討に当たり独立社外取締役の適切な関与・助言を得るべきである |

これにより、「監査役会設置会社もしくは監査等委員会設置会社において、独立社外取締役が過半数に達していない企業においては、実質的に任意の委員会という形で報酬委員会を設置・運営すること」が求められるようになった。

しかし、直近(2019年8月時点)で見ると、報酬委員会を設置している企業は、前年比+14.5ポイント急増したものの、東証一部上場クラスではまだ半数にすぎない。また設置企業においても、委員会の実施回数は多くが年1~2回にとどまっている[図表2]。このことは、報酬委員会で十分な審議が行われておらず、事務局案の追認にとどまっている可能性が高いことを示唆している。

他方、米英では、報酬委員会は上場規則またはコーポレートガバナンス・コードにより、実質的に必置機関となっており、平均的には年間4~5回程度実施されている。

このような動向を踏まえると、日系企業における報酬委員会の設置率は、今後数年のうちにほぼ100%近い水準に到達することが予想される。すなわち日本においても、報酬委員会が本格的に設置・運用され、これまで不透明とされてきた役員報酬についてきちんと議論される時代がようやくやってきたといえる。

[2]報酬委員会が答えるべき問い

さまざまなステークホルダーに対して、報酬委員会が答えるべき問いは、以下の4点に集約される。

- どのような目的を達成するために報酬を支払うのか(目的・狙い)

- その目的を達成するために、どのようなタイプの報酬をどの程度支払うべきなのか(報酬構成要素・金額)

- どのような評価・判断に基づいて、最終的な報酬額を決定したのか(評価決定の経緯、業績と報酬の関連性)

- その報酬に対応したリスク管理は適切に実施されているのか、ステークホルダーへどのような影響を与えるのか(不正等があった際のリスク管理、役員の自己都合退任時の報酬取り扱い、株式希薄化の有無等)

報酬委員会の設計や運営に当たっては、この後に述べる委員会の役割や実施回数、運営方法の詳細はもちろん重要であるものの、枝葉末節にとらわれすぎないことが肝要だ。担当者としては、広い視野・高い視点を持ち、上記四つの問いに対してきちんと答えることができているかを常に検証していくことがより重要となる。そして、その検証を巡る一連の議論の結果が、有価証券報告書等の開示資料に反映されることとなる。

[3]報酬委員会の役割と位置づけ

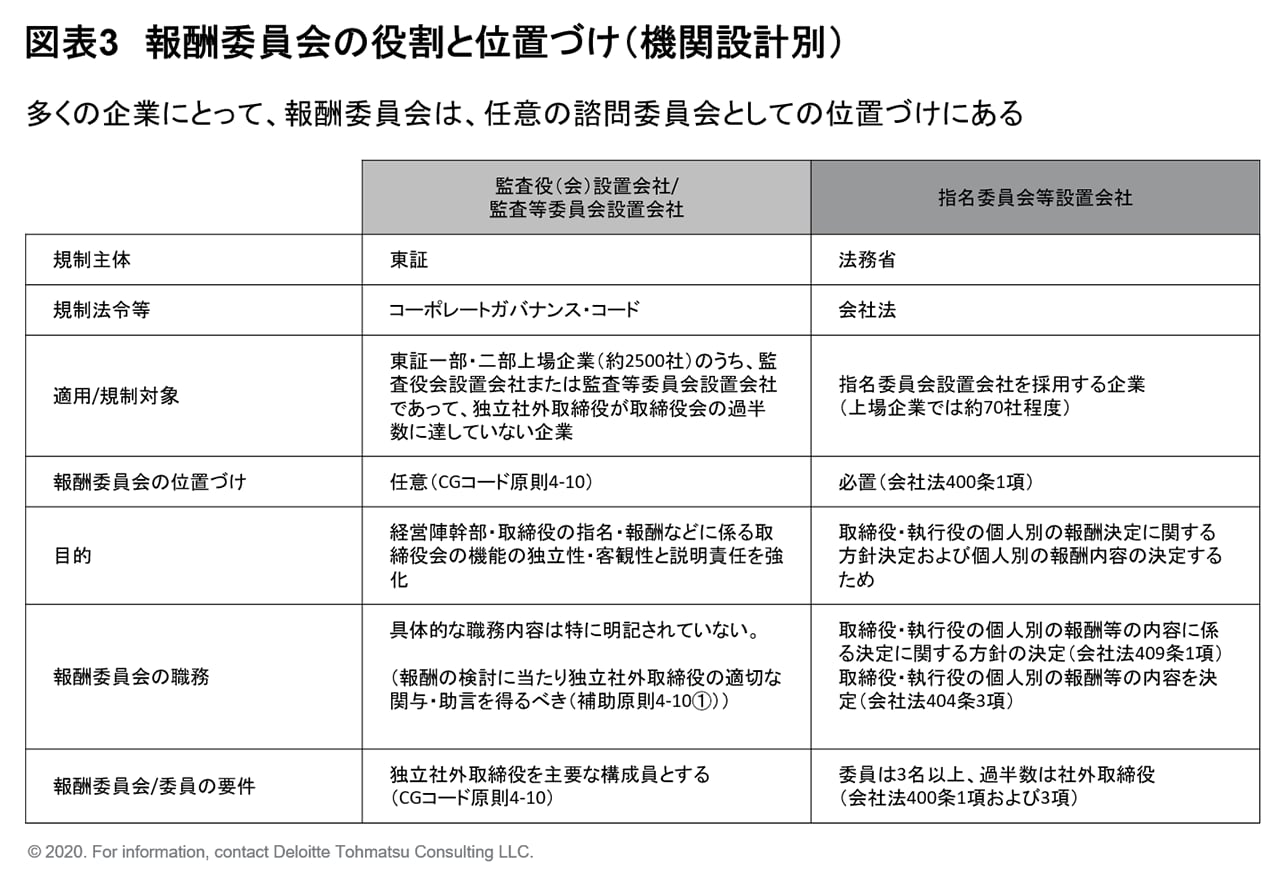

各機関設計における報酬委員会の位置づけをあらためて整理したのが[図表3]である。

現在、日本の上場企業の多数を占める監査役会設置会社・監査等委員会設置会社では、報酬委員会は「任意設置」という位置づけとなっている。また、その職務内容も特に明記されていない(指名委員会等設置会社では、報酬委員会は必置となっておりその職務も明確に定められている)。

したがって、任意の報酬委員会の設計や運用は各企業の裁量に任されている点が大きい。しかし、このことは各企業で報酬委員会を設置し、最低限の運用を行えばよいということではない。前項で述べたように、各企業が「四つの答えるべき問い」を常に意識していれば、報酬委員会はおのずと役員報酬の問題に積極的に関与するはずである。またそうしなければ、ステークホルダーに対して十分な説明していくことができず、本来の責任を果たしているとはいえない。

本来、報酬委員会が果たすべき役割は、[図表4]に示したとおり大きく三つある。すなわち、①報酬の方針や制度の設計、②報酬制度の運営、そして③ステークホルダーとのコミュニケーションである。報酬委員会とは、株主および取締役会に代わって、報酬に関する監督を行うための専門部会であり、外部と企業内部における情報の非対称性を埋めるために設置される。この目的を踏まえると、外部のステークホルダーとのコミュニケーションがどのように行われるかについても報酬委員会は関与すべきである。

しかしながら、わが国においては、上記の①②のみにとどまっている企業が大半であり、③については、IRや財務部門等に任せきりとなっているケースも多い。報酬委員会で議論した内容が、どのように外部に発信されるかをきちんと見届けていなければ、その役割と責任を完遂したとはいえないのである。

3.報酬委員会の設計

次に任意の報酬委員会の設計について、主要検討項目である(ア)委員会メンバーの構成、(イ)諮問対象者・諮問事項、(ウ)体制に分けて説明していきたい。

[1]委員会メンバーの構成

(1)報酬委員の員数

東京証券取引所の調査結果[図表5]によると、報酬委員会の1社当たり平均人数は4.6 名となっており、社外取締役がメンバーの過半数を占める企業が60%である。また約50%の企業で社外取締役が委員長を務めている。

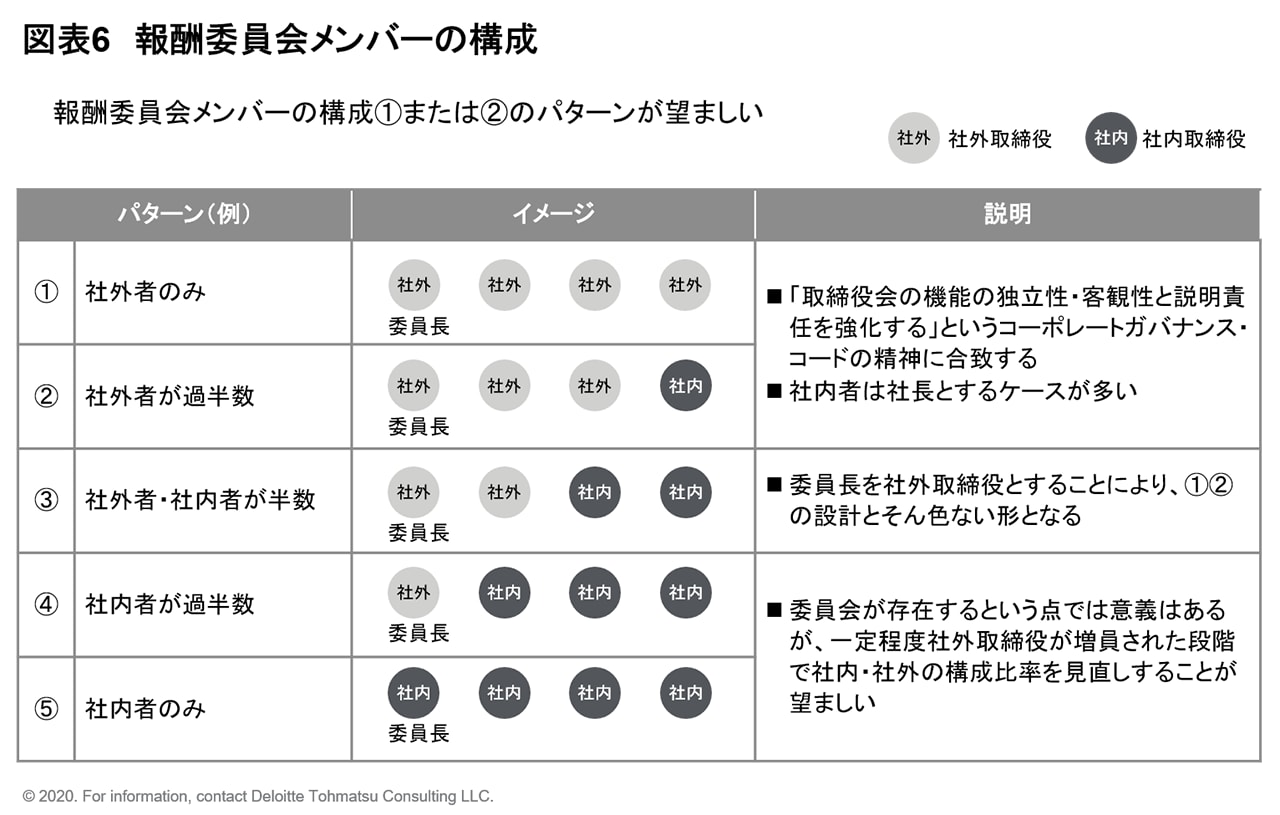

仮に、委員会のメンバー4 名であった場合に想定される構成パターンを[図表6]に整理した。①に近づくほど望ましいと考えられるが、現実的には独立社外取締役の員数が不足しているケースも考えられるだろう。その際には、社外取締役がある程度増員された段階で、報酬委員会の構成比率を変更していくことが望ましい。

(2)委員長

報酬委員会のメンバー構成を検討する際、独立社外取締役を委員長(議長)に任じるべきか否かは重要な論点である。なお、CGコードには、「独立社外取締役を主要な構成員とする」と明記されている。これは「委員の過半数が独立社外取締役であること」もしくは「委員の半数が独立社外取締役であり、かつ委員長(議長)が独立社外取締役であること」と理解されている。実際、[図表5-2]に示したように、ほぼ半数の企業で社外者が委員長を務めている。今後の報酬ガバナンスの在り方を踏まえると、独立社外取締役が委員長に就くことが通常といえよう。

[2]諮問対象者・諮問事項

(1)諮問対象者

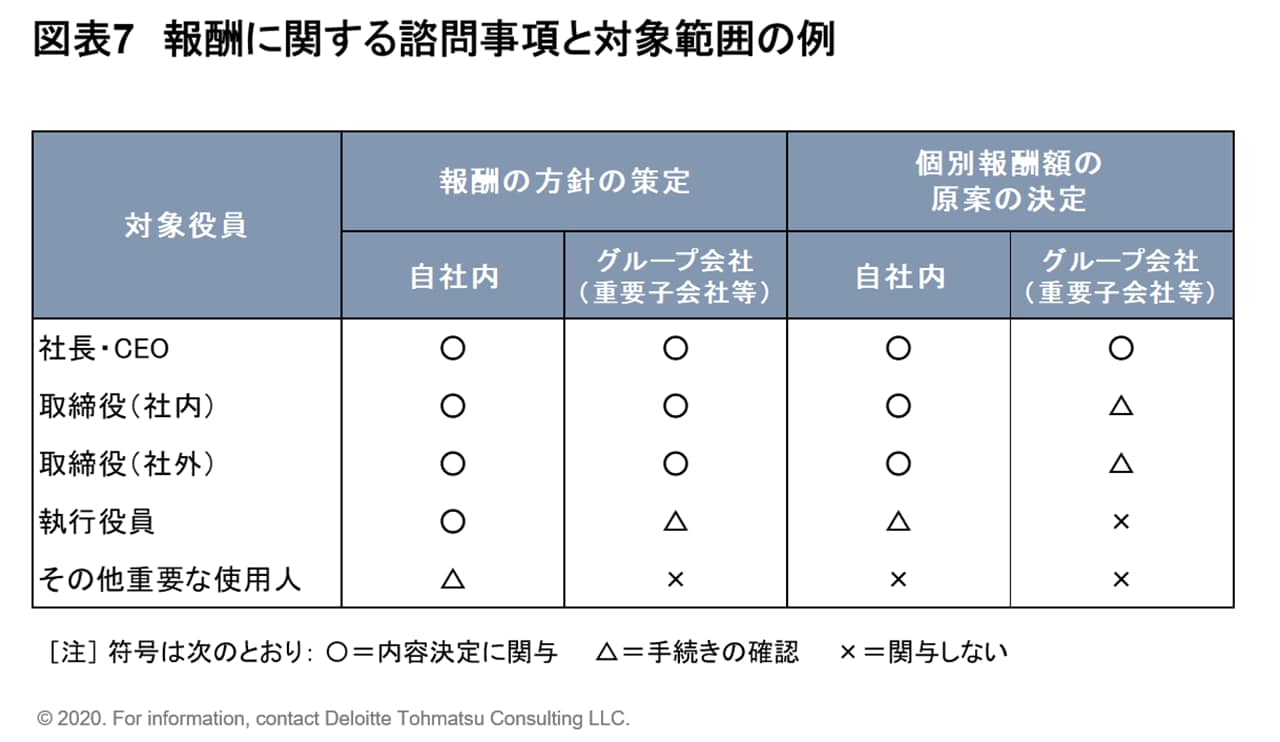

報酬委員会への諮問対象の範囲をどこまでとするか、すなわち、報酬に関する方針の策定と具体的な報酬額の決定をどこまで報酬委員会に担当させるかは、自社が報酬委員会に求める役割によって異なる。

諮問対象者に関する議論は大きく次の三つに区分される。

①諮問対象となる役員の範囲(社長・CEO、取締役〔社内・社外〕、執行役員等)

②グループ企業も含むのか、含む場合はどこまでか

③(②の場合において)内容決定にまで関与するのか、手続きだけを確認するのか

[図表7]は、任意の報酬委員会において諮問対象となる役員の範囲を整理した例である。

まず①の論点である「諮問対象役員の範囲」について、理想としては、社長・CEOを含めた経営陣幹部(業務執行を担う取締役に加え、執行役員も含む)の報酬の方針策定や報酬の個別額の決定までを行うことが望ましい。しかし、現実の例として経営陣幹部の人数が多い場合、執行役員クラスについては、報酬の方針は報酬委員会で検討するものの、業績評価・報酬の個別額は、社長・CEO 等に案を検討させた上で、特段問題がなければ取締役会がそれを承認する、といった運用を取るケースもある。

次に、②の「グループ会社も含むのか。含む場合はどこまでか」という論点は、グループ会社が多い大規模な企業でよく取り上げられている。多くの企業では、売上高や戦略的重要性等を総合的に考えてグループ内での会社の格付け(社格設定)を実施しており、その格付けをベースとして諮問対象の範囲を設定している。さらに経営トップだけは本社で管理するが、それ以下の役員については各グループ会社で見るなど、濃淡をつける例もある(ただし上場子会社においては、子会社の独立性を損なわないよう、報酬委員会の運用について留意する必要がある)。

その上で、③の論点「(役員報酬の内容に関して本社の報酬委員会が)どこまで関与するか」については、重要子会社の社長および取締役については、本社が報酬決定に関与し、それ以外の執行役員クラスは子会社の取締役会に一任する、といったケースが一般的である。

(2)諮問事項

諮問事項を検討する上で、留意すべき事項が3点ある。

1点目は、「報酬委員会は任意の機関であるため、会社法上(監査役会設置会社または監査等委員会設置会社の場合)、最終決定を行うことはできない」という点である。別の言い方をすると、委員会の役割は、あくまでも任意の機関として原案を決定し、取締役会に答申を行うまでにとどまる。これらを踏まえると、報酬委員会への諮問事項は次の五つに整理できる。

①役員報酬の構成を含む方針の決定

②役員報酬の決定手続きの決定

③株主総会に付議する取締役および監査役報酬議案の原案の決定

④取締役の個人別報酬額(算定方法を含む)の原案の決定

⑤取締役以外の経営陣(執行役員等)の報酬総額または個人別報酬額(算定方法を含む)の原案の決定

2点目として、報酬委員会における、監査役または監査等委員(社内または社外取締役)の個人別報酬額の最終決定についても留意が必要である。報酬委員会は、会社法上、監査役または監査等委員の個人別報酬額の最終決定を行うことはできない(会社法361条3項、387条2項)。また監査役または監査等委員の独立性を重視すれば、その原案であっても報酬委員会が決定すべきではない。

3点目は、取締役会と報酬委員会との関係性である。先に説明したとおり、会社法との関係上、取締役会での専決事項については、取締役会が最終的な決定を行う。しかし、CGコード等で求められる「役員の報酬決定に独立社外取締役を適切に関与させる」という報酬委員会の趣旨を踏まえると、任意の委員会といっても、報酬委員会で出した意見や決議事項が、取締役会で尊重されて初めてガバナンス上の意味がある。外形的なガバナンスの観点からも、取締役会が任意の委員会である報酬委員会の決定または答申を尊重する旨が明示的に定められているほうが、その実効性がより高まることになる。

よって、取締役会が任意の委員会である報酬委員会の決定を尊重する旨を明示的に定めておくことが望ましく、その方法には以下の二つがある。

①報酬委員会を設置する際の取締役会決議において、その決定を尊重する旨を決議する

②取締役会で決定するコーポレートガバナンス・ガイドラインまたは取締役会規則等において、任意の委員会である報酬委員会の決定を尊重する旨を定める

②の具体的事例として、第一生命ホールディングスでは有価証券報告書にて「当該報酬に関する体系および個別の報酬額は、取締役会の任意の諮問機関である報酬諮問委員会にて審議し、取締役会においては、報酬諮問委員会の意見を尊重して決定します」と開示している。

[3]体制

(1)事務局

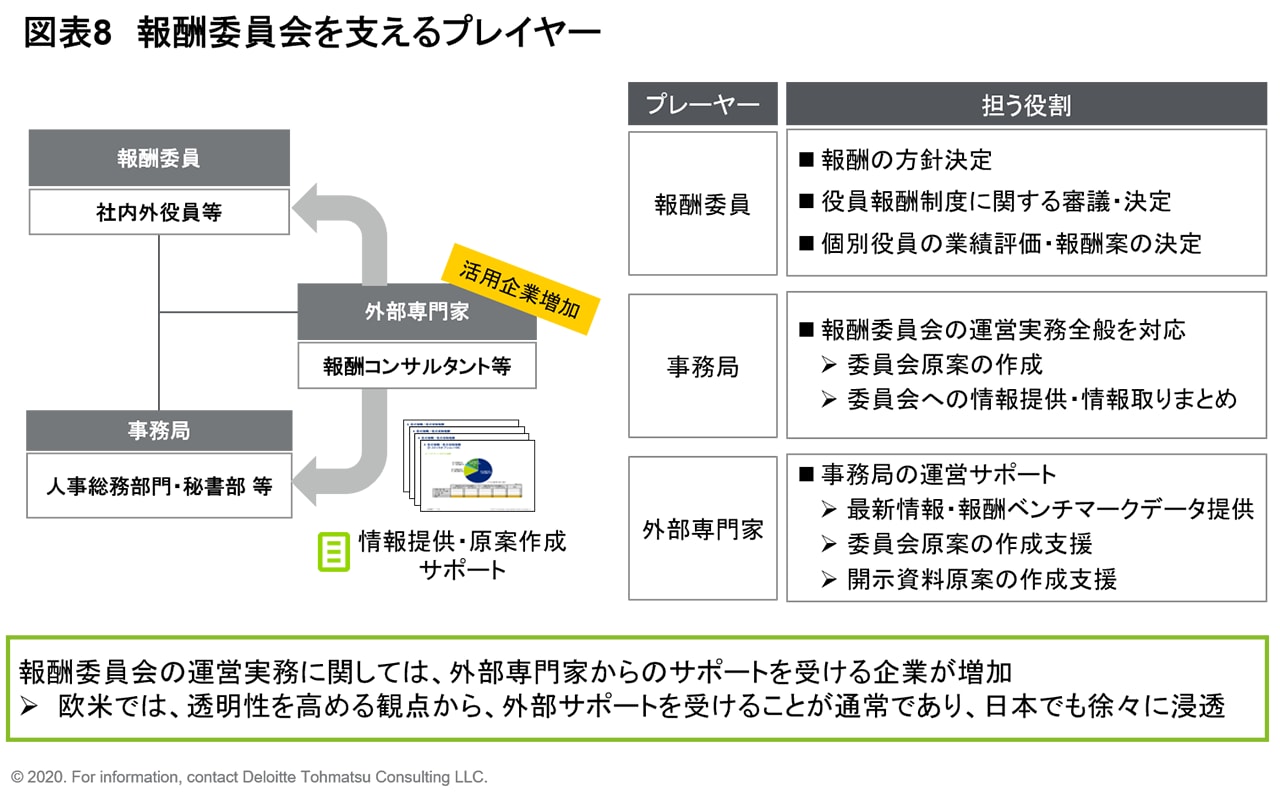

報酬委員会を運営するに当たり、重要なプレイヤーを示しているのが[図表8]である。

このうち報酬委員会事務局(以下、事務局)は、報酬委員会の運営に関する中心的役割を担う。年間のアジェンダ案の設定、各回のスケジュール調整、資料作成、各委員へのブリーフィングの実施、当日の議事進行(通常は委員長が担うが、事務局も同席してサポートを行う)など、その仕事は多岐にわたる。

任意の報酬委員会の事務局をどの部署が担っているのかについて、当社の「役員報酬サーベイ(2019年度版)」[図表9]の結果から見ると、人事部が担うケースが40%となっており、最も多い。その次に総務部が24%と続いている。これに続くのが、秘書部および経営企画部である。

特に役員に関する内容は、経営トップマターであり、秘書部門が管轄しているという企業も存在している。この場合、人事・総務部門は関与できない企業もあり、従業員から役員まで一気通貫した経営人材の育成という観点からやりづらさを感じている人事部門担当者の声を聞くことが時折ある。

(2)外部専門家

次に、報酬委員会において外部の専門家(アドバイザー)の活用要否やその活用度合いについても設計段階で検討しておくべきである。というのも、外部専門家の活用には一定の費用がかかるため、予算取り等を実施しておかなければならないからである。

役員報酬領域では、最新の法制や税制、報酬ベンチマークデータ、ガバナンスに関するベストプラクティス等、事務局が外部アドバイザーから受け取ることができる有益な情報は多い。具体的な事例として、東京エレクトロンは、有価証券報告書において以下のように言及している。

(前略)当社は、経営の透明性・公正性、報酬の妥当性を確保するため、社外取締役を含む3名以上の取締役(代表取締役を除く。)で構成される報酬委員会を設置しております。報酬委員会は、外部専門機関からのアドバイスを活用し、国内外ハイテク企業との報酬水準等の分析比較をおこなった上で、取締役及び執行役員の報酬方針、グローバルに競争力があり当社グループに最も相応しい報酬制度及び代表取締役の個別報酬額等について、取締役会に対し提案をおこなっております。 |

その他みずほフィナンシャルグループやリクルートホールディングス、アステラス製薬等も、外部アドバイザーの活用について言及している。

続きはこちら >>

役員報酬ガバナンスの強化に向けた「報酬委員会」の設計と運用(2)

著者

村中 靖(むらなか やすし)

デロイト トーマツ コンサルティング合同会社

執行役員/パートナー

前田欣治(まえだ よしはる)

デロイト トーマツ コンサルティング合同会社 マネジャー

淺井 優(あさい ゆう)

デロイト トーマツ コンサルティング合同会社

マネジャー