インセンティブ報酬を活用した役員報酬改革の方向性(3) ブックマークが追加されました

ナレッジ

インセンティブ報酬を活用した役員報酬改革の方向性(3)

活用促す法整備の動向とインセンティブ類型別に見た導入検討ポイント

近年、コーポレートガバナンスに対する意識が急速に高まっている。本稿のテーマである役員報酬についても、『日本再興戦略2016』において、「実効的なコーポレートガバナンス改革に向けた取組の深化」として具体的に言及されている。本稿では、インセンティブ報酬を活用した役員報酬改革の方向性について解説する。(労務行政研究所:労政時報 第3944号(18.1.12/1.26)より転載)

長期インセンティブ設計のポイント

続いて、長期インセンティブ設計のポイントを見ていこう。その設計には大きく六つのポイント、つまり、(1)ベンチマーク(水準の決定)、(2)スキーム、(3)付与計画、(4)KPI(業績評価指標、Key Performance Indicator)、(5)支給カーブ、(6)原資確保の考え方がある。

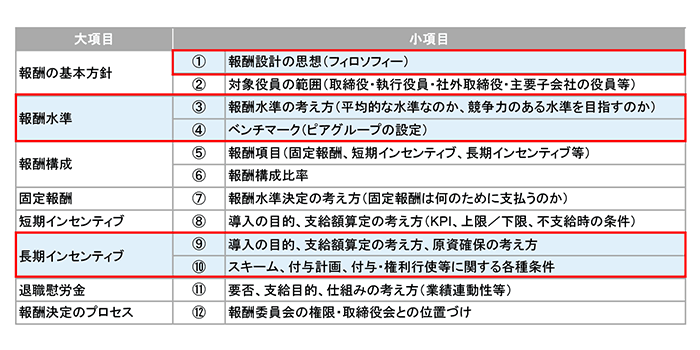

[図表5]は、役員報酬の検討項目を全体像として示したものだが、そのうち長期インセンティブに関係する部分をアミ掛けでハイライトしている。この中で、報酬フィロソフィーや報酬水準は、役員報酬全体に影響を及ぼすものであるが、長期インセンティブの設計に当たっては、当然、その意味合いを踏まえる必要があるため、ここでも一部触れている。

図表5 役員報酬の方針に含まれる事項

以下では、長期インセンティブ全般について設計のポイントを概観しつつ、特に、近年導入が盛んに議論されつつも、まだ事例としては多くないパフォーマンス・シェアについても適宜触れていきたい(なお、ポイントに挙げた(2)スキームの検討については、すでに前述しているのでのここでは省略する)。

[1]ベンチマーク(水準の決定)

ベンチマークとは、他社の水準を見ながら個々の役員の支給水準を設定することを指し、長期インセンティブ単独というよりは、役員報酬全体として検討する。また、水準設定であるため、長期インセンティブのスキームによって考え方が変わるものではない。

ベンチマークに当たっては、まずは対象とするピアグループ(Peer Group)を設定しなければならない。ピアグループとは「人材獲得で競合する相手先」であり、業種、規模(売上高や時価総額)、利益率、海外展開の度合いなど、さまざまな軸から検討を行う。また、ピアグループは必ずしも事業上の直接の競合だけに限るわけではない。例えば、ハイテク企業の場合、最先端の技術を研究するITやサービス業なども人材獲得の競合となり得るし、バリューチェーン上の上流、下流の企業から人材を獲得する可能性もある。

ピアグループを設定したら、「基本給は市場の50%tile(中央値)、短期インセンティブと長期インセンティブはそれぞれ市場の75%tile(上位25%)」といったような方針に基づいて、報酬サーベイを参照しながら報酬水準を検討する。なお、固定報酬である基本給部分については、市場水準(中央値)以上の水準を設計することは投資家から受け入れられにくいので、競争力のある報酬水準を設計したいのであれば、インセンティブ報酬部分を高めるのが通常である。

長期インセンティブの観点からの留意点として、日本においては長期インセンティブを含めた変動報酬の構成比率が欧米と比べて低いため、日系企業をベンチマークしてその水準に過度に固執してしまうと、どうしても固定報酬比率が高くなってしまう。よって、変動報酬比率を高めて業績向上への動機づけを強めたい場合には、長期インセンティブについては外資企業をピアグループとして設定したり、(日系ピアグループの)ベンチマークの水準は見るものの、目指す経営目標を達成した場合に得られるべき総報酬水準や、あるべき長期インセンティブの構成比率など、本来どうあるべきかという「あるべき論」との両輪で検討すべきである。

なお、冒頭で述べたように、長期インセンティブを含む変動報酬を増加、導入することにより報酬原資が増加することに対しては、投資家からの賛同を得られやすい環境にある。

[2]付与計画

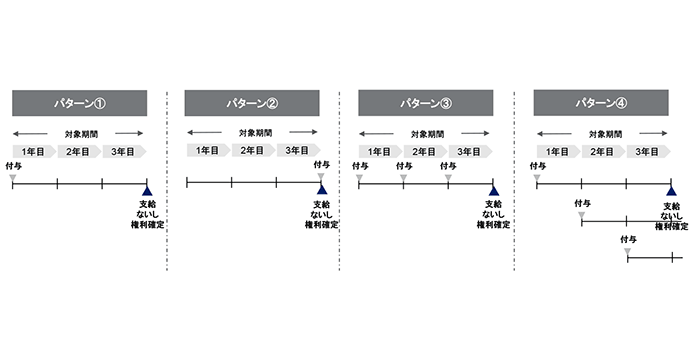

長期インセンティブの場合、対象期間が1年超にわたるため、どのタイミングでインセンティブ報酬を付与していくかという論点があり、大きく分けると[図表6]に示す通り四つのパターンがある。

パターン(1)は、対象期間の始期に一括で株式(やストックオプションなど。以下同様)ないしポイントを付与する手法である。例えば、ストックオプションを対象期間の始期に付与し、権利行使条件として一定の業績要件を課すようなケースが該当する。このパターンの場合、対象期間の途中で(定年等により)退任したり、就任したりする場合の取り扱いが難しい。

パターン(2)は、対象期間終了時に一括で株式ないしポイントを付与する手法である。これは、譲渡制限付株式において対象期間終了時に株式を付与したり(付与条件として一定の業績要件を課すこともある)、パフォーマンス・シェアやパフォーマンス・キャッシュにおいて、対象期間終了時に一括で、対象期間の業績に連動した株式や現金を付与するものである。このパターンも、パターン(1)と同様のデメリットがある。

パターン(3)は、対象期間中に毎年株式ないしポイントを付与する手法である。これは、パフォーマンス・シェアやパフォーマンス・キャッシュのようなスキームで典型的であり、毎年ポイントを付与し、対象期間終了時に、対象期間の業績に応じてポイントを変動させることで、付与される株式数や現金が変わるものである。長期インセンティブは、(日本においては)中期経営計画の期間に連動してプランを設定し、当該計画が終了したら新たな中期経営計画に応じて再度設定するのが原則的な考え方である。ただし、株式ないしポイントを毎年付与するという点において、計画期間中の業績変動と完全に整合するものではない。一方、パターン(1)や(2)のデメリットを補うことができるため、オペレーション上の負荷はやや高いものの、しばしば採用されている方式である。

パターン(4)は、プランを毎年設定する手法である。各プランの対象期間は複数年にわたるため、複数のプランが並行して存在している。これは、中期経営計画の概念の薄い海外においてよく用いられる手法である(日本の場合、中期経営計画と連動して対象期間を設定することが多い)。これも、パターン(1)や(2)のデメリットを補うものであるが、オペレーション上の負荷はやや高い。

パフォーマンス・シェアの場合、対象期間の業績の達成度に応じて支給額ないし株式数が変動するものであるため、パターン(2)、パターン(3)、パターン(4)が考えられるが、前述の役員の退任・就任や、中期経営計画と対象期間の連動を踏まえると、パターン(3)が最も一般的な選択肢となるであろう。

図表6 付与計画のパターン

[3]KPI

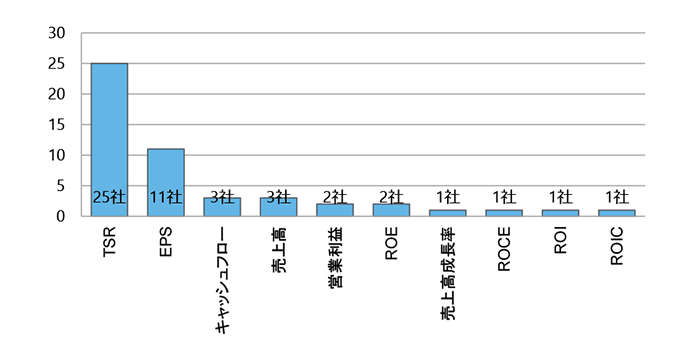

KPIは、長期インセンティブの付与や権利行使の条件、もしくはその達成度に応じて支給額や株式数を変動させる基礎として用いられ、選択する長期インセンティブのスキームによって考え方が変わるものではない。指標として、さまざまな選択肢があるものの、日本においては営業利益や経常利益などの利益指標やROEなどの効率性指標などの中から、中期経営計画に連動した指標が多く用いられている。これは、長期インセンティブが、中期経営計画と連動する傾向にある日本において自然である。

一方、欧米の場合は、[図表7]に示すように、EPSのような利益指標も用いられているものの、最も一般的なのはTSR(競合企業やインデックスとの比較による相対的TSR)であり、株主価値との連動をより明確にしている(図表データは米国のものだが、英国においても傾向は同様である)。

図表7 米国における長期インセンティブの連動指標(N=59社)

資料出所:デロイト トーマツ コンサルティング『役員報酬サーベイ(2016年度版)』

※百分率は導入率

※2016年度の役員報酬サーベイ実施時には、利益連動給与として集計

[4]支給カーブ

支給カーブとは、支給額がゼロとなる業績下限値、それ以上支給額が増加しなくなる業績上限値、支給額と業績の関係(傾き)の3点を決定することであり、パフォーマンス・シェアやパフォーマンス・キャッシュなどの業績連動スキームで該当する。逆に、譲渡制限付株式などのように、業績の達成度に応じて付与株式数を変動させないスキームにおいては、該当しない。

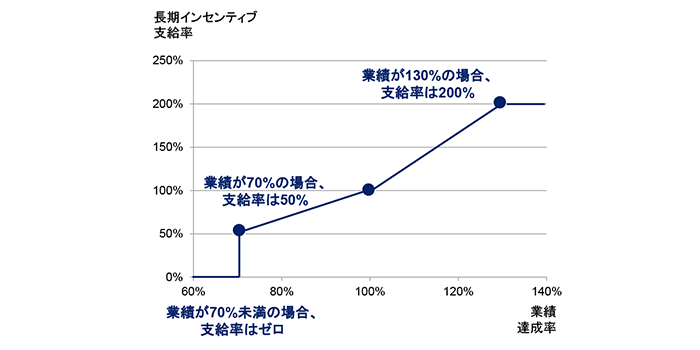

図表8 業績達成率とインセンティブ支給率の例

[図表8]は、横軸に業績、縦軸に長期インセンティブの支給率を取っており、「支給率100%」とはターゲットとなるインセンティブ報酬が全額支給されることを意味している。この例では、業績が目標の70%を下回った場合インセンティブ報酬はゼロとなり(業績下限値)、業績が目標の130%に達するとインセンティブ支給率が200%で頭打ちになる(業績上限値)という設計である。

また、この例のように、業績下限値と上限値を設けることがガバナンス上は望ましい。その理由として、業績下限値は、「儲からなければ払わない」という原則を表現したものであり、業績上限値を設定するのは、仮にそれがない場合に、恣意的な利益操作によってインセンティブ報酬の青天井の支給を誘発しかねないためである。

[5]原資確保の考え方

パフォーマンス・シェアを含む株式報酬については、原資確保に当たって株式数で考えるか支給額で考えるか、という二つの考え方がある(一方、パフォーマンス・キャッシュのように、現金で支給するスキームについては該当しない)。ここで注意したいのは、支給額をベースに原資確保をする場合、株価が上昇していると、付与される株式数が減少する点である。例えば、3,000万円相当のパフォーマンス・シェア支給がなされる場合、株価が1万円であれば3,000株が付与されるが、株価が2万円であれば1,500株となる。これでは、株主価値向上へのインセンティブ効果が薄まってしまう。よって、株式報酬の原資確保に当たっては、支給額ではなく、株式数をベースとしたほうがより株主価値向上へのインセンティブ効果が高まる。

一方、株式数をベースに原資確保する場合の留意点は、原資が株価に左右されるため、コントロールしにくい点である。実務的には、株価向上によって役員報酬の支給総額に抵触するような事態は(うれしい悩みであるものの)避けなければならない。

以上、長期インセンティブ設計のポイントを見てきた。一方で、最も大切なのは、どのような指針に基づいて役員報酬を設計するかという大きな“絵姿”であり、技術的な側面に焦点を当てすぎると、そもそもの目的を見失うことになりかねないので、留意が必要である。

最後に~インセンティブ報酬の今後の展望

本稿のまとめとして、インセンティブ報酬の今後について考えたい。

短期インセンティブについては、ガバナンスの観点から、引き続き業績達成方式を導入し、変動報酬の比率を高めていくような企業がますます増加すると考えられる。一方、長期インセンティブ(特に株式報酬)についても、コーポレートガバナンス・コードの適用を受けて、導入企業数は増加の一途をたどっている。現時点で1,000社以上の企業が株式報酬を導入しているが(日本経済新聞社2017年5月31日)、これはさらに増加する見込みである。

また、コーポレートガバナンス・コードが適用された当初は、仕方なく株式報酬を導入するといった「守りの役員報酬改革」にとどまる企業も少なくなかった。しかし、最近では自社の経営理念や経営戦略を勘案した最適な役員報酬を設計したい、といった「攻めの役員報酬改革」を実施する企業が増えてきており、その傾向は今後も続くと予想される。

執筆者紹介

- 村中 靖(むらなか やすし)

デロイト トーマツ コンサルティング合同会社 執行役員/パートナー - 河野通尚(こうの みちなお)

デロイト トーマツ コンサルティング合同会社 シニアマネジャー - 前田欣治(まえだ よしはる)

デロイト トーマツ コンサルティング合同会社 マネジャー

その他の記事

これからの社外取締役の選任・処遇の在り方(1)

日本企業における現状の課題と自社に適した人材を選任・活用するための実務ポイント

CEOのサクセッションプラン設計(1)

改訂版コーポレートガバナンス・コードを踏まえた後継候補人材の選抜・育成の考え方と仕組み